« En 2023, l’économie américaine a largement dépassé les attentes. La récession largement annoncée ne s’est jamais produite. De nombreux économistes ont affirmé que la réduction de l’inflation nécessiterait des années de chômage élevé ; au lieu de cela, nous avons connu une désinflation immaculée, une baisse rapide de l’inflation sans coût visible.

Mais les choses ont été très différentes dans la première économie mondiale (ou la deuxième, cela dépend de l’indicateur). Certains analystes s’attendaient à un boom de l’économie chinoise après la levée des mesures draconiennes "zéro Covid" qu’elle avait adoptées pour contenir la pandémie de Covid-19. Au lieu de cela, la Chine a sous-performé pour quasiment tous les indicateurs économiques, à l’exception du PIB officiel, qui aurait augmenté de 5,2 %.

Mais il y a un scepticisme généralisé à propos de ce chiffre. Les pays démocratiques comme les États-Unis politisent rarement leurs statistiques économiques (par contre, demandez-le-moi de nouveau si Donald Trump revient au pouvoir), mais les régimes autoritaires le font souvent.

Et selon d’autres indicateurs l’économie chinoise semble vaciller. Même les statistiques officielles indiquent que la Chine connaît une déflation à la japonaise et un chômage élevé des jeunes. Il ne s’agit pas d’une crise à grande échelle, du moins pas encore, mais il y a des raisons de croire que la Chine entre dans une ère de stagnation et de déceptions.

Pourquoi l'économie chinoise, qui il y a seulement quelques années semblait se diriger vers la domination mondiale, est-elle en difficulté ? Une partie de la réponse tient à un mauvais leadership. Le président Xi Jinping commence à ressembler à un mauvais dirigeant économique, dont la propension aux interventions arbitraires (chose que les autocrates ont tendance à faire) a étouffé l’initiative privée. Mais la Chine serait en difficulté même si Xi était un meilleur dirigeant.

Il est clair depuis longtemps que le modèle économique chinois est devenu insoutenable. Comme le souligne Stewart Paterson, les dépenses de consommation sont très faibles, relativement au PIB, probablement pour plusieurs raisons. Celles-ci incluent notamment de la répression financière (consistant à payer de faibles intérêts sur l’épargne et à accorder des prêts bon marché aux emprunteurs privilégiés) qui freine le revenu des ménages et le détourne vers des investissements contrôlés par le gouvernement, un faible filet de sécurité sociale qui pousse les ménages à accumuler de l’épargne pour faire face à d’éventuelles urgences, et d’autres raisons encore.

Avec des consommateurs qui achètent si peu, du moins par rapport à la capacité de production de l’économie chinoise, comment la nation peut-elle générer suffisamment de demande pour maintenir cette capacité en service ? La principale réponse, comme le souligne Michael Pettis, a été de promouvoir des taux d'investissement extrêmement élevés, supérieurs à 40 % du PIB. Le problème est qu'il est difficile d'investir autant d'argent sans se heurter à des rendements fortement décroissants.

Il est vrai que des taux d’investissement très élevés peuvent être soutenables si, comme en Chine au début des années 2000, vous disposez d’une main-d’œuvre en croissance rapide et d’une forte croissance de la productivité comme vous rattrapez les économies occidentales. Mais la population chinoise en âge de travailler a culminé vers 2010 et continue de décliner depuis. Même si la Chine a fait preuve d’une capacité technologique impressionnante dans certains domaines, sa productivité globale semble également stagner. En bref, ce n’est pas une nation capable d’investir de manière productive 40 % de son PIB. Quelque chose doit céder.

Or, ces problèmes sont assez manifestes depuis au moins une décennie. Pourquoi ne deviennent-ils aigus que maintenant ? Eh bien, les économistes internationaux aiment citer la loi de Dornbusch : "La crise met beaucoup plus de temps à arriver que vous ne le pensez et ensuite elle se produit beaucoup plus vite que vous ne l'auriez pensé". Ce qui s'est produit dans le cas de la Chine, c'est que le gouvernement a réussi à masquer le problème de l'insuffisance des dépenses de consommation pendant plusieurs années en promouvant une gigantesque bulle immobilière. En fait, le secteur immobilier chinois est devenu follement important par rapport aux normes internationales. Mais les bulles finissent par éclater.

Pour les observateurs extérieurs, ce que la Chine doit faire semble simple : mettre fin à la répression financière, permettre aux ménages de bénéficier d’une plus grande part des revenus de l’économie, et renforcer le filet de sécurité sociale afin que les consommateurs ne ressentent pas le besoin d’accumuler des liquidités. Et ce faisant, elle peut réduire ses dépenses d’investissement insoutenables.

Mais il existe des acteurs puissants, en particulier les entreprises publiques, qui profitent de la répression financière. Et lorsqu’il s’agit de renforcer le filet de sécurité, le leader de ce régime soi-disant communiste fait un peu penser au gouverneur du Mississippi, dénonçant un "welfarisme" qui crée des "gens paresseux".

Alors, à quel point devrions-nous nous inquiéter à propos de la Chine ? D’une certaine manière, l’économie chinoise actuelle rappelle celle du Japon après l’éclatement de sa bulle dans les années 1980. Cependant, le Japon a fini par bien gérer son rétrogradage. Il a évité un chômage de masse, il n’a jamais perdu sa cohésion sociale et politique et le PIB réel par adulte en âge de travailler a augmenté de 50 % au cours des trois décennies suivantes, soit un chiffre proche de la croissance des États-Unis.

Ce qui me préoccupe le plus, c’est que la Chine ne réagisse pas aussi bien que le Japon. Dans quelle mesure la Chine fera-t-elle preuve de cohésion face aux difficultés économiques ? Tentera-t-elle de soutenir son économie grâce à une poussée des exportations qui se heurtera de plein fouet aux efforts occidentaux visant à promouvoir les technologies vertes ? Le plus effrayant encore, est-ce qu’elle tentera de détourner l’attention des difficultés intérieures en s’engageant dans l’aventurisme militaire ? Ne nous réjouissons donc pas de la débâcle économique de la Chine, qui pourrait devenir le problème de tous. »

Paul Krugman, « China's economy is in serious trouble », 18 janvier 2024. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« Surestime-t-on la croissance chinoise ? »

Croissance, cycles et crises

lundi 22 janvier 2024

L'économie chinoise est en grande difficulté

Par Martin Anota le lundi 22 janvier 2024, 17:00

lundi 1 janvier 2024

Merci pour la magie, Bob Solow !

Par Martin Anota le lundi 1 janvier 2024, 16:00

« Quand j'étais enfant en Turquie, j'ai travaillé comme vendeur sur un marché. J’ai vendu des pommes de terre et des oignons. Chaque semaine, j’enfilais mon tablier et je voyais des milliers de transactions se dérouler sous mes yeux. Cela me fascinait. En grandissant, j’ai compris que partout dans le pays, de telles transactions se regroupaient pour façonner comme par magie le produit national brut et le revenu.

À la télévision (…), des adultes en costume-cravate nous disaient que certains pays excellaient dans ces échanges économiques et que cela expliquait leur richesse. Cela s’est avéré être le plus déroutant pour moi : comment des pays avec des populations similaires peuvent-ils présenter des différences de richesse aussi importantes ? Ne cultivaient-ils pas et ne consommaient-ils pas des pommes de terre et des oignons semblables à ceux que je vendais ? Ne possédaient-ils pas des terres et des ouvriers comparables pour cultiver de telles cultures ? À l’âge de dix ans, la perplexité des différences entre pays m’a laissé convaincu qu’il devait y avoir une certaine magie qui transformait des personnes et des champs similaires en niveaux de richesse très différents.

Ce sont probablement ces expériences qui m’ont amené à étudier l’économie. Cependant, ce n'est que lors de mon premier cours de macroéconomie en tant qu'étudiant de premier cycle en Turquie que j'ai vraiment compris ce qui se cachait derrière la magie. Dans ce cours, le professeur a dévoilé un terme de productivité magique, "A", et une ingénieuse formule qui a dévoilé les secrets derrière les disparités nationales.

k(t+1) − k(t) = sAf(k) − (d+n+g)k

J'avais enfin rencontré le magicien Robert Merton Solow, dont le récent décès nous a laissé un profond sentiment de perte.

Le modèle Solow suppose l’existence de deux modes de croissance. Le premier, sans doute le plus facile à comprendre, tournait autour de l’accumulation du capital. Le modèle précisait que les pays pourraient augmenter leur production de pommes de terre et d’oignons si les travailleurs avaient davantage d’outils à leur disposition. Si 10 ouvriers dans un champ de pommes de terre possédaient deux charrues au lieu d’une, leur production de pommes de terre, sans surprise, augmenterait. Ainsi, l’un des principaux moteurs de la croissance économique dans le modèle Solow était la disponibilité de davantage de capital. Mais il y avait un hic. Lorsqu’un nombre inchangé de travailleurs voyait le montant du capital doubler, leur production faisait moins que doubler. Cela était dû à des rendements décroissants : à mesure que la quantité d’intrants augmente, la production augmente, mais de moins en moins.

Cela a une conséquence importante. Même si les pays pouvaient réaliser une croissance à court terme du revenu par habitant grâce à l’accumulation de capital, cette trajectoire ne pouvait pas être maintenue indéfiniment. Au fil du temps, l’accumulation du même type de capital entraînerait des rendements décroissants, si bien que la croissance a tendance à se rapprocher de zéro.

Cela nous amène à la question suivante : pourquoi les pays affichent-ils des taux de croissance à long terme aussi divergents ? En d’autres termes, après des siècles d’existence, pourquoi certaines nations sont-elles tellement plus riches que d’autres ? C'est là que le terme magique de productivité de Solow, "A", intervient. Avec ses équations, Solow a démontré qu'une croissance soutenue à long terme ne peut être obtenue qu'en faisant croître "A" (par exemple, en passant des simples charrues en bois aux charrues en acier, puis aux charrues tirées par des tracteurs, et ainsi de suite jusqu'aux charrues informées par l'IA). En d’autres termes, les économies devaient devenir plus productives grâce à l’adoption de nouvelles technologies.

En 1987, cette idée a valu à Solow le prix Nobel. Elle a également déclenché un relais de flambeau dans la littérature économique qui a attiré l’attention des brillants esprits, notamment les lauréats du prix Nobel Bob Lucas et Paul Romer, pour considérer les moteurs de la croissance de la productivité.

Le capital physique est visible et compris par tous. En revanche, la productivité est complexe, dynamique et n’est pas immédiatement apparente, si bien que, par conséquent, même lorsqu’elle est quantifiée, elle ne devient que la "mesure de notre ignorance". Les décideurs politiques trouvent plus simple d’élaborer des plans visant à accroître les investissements dans le capital physique, mais la complexité et la faible visibilité des moteurs de productivité, tels que le transfert de connaissances et l’innovation, les ont dissuadés de consacrer suffisamment de ressources à des politiques visant à stimuler la productivité. Ils feraient bien mieux s’ils tenaient compte du message de Solow : une croissance économique durable est impossible sans augmentation de la productivité.

C'est pourquoi le prochain Rapport sur le développement dans le monde de la Banque mondiale porte la marque de Solow, en se concentrant sur l'identification des politiques qui permettent aux pays d'accumuler plus efficacement le capital "k" et de stimuler la productivité "A" via l'adoption de la technologie et de l'innovation.

Il est difficile d’identifier une autre théorie qui soit aussi simple et qui ait eu un impact aussi profond sur notre compréhension de la croissance économique. Son élégance et sa simplicité rendent ses idées accessibles même aux étudiants distraits de première année. Même si les étudiants en économie peuvent oublier la plupart des modèles qui leur sont enseignés, le modèle de Solow reste gravé dans leur esprit pour le reste de leur vie.

Quand j’ai été pris au MIT pour faire ma thèse en science économique, je me souvenais très bien de la première fois que j'ai repéré le professeur Solow. Il était à la cafétéria du rez-de-chaussée du Sloan Building, en train de déjeuner avec Paul Samuelson. Cela reste l’un des jours les plus spéciaux de ma vie. Bien qu'il ait arrêté d'enseigner, je m’étais assuré d'assister à toutes les conférences qu'il a données à Cambridge (…). Il est resté impressionnant jusqu'au bout.

(...) Je remercie Bob Solow et Bob Lucas, que nous avons perdus plus tôt cette année, ainsi que les autres géants économiques de nous avoir permis de nous tenir sur leurs hautes épaules. Je les connaissais tous les deux et je sais qu’ils voudraient que nous regardions encore plus loin qu’eux.

Adieu, professeur Solow, et merci pour la magie. »

Ufuk Akcigit, « Thank you for the magic, Bob Solow », Brookings, 26 décembre 2023. Traduit par Martin Anota

aller plus loin…

« In memoriam : Brève introduction à la macroéconomie de Solow (1924-2023)

« Recherche-développement, externalités technologiques et croissance »

« La convergence, enfin ! »

lundi 13 novembre 2023

Comment expliquer le ralentissement de la croissance chinoise ?

Par Martin Anota le lundi 13 novembre 2023, 17:00

« La croissance économique de la Chine de ces quatre dernières décennies est l’un des plus grands bouleversements mondiaux de ces tous derniers siècles. A partir de 1979, le pays s’est radicalement transformé, passant d’une économie agraire à une économie dominée par les services et l’industrie et la Chine constitue aujourd’hui la plus grande puissance commerciale dans le monde. Cependant, ce "miracle de croissance" a récemment montré des signes d’affaiblissement. Même avant la pandémie de Covid-19, la croissance ralentissait en raison de vents contraires démographiques, d’un ralentissement du secteur immobilier et d’un retour à une gestion plus étroite de l’économie par l’Etat. La centralisation du pouvoir a conduit à une détérioration des relations entre la Chine et ses partenaires occidentaux et celle-ci menace aussi les perspectives de croissance chinoises.

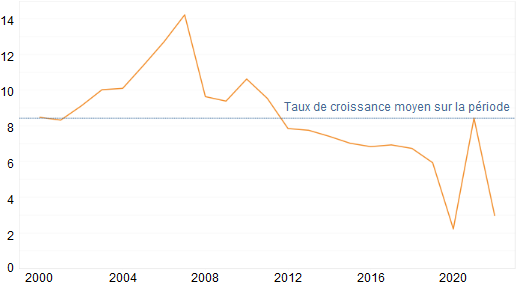

GRAPHIQUE 1 Croissance du PIB de la Chine (en %)

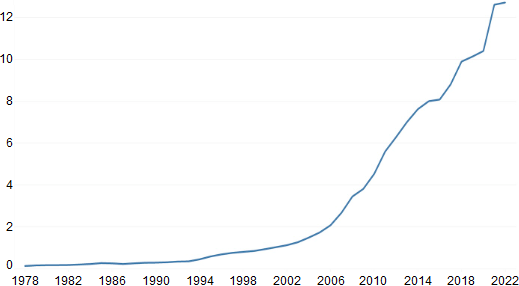

En un peu plus de quatre décennies, la Chine a cessé d’être l’un des pays les plus pauvres au monde, avec un PIB par tête réel de seulement 156 dollars en 1978, pour rejoindre les rangs des pays à revenu intermédiaire de tranche supérieure avec un PIB réel par tête de 12.720 dollars en 2022 (cf. graphique 2). La croissance chinoise frappe tout particulièrement lorsque l’on considère la taille de la population du pays, l’immensité de son territoire et sa grande hétérogénéité. Selon les critères du revenu national établis par la Banque mondiale, la Chine est devenue un pays à revenu intermédiaire de tranche inférieure en 2001 et elle est devenue un pays à revenu intermédiaire de tranche supérieure en 2010. En comparant le PIB réel par tête de la Chine avec celui des Etats-Unis en termes de parités de pouvoir d’achat (PPA) (ce qui prend en compte les différences en termes de coûts de la vie entre les deux pays), le PIB réel par tête de la Chine représentait 28,4 % de celui des Etats-Unis en 2022, contre 4,1 % en 1990.

GRAPHIQUE 2 PIB par tête de la Chine (en milliers de dollars)

Le miracle de la croissance chinoise a été, en grande partie, le résultat de l’adoption de réformes orientées vers le marché et de la mondialisation. L’établissement de relations diplomatiques formelles avec les Etats-Unis en 1978 a ouvert la voie à un cercle vertueux : les réformes internes de la Chine ont graduellement décentralisé la prise de décision économique, introduit le marché comme un mécanisme de plus en plus important pour l’allocation des ressources, ouvert la porte aux investissements étrangers et significativement accru les échanges commerciaux, ce qui a en retour favorisé l’adoption de nouvelles réformes de marchés. La première grande réforme a été l’introduction du système de responsabilité des ménages, qui donna aux agriculteurs une plus grande autonomie dans leur prise de décision. Dans les années 1980, les zones économiques spéciales ont été établies dans les zones côtières. (…) Ces zones attirèrent les investissements étrangers et expérimentèrent des politiques orientées vers le marché. En outre, les réformes dans la fixation des prix furent graduellement mises en place, à partir de 1979. En 1992, lors de son 14ème Congrès national, le Parti communiste chinois intégra officiellement l’idée d’une économie de marché dans l’idéologie socialiste de la Chine. De nouvelles réformes, touchant notamment la propriété publique des entreprises, le système juridique, la politique budgétaire et la banque centrale, aussi bien que la création de marchés de facteurs, un filet de sécurité sociale et un impôt sur le revenu pour les particuliers, firent du système de marché hybride le principal pilier de l’économie chinoise plutôt qu’un simple complément à la planification centrale. Ces réformes d’ampleur permirent à la Chine d’accéder à l’Organisation mondiale du commerce (OMC) en 2011 et cette accession amena la Chine à s’engager à adopter de nouvelles réformes de libéralisation des marchés et d’intégration à l’économie mondiale. Le commerce extérieur de la Chine explosa et, en 2007, les exportations représentèrent 32 % du PIB chinois.

De larges gains de productivité ont alimenté la croissance économique chinoise jusqu’en 2007. Entre 1990 et 2007, la productivité chinoise croissait au rythme moyen de 4,5 % par an. Les périodes avec la croissance de la productivité la plus rapide coïncident avec la croissance rapide des entreprises des villes et villages au milieu des années 1980, la réforme des entreprises publiques au milieu des années 1990 et l’explosion du commerce extérieur chinois et de l’entrée des investissements étrangers suite à l’accession de la Chine à l’OMC en 2001. Des réallocations à grande échelle de la main-d’œuvre de l’agriculture vers les secteurs de l’industrie et des services et du capital des entreprises publiques (peu productives) vers des entreprises privées plus productives ont contribué à la croissance de la productivité.

Depuis 2007, la croissance de la productivité chinoise a stagné juste au-dessus de 1 % par an. La crise financière mondiale de 2007-2009, qui a débuté avec les défauts à grande échelle sur les marchés du crédit hypothécaire aux Etats-Unis, a ébranlé la confiance de la Chine vis-à-vis du système financier de style occidental et a pu avoir joué le rôle de catalyseur dans la résurgence des entreprises publiques. Avant 2008, les gouvernements locaux chinois n’avaient pas l’autorisation d’emprunter, mais un plan de relance de 4.000 milliards de renminbis a permis aux gouvernements locaux d’emprunter via des véhicules de financement publics et d'aiguillonner l’investissement, évinçant l’investissement du secteur privé. La relance de 4.000 milliards de renminbis déployée en 2008 et le boom subséquent dans l’investissement dans les infrastructures et l’immobilier ont soutenu le taux de croissance de la Chine autour de 10 % par an jusqu’à 2011. Mais ces investissements financés par la dette ont aussi semi les germes des problèmes d’endettement auxquels les promoteurs chinois et les gouvernements locaux font actuellement face.

A partir des années 2010, le gouvernement chinois a commencé à jouer un plus grand rôle dans les entreprises privées. D’une part, il a augmenté sa participation au capital de plusieurs entreprises privées. Alors que la part des entreprises entièrement publiques avait décliné au cours du temps, la part d’entreprises avec une participation de l’Etat d’au moins 10 % dans le capital a augmenté, passant de 50 % à 60 % de 2012 à 2017. D’autre part, les dirigeants du Parti communiste chinois sont davantage intervenus dans la gouvernance des entreprises. En 2002, moins de 27 % des sociétés privées possédaient une cellule du parti. Mais en 2018, les régulateurs de la Chine exigèrent l’établissement d’une cellule du parti dans toute société désirant être cotée en Bourse. Les plus hauts-dirigeants chinois ont de plus en plus évoqué un accroissement de l’engagement du parti dans les sociétés privées, appelant à l’ouverture de cellules du parti pour mieux comprendre et interagir avec les sociétés privées et aider "à améliorer leur structure de gouvernance d’entreprises". Finalement, à partir de 2020, les dirigeants chinois ont commencé à se montrer plus durs en matière de régulation avec les entreprises chinoises. En novembre 2020, par exemple, l’introduction en Bourse d’Ant Financial a été brusquement suspendue suite à un discours du président d’Alibaba, Jack Ma, critiquant les régulateurs financiers chinois pour être trop conservateurs. Même s’il y a des justifications en matière de réglementation derrière, ces règles n’ont pas été mises en œuvre avec la délibération habituellement en cours en Chine et elles ont été perçues par beaucoup comme ciblant sélectivement certains secteurs et certaines entreprises, en l'occurrence les entreprises privées plutôt que les entreprises publiques.

Des travaux suggèrent que la politique industrielle de la Chine n’a connu qu’un succès limité dans la promotion de la productivité. Plusieurs études ont trouvé des cas où les subventions publiques ne se sont pas accompagnées d’avancées en termes de productivité. Par exemple, plutôt que d’encourager l’innovation, les crédits d’impôts pour les entreprises qui dépassèrent un certain seuil dans l’investissement en R&D ont conduit certaines firmes à requalifier certaines dépenses administratives comme des investissements en R&D. Une autre étude n’a guère constaté que le gouvernement chinois choisissait des "gagnants" lorsqu’il allouait des subventions (…).

Alors que les relations avec l’Occident se dégradaient, les dirigeants chinois se sont tournés vers une prise de décision davantage centralisée et ont ralenti la mise en œuvre des réformes orientées vers le marché qui avaient été annoncées lors du Troisième Plénum du 18ème Congrès du Parti communiste. (…)

Le miracle de croissance chinois a reposé sur des réformes orientées vers le marché et une ouverture au monde de économie chinoise. La Chine fait face aujourd’hui à d’importants problèmes structurels, comme le ralentissement de la croissance et un vieillissement de la population qui menacent les perspectives de croissance futures, même après la reprise suite aux chocs pandémiques et à la sévère contraction dans son secteur immobilier. Cependant, ces problèmes structurels pourraient être réglés plus efficacement par une reprise des réformes de marché et, si celles-ci étaient en œuvre, je crois que la Chine pourrait continuer d’avoir une croissance potentielle supérieure à 6 % par an pour les dix à quinze prochaines années. Cependant, cela dépendra largement de la façon par laquelle les dirigeants gèrent l’économie politique interne, en particulier du rôle de l’Etat dans la prise de décision économique, et de la relation entre la Chine et l’occident, qui vont déterminer l’accès de la Chine aux technologies, systèmes financiers et marchés étrangers. Si les dirigeants continuent de se détourner des réformes de marché pour privilégier une prise de décision centralisée, une allocation des ressources planifiée par le haut et une marginalisation des entreprises privées, alors la productivité et la croissance économique pourraient se détériorer davantage. La Chine, les Etats-Unis et le reste du monde en souffriraient. »

Hanming Fang, « What explains China’s economic slowdown? », EconoFact, 8 novembre 2023. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

lundi 30 octobre 2023

Le grand bond en arrière de la Chine

Par Martin Anota le lundi 30 octobre 2023, 16:00

« Ce mois de novembre, cela fera dix ans que le 18ème comité central du Parti communiste chinois a tenu son Troisième Plenum quinquennal. Cette réunion avait fixé un ensemble de réformes visant à soutenir le taux de croissance national. Mais ces réformes n’ont pas été mises en œuvre, ce qui contribue au ralentissement de l’économie.

Le déclin de la croissance chinois

Il y a dix ans, en 2013, une simple extrapolation du différentiel de taux de croissance entre la Chine et les Etats-Unis suggérait que la deuxième économie mondiale dépasserait d’ici 2021 la première (quand les PIB sont comparés en utilisant les taux de change nominaux). Certains estimaient même que le dépassement se produirait en 2019. Ce n’est pas ce qui s’est passé : l’économie américaine est restée bien en avance. Goldman Sachs et d’autres prévoient désormais que le PIB chinois ne rattrapera pas le PIB américain avant 2035. Même si le dépassement se produit, il pourrait n’être que temporaire. On prévoit que l’économie chinoise atteindra un pic au milieu du siècle, à partir duquel le déclin de sa population active dépassera la croissance de sa productivité. Cette significative révision des prévisions de croisement est une indication de l’ampleur des révisions à la baisse de la croissance tendancielle de l’Empire du Milieu depuis 2013.

Certes, le PIB chinois a déjà dépassé le PIB américain si on les mesure en termes de PPA (…). Pour plusieurs raisons, telles que la prévision de la force militaire ou la détermination de la taille des quotas au FMI, la comparaison aux taux de change courants est bien plus importante que la comparaison aux taux PPA.

Il apparaissait probablement inévitable il y a dix ans que l’économie chinoise ralentirait au cours de la décennie suivante, après trois décennies d’une croissance moyenne de 10 % par an, une performance sans précédent à travers le monde. Parmi les principales raisons amenant à prévoir un ralentissement, il y a le rattrapage technologique, les rendements décroissants du capital, le vieillissement de la population, les rendements décroissants de l’exode urbain, une possible trappe à revenu intermédiaire et un simple retour à la moyenne. Mais le ralentissement a été plus sévère qu’on en s’y attendait (même si l’on croit les chiffres officiels) ou que ce qui est nécessaire.

Les promesses de 2013

Les réformes qui furent annoncées au Troisième Plénum de 2013, avec pour date limite de mise en œuvre l’année 2020, étaient raisonnables, que ce soit du point de vue des économistes chinois ou de celui des économistes étrangers. Le rôle de l’Etat dans l’économie devait être réduit et le marché devenir la "force décisive dans l’allocation des ressources". L’importance des entreprises publiques dans l’économie devait diminuer relativement à l’importance des entreprises privées. Par exemple, les investisseurs privés devaient avoir la possibilité de détenir une plus grande part du capital des entreprises publiques et ces dernières devaient verser une plus grande part de leurs profits à leurs propriétaires sous forme de dividendes. Le gouvernement devait simplifier les procédures d’approbation, indiquer explicitement quels secteurs resteraient sous son contrôle et déréglementer les prix de l’énergie et d’autres intrants que les entreprises achètent aux services publics (donc réduire une forme de subventions aux entreprises publiques).

Le système financier devait être libéralisé, permettant une plus grande mobilité transfrontalière des capitaux. Les résidents ruraux devaient bénéficier d’un meilleur respect des droits de propriété foncière, leur donnant le droit de posséder et de vendre leur propriété et de ne plus être exposés au risque de se la faire confisquer par les responsables locaux, qui exproprient parfois les terres pour construire des tours d’immeubles inutiles. Le système du hukou devait être réformé de façon à permettre aux nouveaux arrivants en ville d’accéder aux mêmes services publics, notamment de santé et d’éducation, que les résidents de longue date. La désastreuse politique de l’enfant unique devait être éliminée. L’économie devait être moins dépendante de l’investissement et des exportations et reposer davantage sur la consommation des ménages. L’environnement devait être nettoyé.

Des réformes annulées

Quelques-unes de ces réformes ont été poursuivies au cours des dix années qui ont suivi. Certains progrès avaient été réalisés concernant l’environnement. La politique de l’enfant unique a été abandonnée (même si les familles sont toujours limitées à trois enfants). Il y a eu un rééquilibrage vers la consommation domestique, par opposition à la dépendance excessive à la demande extérieure. C’est ce changement qu’implique l’expression "circulation duale" adoptée en 2020. La force la plus fondamentale derrière la moindre importance du commerce extérieur a été une suite d’événements fortuits : la guerre commerciale de Trump, la pandémie de Covid-19, l’extension excessive des chaînes de valeur internationales et le déclin général des relations avec les Etats-Unis et leurs alliés.

Mais la plupart des réformes annoncées en 2013 n’ont pas été adoptées. En fait, les réformes adoptées depuis sont allées à l’opposé. Cela contribue à expliquer pourquoi la croissance ralentit. Le rôle de l’Etat dans l’économie s’est accru relativement au secteur privé. Par exemple, le flux de prêts accordés aux entreprises publiques a augmenté après 2013, tandis que la part de prêts allant aux entreprises privées a chuté. Or la productivité tend à être plus élevée dans les entreprises privées que dans les entreprises publiques, donc la plus grande importance des entreprises publiques est l’une des raisons expliquant pourquoi la croissance de la productivité a ralenti à partir de 2013. (...)

L’absence de relance macroéconomique en 2023

Si le gouvernement chinois a élargi son rôle dans les politiques microéconomiques et structurelles depuis 2013, son inclination à suivre la politique macroéconomique active s’est par contre érodée. Durant les treize premières années de ce siècle, les autorités chinoises ont fait un bon usage contracyclique des politiques monétaire et budgétaire. La Banque populaire de Chine a répondu de façon appropriée à la surchauffe de 2007-2008, en relevant les taux d’intérêt et en resserrant les exigences en réserves imposées aux banques et les ratios prêts-valeur du crédit hypothécaire, ce qui a permis de réduire l’inflation. Elle le fit de nouveau en 2010-2011. Entre ces deux périodes de surchauffe, les politiques monétaire et macroprudentielle avaient été assouplies en 2008-2009 en réponse à la crise financière mondiale. En même temps, le gouvernement entreprit une hausse keynésienne des dépenses. En conséquence, la Chine s’est rapidement remise de la récession.

En 2022-2023, la production a chuté sous la trajectoire ralentie de la production potentielle, en raison des effets récessifs de l’éclatement d’une bulle immobilière et de la politique zéro-Covid. Pourtant, les politiques monétaire et budgétaire n’ont pas répondu à la plus récente récession avec la même habileté contracyclique dont elles ont fait preuve lors des précédentes récessions. En d’autres termes, l’économie est actuellement déprimée à la fois par l’échec dans la mise en œuvre des politiques structurelles et par l’échec dans l’adoption d’une politique contracyclique.

Comment peut-on expliquer le contraste entre, d’un côté, la récente méfiance du gouvernement chinois vis-à-vis de la relance et, d’un autre côté, du plus grand rôle qu’il joue dans la structure de l’économie ? (…) L’essentiel des dépenses de 2008-2009 et d’autres expansions passées est provenue des gouvernements locaux, qui ne sont pas totalement sous le contrôle du gouvernement central. En outre, notons qu’une façon naturelle de stimuler l’économie aurait été de réaliser des transferts de façon à accroître le revenu disponible des ménages, ce qui stimulerait leur consommation, mais cela aurait pour effet d’accroître le rôle du secteur privé, ce qui n’est pas la préférence révélée du gouvernement chinois.

Finalement, il y a une vraie tension entre les rôles du marché et du gouvernement. La libération financière s’est interrompue en partie en réaction à l’instabilité financière, notamment le krach boursier de juin 2015, mais aussi pour empêcher une sortie nette des capitaux et la dépréciation du yen. Cette dernière commença fin 2014 et perturba les marchés des changes en août 2015.

Politique chinoise

Si l’inversion des réformes de 2013 a ralenti la croissance économique, pourquoi le Président Xi Jinping a-t-il choisi ce chemin ? Deng Xiaoping, le dirigeant chinois de 1978 à 1989, avait fait de l’enrichissement la priorité nationale, ce qui fut le cas les quarante années qui suivirent. Le Troisième Plénum de 2013 ne constitue pas l’ascension de la pensée de Xi Jinping, même s’il avait déjà pris ses fonctions. Cette ascension eu lieu en 2017, quand il consolida son pouvoir. On dit que Xi s’inspire davantage de Mao Zedong que de Deng. On disait que le gouvernement chinois s’engageait à délivrer une prospérité économique croissante pour garantir le soutien de la population à un régime répressif, mais, pour Xi, c’est l’inverse : le contrôle politique par le Parti communiste chinois prime sur l’économie.

Ce mois ne marque pas le dixième anniversaire d’un tournant décisif en Chine vers les réformes de marchés. C’est plutôt le dixième anniversaire de leur zénith. »

Jeffrey Frankel, « China’s great leap backward », in Econbrowser (blog), octobre 2023. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« Surestime-t-on la croissance chinoise ? »

jeudi 26 octobre 2023

La guerre entre Israël et Gaza : quelles répercussions économiques ?

Par Martin Anota le jeudi 26 octobre 2023, 11:00

« Les tragiques pertes en vies humaines et les risques pesant sur la paix en Israël, à Gaza et dans le reste de la région sont clairement dans les préoccupations de beaucoup. Nous en discutons ici brièvement les possibles répercussions économiques, mais nous soulignons l’extrême incertitude entourant la situation. Les répercussions de la crise dépendent de l’ampleur et de la durée du combat, des tensions géopolitiques associées et de la possible survenue d’attaques terroristes. Alors que la réaction globale des marchés financiers a été assez timide jusqu’à présent, il y a un risque significatif que le conflit s’intensifie et s’élargisse et les conséquences pourraient être sévères, en particulier pour les pays de la région.

Les marchés de l’énergie

D’une perspective économique mondiale, l’énergie est le problème de court terme le plus important. Les prix du pétrole étaient déjà élevés avant l’attaque contre Israël et celle-ci augmente la probabilité de perturbations dans l’offre (en particulier si la crise implique l’Iran ou si des troubles perturbent la production en Iraq) et plus généralement la nervosité des marchés. Les prix du pétrole ont augmenté d’environ 5 dollars depuis le début du conflit, même si la production de pétrole ne semble pas avoir été affectée. Les chocs d’offre de pétrole pèseraient sur l’activité économique dans les pays importateurs d’énergie et sur l’économie mondiale plus généralement, les estimations du FMI suggérant qu’une hausse de 10 % des prix du pétrole pourrait réduire la croissance mondiale de 0,15 point de pourcentage. Plusieurs importateurs de pétrole dans le monde émergent et en développement, comme le Pakistan, font déjà face à de mauvaises perspectives économiques. Des perturbations dans l’approvisionnement en gaz sont également possibles (il y a eu quelques interruptions de la production dans le champ israélien de Tamar) et nous avons vu des pressions haussières sur les prix du gaz en Europe. Une intensification des tensions au Moyen-Orient pourrait aussi se répercuter sur l’approvisionnement européen en gaz à partir de la région.

En plus de l’impact négatif des chocs des prix de l’énergie sur l’activité économique, la hausse des prix de l’énergie pourrait davantage compliquer les tentatives des banques centrales autour du monde visant à ramener l’inflation à sa cible. Le FMI estime qu’une hausse de 10 % des prix du pétrole mondiaux pourrait accroître l’inflation de 0,4 points de pourcentage.

L’aversion au risque mondiale

L’exacerbation des tensions géopolitiques alimente généralement le sentiment de risque, creusant les spreads et exerçant des pressions à la hausse sur le dollar. Le resserrement subséquent des conditions financières mondiales peut avoir de sévères répercussions pour les économies avec des vulnérabilités externes. Entre autres, il y a divers pays émergents et en développement qui connaissaient déjà des problèmes de dette externe et une perte de confiance de la part des investisseurs financières internationaux. En plus de l’impact via les marchés financiers, l’exacerbation des tensions et l’éventualité d’actes terroristes au-delà de la région peuvent davantage dégrader la confiance et par là la demande agrégée.

Au cours des deux dernières semaines, les réactions des marchés financiers ont été assez timides : les cours boursiers mondiaux ont légèrement baissé et les spreads se sont légèrement élargis. Les taux d’intérêt à long terme américains, qui baissent généralement lorsque le sentiment de risque s’accroît, ont en fait augmenté, ce qui traduit peut-être des inquiétudes à l’idée qu’une hausse des prix de l’énergie alimente les pressions inflationnistes, ce qui entraînerait un nouveau resserrement de la politique monétaire. Mais le risque demeure qu’une intensification et une extension du conflit déclenchent une réaction plus pessimiste des marchés financiers.

Perspectives régionales

L’économie israélienne part d’une position forte et elle a fait preuve d’une remarquable résilience lors des périodes de conflits et de guerre par le passé. Elle a connu une croissance rapide depuis la crise financière mondiale de 2008-2009 (de 4,2 % en moyenne et de 2,2 % par tête) et son PIB dépassait les 500 milliards de dollars en 2022 (54.000 dollars par tête). Le pays a une position créditrice nette équivalente à 30 % du PIB et ses réserves de change dépassent les 200 milliards de dollars. Malgré cela, l’économie est clairement affectée via plusieurs canaux, notamment l’impact de la mobilisation militaire sur l’offre de travail, la chute du tourisme et l’impact des craintes en matière de sécurité sur les besoins en dépenses publiques, l’investissement et les flux de capitaux. Sa monnaie, le shekel, qui était affaibli les mois précédant l’attaque en raison des inquiétudes relatives à la Cour suprême, s’est déprécié d’environ 5 % en termes nominaux effectifs depuis début octobre et la banque centrale d’Israël a pris des mesures pour stabiliser les marchés financiers, notamment en annonçant un programme pour acheter jusqu’à 30 milliards de dollars de réserves de change.

D’autres pays de la région partent d’une situation plus fragile. Le Liban est toujours englué dans une crise financière d’une extrême sévérité, avec une baisse de son PIB dépassant les 50 % depuis 2018. La Jordanie a une dette externe élevée (sa position nette débitrice excédait les 110 % du PIB) et une aggravation des conflits régionaux pourrait peser sur la stabilité domestique et le tourisme, une source importante de devises étrangères. L’Egypte est également dépendante du tourisme pour ses recettes en devises et elle fait face à de piètres perspectives macroéconomiques, avec de larges spreads sur sa dette externe et des pressions sur son taux de change administré. La situation économique à Gaza, qui était déjà très difficile, est dramatique, avec d’importants besoins à court terme en matière d’aide d’urgence et des perspectives inquiétantes pour la reconstruction et plus généralement l’activité économique future. Et, bien sûr, le moindre optimisme quant à une normalisation plus durable des relations avec Israël et à un apaisement des tensions régionales est une mauvaise nouvelle pour un ensemble plus large de pays du Moyen-Orient et d’au-delà. »

Gian Maria Milesi-Ferretti, « The Israel and Gaza war: Economic repercussions », Brookings, 23 octobre 2023. Traduit par Martin Anota

« billets précédents - page 1 de 38