Les marchés financiers sous-estiment les risques

Par Martin Anota le vendredi 29 septembre 2017, 18:00 - Monnaie et finance - Lien permanent

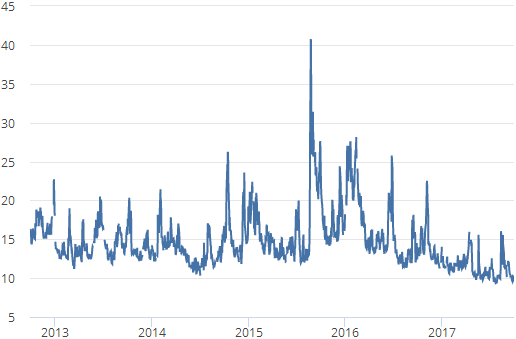

« Durant la plus grande partie de 2017, le VIX (l’indice de volatilité des options du marché de Chicago) a été à son plus faible niveau depuis dix ans. Il est récemment passé sous 9, soit un niveau plus faible que celui qu'il atteignait en mars 2007, à la veille de la crise du crédit hypothécaire subprime. Il semble qu'à nouveau les investisseurs n'évaluent pas correctement à quel point le monde est risqué aujourd'hui.

Connu dans la profession comme "l’indice de la peur", le VIX mesure la sensibilité des marchés financiers vis-à-vis de l’incertitude, sous la forme de la probabilité perçue d’amples changements sur le marché boursier. Il est tiré des prix de l’option sur le marché boursier (qui ne rapporte que lorsque les prix boursiers s’élèvent ou chutent beaucoup). Le faible VIX de cette année signale que nous sommes dans un autre environnement à fort appétit pour le risque, quand les investisseurs se détournent des bons du Trésir et d’autres valeurs refuges et cherchent plutôt à "chasser le rendement" en se tournant vers des actifs plus risqués comme les actions, les obligations d’entreprise, l’immobilier et les devises de carry-trade.

GRAPHIQUE 1 L’indice VIX

Nous n’avons pas à seulement observer l’indice VIX pour voir que les marchés traitent la période actuelle davantage comme favorable au risque qu’aux actifs sûrs. Les rendements sur les valeurs refuges étaient généralement plus faibles que les rendements parmi les actifs risqués au cours de la première moitié de l'année. D'un côté, le franc suisse s'est déprécié. D'un autre côté, le dollar australien et le yuan chinois se sont appréciés. Et les marchés boursiers ont atteint de nouveaux records à la hausse.

Le vrai risque est actuellement élevé

Pourquoi est-ce que je ne pense pas que le vrai risque soit aussi faible que ne le suggère l'indice VIX ? On peut penser à une liste inhabituellement longue de risques majeurs. Chacun d’entre eux peut n’avoir individuellement qu’une faible probabilité de survenir au cours d'un mois donné, mais cumulativement il y a une probabilité significative qu'au moins l'un d'eux survienne à un moment ou à un autre au cours des prochaines années :

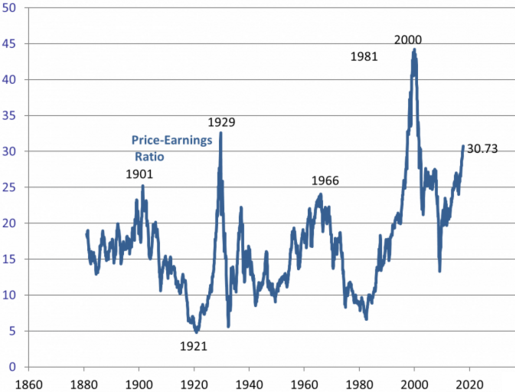

L’effondrement de la bulle boursière. Les grands indices boursiers ont atteint de nouveaux records ce mois de septembre, que ce soit aux Etats-Unis ou dans le reste du monde. Les cours boursiers ont même augmenté relativement à des références comme les bénéfices ou les dividendes. Le price-earning ratio ajusté en fonction du cycle de Robert Shiller est désormais supérieur à 30. Les seules fois où il avait été aussi élevé, c'était lors des pics de 1929 et 2000, des pics qui ont tout deux été suivis par un effondrement du marché boursier.

GRAPHIQUE 2 Price-earning ratio (ajusté de Shiller)

Un éclatement de la bulle obligataire. Alan Greenspan a récemment suggéré que le marché obligataire est encore plus surévalué (par l’"exubérance irrationnelle") que le marché boursier. Après tout, les rendements sur les obligations d'entreprise ou les obligations publiques suivaient une tendance baissière de 1981 à 2016 et le marché s'y est habitué. Mais, bien sûr, les taux d'intérêt ne peuvent baisser davantage et il est prévu qu'ils finissent par s'accroître.

Quel peut être le catalyseur pour précipiter un krach sur le marché boursier ou le marché obligataire ? Un possible détonateur pourrait être une hausse de l'inflation : celle-ci amènerait les agents à anticiper que la Fed relèvera ses taux d'intérêt plus agressivement qu'on ne le pensait jusqu’alors. La BCE et d'autres banques centrales majeures semblent aussi être entrées dans un cycle de resserrement.

Les risques géopolitiques ont rarement été aussi élevés et la foi en l'influence stabilisatrice du leadership américain a rarement été aussi faible. Le risque le plus sérieux concerne les relations avec la Corée du Nord, un risque que Trump n'a pas bien géré. Mais y a aussi des risques significatifs ailleurs, notamment au Moyen-Orient. Par exemple, Trump menace d'abroger l'accord avec les Iraniens qui les empêche de construire des armes nucléaires.

Dans plusieurs domaines de politique économique, il est difficile de prédire ce que Trump va dire ou faire par la suite, mais il est facile de prédire que ce sera quelque chose sans précédent. Jusqu’à présent, les effets nocifs ont été limités, en grande partie parce que la plupart de ses délires verbaux ne se sont pas traduits par des modifications législatives. (S’il parvient par contre à expulser 800.000 jeunes travailleurs et étudiants DACA, cela peut provoquer une récession). Mais c’est un temps d’incertitude autour politique économique comme on n'en a rarement vu.

Les confrontations au Congrès américain autour du plafond de dette et la fermeture du gouvernement ont été surmontées en septembre, mais seulement parce que le problème a été reporté à la fin de l’année, quand les enjeux seront susceptibles d’être plus élevés et la catastrophe plus grave.

Une crise constitutionnelle pourrait survenir, si par exemple le Conseiller Spécial trouvait que le contact entre la campagne de Trump et le gouvernement russe était illégal.

Les cygnes noirs ne sont pas imprévisibles

La situation actuelle marquée par un fort appétit vis-à-vis du risque rappelle celle de 2006 et de début 2007, la dernière fois que le VIX a été aussi faible. Alors, il n’était pas non plus trop difficile de dresser une liste de sources possibles de crises. L'un des risques les plus évidents sur la liste a été une chute des prix immobiliers aux Etats-Unis et au Royaume-Uni, étant donné que ceux-ci étaient à des niveaux exceptionnellement élevés et étaient aussi très élevés relativement à des références comme le loyer. Et pourtant les marchés agissaient comme si le risque était faible, conduisant le VIX et les taux sur les bons du Trésor américains à la baisse et les cours des actions et des titres pourris (…) à la hausse.

Quand le marché immobilier s’est effectivement effondré, on disait qu’il s’agissait d’un événement hors de toute distribution de probabilités standard, que l’on n’aurait pas pu estimer à partir des données passées ; on considérait que cela relevait de ce que l'on qualifie d’incertitude knightienne, d’incertitude radicale, d'"inconnus inconnus", de "queues épaisses" (fat tails) ou des cygnes noirs (black swans). Lorsque l'on disait que "les prix de l’immobilier n’ont jamais chuté en termes nominaux", on entendait en fait par là qu'ils n’avaient pas chuté aux Etats-Unis au cours des sept dernières décennies. Mais ils avaient chuté au Japon dans les années quatre-vingt-dix et aux Etats-Unis dans les années trente. Cela ne relevait pas de l’incertitude knightienne ; il s’agissait d’une incertitude classique liée à un ensemble de données inutilement limité à quelques décennies de données purement domestiques.

En fait, le terme "black swan" convient mieux que ne le pensent ceux qui l'utilisent. Les philosophes britanniques du dix-neuvième siècle citaient les cygnes noirs comme l’exemple quintessentiel de quelque chose dont l’existence ne peut être déduite d'un raisonnement inductif à partir des données observées. Mais c'était le cas parce qu'ils ne considéraient pas des données étendues à suffisamment de pays ou à suffisamment de siècles. (Le cygne noir est une espèce australienne qui a en fait été identifiée par les ornithologistes au dix-huitième siècle.) Si cela ne tenait qu'à moi, le "cygne noir" ne serait utilisé que pour désigner un événement extrême et rare auquel tout statisticien qui aurait pris le soin d'étudier un échantillon de données suffisamment large pourrait assigner une probabilité ex ante positive, mais qui serait qualifié d'"imprévisible" ex post par ceux qui n’avaient pas une perspective suffisamment large pour le faire.

Le cycle d’appétit et d’intolérance au risque

Pourquoi les investisseurs sous-estiment-ils périodiquement le risque ? (…) Les formules pour déterminer le prix des options requièrent une estimation statistique de la variance. Les formules pour déterminer le prix des titres adossés à des crédits hypothécaires requièrent une estimation statistique de la distribution des défauts en termes de fréquence. En pratique, les analystes estiment ces paramètres en se contentant d'étudier les données sur les dernières années, c'est-à-dire sans remonter aux précédentes décennies, notamment les années trente, ni même sans prendre en compte d'autres pays, comme le Japon. Plus généralement, dans la description du cycle que propose Minsky, une période de faible volatilité leurre les investisseurs avec l'illusion d'une sécurité, ce qui les amène à s'endetter excessivement et entraîne finalement un krach.

Peut-être que les investisseurs vont réévaluer les risques dans l'environnement actuel et le VIX s'ajustera par conséquent. Si l'histoire est un guide, on ne s'en servira pas comme tel tant que le choc négatif (quel qu'il soit) n'a pas frappé et que les marchés de titres n’ont pas chuté. »

Jeffrey Frankel, « Financial markets underestimate risk », in Econbrowser (blog), 28 septembre 2017. Traduit par Martin Anota