Une réduction de l'impôt des entreprises profite-t-elle vraiment aux salariés ?

Par Martin Anota le mardi 24 octobre 2017, 20:00 - Lien permanent

« Je doute beaucoup que de nouveaux faits ou de nouvelles analyses parviennent à infléchir le destin des réductions d’impôts de Trump. Il est évident aux yeux de quasiment tout le monde (et je pense même aux yeux de ceux qui appellent à celles-ci) qu'elles vont rapporter de gros bénéfices pour les riches, mais si peu, voire même aucun, pour les classes moyennes et qu’elles vont fortement accroître le déficit. En fait, ce ne sont pas seulement des conséquences probables, mais des objectifs : de gros bénéfices pour la classe des donateurs et de futurs déficits qui peuvent être utilisés comme justification pour ébranler davantage le système de protection sociale.

Pour autant, il y a une discussion assez intéressante qui se tient actuellement sur les effets des réductions d’impôts des entreprises dans une économie ouverte. Mais (selon moi) cette discussion est rendue quelque peu confuse du fait qu’elle a lieu dans le cadre de modèles de Ramsey (pour les non-initiés qui ont ignoré mes avertissements et qui sont toujours en train de me lire, sachez qu’il s’agit de modèles d’épargne optimale où les consommateurs sont immortels.) L’épargne des consommateurs ne joue en fait pas de rôle clé ici ; cela ne concerne que la mobilité internationale de capitaux et la façon par laquelle celle-ci change les choses.

Et, à mes yeux, il y a une façon géométrique assez simple pour voir d’où provient la vision optimiste selon laquelle la réduction des impôts des entreprises est une bonne chose pour les salaires. De plus, une fois que nous avons adopté ce cadre plus clair, il devient beaucoup plus facile de se demander ce qui ne va pas avec cette vision des choses (réponse : beaucoup).

Donc, envisageons une petite économie ouverte avec une main-d’œuvre fixe (parce que l’offre de travail n’est pas cruciale ici) qui peut importer des capitaux du reste du monde ou en exporter vers ce dernier. Ignorons aussi l’épargne, qui n’est pas non plus cruciale ici : le stock de capital, comme nous allons le supposer, ne change qu’à travers les entrées et sorties de capitaux. Oh, et supposons provisoirement que la concurrence est parfaite, donc que les facteurs de production sont rémunérés à leur productivité marginale.

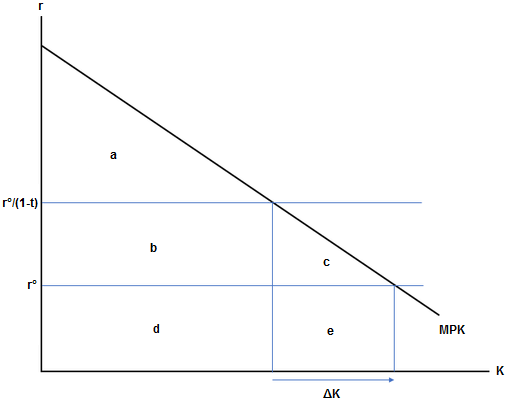

Alors, nous pouvons représenter l’économie avec le graphique, avec le stock de capital sur l’axe des abscisses et le taux de rendement du capital sur l’axe des ordonnées. La courbe MPK est le produit marginal du capital, qui diminue avec la quantité de capital en raison de la fixité de la population active. L’aire sous la droite MPK (l’intégrale des produits marginaux des unités successives de capital) est le PIB réel de l’économie, sa production totale.

Initialement, nous supposons que l’économie fait face à un taux de rendement mondial donné r°. Cependant, le gouvernement impose un impôts sur les profits à un taux t, si bien que pour atteindre un rendement après impôt r° le capital domestique doit gagner r°/(1-t). Et, à l’équilibre initial, cette condition détermine la taille du stock de capital domestique.

Nous pouvons relever la distribution du revenu dans le graphique en regardant les aires de divers rectangles. A l’équilibre initial la production réelle s’élève à a+b+d. Ici, d est le rendement du capital après impôt, b désigne les impôts sur les profits et a (c’est-à-dire le reste) représente les salaires.

Maintenant, imaginons que nous éliminions l’impôt sur les profits (nous pouvons aussi faire une petite réduction, mais c’est plus difficile et les choses sont déjà assez complexes). A l’équilibre, le stock de capital s’accroît de ΔK, tout comme le PIB, pour s’élever à a+b+c+d+e (où, cependant, e est le rendement du capital étranger, si bien que le PNB ne s’accroît pas autant que le PIB). Les impôts sur les profits disparaissent : c’est une perte de revenu de b. Mais les salaires augmentent et s’élèvent désormais à a+b+c, c’est-à-dire augmentent de b+c, c’est-à-dire d’un montant supérieur à celui de la perte de revenu. Bravo pour la rédaction des impôts sur les entreprises !

Bon, qu’est-ce qui ne va pas avec cette vision ? Pourquoi ne devrions-nous pas la croire ? Il y a au moins quatre raisons.

Premièrement, ce n’est essentiellement pas le rendement du capital que nous taxons avec l’impôt sur les profits des entreprises ; il y a les profits de monopole et autres genres de rentes. Il n’y a pas de raison de croire que ces rentes soient associées aux afflux de capitaux, si bien que la perte de revenu sur ces taxes s’apparente juste à une perte de revenu et ne s’accompagne donc pas d’un gain pour les salaires.

Deuxièmement, la mobilité des capitaux est loin d’être parfaite.

Troisièmement, les Etats-Unis ne sont pas une petite économie ouverte. Ils peuvent affecter les taux de rendement mondiaux. (…) Nous faisons sûrement face à une courbe d’offre du capital croissante, ce qui signifie que les gains salariaux tirés des réductions d’impôts sur les profits sont plus faibles.

Enfin, (…) ce dont nous parlons ici est un équilibre de long terme, c’est-à-dire de quelque chose qui se passe après que suffisamment de capitaux étrangers aient afflué pour égaliser les taux de rendements après impôt. Comment cela se déroule-t-il ? Vous ne faites pas passer des usines par la frontière : les afflux de capitaux prennent place comme contrepartie à des déficits commerciaux, qui ont été créés par un taux de change réel temporairement surévalué. Et le genre d’ajustement dont nous parlons ici nécessiterait de déplacer beaucoup de capital, ce qui signifie de très gros déficits commerciaux, ce qui signifie un dollar fortement surévalué, ce qui dissuaderait les afflux de capitaux. Donc nous parlons d’un processus lent, prenant place sur plusieurs années. L’analyse de long terme est un guide très imparfait de l’incidence des impôts des entreprises dans tout horizon temporel qui soit pertinent politiquement. Au cours d’horizons plus courts, vous vous attendriez à ce qu’une part très limitée de la réduction d’impôts des entreprises se répercute sur les travailleurs. (…) »

Paul Krugman, « Some misleading geometry on corporate taxes », in The Conscience of a Liberal (blog), 21 octobre 2017. Traduit par Martin Anota

« (…) Il semble que pratiquement tous économistes conservateurs plus ou moins respectables qui se penchent sur le sujet ont fait une erreur algébrique et conceptuelle de base. En soi, cette erreur n’est pas du tout cruciale au débat de politique économique. D’autres questions importent bien plus, notamment les impôts sur les profits de monopole, le fait que les Etats-Unis ne soient pas une petite économie ouverte et le peu d’intérêt des conclusions d’équilibre à long terme étant donnée la lenteur de l’ajustement imposée par l’intégration imparfaite des marchés des biens.

Mais on peut penser que ce que nous voyons ici s’apparente à la fameuse erreur de programmation sur Excel lors du débat autour de l’austérité budgétaire : ce n’est pas tant l’importance de l’erreur que le fait qu’elle dénote un raisonnement désordonné, des conclusions qui sont adoptées sans vérification parce qu’elles promeuvent un agenda politique.

L’affirmation dont il est question ici, c’est celle selon laquelle les gains salariaux tirés d’une réduction de l’impôt des entreprises excède la perte de revenu d’un ratio qui dépend seulement du taux d’impôt initial, pas du tout du degré auquel le capital peut être substitué par du travail, qui doit déterminer à son tour (dans ce modèle) le montant de capital additionnel qui est attiré par la réduction d’impôts. Cela semble faux ; et ça l’est.

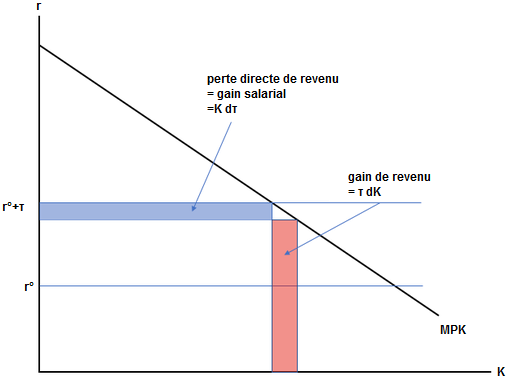

Je continue de penser que la façon la plus claire de faire cela est avec un diagramme simple représentant la productivité marginale du capital. Ici MPK est le produit marginal du capital, c’est-à-dire la demande de capital, et r° est le taux de rendement mondial.

Mais je fais une légère transformation des variables. Avec une mobilité parfaite des capitaux, à long terme nous devons avoir :

r(1-t) = r°

où r est le taux de rendement domestique et t le taux d’impôt des entreprises. Mais nous pouvons réarranger cela pour écrire

r = r° + τ

où τ = rt/(1-t) et correspond à l’impôt spécifique sur le capital, c’est-à-dire l’impôt payé par unité de capital.

Faire cela permet de rendre les choses linéaires : nous pouvons représenter une petite variation des impôts comme d τ, etc.

(…) Dans le graphique, sont représentées les conséquences à long terme d’une petite réduction d’impôt des entreprises dans une petite économie ouverte, indiquées par les deux rectangles coloriés (le petit triangle blanc est de second ordre et peut être ignoré). Il y a une perte directe de revenu, qui correspond aussi au gain salarial, égal au rectangle bleu K dτ. Une partie de cette perte de revenu est compensée par les impôts sur le capital additionnel qui arrive : dK τ.

A quel point ces effets de second tour et par conséquent le ratio des gains salariaux relativement aux pertes de revenu sont-ils importants ? Cela dépend évidemment (évidemment !) de la quantité de capital qui arrive, qui dépend elle-même de la sensibilité de MPK à la quantité de capital, c’est-à-dire de la pente de la courbe MPK. Si elle est pratiquement verticale, comme Brad le note, il n’y a essentiellement pas de compensation.

Donc, l’affirmation selon laquelle seul le taux d’imposition initial importe ne peut être exacte. Comment quelqu’un pourrait imaginer le contraire ? (…) »

Paul Krugman, « The simple and misleading analytics of a corporate tax cut », in The Conscience of a Liberal (blog), 24 octobre 2017. Traduit par Martin Anota