Inégalités, investissement et théorie du ruissellement

Par Martin Anota le vendredi 17 novembre 2017, 09:05 - Répartition et inégalités de revenu - Lien permanent

« Je n’ai jamais su déterminer si l’économie du ruissellement (trickle-down) était une véritable théorie ou un épouvantail que les gauchistes attribuaient à la droite. J’ai par conséquent été très surpris de voir Tim Worstall défendre l’idée selon laquelle "un plus grand investissement de la part des plus riches d’entre nous (ce qui constitue le revers de la plus grande propension marginale à dépenser des pauvres) enrichit la société au cours du temps".

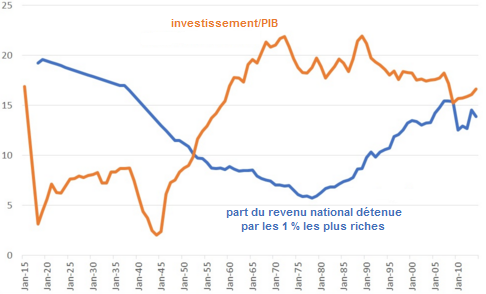

Cette affirmation, cependant, ne me semble pas correcte. Si elle l’était, nous verrions l'investissement s'accroître suite à une hausse des inégalités. Mais ce n’est pas le cas. Mon graphique montre que la part de l’investissement dans le PIB augmentait et que les inégalités déclinaient dans les années cinquante et soixante, puis, à partir du milieu des années quatre-vingt, l’investissement a chuté et les inégalités ont augmenté.

GRAPHIQUE Inégalités de revenu et investissement au Royaume-Uni

C’est l’exact opposé de ce que nous nous attendrions à voir si Tim avait raison. C’est, cependant, cohérent avec les études du FMI, qui montre que les inégalités tendent à réduire la croissance économique (si vous voulez des explications de ce résultat, lisez le brillant Sam Bowles).

Pour voir pourquoi les inégalités réduisent l’investissement, rappelez-vous tout d’abord l’idée de Keynes selon laquelle la décision de s’abstenir de consommer ne signifie pas forcément une décision d’investir dans des actifs productifs. La moindre propension marginale à consommer des riches peut tout simplement signifier qu’ils thésaurisent leur richesse.

C’est en soi une raison qui explique la dynamique sur mon graphique : dans la mesure où une plus grande égalité signifie une plus forte propension à consommer, cela tend à accroître la demande agrégée et donc à renforcer l’effet accélérateur. Nous nous retrouvons donc avec un surcroît d’investissement et une croissance tirée par les salaires. De la même façon, les inégalités affaiblissent l’effet accélérateur et donc réduisent l’investissement et la croissance.

Alternativement, de fortes inégalités peuvent amener les riches à en essuyer un contrecoup sous la forme d’une hausse d’impôts, de désordres politiques ou d’une prise de pouvoir de la gauche qui les désinciterait à investir : l’incertitude seule déprime l’investissement.

Et ensuite il y a le fait que les inégalités poussent les riches à essayer de préserver leurs privilèges en investissant dans des emplois protégés plutôt que dans des emplois productifs ou en utilisant l’Etat pour les protéger de la concurrence, par exemple en durcissant les lois sur la protection intellectuelle, en décrochant des subventions pour les banques ou des entreprises parasites ou en imposant des réglementations qui restreignent la destruction créatrice. De cette façon, l’investissement et la croissance sont trouvent freinés. En disant cela, je ne suis pas sûr de faire une affirmation très radicale. Dans un nouveau livre, Steven Teles et Brink Lindsey, que l’on peut difficilement qualifier de gauchistes enragés, écrivent que "le jeu économique a été pipé en faveur des gens au sommet… Ces dernières décennies, l’économie américaine est devenue de moins en moins ouverte à la concurrence et elle s’est davantage encombrée d’accords protégeant les insiders. Ces accords rendent notre économie moins dynamique et moins innovante".

Je ne suis pas sûr que vous puissiez esquiver cela en avançant l’idée que les inégalités accroissent l’investissement et la croissance si toutes les autres choses restent égales par ailleurs. Le problème est que les inégalités affectent à peu près tout, par exemple les politiques économiques, les institutions et la probabilité qu’une crise financière éclate. Très peu de choses sont exogènes aux inégalités.

Plutôt, je pense que vous pourriez affirmer la chose suivante : Après la Seconde Guerre mondiale, il y a eu une forte demande pour l’investissement, parce que la guerre avait retardé l’adoption d’innovations récentes. Cela a entraîné une hausse des dépenses de capital. Dans les années quatre-vingt, cependant, cette forte demande avait disparu et le ralentissement de l’innovation signifiait moins d’investissements. Tout à fait par accident, ces développements coïncidèrent avec une baisse, puis une hausse des inégalités.

En disant cela, vous pourriez certes expliquer la dynamique sur mon graphique, mais cela n’expliquerait pas le constat du FMI selon lequel les inégalités dépriment la croissance économique. Et cela ne prend absolument pas en compte les divers mécanismes via lesquels les inégalités sont susceptibles de déprimer la croissance.

Par conséquent, je rejoins Richard Murphy : il faut avouer que l’idée de ruissellement a peu de crédit. Les défenseurs des inégalités doivent trouver de meilleurs arguments. »

Chris Dillow, « Inequality, investment and trickle-down », in Stumbling & Mumbling (blog), 14 novembre 2017. Traduit par Martin Anota

aller plus loin...

« Non, la richesse ne ruisselle pas… A propos du lien entre croissance et inégalités »

« Quels liens entre inégalités, redistribution et croissance ? »

« Le creusement des inégalités entrave la croissance »

« Les inégalités sont bonnes pour la croissance des riches… pas pour celle des pauvres »

« Inégalités, confiance et croissance »