Dans quelle mesure le rééquilibrage chinois est-il durable ?

Par Martin Anota le samedi 16 juin 2018, 09:00 - Lien permanent

« Je pense de plus en plus que mon opinion sur le "rééquilibrage" chinois est aux antipodes de celle qui fait actuellement consensus (ou, du moins, de celle que partagent la plupart des analystes de banques d’investissement et des journalistes financiers qui observent la Chine).

Et ce de deux façons significatives.

Premièrement, je pense que la position de la balance de paiements de la Chine est assez robuste. A la fois du point de vue des "flux" et du point de vue des "stocks". Le compte courant n’est pas vraiment sur le point de laisser place à un déficit (et, de toute façon, ce ne serait pas grave si la Chine avait un modeste déficit). Et l’Etat chinois accumule de nouveau des actifs externes d’une façon significative. Les jours où "la Chine vendait des réserves" sont révolus depuis longtemps.

Deuxièmement, je pense que le rééquilibrage qui a réduit l’excédent courant mesuré est plus fragile que ne le pensent la plupart des commentateurs. Il résulte de politiques (que vous pouvez qualifier de large déficit budgétaire "augmenté" hors budget et de croissance excessive du crédit) que certains croient être insoutenable et beaucoup pensent qu’elles sont imprudentes. Le FMI, par exemple, veut que la Chine réduise son déficit budgétaire et ralentisse le rythme de la croissance du crédit, des politiques qui accroîtraient et non réduiraient l’excédent courant.

Je pense que ces visions des choses sont cohérentes ; je tends à penser que l’excédent courant de la Chine a baissé modestement, mais il a baissé. Pourtant, la façon par laquelle il a baissé (davantage via un accroissement de l’investissement qu’à une chute de l’épargne) n’amène pas à croire qu’il va rester bas. La Chine n’a pas embrassé l’ensemble de politiques nécessaires pour un rééquilibrage plus durable, par exemple en centralisant et en étendant l’assurance sociale et créant un système fiscal bien plus progressif qui dépendrait moins de contributions sociales régressives (les taxes sur les salaires).

Je vais essayer de démontrer ces deux points.

La robustesse continue de la balance des paiements de la Chine

The Economist a mis en évidence un déficit du compte courant de la Chine au cours du premier trimestre. Le Financial Times a noté que la Chine ne semble pas intervenir sur le marché de change étranger (bien qu’une mesure d’intervention, le règlement des changes, suggère que quelqu’un achetait en avril, chose assez surprenante). Beaucoup, du FMI à Paul Krugman, ont souligné que l’essentiel de l’excédent global de la balance des paiements se trouve désormais dans les économies avancées vieillissantes (non en Chine).

Je soulignerai deux points qui contredisent cette idée :

A : L’excédent en biens manufacturés de la Chine reste large et ne présente pas de signe de baisse aux taux de change courants

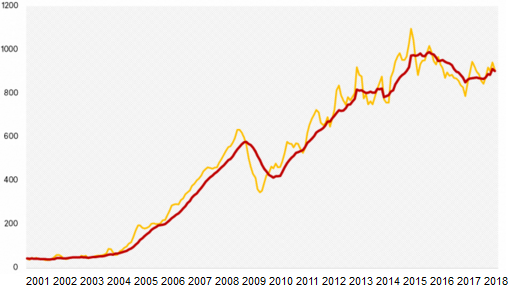

GRAPHIQUE L’excédent commercial des biens manufacturés de la Chine (en milliards de dollars)

L’excédent manufacturier annuel de la Chine est toujours autour de 900 milliards de dollars (en comparaison, l’excédent manufacturier de l’Allemagne est autour de 350-400 milliards de dollars e fonction du taux de change et le déficit américain dans les biens manufacturés est autour de 1.000 milliards de dollars) et ne présente pas de signe de baisse. Je ne vois aucun signe que la (modeste) appréciation réelle cette année érode sérieusement la compétitivité de la Chine, bien qu’elle doit modérer la performance à l’exportation de la Chine (les volumes d’exportations de biens chinoises croissent à un rythme plus rapide que le commerce mondial en 2017).

La Chine, naturellement, va exporter des biens manufacturés et importer des matières premières. Un certain excédent dans les échanges de biens manufacturés est normal. Et puisqu’elle est maintenant le plus grand importateur de pétrole du monde, son équilibre global va de plus en plus fluctuer avec le prix du pétrole. Toute hausse de 10 dollars du prix du baril se traduit par une hausse d’environ 30 milliards de dollars de la facture d’importations chinoises de pétrole et de gaz et baisse l’excédent d’un montant pratiquement similaire à court terme (ce qui importe pour le compte courant est le prix du pétrole relativement aux dépenses dans les pays important du pétrole, mais à court terme une hausse des prix du pétrole accroît le revenu des exportateurs de pétrole plus que les dépenses).

Et la Chine exporte des biens manufacturés pour payer ses importations de "vacances", même si son déficit dans le tourisme est certainement plus faible que le chiffre gonflé des données officielles chinoises.

Peu importe : l’excédent de la Chine dans les échanges de biens manufacturés continue de soutenir sa balance des paiements. Et je n’ai aucun doute que la Chine puisse ralentir les sorties des dollars (ou des yuans) du tourisme si elle s’inquiétait à propos de son compte courant.

B : La Chine accumule à nouveau des réserves

Un excédent du compte courant serait toujours associé à la faiblesse de la balance des paiements si l’excédent était plus faible que nécessaire pour financer d’amples sorties de capitaux privés, comme ce fut le cas après la dévaluation de la Chine en 2015. Mais ici aussi je pense que la position de la Chine est assez robuste. Les sorties privées nettes ont chuté et l’Etat chinois accumule à nouveau des actifs étrangers. (...)

En somme, l’Etat chinois continue de s’asseoir sur le plus gros amas d’actifs externes au monde et cet amas a significativement augmenté au cours des 18 derniers mois. Selon ma mesure, l’Etat chinois a bien plus de 4.000 milliards en actifs étrangers et ses détentions totales vont revenir d’ici la fin de l’année au niveau qu’elles atteignaient avant la dévaluation et la chute des réserves.

Un petit déficit externe (qui résulterait par exemple d’un choc pétrolier combiné à une guerre commerciale avec les Etats-Unis) ne doit pas, par conséquent, susciter des risques pour la gestion du taux de change du yuan, à moins qu’il suscite l’anticipation que les décideurs politiques chinois veulent un plus faible taux de change.

Le fragile rééquilibrage

Le raisonnement amenant à penser que le rééquilibrage de la Chine (la chute de son excédent externe) est fragile est en fait assez simple.

La Chine épargne toujours la moitié plutôt que le tiers de son PIB. Et aussi longtemps que ce sera vrai, éviter un large excédent de compte courant passerait par des politiques plutôt exceptionnelles, des politiques qui semblent imprudentes et dangereuses dans la mesure où elles se traduiraient inévitablement par une accumulation de dette interne (…).

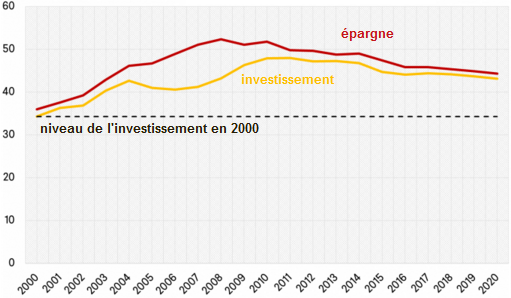

En 2000, la Chine épargnait et investissait environ 35 % de son PIB (le compte courant présentait un modeste excédent, donc épargne était un peu plus élevée que l’investissement). En 2017 (et en 2018), même avec les récents progrès du côté de la consommation, on s’attend à ce que la Chine épargne et investisse environ 45 % de son PIB.

C’est un niveau d’épargne et d’investissement qui reste environ 10 points de pourcentage supérieur au niveau de 2000. C’est toujours un niveau d’épargne et d’investissement substantiellement plus élevé que celui qu’on avait pu observer par le passé dans les économies asiatiques à forte épargne (si on laisse de côté Singapour). (…) Aussi longtemps que l’épargne est supérieur à 40 % du PIB il y a toujours un risque que l’écart entre l’épargne et l’investissement puisse être encore plus large.

GRAPHIQUE Epargne et investissement en Chine (en % du PIB)

Pourtant, le FMI, qui reflète un consensus mondial, désire que la Chine réfrène la croissance de son gros mur de dette (interne) (…). Le FMI, tout comme d’autres institutions, ne pense pas que la relance budgétaire chinoise de 2016 était une bonne idée, même si cette relance budgétaire joua peut-être un rôle clé pour ramener l’excédent externe chinois sous les 2 % du PIB de la Chine après la chute du prix du pétrole. Il appelle désormais à "moins d’investissement public, de plus fortes contraintes sur l’emprunt des entreprises publiques et" des freins sur "la croissance rapide l’endettement des ménages".

C’est le genre de recommandation de politique que le FMI fait typiquement pour un pays avec un large déficit externe ; il semble tout à fait raisonnable pour, disons, la Turquie. Mais pour la Chine, une telle chute de l’absorption domestique signifierait un retour à un large excédent externe, à moins que, comme le reconnaît le FMI, ce soit accompagné d’un réel effort pour réduire l’épargne et accroître la consommation.

Pourtant il y a un risque que, lorsque la Chine réduira ce qui est sans doute un niveau inefficace d’investissement, elle le fasse sans adopter le genre de politiques nécessaires pour réduire l’épargne nationale. Ni Liu He, ni le Président Xi n’ont montré beaucoup d’intérêt dans l’extension du filet de sécurité sociale de la Chine ou l’extension de la protection sociale aux travailleurs migrants chinois.

Ce n’est pas un risque purement théorique. Réduire l’investissement public lorsque l’investissement résidentiel chutait sans soutenir la consommation s’est traduit par un fort essor de l’excédent du compte courant de la Chine en 2014 et en 2015, bien que l’ampleur de la hausse était masquée par certains changements dans la façon par laquelle la Chine mesure son compte courant.

Un programme construit autour des réformes du côté de l’offre (avec des caractéristiques chinoises) m’effraie par conséquent un peu. Aussi longtemps que la Chine épargne tant, elle aura un problème sous-jacent avec la demande interne. »

Brad Setser, « How durable is China’s rebalancing? », in Follow the Money (blog), 5 juin. Traduit par Martin Anota