Pourquoi la guerre commerciale de Trump effraye autant les marchés

Par Martin Anota le mercredi 14 août 2019, 10:00 - Commerce international - Lien permanent

« Ce que les marches obligataires suggèrent, c’est que la belligérance croissante de Donald Trump sur le commerce accroît le risque de récession. Mais je n’ai vu personne expliquer clairement pourquoi cela pourrait être le cas. Le problème n’est pas simplement, ni même principalement, qu’il semble vraiment être un homme de droits de douane. Le problème est qu’il est un homme des droits de douane capricieux et imprévisible. Et que cette tendance à faire des caprices est réellement mauvaise pour l’investissement des entreprises.

Tout d’abord : pourquoi est-ce que je me focalise sur les marchés obligataires et non sur les marchés d’actions ? Non pas parce que les investisseurs obligataires sont moins sanguins et plus rationnels que les actionnaires, bien que cela pourrait être le cas. Non, c’est parce que la croissance économique anticipée a un effet bien plus clair sur les obligations que sur les actions.

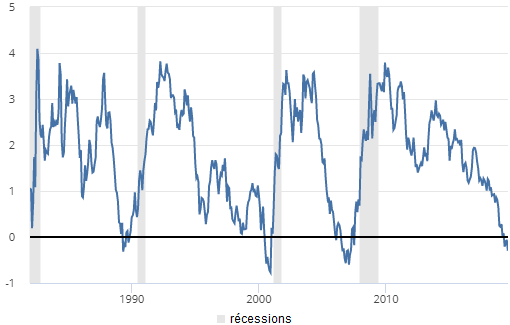

Supposons que le marché devienne pessimiste à propos du rythme de la croissance l’année prochaine ou même au-delà. Dans ce cas, il va s’attendre à ce que la Fed réagisse en réduisant les taux d’intérêt de court terme et ces anticipations vont se refléter par une chute des taux de long terme. C’est pourquoi l’inversion de la courbe des taux (l’écart entre les taux de long terme et ceux de court terme) inquiète tant. Par le passé, elle a toujours signalé une récession imminente (en gris sur le graphique). Et le marché semble en effet prédire que cela va survenir à nouveau.

GRAPHIQUE Courbe des taux aux Etats-Unis (en %)

Mais que dire des actions ? Une croissance plus faible signifie moins de profits, ce qui est mauvais pour les actions. Mais elle signifie aussi des taux d’intérêt plus faibles, ce qui est bon pour les actions. En fait, parfois de mauvaises nouvelles sont de bonnes nouvelles : un mauvais indicateur économique pousse les actions à la hausse, parce que les investisseurs pensent qu’elle va amener la Fed à réduire ses taux. Donc le cours des actions n’est pas un bon indicateur des anticipations de croissance.

D’accord, on en a fini avec les préliminaires. Parlons maintenant des droits de douane et de la récession.

Vous entendez souvent dire que le protectionnisme provoque des récessions, que le Smoot-Hawley Act aurait provoqué la Grande Dépression, etc. Mais c’est loin d’être clair (…). Oui, l’économie de base dit que le protectionnisme nuit à l’économie. Mais celui-ci provoque des dommages via du côté de l’offre, rendant l’économie mondiale moins efficace. Les récessions, cependant, sont habituellement provoquées par une insuffisance de la demande et il n’est pas du tout certain que le protectionnisme ait nécessairement un effet négatif sur la demande.

Je m’explique : une guerre commerciale mondiale pousserait chacun à changer ses dépenses de façon à moins acheter d’importations et davantage acheter de biens et services domestiques. Cela va réduire les exportations de chacun, provoquant des destructions d’emplois dans les secteurs exportateurs, mais cela va en parallèle accroître les dépenses et l’emploi dans les secteurs concurrencés par les importations. Il n’est pas du tout évident dans quel sens irait l’effet net.

Pour donner un exemple concret, considérez l’économie mondiale dans les années cinquante, avant la création du marché commun et bien avant la création de l’OMC. Il y avait beaucoup de protectionnisme et bien moins d’échanges internationaux qu’il n’y en a eu par la suite. (La révolution des conteneurs a eu lieu plusieurs décennies après.) Mais l’Europe de l’Ouest et l’Amérique du Nord étaient généralement plus ou moins au plein emploi.

Donc pourquoi les accès de colère tarifaires de Trump semblent avoir un effet négatif prononcé sur les perspectives économiques à moyen terme ? La réponse, selon moi, est qu’il ne se contente pas seulement d’accroître les droits de douane, mais qu’il le fait d’une façon imprévisible.

Les gens commettent des confusions quand ils parlent à propos des effets adverses de l’incertitude économique, en utilisant fréquemment le terme d’"incertitude » pour en fait évoquer « une probabilité accrue que quelque chose de mauvais va arriver". Ce n’est pas vraiment de l’incertitude : cela signifie que les anticipations moyennes des événements futurs sont plus pessimistes, donc c’est une chute de la moyenne, non une hausse de la variance.

Mais l’incertitude à proprement parler peut avoir de sérieux effets adverses, en particulier sur l’investissement.

Je vais donner un exemple hypothétique. Supposons qu’il y ait deux entreprises, Cronycorp et Globalshmobal, qui seraient affectées de façons opposées si Trump imposait ou non un nouveau train de droits de douane. Cronycorp aimerait vendre des produits que nous sommes en train d’importer et construirait une nouvelle usine pour produire si elle est assurée qu’elle serait protégée par des droits de douane élevés. Globalshmobal considère l’idée de construire une nouvelle usine, mais elle dépend fortement des intrants importés, si bien qu’elle ne construirait pas d’usine si ces importations faisaient l’objet de droits de douane élevés.

Supposons que Trump aille de l’avant (…) en imposant des droits de douane élevés et en les rendant permanents. Dans ce cas, Cronycorp lancera son projet d’investissement, tandis que Globalshmobal annulera le sien. L’effet global sur les dépenses serait plus ou moins un remous. Maintenant, supposons que Trump annonce que nous obtenions un nouvel accord : tous les droits de douane sur la Chine sont annulés, de façon permanente (…). Dans ce cas, Cronycorp va annuler ses projets d’investissement, mais Globalshmobal lancerait le sien. A nouveau, l’effet global sur les dépenses est un remous. Mais maintenant, introduisons une troisième possibilité, celle selon laquelle personne ne sait ce que Trump va faire, probablement même pas Trump lui-même, puisque cela va dépendre de ce qu’il voit sur Fox News la veille au soir. Dans ce cas, ni Cronycorp, ni Globalshmobal ne vont lancer leurs projets d’investissement : Cronycorp parce qu’elle n’est pas sûr que Trump mettra à exécution ses menaces tarifaires, Globalshmobal parce qu’elle n’est pas sûre qu’il ne le fera pas.

Pour le dire de façon technique, les deux entreprises vont voir une valeur d’option à retarder leurs investissements jusqu’à ce que la situation soit plus claire. Cette valeur d’option est fondamentalement un coût pour l’investissement et plus la politique de Trump est imprévisible, plus ce coût est élevé. Et c’est pourquoi les colères commerciales exercent un effet dépressif sur la demande.

De plus, il est difficile de voir ce qui peut réduire cette incertitude. La législation commerciale américaine donne au président une forte autorité discrétionnaire pour imposer des droits de douane ; la loi ne fut pas conçue pour traiter avec un dirigeant qui ne sait pas gérer ses pulsions. Il y a deux ans, plusieurs analystes s’attendaient à ce que Trump soit retenu par ses conseillers, mais ses conseillers les plus compétents ont quitté son administration, beaucoup de ceux qui restent sont stupides et, de toute façon, il paraît qu’il accorde peu d’attention aux conseils des autres.

Rien de tout cela ne garantit une récession. L’économie américaine est énorme, il y a plein d’autres choses qui se passent en-dehors du domaine de la politique commerciale et d’autres domaines de politique économique n’offrent pas autant de liberté pour les caprices présidentiels. Mais maintenant vous comprenez pourquoi les colères tarifaires de Trump ont un tel effet négatif. »

Paul Krugman, « Tariff tantrums and recession risks », 7 août 2019. Traduit par Martin Anota

aller plus loin…

« L’inversion de la courbe des taux signale-t-elle l’imminence d’une récession aux Etats-Unis ? »

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »