L’« excès d’épargne » n’est pas excessif

Par Martin Anota le lundi 5 avril 2021, 16:00 - Croissance, cycles et crises - Lien permanent

« Comment l’économie américaine émergera-t-elle de l’actuelle pandémie de Covid-19 ? Va-t-elle avoir des difficultés à revenir aux niveaux antérieurs d’emploi et d’activité ou va-t-elle vite rebondir une fois les vaccinations généralisées à l’ensemble de la population et les Américains rassurés à l’idée de voyager et de manger dehors ? Une partie des réponses à ces questions tient à ce qui va se passer pour l'ample "excès d'épargne" que les ménages américains ont accumulé depuis mars 2020. Selon la plupart des estimations, cette épargne représente environ 1.600 milliards de dollars. Certains économistes, notamment Olivier Blanchard (2021), ont exprimé leurs inquiétudes à l’idée que, si une fraction considérable de ces fonds accumulés était immédiatement dépensée aussitôt l’économie rouverte, l’afflux de demande qui en résulterait se révélerait déstabilisateur. Ce billet affirme que cette épargne n’est pas excessive, lorsqu’on la considère au regard des interventions sans précédent du gouvernement au cours de l’année passée pour soutenir les ménages et qu’il est improbable qu’elle génère une explosion de la demande post-pandémique.

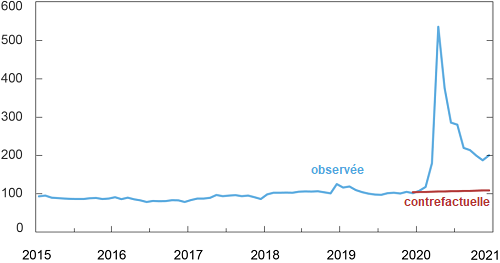

GRAPHIQUE Epargne personnelle dégagée chaque mois aux Etats-Unis (en milliards de dollars)

Il est simple de calculer l’excès d’épargne : c’est le montant cumulé d’épargne personnelle durant la pandémie qui excède la trajectoire contrefactuelle sans épidémie de Covid-19. Comme l’indique la courbe bleue sur le graphique ci-dessus, l’épargne personnelle a été élevée depuis fin mars 2020. La ligne rouge représente un scénario contrefactuel plausible, dans lequel le taux d’épargne à partir du revenu disponible est constant et égal au niveau qu’il atteignait avant la pandémie (7,3 %), alors que le revenu personnel disponible croît à son rythme moyen au cours des vingt dernières années (3,5 %). L’excès d’épargne est représenté par la zone entre les deux lignes. Selon ce calcul, il représentait 1.600 milliards de dollars à la date de décembre 2020. Différentes hypothèses plausibles de l’évolution contrefactuelle de l’épargne personnelle en l’absence de pandémie amènent à des chiffres qui sont très proches de cette estimation.

D’où vient cet excès d’épargne ? Il y a manifestement trois facteurs sous-jacents. Premièrement, beaucoup d’Américains ont pu garder leur emploi et leur revenu l’année dernière. Cependant, ils n’ont pas dépensé autant qu’ils ne l’auraient fait en l’absence de la pandémie, parce qu’à cause de cette dernière ils ne sont pas allés au restaurant ou n’ont pas pris de vacances. L’accroissement des achats de fournitures, électronique et autres biens n’a compensé qu’en partie cette chute des achats de services. Par conséquent, la consommation globale a chuté pour plusieurs ménages, même si leur revenu est resté plus ou moins intact. Deuxièmement, à partir de la réponse d’urgence adoptée début mars et le subséquent CARES Act, le gouvernement est intervenu pour remplacer une partie du revenu perdu, en particulier pour les travailleurs dans les secteurs les plus touchés par la pandémie. Une partie de ce soutien des revenus a été dépensée pour permettre aux ménages de continuer de subvenir à leurs besoins, mais il ne l’a pas été en totalité. Troisièmement, il est possible que les ménages aient décidé d’épargner plus que d’habitude par précaution, étant donné la forte incertitude à propos de leurs emplois et de la santé future de l’économie.

Qu’importe la raison précise, il ne fait aucun doute que les ménages ont plus épargné l’année passée qu’ils ne l’auraient fait dans un monde sans pandémie. Mais y a-t-il quelque chose d’"excessif" à propos de l’épargne qu’ils ont ainsi accumulée ? Cette épargne est-elle vraiment si différente des 130 milliards de valeur nette que les ménages américains détiennent déjà qu’ils risqueraient à la dépenser plus vite qu’avec les autres composantes de leur richesse ? Il y a au moins trois raisons de penser que la réponse à cette question est non.

Tout d'abord, l’excès d’épargne est la contrepartie comptable du supplément de dette publique. Selon les principes de la comptabilité nationale, le flux d’épargne privée (par les ménages et les entreprises) doit être canalisé vers l’un des trois usages suivants : il peut financer l’investissement, être prêté à l’étranger ou être prêté au gouvernement. En 2020, le gouvernement américain a dépensé pratiquement 2.000 milliards de dollars pour combattre la récession provoquée par l’épidémie de Covid-19 et l’essentiel de ces dépenses a été financé par endettement. Les 1.600 milliards d’"excès d’épargne" constituent la contrepartie comptable de l’emprunt du gouvernement.

Comme c’est souvent le cas avec les identités comptables, cette observation n’a que des implications économiques limitées. Elle ne révèle pas pourquoi les ménages ont accumulé un "excès d’épargne", ni s’ils vont le dépenser une fois l’économie pleinement rouverte. Néanmoins, cela nous aide à le considérer sous un autre éclairage, non pas comme une ressource supplémentaire prête à être dépensée, mais comme le revers d’un effort budgétaire extraordinaire pour combattre la pandémie de Covid-19.

Ensuite, l’excès d’épargne est principalement détenu par… les épargnants. L’une des raisons pour lesquelles les économistes n’associent pas la hausse exceptionnelle de la dette publique observée l’année dernière à une explosion imminente de la demande agrégée (même s’ils peuvent s’inquiéter à son propos pour d’autres raisons) est l’idée que la dette publique est une dette que les citoyens se doivent à eux-mêmes. En tant que telle, elle ne représente pas une "richesse nette" qui est déjà dépensée. Dans le langage des économistes, cette idée est connue sous le nom d’équivalence ricardienne. Selon cette proposition, les transferts publics financés avec la dette publique n’affectent pas la consommation parce que les ménages les épargnent pour payer la hausse des impôts qui sera en définitive nécessaire pour rembourser cette dette. Si l’équivalence ricardienne est vérifiée, la propension marginale à consommer les transferts financés par endettement sera nulle et l’épargne résultante ne sera jamais dépensée.

L’équivalence ricardienne est le genre de repère théorique que les économistes adorent, mais elle n’est pas clairement vérifiée en pratique. En fait, beaucoup de ménages américains ont dépensé une part significative des chèques qu’ils ont reçus et des autres soutiens au revenu qu’ils ont reçus durant la pandémie. Selon les estimations disponibles, cette part est d’environ un tiers en moyenne. Le reste a été utilisé pour rembourser la dette (également d’environ un tiers) ou sinon épargné. Il est difficile de savoir précisément qui détient cette épargne, mais il semble raisonnable de supposer que ce sont des individus ou ménages avec un matelas dans leur budget et dont les décisions en matière de consommation sont par conséquent moins sensibles à leurs conditions économiques immédiates. C’est ce qui leur permet d’épargner une partie du soutien budgétaire qu’ils ont reçu. Selon la théorie économique, ces épargnants sont davantage susceptibles d’être ricardiens et donc de continuer à détenir cette épargne. Bien sûr, leurs conditions économiques peuvent changer à l’avenir et ils peuvent se retrouver dans la nécessité de dépenser ces ressources accumulées, mais la fin de la pandémie risque peu d’amener ces épargnants à consommer immédiatement. Et à mesure que les conditions agrégées s’améliorent, de moins en moins de ménages font face à des difficultés financières.

Enfin, il est improbable que l’excès d’épargne déclenche une demande de rattrapage pour les services. L’une des choses que l’on peut penser au terme de nos précédents propos est qu’une partie de l’"excès d’épargne" peut s’expliquer par un manque d’opportunités de dépenses dans les secteurs de l’économie les plus affectés par le virus, notamment les voyages et le divertissement. Si c’est exact, une partie de ces dépenses perdues peuvent se matérialiser une fois que ces secteurs seront pleinement rouverts.

A quel point cette demande de "rattrapage" sera importante ? D’un côté, il y a peu de doute que beaucoup de consommateurs vont s’offrir des repas au restaurant supplémentaires et peut-être des vacances prolongées après une si longue période où ils n’ont pas pu s’en offrir. D’un autre côté, il y a une limite à l’ampleur de ces repas et vacances supplémentaires. Pour savoir dans quelle mesure cette demande de rattrapage découlera de l’"excès d’épargne" accumulé durant la pandémie, rappelons que les estimations disponibles de la propension à consommer les transferts du CARES Act est d’environ un tiers. Cela signifie que le ménage moyen dépense environ 33 centimes pour chaque dollar reçu en transferts directs. Cette estimation concorde avec celles tirées des précédents transferts de ce genre, par exemple les Economic Stimulus Payments de 2008. Par conséquent, la pandémie ne semble pas avoir substantiellement limité la capacité des ménages à dépenser le soutien budgétaire qu’ils ont reçu.

L’une des conclusions que l’on peut tirer de ces trois considérations est que, malgré son importance par rapport aux normes historiques, l’épargne accumulée par les ménages américains n’apparaît pas "excessive" lorsqu’on la considère au regard des besoins extraordinaires que beaucoup de ménages américains présentent et de l’intervention publique sans précédent pour les soutenir. Il est certainement possible que les ménages utiliseront une partie de cette épargne pour se payer un supplément de voyages et de divertissement une fois le cauchemar de la pandémie derrière nous, mais notre conclusion est que la stimulation des dépenses qui en résultera sera très limitée. Cette conclusion n’exclut pas une forte reprise de l’activité économique suite au choc du virus. Elle implique seulement que la dépense de cet excès d’épargne n’en sera pas l’un des principaux moteurs. »

Florin Bilbiie, Gauti Eggertsson, Giorgio Primiceri et Andrea Tambalotti, « "Excess savings" are not excessive », in Federal Reserve Bank of New York, Liberty Street (blog), 5 avril 2021. Traduit par Martin Anota