« La croissance des salaires s’est enfin renforcée l’année dernière, en particulier aux Etats-Unis, au Japon et en Allemagne, où le cycle est maintenant mature et les taux de chômage officiels proches de leurs niveaux records. Bien que timide, l’inflation salariale répond à la poursuite de la reprise, ce qui suggère que les courbes de Phillips salariales constituent toujours une référence valide. Cela dit, l’actuelle inflation salariale ne se traduit toujours pas par une plus forte inflation des prix à la consommation. Pourquoi la transmission a-t-elle été si faible jusqu’à présent ?

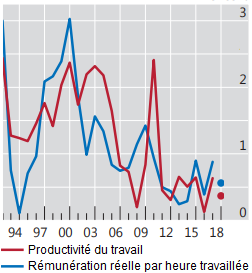

L’évolution de la croissance des salaires réels relativement aux gains de productivité donne une partie de la réponse. Au cours des dernières années, la croissance des salaires a été inférieure aux gains de productivité (cf. graphique 1) ; une fois que ceux-ci sont pris en compte, la rémunération réelle (c’est-à-dire ajustée à l’inflation) par unité produite a peu augmenté. Les récents développements sont peu susceptibles de renverser cette tendance. La part du revenu qui rémunère le travail a eu tendance à baisser dans plusieurs pays, reflétant dans une grande mesure une érosion continue du pouvoir de négociation des travailleurs (Stansbury et Summers, 2018).

GRAPHIQUE 1 Croissance de la rémunération réelle du travail et de la productivité du travail dans les pays du G7

Ce phénomène, qui peut avoir contribué à l’aplatissement de la courbe de Phillips des salaires, tient à des facteurs structurels qui sont peu susceptibles de changer à moyen terme. Premièrement, la mondialisation et l’intégration de la Chine, de l’Inde et de l’ancien bloc soviétique ont augmenté l’offre de travail effective et rendu les marchés du travail contestables, exposant les travailleurs au risque de délocalisations. Deuxièmement, la syndicalisation a régulièrement décliné, si bien qu’il est plus difficile pour les travailleurs de capturer une plus large part des gains de productivité. Troisièmement, le changement technologique continue de façonner la demande de travail. L’automatisation des processus productifs a permis aux entreprises de substituer du travail au capital et peut même menacer à présent les emplois de qualité des cols bleus. En allant plus loin, le progrès dans l’application de l’intelligence artificielle, les outils d’analyse poussée des données, l’informatique en nuage et d’autres avancées technologiques sont susceptibles aussi d’affaiblir le pouvoir de négociation des cols blancs qui étaient jusqu’à présent épargnés. Quatrièmement, l’essentiel des récentes créations d’emplois a eu lieu dans des secteurs tertiaires à faible productivité. Cette tendance peut se poursuivre à moyen terme comme les économies continuent de se tertiariser. Cinquièmement, un recul de l’âge de départ à la retraite a entraîné ces dernières années une hausse du taux d’activité des personnes âgées, or leurs salaires sont généralement moins sensibles à la conjoncture que ceux des plus jeunes travailleurs.

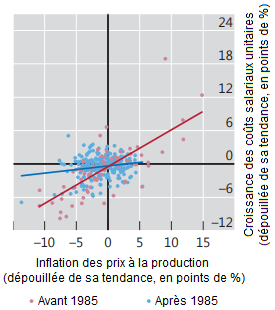

Une autre part de la réponse tient à la façon par laquelle les entreprises ajustent leurs marges de profits et leurs autres coûts. Alors qu’elle était forte dans les années soixante-dix et quatre-vingt, la corrélation entre la croissance des coûts salariaux unitaires et l’inflation des prix, courante ou subséquente, s’est considérablement affaiblie dans la période la plus récente (cf. graphique 2). Cette déconnexion se manifeste également dans un autre phénomène bien documenté, en l’occurrence l’aplatissement de la courbe de Phillips, et reflète la hausse de la part du profit (la contrepartie de la baisse de la part du travail). Avec de plus amples marges de profit, les entreprises ont plus de latitude que par le passé pour absorber les fluctuations des coûts salariaux unitaires.

GRAPHIQUE 2 Inflation des prix à la production et croissance des coûts salariaux unitaires dans les pays du G7

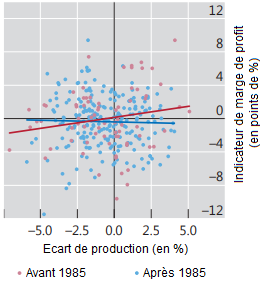

Cependant, d’un point de vue théorique, il n’est pas clair si les marges de profit doivent nécessairement diminuer en réponse à une chute de la demande, si bien que la courbe de Phillips des prix apparaît plus plate que la courbe de Phillips des salaires. En effet, si les salaires sont plus "visqueux" que les prix, ce qui est normalement le cas, on s’attendrait à ce que les marges de profit doivent augmenter quand la demande augmente. Mais les entreprises peuvent aussi décider de réduire leurs marges lors d’une expansion pour gagner en part de marché. Pour les entreprises qui sont fortement endettées ou qui ont des difficultés à accéder au crédit, les facteurs financiers peuvent aussi jouer un rôle : lors d’une récession, de telles entreprises peuvent être réticentes à réduire leurs prix pour éviter de perdre la liquidité qui leur est nécessaire pour honorer leurs obligations financières ou financer de nouvelles dépenses. Cela peut expliquer, par exemple, pourquoi l’inflation a moins chuté qu’on ne s’y attendait durant la crise financière mondiale. De même, lors d’une expansion, les entreprises peuvent tirer profiter de conditions de crédit accommodantes pour modérer les hausses de prix et donc renforcer les rangs de leur clientèle. Les preuves empiriques sur la cyclicité des marges de profit sont peu concluantes (cf. graphique 3).

GRAPHIQUE 3 Ecart de production et marges de profit dans les pays du G7

Accepter une réduction des marges n’est pas la seule façon par laquelle les entreprises peuvent répondre à une hausse des coûts salariaux unitaires. Les entreprises peuvent aussi changer la qualité et la composition de leurs produits ou comprimer d’autres coûts. Par exemple, dans certains secteurs, comme celui du commerce de détail dans l’industrie de la mode, les entreprises utilisent de plus en plus la "fixation quantum des prix" (quantum pricing). Elles conçoivent leurs produits de façon à n’afficher qu’un petit nombre de prix différents. Et quand les coûts de production changent, elles peuvent choisir de reconcevoir leurs gammes de produit (par exemple ajuster la qualité ou la composition de leurs produits) plutôt que de changer leurs prix quantum. Cela illustre comment les politiques de fixation des prix (et de marketing) de la part des entreprises peuvent devenir bien plus complexe que ce que supposent les modèles macroéconomiques traditionnels.

Au total, il reste une considérable incertitude concernant l’ampleur et la façon par laquelle l’actuelle tension du marché du travail se translate à l’inflation des prix. Mais il est clair que les pressions inflationnistes étouffées associées aux tensions croissantes sur les marchés du travail ne sont pas une aubaine pour la politique monétaire. Avec de plus faibles pressions conjoncturelles, les facteurs idiosyncratiques peuvent plus facilement pousser les taux d’inflation sous leur cible, ce qui peut finalement entraîner un décrochage vers le bas des anticipations de long terme. Pour contrer cela, il faut continuer ou même renforcer l’orientation accommodante des politiques conjoncturelles. Mais cela conduit donc à stopper leur normalisation, empêchant la reconstitution de la marge de manœuvre des politiques conjoncturelles pour faire face à la prochaine récession et soulevant potentiellement de significatifs arbitrages intertemporels. »

Banque des Règlements Internationaux, « Why has inflation remained low despite rising wages? », rapport annuel, 30 juin 2019, pp. 9-10. Traduit par Martin Anota

aller plus loin...

« Pourquoi les salaires n’augmentent pas malgré la reprise ? »

« L’inflation est-elle au coin de la rue ? »

« Pourquoi l'inflation est-elle si faible et stable ? »

Tag - BRI

mardi 9 juillet 2019

Pourquoi l’inflation est-elle restée si faible malgré la hausse des salaires ?

Par Martin Anota le mardi 9 juillet 2019, 16:00 - Inflation, déflation

mardi 12 janvier 2016

La BRI donne une nouvelle définition à l’inflation

Par Martin Anota le mardi 12 janvier 2016, 17:55

« Une interview de Hyun Song Shin, conseiller économique et directeur de recherche à la Règlements Internationaux, disponible sur le site de cette dernière, nous rappelle que la BRI et quelques autres nourrissent des idées étranges et hétérodoxes à propos du comportement de l’inflation. Ces idées vont à l’encontre de la plupart des choses que nous enseignons à propos de l’inflation. Pour les comprendre et y adhérer, il faut avoir une conception très spéciale et radicale de ce qui détermine l’inflation. Et ces idées ne sont soutenues que par une lecture très particulière des données. (…) Voici un résumé de la nouvelle théorie de l’inflation de la BRI :

1. L’inflation est un phénomène mondial, et non pas national. La politique monétaire a très peu d’influence sur l’inflation ; la démographie et la mondialisation sont des facteurs plus pertinents.

2. L’idée selon laquelle la politique monétaire affecte la demande et potentiellement l’inflation est une histoire « de court terme » qui est trop simpliste pour comprendre le comportement récent de l’inflation.

3. L’inflation n’est pas aussi nuisible qu’on ne le pense. La Grande Dépression a été un événement historique exceptionnel qui n’offre pas d’enseignements pertinents pour ce dont nous avons été les témoins au cours de la Grande Récession.

4. Alors que les banques centrales sont impuissantes pour contrôler l’inflation, elles sont très efficaces pour perturber les taux d’intérêt et les taux de rendement pour de longues périodes de temps (des décennies).

5. Les banques centrales ont un problème lorsque l’inflation est leur seul objectif (elles finissent pour créer des distorsions sur les marchés financiers).

6. La politique monétaire est une cause à tous les problèmes de la Chine (il admet qu’il y a d’autres causes à l’œuvre).

En résumé, les banques centrales sont diaboliques. Leur seul but est de contrôler l’inflation, mais elles ne peuvent pas vraiment la contrôler et, en raison de leurs superpouvoirs pour perturber tous les taux d’intérêt, elles finissent seulement par provoquer de la volatilité et des crises. Et de telles idées viennent d’une organisation dont les membres sont les banques centrales et dont la mission est de "servir les banques centrales". C’est surréel. »

Antonio Fatás, « BIS redefines inflation (again) », in Antonio Fatás on the Global Economy (blog), 10 janvier 2016. Traduit par Martin Anota

jeudi 13 août 2015

La contagion monétaire entre pays

Par Martin Anota le jeudi 13 août 2015, 09:00 - Finance internationale

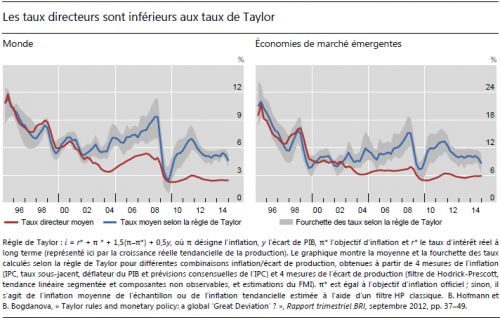

« Ces dernières années, les taux d’intérêt dans les EME et les économies avancées ont évolué parallèlement à ceux des grandes économies avancées, et notamment des États-Unis. Cette corrélation étroite pourrait, certes, traduire une réaction à des événements macroéconomiques communs affectant tous les pays. Mais elle pourrait aussi refléter les répercussions internationales des taux d’intérêt observés dans les grandes économies avancées. Ces répercussions peuvent s’expliquer de deux façons : premièrement, par des politiques de change explicites ou des efforts visant à contenir les pressions sur les taux de change et sur les flux de capitaux qu’exercent les différences de rendement visà-vis des principales monnaies ; deuxièmement, par les arbitrages des investisseurs internationaux, qui établissent des liens entre les taux prévalant sur les différents marchés de capitaux.

Afin de faire la lumière sur cette question, un groupe de 30 économies (EME et économies avancées) a été étudié sur la période 2000–2014 à l’aide d’une analyse de régression. Cette analyse démontre une étroite relation entre les variations des taux d’intérêt dans ces économies et aux États-Unis, même après correction des conditions macroéconomiques nationales et du cycle économique et financier mondial. En ce qui concerne les taux courts, une variation de 100 points de base des taux américains correspond à une variation moyenne de 34 points de base dans les EME et les petites économies avancées. Pour ce qui est des taux longs, l’effet est encore plus prononcé : une variation de 100 points de base des rendements obligataires américains est associée à une fluctuation de 59 points de base en moyenne des rendements dans ces mêmes économies. Outre les taux d’intérêt américains, le degré d’aversion pour le risque des investisseurs internationaux (tel que mesuré par le VIX) se révèle invariablement être un autre déterminant important de ces taux.

De plus, le niveau obstinément faible des taux directeurs mondiaux par rapport aux niveaux donnés par la règle de Taylor, depuis le début des années 2000 (cf. graphique), reflète, en partie au moins, le niveau des taux directeurs en vigueur aux États-Unis pendant cette période. Par exemple, un abaissement de 100 points de base du taux des fonds fédéraux américains fait diminuer de 43 points de base les taux directeurs des EME et d’autres économies avancées par rapport aux niveaux calculés selon la règle de Taylor normative classique. Avec une règle de Taylor descriptive, l’effet estimé du taux directeur américain est encore plus fort : quelque 70 points de base. En résumé, les résultats indiquent une relation de cause à effet économiquement significative qui va des taux d’intérêt américains aux taux des autres économies, émergentes et avancées. »

Banque des Règlements Internationaux, « Contagion monétaire entre pays », 85e rapport annuel, 28 juin 2015, pp. 119-120. D’après B. Hofmann et E. Takáts, « International monetary spillovers », à paraître.

aller plus loin...

« La Fed et le cycle financier mondial »

« Les pays émergents peuvent-ils dompter le cycle financier mondial ? »

« Les mouvements de capitaux et le système monétaire international »

vendredi 7 août 2015

Estimer la production potentielle en prenant en compte le cycle financier

Par Martin Anota le vendredi 7 août 2015, 16:00 - Croissance, cycles et crises

« Le concept de production potentielle fait référence au niveau de production atteignable lorsque les ressources disponibles, et notamment le travail et le capital, sont pleinement utilisées de manière soutenable à long terme. L’écart entre production effective et potentielle (output gap) correspond à la sur- ou sous-utilisation des capacités dans l’économie. La production potentielle, qui ne peut être mesurée directement, est généralement estimée au moyen de méthodes économétriques.

L’inflation est un élément clé dans les techniques classiques : toutes choses égales par ailleurs, on considère que le niveau de la production est compatible avec le plein-emploi si l’inflation n’a tendance ni à augmenter, ni à baisser. L’inflation est, de fait, un bon indicateur de viabilité de la croissance économique. D’ailleurs, même les estimations de la production potentielle fondées sur les fonctions de production, comme celles établies par l’OCDE et le FMI, font appel à des données d’inflation pour évaluer les déséquilibres du marché de l’emploi.

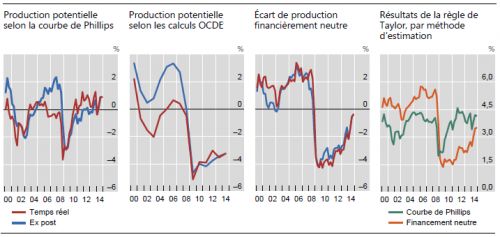

Toutefois, la relation entre l’écart de production et l’inflation (la courbe de Phillips) s’étant affaiblie ces dernières décennies (…), l’inflation a perdu en pertinence comme indicateur de la production potentielle. Les estimations de l’écart de production par la courbe de Phillips pourraient bien, par voie de conséquence, se révéler moins fiables. Plus précisément, lorsqu’on exploite pleinement les données, le contenu informatif de l’inflation est peut-être, finalement, assez faible. En outre, les méthodes classiques d’estimation de la production potentielle se caractérisent par un fort degré d’incertitude quand elles sont employées en temps réel ; il faut d’ailleurs souvent les réviser substantiellement a posteriori, lorsqu’on dispose de données supplémentaires. Ainsi, au milieu des années 2000, ni la méthode fondée sur la courbe de Phillips, ni celle de l’OCDE – qui se base entièrement sur une fonction de production – n’ont permis de voir que la production aux États-Unis avait dépassé son potentiel ; elles n’ont pu en rendre compte que plus tard, avec l’intégration de nouvelles données dans les modèles (cf. graphique, deux premiers cadres).

GRAPHIQUE Biais des estimations en temps réel de la production potentielle : conséquences pour les indicateurs des politiques publiques

Ce que l’on a appris de la période précédant la crise donne à penser qu’il serait utile de mesurer les déséquilibres financiers pour pouvoir déterminer le niveau de la production potentielle. Après tout, même si l’inflation était, dans l’ensemble, très modérée, le crédit et les prix de l’immobilier ont augmenté à un rythme exceptionnellement élevé, préparant le terrain de la crise, puis de la récession qui lui a fait suite. À cet égard, les travaux de recherche de la BRI montrent que l’introduction, dans les modèles, d’informations sur le cycle financier est à même de produire des indications plus fiables sur une éventuelle surchauffe de l’économie. Ainsi, une estimation « financièrement neutre » de l’écart de production aurait montré en temps réel que, vers le milieu des années 2000, le niveau de production aux États-Unis dépassait son potentiel, et elle aurait fait l’objet de révisions plus modérées, a posteriori, lorsque de nouvelles données ont été disponibles (cf''. graphique, troisième cadre).

Il serait utile que les responsables de la politique monétaire disposent d’estimations fiables de l’écart de production en temps réel, parce que l’ampleur du volant de capacités inutilisées est un paramètre essentiel dans la sélection des mesures à appliquer. Conformément à son diagnostic (une production supérieure à son potentiel), l’estimation financièrement neutre débouche aussi sur des taux directeurs plus élevés selon la règle de Taylor pour la période précédant la Grande Crise financière (cf''. graphique, dernier cadre). »

Banque des Règlements Internationaux, « Transmission de la politique monétaire à la production, au crédit et au prix des actifs », 85ème rapport annuel, 28 juin 2015, pp. 98-99.

aller plus loin...

« Croissance potentielle et cycle financier : Hamlet retrouve le prince »

« La crise a-t-elle réduit la croissance potentielle ? »

vendredi 24 juillet 2015

Booms financiers et mauvaise allocation de la main-d'œuvre

Par Martin Anota le vendredi 24 juillet 2015, 09:00

« La croissance globale de la productivité peut essentiellement refléter deux grands facteurs : d'une part, bien évidemment, le progrès technique et l'accroissement quantitatif et qualitatif du capital humain et physique dans les différents secteurs ; et, d'autre part, la réallocation du capital et de la main-d'œuvre des secteurs peu performants vers les secteurs performants. Le présent encadré montre que les booms du crédit tendent à entraver ce deuxième facteur. Pendant les périodes de forte croissance du crédit, la main-d'œuvre afflue vers les secteurs présentant de faibles gains de productivité futurs (généralement des secteurs ayant particulièrement recours au crédit, alors que leur productivité à long terme n'est pas très dynamique). Cette situation sape la croissance de la productivité – et donc la production potentielle – même longtemps après l'arrêt de la croissance du crédit.

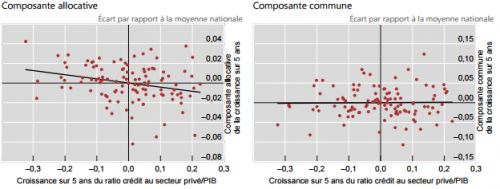

On peut décomposer la croissance globale de la productivité en une composante commune et une composante allocative. La composante commune mesure la croissance de la productivité à l'échelle de l'économie en supposant que la répartition sectorielle reste fixe, c'est-à-dire qu'il n'existe aucun flux de main-d'œuvre entre les secteurs. La composante allocative mesure la contribution de la réaffectation de la main-d'œuvre entre les secteurs, c'est-à-dire qu'elle rend compte de l'afflux de main-d'œuvre vers les secteurs où la croissance de la productivité est plus forte. Cette décomposition est calculée ici pour un panel de 22 économies depuis 1979 et sur des périodes de cinq ans sans chevauchement. On analyse ensuite la relation entre ces composantes et la croissance du ratio crédit au secteur privé/PIB.

GRAPHIQUE 1 Les booms du crédit conduisent à une mauvaise allocation de la main-d'œuvre

Les estimations empiriques laissent penser que les booms financiers, comme le traduit la croissance rapide de ce ratio, coïncident avec un amenuisement de la composante allocative, ce qui signifie que la main-d'œuvre afflue vers les secteurs où la croissance de la productivité est plus faible (graphique III.B.1, cadre de gauche). À l'inverse, la composante commune semble être indépendante du crédit au secteur privé (graphique 1, cadre de droite). Une expansion du crédit peut néanmoins stimuler la croissance de la production, par le biais d'une hausse de la demande et de l'investissement, mais pas la croissance de la productivité. Pour appréhender l'importance économique de ce constat, on peut examiner l'expérience des États-Unis. Entre 2004 et 2007, la productivité du travail a augmenté de 1,2 % par an, mais la réallocation de la main-d'œuvre a apporté une contribution négative de 0,3 point de pourcentage. Sur la même période, le ratio crédit au secteur privé/PIB a progressé de 4,5 % par an. A priori, si ce ratio n'avait augmenté que de 1,5 %, le frein exercé sur la croissance de la productivité aurait été neutralisé.

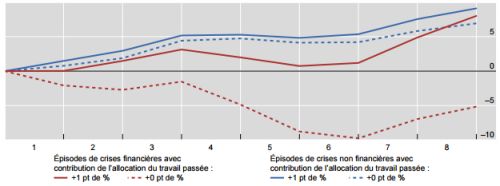

GRAPHIQUE 2 Effet des crises financières et de la réaffectation de la main-d'œuvre sur la productivité : écart de la productivité par rapport au pic (en %)

La réaffectation de la main-d'œuvre peut également influer sur l'évolution ultérieure de la productivité globale, en particulier après des crises financières. À titre d'illustration, on peut étudier les points d'inflexion du ratio PIB/population active pour déterminer si la trajectoire de la productivité globale qui suit un point d'inflexion dépend de la réaffectation de la main-d'œuvre qui s'est produite auparavant. Deux conclusions émergent alors. D'une part, la réaffectation antérieure de la main-d'œuvre vers des secteurs à forts gains de productivité contribue positivement à la productivité globale ultérieure (lignes continues ou discontinues dans le graphique 2). D'autre part, la réaffectation de la main-d'œuvre a un effet beaucoup plus grand après une crise financière (ligne rouge, continue ou discontinue, dans le graphique 2). Dans ce cas, les déficiences passées de l'allocation ont un effet négatif significatif et durable sur la croissance de la productivité globale (déficit cumulé de 10 points de pourcentage après cinq ans). Dans le cas des États-Unis, par exemple, ces estimations laissent penser que la réaffectation de la main-d'œuvre qui s'est déroulée sur la période 2004–2007, interagissant avec la crise financière subséquente, a privé la croissance de la productivité de 0,45 point de pourcentage par an entre 2008 et 2013. Ainsi, les booms financiers peuvent engendrer une stagnation de la productivité du fait de l'interaction entre la mauvaise allocation des ressources et les crises financières qui en découlent. »

Banque des Règlements Internationaux, « Booms financiers et mauvaise allocation de la main-d'œuvre », 85e rapport annuel, pp. 74-75. D'après l'étude de C. Borio, E. Kharroubi, C. Upper et F. Zampolli, « Labour reallocation and productivity dynamics: financial causes, real consequences ».

aller plus loin... lire « La finance attire les talents... mais au détriment de la croissance »

« billets précédents - page 1 de 2