« Pourquoi l’inflation est-elle un problème ? Je pose cette question car la réponse du sens commun est erronée et la réponse standard des économistes obsolète.

Vous pourriez penser que la réponse est évidente : l’inflation nous appauvrit. Non. Bien sûr, les salaires n’ont pas augmenté au même rythme que les prix, en particulier ceux des produits alimentaires et des carburants. Mais cela, à strictement parler, n’est pas de l’inflation. C’est un changement des prix relatifs. Si la hausse des factures de services est 17 points de pourcentage plus élevée que celle des salaires et celle des prix alimentaires 12 points de pourcentage plus élevée, nous aurions un problème même si les autres composantes de l’indice des prix à la consommation chutaient de telle manière que l’inflation globale reste faible.

La hausse des taux d’intérêt sur les prêts immobiliers n’est pas non plus un coût de l’inflation. C’est le coût des tentatives visant à réduire l’inflation. Et c’est une décision politique dans deux sens : une volonté de réduire l’inflation ; une volonté de réduire l’inflation via la hausse des taux d’intérêt plutôt que via d’autres moyens comme une hausse des impôts ou le contrôle des prix.

Nous définissons l’inflation comme une hausse du niveau général des prix, dans laquelle les prix et salaires augmentent au même rythme. Qu’y a-t-il de si mauvais avec cela ?

Pendant des années, la réponse standard parmi les économistes était : pas grand-chose, à moins que l’inflation ne soit pas anticipée. Milton Friedman écrivait : "Les inflations ou déflations anticipées ne produisent pas de transferts des emprunteurs aux créanciers qui poseraient une question d’équité. Le taux d’intérêt sur les titres valorisés en termes nominaux s’ajustent selon le taux d’inflation anticipé. Les inflations ou déflations anticipées n’ont pas à impliquer des frictions dans l’ajustement des prix. Chaque individu peut prendre en compte le changement anticipé du niveau des prix dans la fixation des prix des transactions futures. Finalement, les inflations ou déflations anticipées n’impliquent pas d’arbitrages entre inflation et emploi."

Et, en 1995, Robert Barro constatait que c’est seulement la forte inflation (supérieure à 15 %) que celle-ci a un impact statistiquement significatif en réduisant la croissance économique.

Alors pourquoi s’inquiéter à propos de l’inflation ? Une réponse pourrait être qu’elle augmente les impôts. (…) Je ne pense pas que ce soit un coût de l’inflation. C’est un coût lié au fait que le gouvernement a décidé de ne pas indexer les tranches fiscales.

Ce que Friedman avait en tête avec l’inflation anticipée était différent. Une inflation et des taux d’inflation plus élevés, disait-il, nous amènent à économiser en liquide ; parce qu’il ne porte pas d’intérêt, le liquide est d’autant plus cher que les taux d’intérêt sont élevés. Cela signifie que, au lieu de garder beaucoup de liquide dans nos portefeuilles, nous allons plus souvent à la banque retirer du liquide, ce qui signifie que nous gaspillons plus de temps à marcher et à faire la queue. Les économistes appellent cela les "coûts en chaussures". A la fin des années 1990, les économistes de la Banque d’Angleterre estimaient que ces coûts étaient assez significatifs, équivalents à 60 milliards de livres sterling à l’époque, soit l’équivalent de 120 milliards de livres sterling aujourd’hui.

Mais évidemment, c’est obsolète. Beaucoup d’entre nous utilisons rarement du liquide aujourd’hui ; la quantité de pièces et billets en circulation a baissé ces deux dernières années et je soupçonne qu’elle reste dans les coffres et pots plutôt qu’elle ne change rapidement de mains.

Si les coûts en chaussures ne sont plus significatifs à présent, qu’est-ce qui ne va pas avec l’inflation ? Peut-être pas grand-chose. Pendant de nombreuses années, de bons juges ont appelé à relever la cible d’inflation, au motif que les bénéfices d’une faible inflation sont faibles et plus que compensés par un coût, celui du risque que la faible inflation laisse place à la déflation et que les taux directeurs se retrouvent à leur borne zéro, privant la politique monétaire de son efficacité.

Je pense qu’il y a bien des raisons expliquant pourquoi l’inflation est une mauvaise chose. Tout d’abord, elle crée de l’incertitude. C’est peut-être la seule raison pour laquelle les inflations des années 1970 et de la fin des années 1980 ont été accompagnées d’une hausse du taux d’épargne des ménages. (…) L’inflation enrichit certains aux dépens des autres. Et elle ne le fait pas en fonction des contributions à la société, mais selon des facteurs comme l’évolution des taux d’intérêt réels, la nature fixe ou non des revenus (…) et, bien sûr, le pouvoir de négociation dont on dispose. Comme John Maynard Keynes l’écrivait : "Le spectacle de ce réarrangement arbitraire des richesses frappe non seulement la sécurité, mais aussi la confiance dans la répartition actuelle des richesses… et le processus d’enrichissement dégénère en un jeu de hasard, une loterie. Lénine avait certainement raison. Il n’y a pas de manière plus subtile, plus sûre de renverser les fondements d’une société que la corruption de sa monnaie."

Vous pourriez penser que c’est bienvenu d’un point de vue capitaliste. Ce n’est pas nécessairement le cas. Le capitalisme ne requiert pas simplement des conditions favorables pour faire du profit, mais aussi une légitimité. Et l’inflation sape cette légitimité en nous rappelant que l’idée selon laquelle les revenus dépendent de la productivité marginale est une fiction idéologique. Si le mécontentement ne s’est jusqu’à présent manifesté qu’à travers un soutien plus chaleureux envers un parti travailliste peu imaginatif (…), il n’est pas garanti que les gens restent si passifs si l’inflation persiste. L’inflation des années 1970 avait alimenté des discussions autour d’une "crise de la démocratie" et les hyperinflations qui avaient auparavant touché l’Europe ont eu des effets très pernicieux.

Du point de vue des rentions et de plus gros capitalistes (…), le capitalisme britannique a bien fonctionné durant l’ère de la faible inflation. Pourquoi risquer de faire chavirer le navire ? »

Chris Dillow, « Inflation: A political problem », in Stumbling & Mumbling (blog), 3 juillet 2023. Traduit par Martin Anota

aller plus loin...

« Et si les banques centrales ciblaient une inflation de 4 % ? »

« Quelle est la cible d’inflation optimale ? »

« Vingt-cinq ans de très faible inflation au prix d’un chômage excessif »

Tag - Chris Dillow

lundi 3 juillet 2023

L’inflation est un problème politique

Par Martin Anota le lundi 3 juillet 2023, 17:00 - Inflation, déflation

vendredi 20 mars 2020

Pourquoi il faut maintenir les travailleurs en emploi

Par Martin Anota le vendredi 20 mars 2020, 16:00 - Croissance, cycles et crises

« L’un des héritages de la crise de 2008 est l’accumulation de gros montants de liquidités par les entreprises. Les données de la Banque d’Angleterre montrent que les entreprises non financières au Royaume-Uni possèdent maintenant plus de 425 milliards de livres sterling en dépôts. C’est l’équivalent de deux mois de PIB et de 12 mois de profits. Vous pourriez penser que c’est rassurant, que les entreprises peuvent ainsi répondre à la chute de leurs recettes non en empruntant, mais en en puisant simplement dans ces liquidités : n’est-ce pas pour cela qu’elles ont été accumulées ?

Mais il y a un grand problème ici. Les entreprises qui souffrent des plus fortes chutes de flux de trésorerie peuvent ne pas être les mêmes que celles qui ont accumulé de la liquidité. Dans la mesure où les deux groupes diffèrent, la récession s’en trouve aggravée. Ce qui nous amène à un fait ignoré par la macroéconomie de base. L’économie ne se compose pas d’une unique firme "agent représentatif" satisfaisant la "demande agrégée". Elle se compose de milliers d’entreprises différentes, n’ayant pas les mêmes bilans (et ce même dans le même secteur), qui ne fournissent pas les mêmes biens et qui ne répondent pas de la même façon aux changements de la politique économique. Ce n’est pas un fait trivial. Il importe énormément. Une chute donnée de la "demande agrégée" touchant les entreprises en manque de liquidité est plus nocive qu’un même choc touchant les entreprises abondantes en liquidité. Nous ne pouvons être certains que le premier type de choc ne survienne pas durant cette crise.

En outre, comme Daron Acemoglu l’a montré, les récessions sont une affaire d’interconnexions entre les entreprises. La crise de 2008 a été sévère notamment parce que les banques jouent le rôle d’intermédiaires clés dans les réseaux, si bien que lorsqu’elles réduisaient leur offre tout le monde en souffraient. Les réseaux peuvent amplifier cette contraction de l’activité. Si une entreprise craint qu’un client fasse faillite, elle ne va pas le fournir à crédit, ce qui peut amener le client à la faillite : de cette façon, les anticipations peuvent être autoréalisatrices. De même, s’il y a des effets multiplicateurs, c’est notamment parce que la faillite d’une entreprise ou le licenciement d’un travailleur (ou la perte d’un contrat pour un travailleur indépendant) dépriment la demande pour les autres.

Il y a un autre problème. Disons que vous achetiez un café chaque matin en allant au travail, mais que désormais vous travaillez chez vous pendant un mois. Vous n’achèterez pas les 26 cafés que vous auriez sinon achetés. Mais vous utiliserez certainement cet argent pour acheter autre chose. Les perdants lors de la récession ne seront pas nécessairement les même que les gagnants lors de l’expansion. Même si les données macroéconomiques montrent une reprise en forme de V, la chose à saisir est que la phase ascendante du V est différente de sa phase descendante.

Cela ne serait pas important si le capital et le travail étaient fongibles, c’est-à-dire, par exemple, si les constructeurs automobiles pouvaient facilement se transformer en fabricants de respirateurs artificiels. Malheureusement ce n’est pas le cas. Comme Banerjee et Duflo l’ont montré dans leur ouvrage Good Economics for Hard Times, les économies sont "visqueuses". Les ressources ne peuvent être réallouées d’un emploi à un autre facilement. C’est d’ailleurs pour cela que la fermeture des mines au Royaume-Uni durant les années quatre-vingt et quatre-vingt-dix a entraîné un chômage et une pauvreté durables, contrairement a ce que suggèrent les raisonnements simplistes de l’économie orthodoxe.

Ce qui pose un problème. Si les serveurs au chômage ne peuvent facilement changer de secteur pour devenir, par exemple, les ouvriers du bâtiment dont a besoin le gouvernement sur ses nouveaux projets d’investissement, alors nous pourrions voir le chômage coexister avec des pénuries de travailleurs.

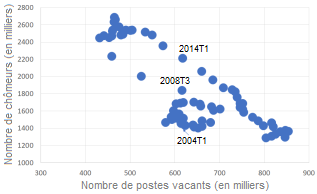

C’est un effet commun des récessions. Ces dernières ne se contentent pas de simplement déprimer la "demande agrégée" (…). Mon graphique le montre. Il représente la "courbe de Berveridge", le lien entre le chômage et les emplois vacants. Comme vous pouvez l’imaginer, plusieurs points se situent sur une courbe décroissante : durant les récessions, nous sommes en haut à gauche, avec un chômage élevé et peu de postes vacants, tandis qu’en bonne conjoncture nous sommes en bas à droite avec peu de chômeurs et beaucoup de postes vacants.

GRAPHIQUE Courbe de Beveridge au Royaume-Uni

Mais regardez la ligne verticale au milieu du graphique, où les postes vacants s’élèvent à environ 600.000. En 2004, ce niveau de postes vacants coexistait avec moins de 1,5 million de chômeurs. En 2008, le même niveau de postes vacants coexistait avec 1,8 millions de chômeurs et en 2014 avec 2,2 millions de chômeurs. Cela nous dit que la crise a provoqué une plus grande inadéquation entre la demande de travail et l’offre de travail.

Et nous n’avons pas connu une pleine reprise depuis. Ces points au milieu de mon graphique en-dessous de la principale courbe dépeignent les années d’avant-crise. Depuis la crise, nous sommes descendus le long de la courbe, mais la courbe est plus éloignée de l’origine qu’elle ne l’était avant la crise.

Il y a un risque que cette récession éloigne davantage la courbe de l’origine, amenant le chômage à davantage coexister avec des postes vacants. Ce qui signifie que les chômeurs ne vont même pas servir les intérêts du capital car ils ne pousseront pas les salaires à la baisse : les serveurs de Londres ne vont pas entrer en concurrence avec les ouvriers du bâtiment au nord du Royaume-Uni. (…) C’est pourquoi il est crucial d’empêcher les entreprises de licencier durant cette crise. Ce n’est pas un argument humaniste, mais économique : les travailleurs qui perdent leur emploi vont difficilement en retrouver un nouveau et ils ne constitueront même pas une armée industrielle de réserve descente. »

Chris Dillow, « Against aggregate demand », in Stumbling & Mumbling (blog), 20 mars 2020. Traduit par Martin Anota

vendredi 6 mars 2020

A propos de la stagnation capitaliste

Par Martin Anota le vendredi 6 mars 2020, 15:00

« L’un des problèmes que l’on rencontre même avec le meilleur du journalisme est qu’il rapporte les événements au jour le jour sans les contextualiser, si bien que les journalistes nous parlent du temps mais pas du climat. C’est notamment le cas avec l’information selon laquelle les rendements des bons du Trésor ont atteint un niveau historiquement bas.

Bien que cet événement ait été entraîné par la hausse de l’aversion au risque provoquée par le coronavirus, ce n’est qu’une tendance de long terme qui se poursuit. Les rendements nominaux baissent depuis les années quatre-vingt et les rendements réels probablement depuis les années quatre-vingt-dix.

Pourquoi ? Les explications standards parlent de pénurie d’actifs sûrs et d’excès d’épargne mondial (global savings glut). Même si elles sont utiles, ces explications manquent quelque chose d’important. C’est que le théorie basique (et le bon sens) nous dit qu’il devrait y avoir un lien entre les rendements sur les actifs financiers et ceux sur les actifs réels, si bien que les faibles rendements réels devraient être le signe d’une faiblesse des rendements sur le capital physique.

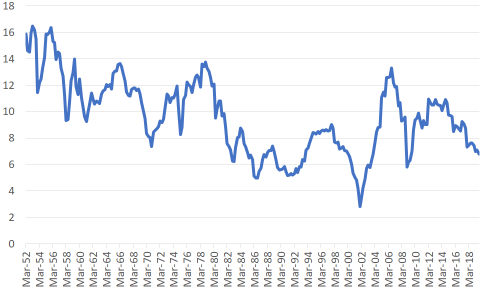

C’est le cas. Le graphique ci-dessous montre que le taux de profit des entreprises non financières américaines a eu tendance à diminuer depuis les années cinquante. Je n’utilise pas de calculs marxistes extravagants ici, même s’ils nous racontent une histoire similaire. Je prends simplement les chiffres de la Fed, exprimant les profits avant impôt en pourcentage des actifs non financiers mesurés à leur coût historique. Bien que ce taux de profit soit plus élevé qu’il ne l’était au cours des crises de 2000-2001 et 2008-2009, il est plus faible aujourd’hui qu’il ne l’était dans les années soixante et soixante-dix. Et les profits n’ont jamais connu de reprise soutenable suite à la crise des années soixante-dix et quatre-vingt. Même selon leurs propres critères de références, les politiques néolibérales, notamment les baisses d’impôts, les plus fortes incitations des PDG, la désyndicalisation et la focalisation sur la maximisation de la valeur actionnariale, ont échoué.

GRAPHIQUE Taux de profit des sociétés non financières américaines (en %)

Vous pourriez trouver cela surprenant. Comment pouvons-nous réconcilier cela avec le fait que, il y a encore quelques jours, le marché boursier était à un niveau historiquement élevé ? C’est simple. Déjà, les entreprises cotées ne constituent pas un échantillon représentatif de l’ensemble des entreprises. Elles tendent à être de plus grande taille et davantage monopolistes que la moyenne et les plus grosses parmi elles sont les plus rentables. De plus, les fortes valorisations boursières reflètent l’espoir que les entreprises qui ne sont pas très profitables (ou qui font des pertes comme Tesla) aujourd’hui gagneront des profits de monopole plus tard. Si nous laissons de côté quelques monopoleurs géants, l’entreprise américaine typique rencontre des difficultés.

A la lumière de cela, trois faits majeurs font sens.

Le premier est le ralentissement de la croissance de la productivité. Après avoir augmenté de 2,2 % par an au cours des cinquante années précédant 2007, la production par heure travaillée a augmenté de seulement 1 % par an au cours des dix dernières années. L’une des raisons à cela (une raison parmi bien d’autres) est que les plus faibles profits réduisent l’incitation à investir et à innover. C’est en particulier le cas quand de nombreuses entreprises présentant de faibles profits coexistent avec quelques entreprises disposant d’un pouvoir de monopole, parce que les monopoleurs préfèrent renforcer leur pouvoir qu’innover. La stagnation séculaire ne tombe pas du ciel. C’est le produit de tendances inhérentes au capitalisme.

Le deuxième est la vulnérabilité du capitalisme à la crise. Pour le comprendre, imaginez un monde différent dans lequel il y aurait eu d’abondantes opportunités de profit pour les entreprises non financières au début des années deux mille. L’afflux d’épargne en provenance d’Asie aurait alors financé à un faible coût ces projets. Nous aurions donc connu une forte croissance du stock de capital réel, de la productivité et des profits (et peut-être aussi des salaires et de l’emploi). Mais ce n’est pas ce que nous avons vu, parce qu’il n’y a pas eu de telles opportunités. L’excès d’épargne mondial a financé l’immobilier et les dérivés de crédits hypothécaires, alimentant une bulle qui finit par éclater et entraîner la crise.

Le troisième est documenté par Anne Case et Angus Deaton dans leur nouveau livre, Deaths of Despair, où ils montrent que, pour les blancs d’âge moyen peu qualifiés, les décès par suicide, alcool et drogue ont explosé depuis les années quatre-vingt-dix. Cela s’explique notamment par le fait que les opportunités d’emploi pour de telles personnes se sont dégradées. Même sur le marché du travail supposé "sous tensions" d’aujourd’hui, les gens peu diplômés sont bien moins susceptibles de travailler qu’au cours des années quatre-vingt-dix. Et beaucoup de ceux qui travaillent occupent un emploi de moins bonne qualité. Case et Deaton notent que les hommes blancs sans diplôme gagnent moins en termes réels qu’ils ne gagnaient en 1979. Des emplois moins nombreux et de moins bonne qualité, cela entraîne une moindre estime de soi, davantage de stress, une destruction de la vie de famille et donc des morts par désespoir.

Mais pourquoi de telles opportunités d’emploi se sont-elles dégradées ? Il est facile d’accuser la mondialisation ou le progrès technique, mais ce sont des façons différentes de dire qu’il est moins rentable pour le capitalisme d’employer des personnes peu qualifiées à un salaire décent.

La chute des rendements obligataires constitue par conséquent l’un des symptômes les plus inoffensifs d’un capitalisme dysfonctionnel.

Bien sûr, toutes ces tendances ont depuis longtemps été discutées par les marxistes : une chute du taux de profit ; un monopole entraînant une stagnation économique ; une vulnérabilité à la crise ; et une dégradation des conditions de vie pour beaucoup de personnes. Et il y a plein de preuves empiriques suggérant que ces tendances sont effectivement à l’œuvre. Le problème est toutefois que beaucoup de personnes ne veulent pas voir les preuves empiriques. Dans ce sens, peut-être que les deux gros titres d’aujourd’hui, le niveau exceptionnellement bas atteint par les rendements obligataires et la victoire de Joe Biden aux primaires du Super Tuesday, sont liés. »

Chris Dillow, « On capitalist stagnation », in Stumbling & Mumbling (blog), 4 mars 2020. Traduit par Martin Anota

vendredi 20 septembre 2019

Le problème avec le capitalisme

Par Martin Anota le vendredi 20 septembre 2019, 16:00

« Les tares du capitalisme sont-elles guérissables ou sont-elles plutôt les symptômes d’une maladie chronique ? C’est la question posée par Martin Wolf : "Il semble de plus en plus que nous ayons… un capitalisme rentier instable, une concurrence affaiblie, une croissance de la productivité moribonde et, ce qui n’est pas une coïncidence, une démocratie de plus en plus dégradée".

Il y a beaucoup de bonnes choses dans cet article, mais je crains qu’il sous-estime le problème avec le capitalisme.

La Banque d’Angleterre nous a donné un bon indice ici. Elle souligne que la hausse de la part du profit (le signe d’un monopole accru) est largement confinée aux Etats-Unis. Au Royaume-Uni, la part des profits dans le PIB s’est aplatie ces dernières années. Peu, cependant, affirmeraient que le capitalisme britannique est moins dysfonctionnel que le capitalisme américain. Ce qui suggère que le problème avec le capitalisme n’est pas une question de monopole.

Alors, de quoi s’agit-il ? Je recommanderais ici les travaux brillants de Michael Roberts. Beaucoup des dysfonctions qu’évoque Martin Wolf trouvent leur origine dans la baisse du taux de profit, une baisse qui devint aigue dans les années soixante-dix, mais qui n’a jamais été totalement renversée.

De nombreuses explications ont été avancées pour éclairer les causes de ce déclin et elles restent débattues : une suraccumulation du capital dans les années soixante et de nouveau lors de la bulle internet ; une plus ample mobilisation collective des travailleurs dans les années soixante et soixante-dix ; une plus grande concurrence des entreprises domestiques, aussi bien entre elles qu’avec les firmes étrangères (voir par exemple les travaux de William Nordhaus) ; un ralentissement du rythme de l’innovation dans plusieurs secteurs ; une incapacité des entreprises détenues par les actionnaires à exploiter les opportunités de profit ; une faible demande domestique, et ainsi de suite.

Certes, il est difficile de mesurer le taux de profit, en raison de nombreux problèmes dans la mesure du stock de capital. Mais le fait que les dépenses en capital aient été faibles pendant plusieurs années (avant le Brexit) suggère que les incitations à investir sont faibles ; cela pourrait s’expliquer par une faible profitabilité.

La crise financière en était un symptôme. Imaginez qu’il y ait eu une abondance de projets d’investissement rentables dans l’économie réelle au début des années deux mille. L’excès d’épargne et la chute des rendements obligataires les auraient financés si bien que l’on aurait assisté à un boom de l’investissement, de l’emploi et des revenus. Mais il n’y a pas eu une telle abondance de projets d’investissement, si bien que l’excès d’épargne a en fait financé une bulle sur les marchés de l’immobilier et les dérivés de crédit qui finit par entraîner une crise.

Plusieurs des choses que les sociaux-démocrates comme Martin déplorent à propos du capitalisme sont en fait des réponses adoptées depuis la fin des années soixante-dix à cette crise de profitabilité. Le pouvoir gestionnaire (dont un symptôme est le salaire élevé des PDG) s’est affirmé en cherchant à éradiquer la mobilisation des travailleurs et il parvint à l’éradiquer. Les privatisations sont une tentative pour repousser les limites dans lesquelles les capitalistes peuvent faire du profit. La financiarisation est le résultat d’un déplacement des activités à faible profit dans l’économie réelle. Et la chasse à la rente et le népotisme reflètent des tentatives visant à soutenir des profits face à la concurrence et à la crise.

La stagnation de la productivité nous dit que ces mesures n’ont pas totalement fonctionné, peut-être en partie parce que les inégalités qu’elles ont générées tendent à déprimer la croissance de la productivité.

Si tout cela est exact, ou à peu près exact, alors les problèmes que Martin décrit ne sont pas faciles à soigner. (…) Mais est-ce exact ? Une façon de le savoir est de voir si les tentatives visant à réformer le capitalisme ont réussi. Mirabile dictum, il y a même plusieurs propositions ici qui ne viennent pas de gauche. Malheureusement, l’un des effets de la crise du capitalisme a été, selon Martin, de dégrader la démocratie comme pour retirer de l’ordre du jour la politique économique intelligente. »

Chris Dillow, « The trouble with capitalism », in Stumbling & Mumbling (blog), 18 septembre 2019. Traduit par Martin Anota

mercredi 7 août 2019

Pourquoi les populations rejettent-elles autant le libre-échange et si peu la finance ?

Par Martin Anota le mercredi 7 août 2019, 10:55

« Dani Rodrik a tweeté une bonne question l’autre jour : pourquoi y a-t-il autant de rejet vis-à-vis le libre-échange, mais si peu vis-à-vis de la finance ? Au Royaume-Uni, il reste à déterminer s’il y a eu un rejet vis-à-vis du libre-échange, mais il n’y en a certainement pas eu vis-à-vis de la finance, donc la question de Dani reste valide.

Il y a trois choses qui rendent cette absence particulièrement intrigante. La première est que les coûts des crises financières sont bien plus grands que les estimations des coûts de l’appartenance à l’Union européenne et pourtant il y a bien plus d’hostilité vis-à-vis de cette dernière. La deuxième est que le scepticisme à propos du secteur financier est dans une certaine mesure non partisan. Dans son livre Adam Smith: What He Thought and Why It Matters, le conservateur Jesse Norman accuse les banques d’une extraction de rentes « suralimentées » et dit que « le secteur bancaire pourrait générer peu ou pas de valeur économique réelle nette ». Et il y a d’innombrables petits entrepreneurs (et d’anciens hommes d’affaires) dont l’opinion ferait rougir des marxistes endurcis. Et troisièmement, l’escroquerie du système financier ne se résume pas seulement à la "subvention trop grosse pour faire faillite". (…) Les gens choisissent en fait d’être arnaqués, par exemple en ayant affaires ) des fonds de gestion active réalisant de piètres performances, mais ayant des frais d’entrée élevés. (…)

Donc, pourquoi n’y a-t-il pas eu de rejet vis-à-vis de la finance ? Voici cinq explications possibles non exclusives. L’une est la pleine complaisance. Nous respectons davantage les profiteurs et les fraudeurs lorsqu’ils sont riches et bien habillés que lorsqu’ils sont pauvres et en survêtements.(…)

Une deuxième possibilité est la résignation. Quand les inégalités sont grandes et enracinées, nous nous y habituons et nous ne nous rebellons pas.

Troisièmement, nous ne voyons tout simplement pas les scénarii contrefactuels. S’il n’y avait pas eu la crise de 2008, non seulement nous aurions de plus hauts revenus, mais nous aurions aussi une société plus tolérante sans les fractures sociales et la crise politique que le Brexit a provoquées. Mais nous ne voyons pas ce monde. Nous ne voyons donc pas clairement les dommages que le secteur financier a provoqués.

C’est exact d’une autre façon. Même s’il n’y avait pas eu de crise, le secteur financier laisserait beaucoup à désirer. D’un côté, il est exploiteur et non concurrentiel. Comme Thomas Philippon et Guillaume Bazot l’ont montré, le coût de la finance n’a pas changé depuis plusieurs décennies, malgré beaucoup d’avancées techniques. De l’autre, le secteur financier a échoué à développer des produits utiles qui puissent nous aider à répartir le risque, tels que des futures de prix de l’immobilier, de l’assurance sociale de soins ou des macro-marchés liés au PIB, aux profits agrégés ou aux revenus professionnels. Parce que nous ne voyons pas le monde alternatif dans lequel la finance est concurrentielle et offre des innovations utiles, nous ne saisissons pas à quel point elle est dysfonctionnelle.

Quatrièmement, comme David Leiser l’a montré, les gens ont du mal à connecter les faits économiques. Ils ne lient pas l’effondrement des banques avec une décennie de stagnation des salaires réels. (…)

Ce qui m’amène à quelque chose d’autre. Pendant des décennies, le débat politique à propos de l’économie a eu pour présomption que le capitalisme est fondamentalement sain et que le rôle de l’Etat est de fournir le cadre de politique stable et de régulation souple qui puisse libérer son dynamisme sous-jacent. La question a été : comment l’Etat peut servir le capital ? plutôt que : qu’est-ce qui doit être fait pour réparer ou remplacer un système pourri ? Parce que les idées peuvent demeurer même si leur base factuelle s’est érodée, nous sommes coincés dans ce paradigme. C’est pourquoi les conservateurs ont réussi à convaincre que les travaillistes, plutôt que les banquiers, étaient responsables des déficits publics d’après-crise.

(…) Nos perceptions de systèmes complexes sont perturbées par des biais cognitifs. Parfois, ces distorsions contribuent à légitimer les inefficacités et l’exploitation. L’économie comportementale et les théories marxistes de l’idéologie sont bien plus compatibles entre elles qu’on n’a tendance à le croire. »

Chris Dillow, « The missing backlash », in Stumbling & Mumbling (blog), 2 août 2019. Traduit par Martin Anota

« billets précédents - page 1 de 6