« Quand la crise de la Covid-19 a éclaté au début de l’année 2020, beaucoup d’économistes qui ont cherché à en prévoir l’impact supposaient qu’il s'agissait d'un choc temporaire et qu'il serait suivi à un moment ou à un autre par un retour proche du statu quo. Les opinions ont depuis bien changé en ce qui concerne le temps qu’il faudrait pour produire des vaccins et l’ampleur des potentielles cicatrices économiques, mais, jusqu’à ces tout derniers mois, peu en-dehors des professionnels de la santé publique ont sérieusement considéré la possibilité que la pandémie puisse durer à grande échelle.

L’émergence de nouveaux variants du SARS-CoV-2, le virus qui provoque la Covid-19, a rendu cette hypothèse d'un retour à la normale moins réaliste. Même s’ils n’apparaissent pas comme les plus probables, les pires scénarii ne peuvent plus être exclus. (…) Si l’épidémie de Covid-19 dure et continue de menacer des vies, deux scénarii semblent alors se dessiner. Le premier est celui de vagues récurrentes d’infections, amenant les gouvernements à osciller entre renforcement et assouplissement des mesures sanitaires en réponse aux accélérations et ralentissements des contaminations. Le second est un scénario "zéro Covid" : des politiques de confinement strictes ou soutenues au départ, suivies par des mesures sanitaires plus souples, combinées à un traçage et testing systématiques pour maintenir les infections à un très faible niveau par la suite. Alors que les analyses empiriques suggèrent que ce second scénario mènerait à de moins coûts humains et économiques à long terme, les réalités géographiques, humaines et politiques au sein des pays ou entre eux font que ce second scénario est peu probable, du moins dans le cas d’économies à forte densité démographique, ouvertes, étroitement intégrées, telles que les économies européennes. Pour cette raison, ce billet se focalise sur les implications du premier scénario.

Nous voyons trois principales implications d’un scénario d’épidémies récurrentes. La première est celle de restrictions durables aux frontières, dans la mesure où les pays cherchent à se protéger des infections dans le reste du monde. La deuxième est la possibilité de confinements répétés. La troisième est celle d’effets persistants sur la composition de l’offre et de la demande. Nous allons explorer tour à tour chacune de ces implications. (Un billet ultérieur en tirera des leçons en matière de politique économique.)

1. Des fermetures de frontières durables

Le transport aérien transfrontalier de passagers a décliné de plus de 90 % en avril-mai 2020 et il était toujours 64 % en-deçà de son niveau habituel en décembre, selon l’Organisation de l’aviation civile internationale (OACI), une agence spécialisée des Nations Unies. En janvier 2021, de nouvelles fermetures de frontières étaient annoncées, en particulier en Europe. Le Royaume-Uni, par exemple, a interdit les entrées en provenance de plus de 30 pays et imposé une période d’isolement de dix jours pour toute personne arrivant sur l’ile. Supposons que ces restrictions aux voyages persistent. Quels pourraient être leurs coûts économiques ?

Certains effets (sur le tourisme étranger, les compagnies aériennes) sont évidents et substantiels. Le tourisme international, qui représentait 1.700 milliards de dollars en 2019, soit 1,9 % du PIB mondial, a chuté de 74 % en 2020. Cela ne s’est pas traduit par une baisse de l’activité économique de même ampleur, dans la mesure où les résidents, désormais forcés de rester au domicile, peuvent compenser une partie du choc, mais seulement en partie (les résidents français peuvent ne pas vouloir visiter la Tour Eiffel à nouveau). Les dommages risquent d’être très importants dans des endroits comme les Maldives ou dans la Bahamas, où le secteur du tourisme représente plus de 50 % du PIB et sévères dans des pays comme la Grèce, l’Italie ou l’Espagne, où ce secteur représente plus de 10 % du PIB et de l’emploi (et où le tourisme étranger a décliné de 70 à 80 % en 2020). Mais même pour un pays très diversifié comme la France, le tourisme étranger représente, directement ou indirectement, environ 3 % du PIB.

Les restrictions à la migration saisonnière, en particulier dans l’agriculture, peuvent avoir des effets substantiels. Les restrictions aux déplacements peuvent à la fois perturber les récoltes (dans les pays d’arrivée) et affecter les envois de fonds (à destination des pays d’origine).

Certains effets sont bien plus difficiles à évaluer, mais pourraient s’avérer bien plus profonds. Une question majeure est comment les restrictions aux déplacements affecteront l’organisation des chaînes d’approvisionnement mondiales, le commerce de biens, les services hors tourisme et la productivité.

En soi, le transport de conteneurs implique un minimum de contacts physique. Une fois qu’un contrat de marchés publics ou d’exportation est signé, l’impact des restrictions aux déplacements aériens sur les gens est minimal. Mais la mobilité des personnes est importante pour l’établissement d’une chaine d’approvisionnement. Plus précisément, les réseaux de production des multinationales sont sujets à trois types de frictions (Head et Mayer, 2019) : les coûts commerciaux, les coûts de marketing et les coûts de coordination de la production. Les restrictions aux voyages n’affectent pas les premiers, mais ils affectent les autres. Delpeuch et ses coauteurs (2020) ont développé un modèle prenant en compte ces coûts et l’ont appliqué à l’industrie automobile. Ils ont constaté qu’une hausse de 20 % des coûts transfrontaliers réduirait typiquement le revenu réel des consommateurs d’environ 4 %. (...)

2. Des confinements récurrents

Dans un scénario de vagues épidémiques récurrentes, les gouvernements sont susceptibles de mettre en oeuvre une politique sanitaire de stop-and-go, avec des confinements plus ou moins stricts qui seraient ensuite relâchés. Quelle serait l’ampleur des coûts de ces mesures en termes d’activité économique ?

Divers facteurs doivent rendre les futurs confinements moins coûteux que ceux qui avaient été initialement adoptés au printemps 2020. Des leçons ont été tirées : les pénuries de masques et d’équipement de protection ont largement disparu, les sites de production ont été restructurés pour contenir les contaminations, le travail à domicile a été mieux organisé et les ventes click-and-collect se sont développées. Les gouvernements ont une idée plus précise, quoiqu’encore toujours limitée, des canaux de transmission d'un groupe à l'autre et ils peuvent procéder à des interventions et fermetures plus chirurgicales. Parallèlement, cependant, il y a des signes manifestes de lassitude au confinement, amenant la population à moins respecter les règles et à adopter un comportement moins prudent.

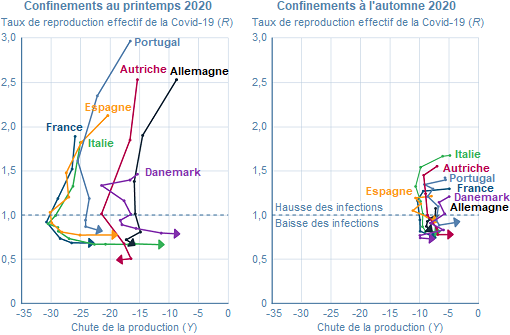

Pour savoir s’il y a eu du progrès, nous nous sommes focalisés sur sept pays européens qui ont connu deux confinements en 2020, un premier au printemps et un second à l’automne. Ces pays sont l’Allemagne, l’Autriche, le Danemark, l’Espagne, la France, l’Italie et le Portugal. Pour chacun des deux confinements, nous avons regardé la période commençant avec la plus forte valeur atteinte par le taux de reproduction effectif (R) et finissant avec sa plus faible valeur. Cette période coïncida typiquement (avec au maximum un délai de deux semaines) à la période de confinement officielle et une hausse brutale de l’indice de restriction Blavatnik, un indice visant à mesurer l’intensité des mesures de confinement. La période dura entre six et neuf semaines selon les épisodes et pays.

Comme mesure de l’effet sur les contaminations, nous observons la variation de R, tel qu’il est construit par Arroyo-Marioli et alii (2021). Il est bien connu qu’une valeur de R supérieure à l’unité signifie une accélération des infections et une valeur inférieure à l’unité un ralentissement des infections. Sans surprise, tous les épisodes ont commencé avec une valeur de R supérieure à l’unité et finirent avec une valeur inférieure à l’unité.

Comme mesure de l’effet sur la production de l’économie (Y), nous utilisons le Weekly Tracker de l’activité économique construit par l’OCDE. Selon cet indicateur, une valeur nulle sur le graphique signifie que l’estimation du PIB dans une semaine donnée est égale à sa valeur pour la semaine correspondante une année plus tôt (ce qui élimine les problèmes de saisonnalité). Une valeur négative signifie que l’estimation du PIB est plus faible que la valeur pour la semaine correspondante une année plus tôt.

GRAPHIQUE Taux de reproduction effectif hebdomadaire de la Covid-19 (R) et chute de la production (Y)

La seconde vague de confinements a provoqué moins de dommages économiques que la première et a permis de ramener la transmission aux mêmes niveaux.

L’évolution de R et de Y pour chacun des sept pays européens et chacun des deux confinements est présenté dans les deux cadrans du graphique. Le cadran de gauche montre le résultat du premier confinement (printemps 2020), le cadran de droite le résultat du second confinement (automne 2020). Dans chaque cas, le mouvement est antihoraire, partant du sommet. (…)

Le graphique (...) suggère les conclusions suivantes. Les variations de R et du Y furent bien plus amples au cours du premier confinement que lors du deuxième. R est parti d'un niveau plus élevé et le coût en termes de production accompagnant la baisse de R fut bien plus important. La valeur finale de R a également été un peu plus élevée lors du deuxième confinement que lors du premier, ce qui suggère que les gouvernements ont été sous pression pour retirer les restrictions avant que leurs objectifs de santé publique ne soient pleinement atteints.

Le premier confinement a été caractérisé par une forte hétérogénéité des conséquences d’un pays à l’autre. L’Allemagne a fini avec le même faible niveau de R que la France, mais avec un coût en termes de production deux fois moindre. Le deuxième confinement, à l’inverse, a été plus homogène, avec la plupart des pays finissant avec des valeurs de R pratiquement similaires à un coût en termes de production assez similaire.

Plus important pour nos propos, le coût en termes de production associé à l’obtention d’une même valeur R a été substantiellement plus faible durant le deuxième confinement, entre la moitié et un tiers du coût du premier confinement. En observant les choses autrement, en l’occurrence en comparant les trajectoires correspondantes de R allant, par exemple, de 1,5 à 0,7 dans les deux cadrans, le coût en termes de production par semaine a été plus faible lors du deuxième confinement, pratiquement de 7 à 10 % du PIB hebdomadaire.

Ce n’est seulement qu’une première estimation à partir des données. Les données empiriques suggèrent toutefois que ces pays ont été capables de contenir la contagion à un plus faible coût en termes de production durant le second confinement. Comme davantage de leçons sont tirées et que les politiques sont mieux ciblées, un meilleur arbitrage pourrait être atteint si de nouveaux confinements s'avéraient nécessaires. Mais pour l’instant, c'est plutôt le coût économique du second confinement que celui du premier qui devrait être considéré comme point de départ.

3. Des changements dans l’offre et la demande

Dans un scénario de vagues épidémiques récurrentes, les gens sont susceptibles de changer leur comportement même en-dehors des épisodes de confinement. L’idée d’un monde post-pandémique où nous pourrions ignorer le virus et retrouver notre vie normale ne peut être prise pour acquis. Le risque d’infection, même si l’on a été vacciné, contaminé par le passé, ou les deux, demeure. Les gens vont continuer d’être réticents à aller aux restaurants, aux théâtres, aux stades et dans d’autres lieux publics, indépendamment des mesures formelles de confinement ; comme ils l’étaient au printemps 2020 quand certains Etats aux Etats-Unis décidèrent de rouvrir les entreprises non essentielles en pleine vague pandémique. Ces secteurs intensifs en contacts vont souffrir tout au long de l’année, qu’ils soient ou non sujets à des restrictions légales.

En France, par exemple, les entreprises très affectées (celles dont le chiffre d'affaires a été au moins inférieur de 50 % par rapport à la normale) représentaient 7,5 % de l’emploi privé à la fin de l’année 2020, selon une enquête de la DARES. Elles sont très concentrées dans quelques secteurs. Dans un scénario de Covid-19 persistant, les dispositifs de soutien temporaire peuvent échouer à fournir une solution et plusieurs de ces entreprises peuvent finir par fermer, avec de sévères conséquences pour l’emploi. Si c’est le cas, une importante réallocation de la main-d’œuvre prendra place.

Mais même si l’essentiel des entreprises s’adaptent et survivent, des restrictions durables sur l’activité économique se traduiraient par des dommages significatifs. Les analyses empiriques qui sont pour l’heure disponibles suggèrent que le soutien en termes de liquidité a été efficace et que les faillites d’entreprises, du moins jusqu’à présent, ont diminué. Mais comme la dette des entreprises augmente, les situations d’insolvabilité sont susceptibles de se multiplier. Une partie du coût se répercutera sur les finances publiques (...).

L’épargne et l’investissement peuvent aussi s’en trouver substantiellement affectés. Une hypothèse courante a été qu’il pourrait y avoir une phase post-pandémique exubérante, avec une demande de rattrapage, grâce à la large épargne accumulée et au désir d’oublier la mauvaise expérience qu’a constituée la pandémie. Une forte croissance s’ensuivrait. C’est moins probable s’il n’y a pas clairement de fin à la pandémie. Les gens peuvent continuer d’épargner, par précaution face à un avenir incertain. Beaucoup d’entreprises ont pu être sévèrement touchées. Avec des profits à la baisse et une incertitude qui dure, elles peuvent être réticentes à investir et peuvent garder leurs liquidités au cas où les choses seraient de nouveau dures. Cela serait nuisible à la production potentielle et à la demande globale. Le gouvernement pourrait non seulement avoir à protéger les gens et les entreprises, mais aussi à soutenir la demande globale pour maintenir à un potentiel (diminué). Cela se ferait à un coût budgétaire substantiel.

Un vieux thème en macroéconomie est celui de l’hystérèse : les effets permanents des chocs temporaires. Les analyses empiriques basées sur les récessions passées restent nuancées (Blanchard, 2018), mais dans un scénario dans lequel l’épidémie de Covid-19 persiste durant plusieurs années, des effets cicatrices durables apparaissent bien probables. Le chômage de long terme peut finir par avoir des effets psychologiques, même si les chômeurs sont indemnisés. Les effets nettement inégaux du confinement sur la qualité de l’éducation, que ce soit pour les élèves des écoles ou les étudiants dans les universités, ont déjà été relevés et ils apparaissent massifs. Par exemple, Chetty et ses coauteurs (2020) ont constaté que six semaines après la fermeture des écoles américaines durant le printemps 2020, le nombre de leçons complétées sur une plate-forme de maths en ligne a chuté de plus de 40 % dans les écoles avec des élèves à faible revenu, contre 10 % dans les écoles avec des élèves à haut revenu. Ces chiffres sont susceptibles d’être bien plus affolants si l’enseignement en face-à-face physique restait limité sur une période prolongée. (…) »

Olivier Blanchard et Jean Pisani-Ferry, « Persistent COVID-19: Exploring potential economic implications », in PIIE, Realtime Economic Issues Watch (blog), 12 mars 2021. Traduit par Martin Anota

aller plus loin...

« Covid-19 : les rendements décroissants du confinement »

« Quelles conséquences les fermetures d’écoles auront-elles sur les élèves ? »

« Quelles sont les répercussions des pandémies à long terme ? »

« Quelle reprise de l’activité économique après une pandémie ? »

« Quel est l’impact de l’épidémie de Covid-19 sur la productivité ? »

« Booms, crises et reprises : n’est-il pas temps de changer de paradigme ? »