« Est-ce que l’hypothèse du taux naturel est morte ? Peut-être. Probablement.

Depuis le milieu des années soixante-dix (…), l’opinion écrasante en macroéconomie était qu’il n’y avait pas d’arbitrage à long terme entre le chômage et l’inflation, que toute tentative visant à maintenir le chômage sous un certain niveau déterminé par des facteurs structurels ne mènerait qu’à une inflation croissante. Mais les données n’ont pas soutenu cette idée pendant un moment ; et le dernier rapport sur l’emploi aux Etats-Unis, indiquant un faible chômage officiel et une croissance des salaires toujours bien faible, semble avoir porté les doutes quant au taux naturel à leur masse critique.

Mais qu’est-ce que cela signifie de remettre en cause ou de rejeter le concept de taux naturel ? En lisant l’explication de Mike Konczal pour le profane ou l’exposition d’Olivier Blanchard pour les professionnels, je me suis demandé si les choses étaient assez claires. Je ne veux pas dire par là qu’il y a quelque chose de faux dans les propos de Konczal ou de Blanchard ; je suis entièrement d’accord avec ce qu’ils disent tous les deux, si ce n’est que je prendrai un accent plus agressif à l’encontre de la vieille orthodoxie que ne le fait Olivier Blanchard (…). Mais je pense qu’il est utile de reprendre l’exposé et ses implications.

Ce qu’il faut retenir ici, c’est que les arguments en faveur de politiques monétaire et (si nécessaire) budgétaire agressives pour soutenir la demande globale sont bien plus robustes que nous avions tendance à le penser. Les erreurs comme le tournant de l’austérité et le relèvement du taux directeur de la BCE en 2011 étaient de bien plus grandes erreurs que ne le suggérait la précédente doctrine ; les hausses prématurées du taux de la Fed seraient une plus grande erreur que ne semble le réaliser aujourd’hui la Fed. A la lumière de ce que nous savons pour l’heure, la production perdue à cause de la faible demande est perdue à jamais ; il n’y a aucune chance de la rattraper plus tard.

Durant les années soixante-dix, l’ensemble de la profession des macroéconomistes était convaincu par l’expérience de la stagflation que Milton Friedman et Edmund Phelps avaient raison : il n’y a pas d’arbitrage à long terme entre inflation et le chômage. L’inflation courante dépend de l’inflation, mais aussi directement de l’inflation anticipée :

Inflation = f(U) + inflation anticipée

Où f(U) est une certaine fonction du taux de chômage. En même temps, l’inflation anticipée reflète vraisemblablement l’inflation passée. Donc essayer de maintenir U à de très faibles niveaux signifie pousser l’inflation à des niveaux toujours plus élevés de manière à ce qu’elle garde son avance sur les anticipations, ce qui n’est pas une stratégie soutenable.

En fait, la vitesse à laquelle la profession a adopté l’hypothèse du taux naturel est remarquable ; et elle est particulièrement exceptionnelle lorsque l’on voit la mollesse et la réticence dont font preuve de nombreux macroéconomistes à l’idée d’admettre que les événements depuis la crise de 2008 justifient qu’ils révisent leurs modèles et peut-être même qu’ils concèdent que les Keynésiens étaient sur quelque chose. Mais cette histoire sera pour une prochaine fois.

Alors, que s’est-il passé ? Considérons le comportement du chômage et de l’inflation sous-jacente depuis les années quatre-vingt (...) La première moitié des années quatre-vingt était marquée par une forte hausse du chômage, qui a fini par revenir à peu près à son niveau initial ; mais l’inflation à la fin de ce cycle était à un niveau bien plus faible qu’initialement, ce qui semblait confirmer l’hypothèse accélérationniste. Mais après 2008, nous avons de nouveau eu une forte hausse du chômage, qui a fini par revenir à pratiquement à son point de départ (en fait plus bas encore). Si ce cycle avait produit une désinflation aussi forte qu’au cours des années quatre-vingt, nous aurions dû être à présent en déflation. Or l’inflation est à peu près au même niveau qu’au départ.

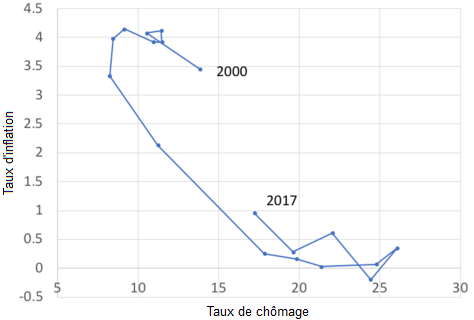

Est-ce que cela signifie qu’il n’y a pas de relation entre le chômage et l’inflation ? Malgré les énigmes entourant les récentes données américaines, je n’irai pas jusque là. Les événements extrêmes sont nos amis dans de tels cas, parce que la logique sous-jacente est moins susceptible d’être obscurcie par des circonstances spéciales. Donc je regarde des choses comme la désinflation de l’Espagne dans le contexte d’un chômage de masse.

GRAPHIQUE Courbe de Phillips en Espagne entre 2000 et 2017

Je dirais que la pléthore de preuves empiriques soutient toujours l’idée qu’un chômage élevé tend à déprimer l’inflation et qu’un faible chômage tend à stimuler l’inflation.

Mais ce n’est pas ce que demande l’hypothèse du taux naturel. C’est ce que j’ai appelle la courbe de Phillips néo-paléo-keynésienne, dans laquelle il y a un arbitrage entre l’inflation et le chômage, même à long terme.

Pourquoi est-ce que l’accélérationnisme, qui a fonctionné dans les années quatre-vingt, ne semble plus marcher aujourd’hui ? D’une façon ou d’une autre, je pense que nous sommes dans le domaine de la rationalité limitée et de l’économie comportementale. La rigidité des salaires nominaux à la baisse est une chose réelle, qui devient très pertinente à de faibles niveaux d’inflation. Et comme Blanchard le suggère, dans un monde de faible inflation les gens arrêtent tout simplement de prêter attention à l’inflation globale et de construire des anticipations changeantes lorsqu’ils fixent leurs prix.

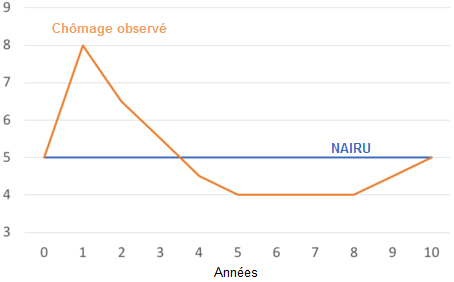

Donc pourquoi est-ce que cela importe ? Considérons l’histoire suivante ; toute ressemblance avec des événements réels est entièrement intentionnelle. Imaginons que nous connaissions un sévère ralentissement de l’activité économique qui pousse temporairement le chômage à la hausse et réduise l’inflation, mais que l’inflation revienne finalement là où elle était au départ.

Sur la conception accélérationniste, la période de chômage élevé doit entraîner une moindre inflation anticipée, donc pour ramener l’inflation à son niveau originel les responsables doivent laisser l’économie en surchauffe pendant un certain temps, avec le chômage sous son niveau soutenable à long terme. En supposant qu’ils réussissent à le faire, la période de surchauffe contribuerait à compenser le coût du ralentissement initial ; en fait, le taux de chômage moyen finirait par être au bout d’une décennie à peu près égal à ce qu’il aurait été s’il n’y avait pas eu initialement de ralentissement.

GRAPHIQUE Evolution du taux de chômage selon la conception accélérationniste

De ce point de vue, la tâche des banques centrales et des autorités budgétaires n’est pas le plein emploi ; c’est la "stabilisation", c’est-à-dire éviter les fortes fluctuations du chômage. (...)

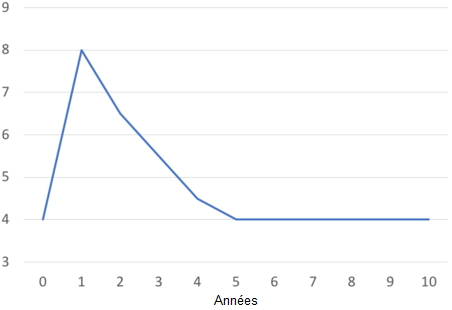

Mais la conception paléo, qui est celle soutenue par les données empiriques, dit que ramener l’inflation au niveau originel ne signifie pas que l’économie sera temporairement en surchauffe ; ça signifie juste réduire le chômage. Donc il n’y a jamais de compensation pour le ralentissement initial.

GRAPHIQUE Evolution du taux de chômage selon la vision non accélérationniste

Selon cette conception, le fait que nous n’ayons pas généré assez de demande après 2008 a imposé un énorme coût, un coût que nous ne pourrons jamais combler. Et, en ce qui concerne l’avenir, il y a une grande asymétrie entre le risque que nous soyons trop laxistes et le risque que nous soyons trop restrictifs : laisser l’économie ralentir de nouveau va encore imposer d’énormes coûts qui ne seront jamais rattrapés, alors qu’il n’y a aucun problème sérieux pour l’avenir à ce que nous laissions l’économie aller en surchauffe.

Est-ce que cette réalité se reflète dans la politique économique ? Je pense que beaucoup d’économistes dans les banques centrales ont une vision néo-paléo de l’inflation. Mais la politique actuelle semble, au mieux, toujours être conduite avec une courbe de Phillips accélérationniste en arrière-fond ; il n’y a clairement aucune volonté de laisser l’économie en surchauffe, même temporairement.

Cela importe. Nous ne devons pas laisser la politique économique être conduite par des idées qui n’ont pas fonctionné pendant des décennies. »

Paul Krugman, « Unnatural economics », 6 mai 2018. Traduit par Martin Anota

La mort de l’accélération

« Je suis actuellement assis dans une salle remplie d’hommes en costumes gris, parlant de politiques monétaire et budgétaire. Et j’ai pensé que je pourrais donner un nouveau coup à un sujet auquel je me suis déjà attaqué : l’hypothèse du taux naturel, l’idée selon laquelle il y aurait un unique taux de chômage cohérent avec une inflation stable.

Ce qu’il y a de sous-jacent à l’hypothèse du taux naturel, c’est l’« accélérationnisme », l’idée selon laquelle un faible chômage ne va pas juste entraîner une forte inflation, mais aussi une inflation croissante, et inversement qu’un chômage élevé ne va pas juste réduire l’inflation, mais aussi entraîner une inflation décroissante.

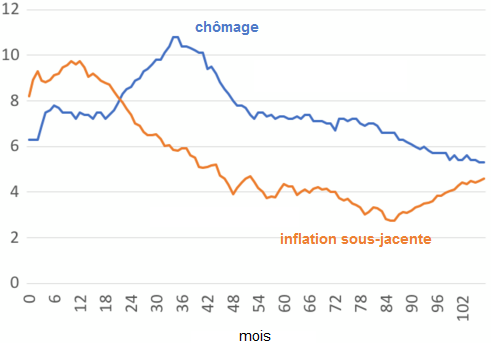

L’accélérationnisme était d’habitude une bonne description des évolutions de l’inflation. Considérons la forte contraction du début des années quatre-vingt. Le chômage a explosé pendant un moment, puis il est revenu à peu près là où il était initialement. L’inflation, cependant, n’est pas revenue là où elle avait commencé : elle a diminué de 5 points de pourcentage :

GRAPHIQUE Chômage et inflation aux Etats-Unis à partir de 1980

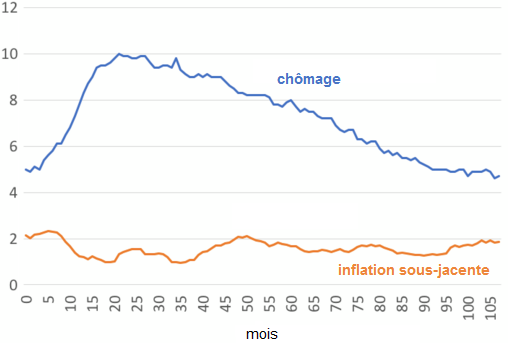

Mais c’était il y a longtemps. Considérons ce qui s’est passé après la crise financière de 2008. Comme dans les années quatre-vingt, le chômage a explosé pendant un moment, puis il a fini par refluer. Mais l’inflation n’a pas vraiment varié ; en l’occurrence, elle a fini le cycle à peu près là où elle avait commencé :

GRAPHIQUE Chômage et inflation aux Etats-Unis à partir de 2008

Le truc, c’est que la Fed et d’autres banques centrales opèrent toujours fondamentalement avec un cadre accélérationniste. Quand est-ce qu’elles s’adapteront à la réalité ? »

Paul Krugman, « The death of acceleration », 11 mai 2018. Traduit par Martin Anota

aller plus loin... lire « Le taux de chômage naturel, un concept suranné »