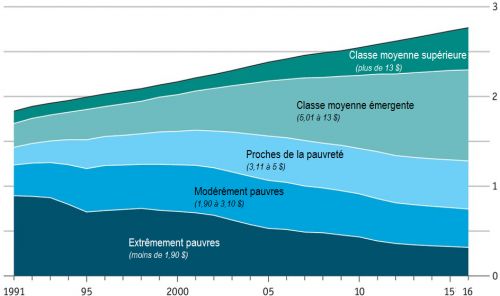

GRAPHIQUE Répartition des travailleurs (en milliards) des pays émergents et en développement selon la classe économique

source: The Economist (2016) selon les données de l'OIT

Tag - pays émergents

jeudi 21 janvier 2016

Le portrait changeant de la main-d’œuvre des pays en développement

Par Martin Anota le jeudi 21 janvier 2016, 13:00 - Travail, emploi, chômage

mercredi 26 août 2015

Pourquoi la croissance a-t-elle ralenti dans les pays émergents ?

Par Martin Anota le mercredi 26 août 2015, 09:00 - Croissance, cycles et crises

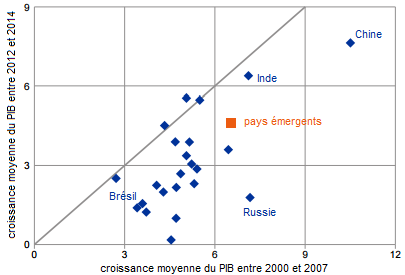

« La croissance dans les pays émergents a ralenti depuis 2010. On s’attend à ce que la croissance agrégée annuelle des pays émergents passe de plus de 7 % en 2010 à environ 4 % en 2015, soit un taux bien inférieur au rythme d’expansion du début des années deux mille. Le ralentissement a été généralisé : ces trois dernières années, la croissance a été en moyenne inférieure au rythme d’avant-crise dans 21 des 23 plus grands pays émergents (cf. graphique). Dans certains pays, la croissance a fortement ralenti. Les pays émergents jouent un rôle important en tirant la croissance mondiale et en tant que partenaires à l’échange de la zone euro. Un ralentissement plus marqué dans les pays émergents pèserait par conséquent sur la croissance de l’économie mondiale et de la zone euro. Nous discutons des facteurs sous-jacents au ralentissement de la croissance économique dans les pays émergents. Ces facteurs incluent la combinaison d’une modération de la croissance structurelle dans certaines des plus grandes économies et des facteurs conjoncturels tels que les répercussions internationales de la faiblesse dans les pays avancés, un changement des conditions de financement externes et le resserrement des politiques domestiques.

GRAPHIQUE Taux de croissance annuel moyen dans les pays émergents (en %)

note : l’échantillon inclut l’Argentine, le Brésil, la Chine, la Colombie, la République Tchèque, l’Egypte, Hong Kong, la Hongrie, l’Inde, l’Indonésie, la Malaisie, le Mexique, la Pologne, la Russie, l’Arabie Saoudite, Singapour, l’Afrique du Sud, la Corée du Sud, Taiwan, la Thaïlande, la Turquie et le Venezuela.

Une composante du récent ralentissement a été structurelle. La croissance potentielle dans les pays émergents avait tendance à augmenter avant la crise financière mondiale (tirée par une forte accumulation du capital et des gains de productivité élevés, ainsi que par une dynamique démographique favorable), mais elle a ralenti depuis.

Les facteurs sous-jacents aux dynamiques de la croissance de la production potentielle diffèrent d’un pays à l’autre. En Chine, l’accumulation du capital a ralenti suite à plusieurs années de fort investissement ; ce dernier s’est traduit par des surcapacités et une mauvaise allocation des ressources, pesant sur la productivité. Parallèlement, la population en âge de travailler a décliné depuis 2011. Les autorités chinoises ont pris conscience du besoin de rééquilibrer l’économie pour assurer la soutenabilité de la croissance à long terme. En Russie, des tendances démographiques défavorables freinent aussi la croissance potentielle. En outre, la baisse des prix énergétiques et les sanctions internationales se sont ajoutées aux obstacles pesant sur l’investissement et la croissance, notamment les goulots d’étranglement infrastructurels et un mauvais climat des affaires, qui ont entraîné des fuites de capitaux. Au Brésil, la croissance potentielle s’est détériorée comme la baisse des prix des matières premières a affecté des exportations clés. De plus, la faible productivité a été affectée par les réglementations sur l’investissement en infrastructures et des réformes structurelles limitées. En Inde, à l’inverse, la croissance potentielle a été plus résiliente, dans la mesure où le nouveau gouvernement a pris des mesures pour soutenir l’activité, par exemple en accélérant l’investissement public dans les infrastructures, en adoptant le ciblage d’inflation, en réduisant les subventions qui perturbaient les prix et en adoptant des mesures qui améliorent le climat des affaires. Les tendances démographiques ont continué de soutenir la croissance.

Les facteurs conjoncturels, notamment la faiblesse de l’environnement externe, ont aussi contribué au ralentissement de la croissance des pays émergents. La croissance est restée lente dans les économies avancées suite à la crise financière mondiale. Couplé avec le ralentissement de la croissance chinoise, cela a contribué à ce que la croissance du commerce mondiale soit relativement faible depuis 2011, ce qui a pesé sur l’activité économique dans les pays émergents. Plus récemment, certains pays émergents exportateurs de matières premières ont souffert d’une considérable détérioration de leurs termes de l’échange en conséquence de la chute des prix de certaines matières premières, avec les chutes particulièrement prononcés des prix des produits énergétiques et des métaux industriels. A l’inverse, les pays émergents importateurs de matières premières ont profité de la baisse des prix énergétiques.

Le resserrement de la politique domestique a aussi pesé sur la croissance dans certains pays. Immédiatement suite à la crise financière mondiale, les pays émergents bénéficièrent du soutien de la politique domestique. Avec notamment la forte expansion des dépenses d’investissement en Chine, les politiques budgétaires étaient expansionnistes. Les politiques monétaires étaient également accommodantes et de faibles taux d’intérêt réels soutinrent une croissance rapide du crédit dans plusieurs pays émergents. Plus récemment, cependant, certaines banques centrales ont relevé les taux d’intérêt face aux pressions inflationnistes croissantes générées par la dépréciation de leurs devises. De même, les politiques budgétaires ont été resserrées dans certains pays émergents dans la mesure où les autorités publiques ont cherché à reconstituer les marges de manœuvre qui étaient érodées au sortir de la crise.

A l’inverse, l’environnement financier externe a continué de soutenir la croissance dans les pays émergents. Les conditions de financement mondiales pour les pays émergents ont été généralement favorables depuis la crise financière mondiale, puisque les banques centrales des pays avancés ont poursuivi des politiques accommodantes, en maintenant des taux d’intérêt faibles et en s’engageant dans des achats d’actifs à grande échelle. Par conséquent, les mouvements de capitaux sont restés vigoureux dans la période d’après-crise, à l’exception de périodes de plus forte aversion au risque, notamment lors de la crise de la dette souveraine de la zone euro et lorsque la Fed fit référence à un possible ralentissement (tapering) de ses achats d’actifs.

Cependant, l’éventuel resserrement monétaire aux Etats-Unis est susceptible d’affecter l’environnement financier mondial et de générer des risques sur les perspectives économiques des pays émergents. Par le passé, les épisodes de resserrement de la politique monétaire de la Fed et d’appréciation du dollar américain ont typiquement été associés à des turbulences financières dans les pays émergents. En comparaison avec la situation observée lors des précédentes crises, cependant, la plupart des pays émergents ont désormais de plus robustes cadres macroéconomiques et des régimes de taux de change plus flexibles. Cependant, la spéculation observée durant l’année 2013 autour d’une normalisation de la politique monétaire américaine déstabilisa les marchés d’actifs des pays émergents. Les taux de change se déprécièrent rapidement dans certains pays, en particulier dans les pays marqués par des fragilités externes telles que de larges déficits de compte courant ou une forte dépendance au financement externe. L’accroissement de la dette externe, surtout les dettes libellées en dollar, risque de laisser certains pays émergents vulnérables à une détérioration soutenue des conditions de financement mondiales.

Globalement, la croissance des pays émergents devrait rester plus modérée qu’avant la crise financière mondiale et les risques restent baissiers. Le resserrement des conditions financières domestiques et mondiales suggèrent que la croissance dans les pays émergents va se poursuivre au même rythme que ces dernières années. La croissance potentielle a également ralenti, malgré quelques réformes prometteuses dans les pays émergents. A l’avenir, ces vents contraires conjoncturels et structurels risquent d'avoir un plus large impact sur l’activité économique que ce qui est couramment anticipé. Les pays émergents jouent un rôle significatif dans l’économie mondiale : en termes de parité de pouvoir d’achat, ils représentent plus de 60 % du PIB mondial et ils ont contribué en moyenne aux trois quarts de la croissance mondiale depuis 2000. Un ralentissement plus marqué des pays émergents freinerait donc fortement la croissance de l’économie mondiale et de la zone euro. »

BCE, « Why has growth in emerging market economies slowed? », Economic Bulletin, n° 2015/5, 2015. Traduit par Martin Anota

allter plus loin...

« Pourquoi la croissance a-t-elle accéléré, puis ralenti dans les pays en développement ? »

« L'inévitable déclin des géants asiatiques »

« L'essoufflement de la croissance des pays émergents n'est-il que passager ? »

« Les pays émergents sont-ils promis à une trappe à revenu intermédiaire ? »

samedi 16 mai 2015

Pourquoi la croissance de l'investissement a-t-elle ralenti dans les pays émergents ?

Par Martin Anota le samedi 16 mai 2015, 09:00

« Les pays émergents ont connu une forte croissance de l’investissement entre 2003 et 2011, interrompue seulement temporairement en 2009 en raison de la crise financière mondiale. Après avoir atteint un pic en 2011, cependant, la croissance de l’investissement a ralenti dans plusieurs de ces économies. De plus, les prévisions de croissance de la production réelle ont été significativement révisées à la baisse, principalement parce que l’investissement a été plus faible qu’attendu. Mais qu’est-ce qui explique la faiblesse de l’investissement ? Quel est le rôle des facteurs externes ? Est-ce que le ralentissement est un phénomène généralisé parmi les pays émergents ? De plus, est-ce que les récentes tendances de l’investissement peuvent être expliquées par les déterminants standards ? A quel point les responsables politiques doivent s’inquiéter à propos du récent ralentissement de l’investissement ? (...)

Quelques faits stylisés : les récentes dynamiques de l’investissement dans les pays émergents

L’investissement privé réel a présenté une forte croissance dans les pays émergents sur la période entre 2003 et 2011, sauf en 2009, lorsque la crise financière mondiale éclata. Après avoir atteint un pic en 2011, cependant, la croissance de l’investissement a graduellement ralenti. La plupart des pays émergents ont partagé la même dynamique de l’investissement, avec une forte croissance avant la crise, une forte contraction en 2009, suivie par une reprise forte et rapide, puis un ralentissement soutenu au cours des trois dernières années. Ce ralentissement fut particulièrement prononcé dans l’Europe émergente, où la croissance s’est effondrée depuis 2012, et dans la Communauté des Etats indépendants, où la croissance est devenue négative.

A l’inverse de plusieurs économies avancées, cependant, le ralentissement dans les pays émergents ne s’est pas traduit par un effondrement de l’investissement privé. Pour la plupart des ces économies, l’investissement privé s’est modéré après avoir atteint des niveaux élevés lors d’une période de croissance robuste, avec des niveaux d’investissement toujours autour de leurs niveaux d’avant-crise ou supérieurs à ces derniers. Certaines économies de la Communauté des Etats indépendants sont des exceptions, avec par exemple un récent effondrement de l’investissement privé en Ukraine et en Russie en raison à des facteurs qui leur sont propres.

La dynamique des ratios investissement sur production racontent un récit similaire. Les ratios investissement privé sur production se sont stabilisés ou ont légèrement décliné, mais ils restent généralement proches de leurs moyennes historiques ou supérieurs à celles-ci. L’Asie émergente (à l’exception de la Chine) est la région où le comportement de l’investissement privé est le plus résilient, avec des ratios supérieurs à leurs niveaux d’avant-crise malgré leur baisse au cours des deux dernières années. Dans les autres régions, à l’inverse, les ratios investissement sur PIB ont décliné et sont inférieurs à leurs niveaux d’avant-crise. Malgré tout, en Amérique latine et en Europe, ils restent supérieurs à leur moyenne de ces trois dernières décennies.

Les récentes dynamiques de l’investissement privé dans les pays émergents ont été hautement corrélées avec les dynamiques des prix des matières premières. Le co-mouvement de l’investissement privé et les prix des matières premières est tout particulièrement élevé dans le cas de l’Amérique latine, des Caraïbes et de la Communauté des Etats indépendants (avec des coefficients de corrélation de 0,84), reflétant le fait que ces régions incluent plusieurs des plus grands exportateurs nets de matières premières. Pour l’Europe émergente, la corrélation est également élevée (0,82), alors qu’elle est beaucoup plus faible pour l’Asie émergente (0,36).

De plus, pour les exportateurs de matières premières, le déclin brutal des prix des matières premières a renforcé l’idée d’un affaiblissement des pays émergents, avec les révisions à la baisse des potentiels de croissance, poussant peut-être les entreprises à réduire leurs dépenses d’investissement. Finalement, l’investissement privé dans les pays émergents a aussi été corrélé avec les afflux de capitaux.

Conclusion

Après la croissance rapide de l’investissement privé dans les pays émergents au cours des années du boom des années deux mille qui a atteint son pic au milieu de l’année 2011, il y a eu un ralentissement graduel au cours des dernières années. Dans cette étude, nous analysons les récentes tendances de l’investissement privé dans les pays émergents, afin de comprendre le récent ralentissement. Nous analysons les principaux déterminants de l’investissement des entreprises (…) dans 38 pays émergents au cours de la période 1990-2013. Nous identifions les facteurs clés sous-jacents aux décisions d’investissement des entreprises dans les pays émergents, examinons quels sont les facteurs qui ont été les principaux moteurs de la récente faiblesse de l’investissement et à quelle ampleur la relative contribution de chaque facteur a varié d’une région à l’autre.

(…) Bien que la croissance de l’investissement privée dans les pays émergents ait décliné au cours des dernières années, elle suit une période de boom et elle reste proche de ses niveaux d’avant-crise. De plus, les ratios investissement sur production restent également proches des moyennes historiques ou supérieurs à ces deniers pour la plupart des pays émergents malgré leur récente modération.

Cohérentes avec les arguments théoriques et les précédents travaux empiriques, nos régressions fournissent de robustes preuves empiriques que les entreprises dans les pays émergents accroissent les dépenses d’investissement lorsque la profitabilité future anticipée (mesurée par le Q de Tobin) est plus élevé. Les stocks et flux de dette tendent à avoir des effets opposés sur l’investissement des entreprises. Tandis que le flux de dette est positivement associé avec les dépenses en capital, le levier d’endettement est négativement associé avec elles, en particulier pour les entreprises en Asie émergente.

Nous constatons aussi des preuves empiriques suggérant un impact positif des flux de trésorerie des entreprises sur les dépenses en capital, en lien avec les résultats de la littérature existante. La sensibilité de l’investissement à la disponibilité des fonds internes suggère que les entreprises des pays émergents font face à des contraintes d’endettement.

(…) L’investissement est associé positivement aux variations des prix des matières premières à l’export, en particulier en Amérique latine, dans les Caraïbes et dans la Communauté des Etats indépendants.

De plus, l’investissement des entreprises est positivement influencé par la disponibilité de financements étrangers. De plus, les afflux de capitaux contribuent à relâcher les contraintes financières pesant sur les entreprises, avec la sensibilité des investissements aux flux de trésorerie s’affaiblissant avec de plus amples entrées de capitaux. Mais d’autres caractéristiques spécifiques aux entreprises importent. Les plus grandes entreprises (…) et celles qui sont les plus intégrées aux marchés financiers internationaux présentent, en moyenne, de plus faibles contraintes financières. Le relâchement des contraintes financières lié aux afflux de capitaux est plus fort pour les entreprises produisant des biens non échangeables.

Nos résultats suggèrent que l’affaiblissement de l’investissement au cours des trois dernières années peut s’expliquer par l’évolution de ses principaux déterminants. Cependant, il y a eu une certaine hétérogénéité en ce qui concerne leur contribution relative. Le déclin brutal des prix des matières premières a été un facteur clé, en particulier en Amérique latine, dans les Caraïbes et dans la Communauté des Etats indépendants (qui incluent de grands exportateurs nets de matières premières). Une moindre profitabilité attendue des entreprises (qui reflète en partie les révisions à la baisse de la croissance potentielle dans plusieurs pays émergents) a joué un rôle important aussi. La modération des afflux de capitaux aux pays émergents, le lever d’endettement accru des entreprises et de moindres flux de trésorerie, ont aussi été des moteurs significatifs du récent affaiblissement de l’investissement des entreprises, en particulier dans l’Asie émergente.

L’affaiblissement de l’investissement privé dans les pays émergents n’a pas représenté un effondrement, mais plutôt un ralentissement après une période boom. Pourtant, les responsables politiques ne doivent pas être complaisants. Premièrement, les perspectives d’une reprise de l’investissement des entreprises ne sont pas prometteuses, comme les perspectives pour la plupart de ses déterminants restent généralement médiocres. On s’attend à ce que les prix des matières premières restent faibles, les afflux de capitaux à destination des pays émergents sont susceptibles de continuer à ralentir et les conditions financières externes vont finir par se resserrer, notamment avec la normalisation de la politique monétaire américaine. Le récent déclin des estimations de croissance potentielle pour la plupart des pays émergents est également susceptible d’être à l’avenir un frein sur l’investissement des entreprises. De plus, les ratios d’investissement sont toujours relativement faibles dans certains pays émergents, en particulier en Amérique latine et dans les Caraïbes, donc stimuler l’investissement privé reste une priorité (…). »

Nicolás Magud and Sebastián Sosa, « Investment in emerging markets. We are not in Kansas anymore…Or are we? », document de travail du FMI, n° 15/77, avril 2015. Traduit par Martin Anota

aller plus loin

« Pourquoi la croissance a-t-elle accéléré, puis ralenti dans les pays en développement ? »

« L'essoufflement de la croissance des pays émergents n'est-il que passager ? »

jeudi 12 mars 2015

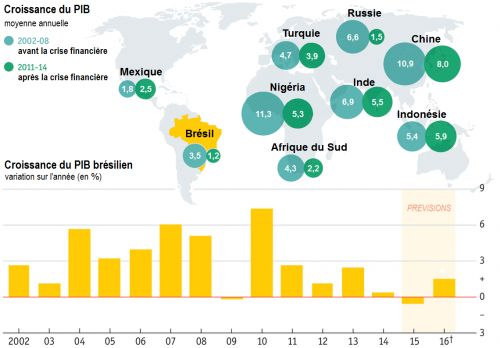

Essor et déclin du Brésil

Par Martin Anota le jeudi 12 mars 2015, 17:00 - Croissance, cycles et crises

source : The Economist (2015)

mardi 24 juin 2014

Pourquoi la croissance des pays émergents a-t-elle ralenti ?

Par Martin Anota le mardi 24 juin 2014, 17:04 - Croissance, cycles et crises

« La croissance dans la plupart des pays émergents a ralenti depuis 2010-2011. La reprise qu’ils ont connue suite à la crise financière mondiale a atteint son pic en 2010-2011. Depuis lors, la croissance a ralenti parmi les pays émergents. En fait, 80 % des pays émergents ont connu un ralentissement en 2012 et, à la fin de l’année 2013, la croissance des pays émergents était en moyenne inférieure de 1,5 point de pourcentage inférieure à celle de 2010-2011. Ce ralentissement synchronisé est comparable dans son ampleur et sa persistance aux précédentes crises, lorsque la croissance dans plus de 70 % des pays émergent ralentit au même instant pour une période comprise entre 4 et 6 trimestres. Ce qui est différent aujourd’hui, c’est que l’épisode n’est pas dû à une crise. Même si la nature synchronisée du ralentissement suggère des facteurs potentiels qui soient communs à l’ensemble des pays, telles que la faiblesse de la demande extérieure et la normalisation de la demande domestique par rapport aux pics d’après-crise, sa persistance suggère que des facteurs structurels ont aussi été à l’œuvre. Il y a aussi d’importantes différences dans la magnitude du ralentissement entre les pays. Par exemple, depuis 2010-2011, la croissance de la production a ralentit de 2,25 points de pourcentage en Chine (en atteignant environ 7,75 % en 2013), de 2,75 points de pourcentage au Brésil (en atteignant 2,25 %) (…).

Quel rôle ont joué les facteurs externes et domestiques dans le récent ralentissement ? (…) Notre analyse suggère que l’essentiel du ralentissement s’explique par une plus faible demande extérieure. Le ralentissement de la croissance depuis 2010-2011 s’explique largement par une plus faible demande de la part des partenaires à l’échange (…). (…) Les pays avancés et la Chine expliquent l’essentiel des variations de la demande extérieure pour les pays émergents. D’autres facteurs extérieurs (les changements dans les termes de l’échange et les conditions financières) ne sont pas statistiquement significatifs pour expliquer le ralentissement de la croissance durant la période 2011-2013 (…).

Les facteurs domestiques ont aussi joué un rôle pour expliquer le récent ralentissement, bien que leurs contributions diffèrent selon la période et les pays. En particulier, le rôle de la politique budgétaire changea au cours de ces années ; elle devint restrictive en 2013 dans plusieurs pays, ce qui reflète l’annulation de la relance mise en œuvre en réponse à la crise financière mondiale. (…) les pays émergents qui étaient en surchauffe avant le ralentissement (…) sont également ceux qui ont connu les plus amples ralentissements de la croissance. (…)

La persistance du ralentissement dépend de la nature cyclique ou structurelle des facteurs. Un ralentissement qui s’expliquerait par des facteurs structurels (c’est-à-dire par un déclin du taux de croissance potentielle de l’économie) serait plus difficile à inverser et donc plus persistant, tandis qu’un ralentissement conjoncturel serait plus temporaire. Cependant, discerner la nature structurelle ou cyclique des facteurs est un exercice complexe et sujet à beaucoup d’incertitude. Il nous amène à exiger le taux de croissance potentielle d’une économie, or celui-ci n’est pas observable et change au cours du temps. La croissance potentielle tend à être procyclique, s’élevant en période de bons temps dans la mesure où l’investissement et l’accumulation du capital s’élève et où la productivité totale des facteurs s’améliore, et inversement en période de mauvais temps.

Malgré ces limites, nous tentons de décomposer le ralentissement actuel en composantes conjoncturelles et structurelles. Nous estimons les taux de croissance potentielle pour 70 pays émergents au cours de la période 1980-2018 (…). Nous constatons que les facteurs conjoncturels et structurels sont en moyenne d’égale importante pour expliquer le récent ralentissement dans les pays émergents. Ce résultat implique qu’une partie du ralentissement pourrait être temporaire (la composante conjoncturelle) et que la croissance s’accélérera lorsque les principaux partenaires commerciaux (en l’occurrence les pays avancés) connaîtront une plus forte croissance. Par contraste, le ralentissement dû aux moindres taux de croissance potentielle est plus persistant et va nécessiter des effets concertés de la part des autorités publiques. Comme nous l’avons précédemment noté, le déclin dans la croissance des pays émergents est plus difficile à expliquer et il reflète probablement des facteurs spécifiques aux pays, le retrait des politiques expansionnistes et l’impact permanent de la crise financière mondiale sur le potentiel de croissance dans les pays émergents ou dans les pays avancés qui constituent leurs partenaires commerciaux. Cela dit, les rôles relatifs des facteurs conjoncturels et structurels pour expliquer le ralentissement varia significativement d’un pays émergent à l’autre. Par exemple, les facteurs structurels apparaissent bien plus importants en Europe émergente, où les gains de la libéralisation peuvent avoir élevé le niveau de production potentielle plutôt que la croissance, tandis que les facteurs conjoncturels semblent dominer en Asie émergente. »

FMI, « Emerging markets in transition: Growth prospects and challenges », staff discussion note, n° 14/06. Traduit par Martin Anota

« billets précédents - page 1 de 2