« A l’instant où j’écris ceci, l’annonce par la Chine de tarifs douaniers en représailles à ceux annoncés par les Etats-Unis a alimenté les craintes d’une guerre commerciale et provoqué un plongeon des futures sur actions. (…) Pourquoi une telle chute ? (…) Les cours boursiers fluctuent pour diverses raisons, voire pour aucune raison du tout. Et, comme l’a dit Paul Samuelson, le marché a prévu neuf des cinq dernières récessions. Il est aussi possible que la guerre commerciale envoie un signal : Trump, Navarro et leurs acolytes confirment qu’ils sont aussi déséquilibrés et irresponsables qu’ils le paraissent, et les marchés en prennent conscience. Imaginez comment ces gens géreraient une crise financière.

Pourtant, je pense qu’il faut bien souligner que même si nous étions sur le point de connaître une véritable guerre commerciale à grande échelle, les estimations conventionnelles des coûts d’une telle guerre ne se rapprochent pas des 10 % du PIB, ni même des 6 %. En fait, et c’est l’un des sales petits secrets de l’économie internationale, les estimations standards du coût du protectionnisme ne sont certes pas triviaux, mais ils ne sont pas non plus titanesques.

(…)

Les coûts du protectionnisme, selon la théorie économique conventionnelle (…) découlent du fait qu’elle amène l’économie à délaisser les choses qu’elle sait relativement bien faire pour des choses qu’elle ne sait pas très bien faire. Les travailleurs américains peuvent confectionner des vêtements, au lieu de les importer du Bangladesh ; en fait, ils pourraient produire davantage de pyjamas par heure travaillée que ne le font les Bangladais. Mais notre avantage en termes de productivité est bien plus élevé dans d’autres productions, donc il y a un gain d’efficacité pour les deux économies à ce que chacune d’entre elles se concentre sur les choses qu’elle sait faire le mieux.

Et une guerre commerciale, en imposant des coûts artificiels tels que des tarifs douaniers sur le commerce international, défait cette spécialisation productive, rendant chacun moins efficace.

Nous pouvons, avec certaines hypothèses héroïques, mettre des chiffres sur le genre de coûts dont il est question. (…)

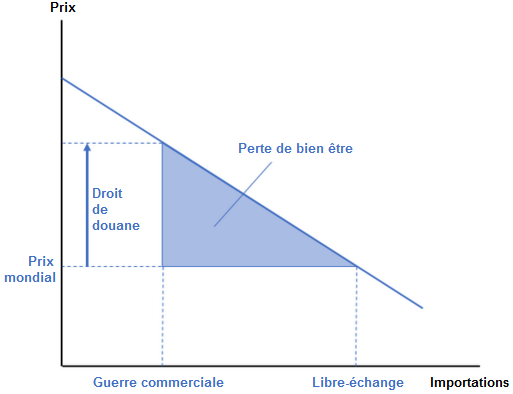

Sur le graphique, la courbe décroissante représente la demande de biens importés comme fonction de leur prix, mesuré relativement au prix des biens domestiques. Dans le libre-échange, nous importons tout ce qui coûte moins cher à produire à l’étranger que chez nous. Si nous imposons un tarif douanier, nous finissons par ne pas importer de choses à moins que le prix de l’importation soit suffisamment faible pour qu’il demeure le plus faible même avec le tarif douanier. Le bien marginal que nous importons, alors, est en fait moins cher qu’un produit domestique et le bien marginal que nous n’importons pas coûte cher à l’économie, en l’occurrence le tarif douanier que nous aurions payé si nous l’avions importé.

Imaginons que le tarif augmente progressivement : à chaque accroissement, nous imposons à l’économie des coûts égaux au coût supplémentaire qu’entraîne le remplacement d’une importation par un produit domestique. Les coûts totaux du tarif douanier sont représentés par l’aire du triangle : la réduction des importations provoquée par le tarif douanier, multipliée par (grosso modo) la moitié du tarif douanier.

(Certains se demandent peut-être ce qui se passe du côté des exportations. En fait, elles sont implicitement incluses dans cette estimation. Faites-moi confiance.)

Donc, que ferait une guerre commerciale ? Supposons que les Etats-Unis instaurent des droits de douane de 30 % sur les importations et que les pays visés répliquent en faisant de même, il n’y aurait pas d’amélioration des termes de l’échange des Etats-Unis (…). De combien les échanges s’en trouveraient-ils réduits ? Cela dépend de l’élasticité de la demande d’importations ; il semble raisonnable d’avancer un chiffre d’environ autour de 4. Cela signifierait une chute des importations de 15 % du PIB à environ 5 %, soit une réduction de 10 points de pourcentage. Et cela se traduirait par une réduction du revenu réel aux Etats-Unis de 1,5 %.

Evidemment, c’est juste un calcul illustratif ; j’ai essayé d’utiliser des chiffres raisonnables, mais il ne faut pas que vous y prêtiez trop d’importance. Mais ce que cela suggère, c’est que même une guerre commerciale qui inverserait drastiquement la mondialisation n’imposerait à l’économie des coûts comparables aux genres de mouvements que nous avons vus dans les cours boursiers.

Mais les coûts pour l’économie dans son ensemble peuvent ne pas être un bon indicateur des coûts pour les actifs d’entreprise existants.

Depuis environ 1990, les entreprises américaines se sont beaucoup appuyées sur l’hypermondialisation, sur l’approfondissement d’un régime de marché ouvert qui a encouragé la création de chaînes de valeur et leur développement autour du globe. Le notebook sur lequel j’écris a été conçu en Californie, mais il a probablement été assemblé en Chine, alors même que beaucoup de ses composants viennent de Corée du Sud et du Japon. Apple peut le produire entièrement en Amérique du nord et le ferait probablement si les tarifs douaniers s’élevaient à 30 %. Mais les usines qu’il faudrait pour le faire n’existent pas (encore).

Entretemps, les usines qui existent ont été construites pour assurer une production mondialisée et plusieurs d’entre elles seraient marginalisées et peut-être même abandonnées avec l’introduction de tarifs douaniers qui disloqueraient ces chaînes de valeur mondiales. Elles deviendraient des actifs épaves. Appelons cela le "choc anti-Chine".

Bien sûr, il s’agirait juste d’usines laissées à l’abandon par une guerre commerciale. Beaucoup de personnes seraient également laissées à l’abandon. Ce que soulignait le fameux article d’Autor et alii sur le "choc chinois" n’est pas que la croissance rapide des échanges a appauvri les Etats-Unis dans leur ensemble, mais que les changements rapides dans la localisation de la production ont déplacé un nombre significatif de travailleurs, les exposant à d’innombrables problèmes personnels et déchirant leur communauté. L’ironie est qu’un choc anti-Chine ferait exactement la même chose. Et, pour ma part, je m’inquiète bien plus de l’impact sur les travailleurs que sur le capital. (…) »

Paul Krugman, « Trade wars, stranded assets, and the stock market », 4 avril 2018. Traduit par Martin Anota

Tag - protectionnisme

jeudi 5 avril 2018

Les guerres commerciales, les actifs épaves et le marché boursier

Par Martin Anota le jeudi 5 avril 2018, 21:22 - Commerce international

lundi 19 mars 2018

Que pensent les économistes des droits de douane américains sur l’acier et l’aluminium ?

Par Martin Anota le lundi 19 mars 2018, 15:00

« L’administration américaine a annoncé qu’elle envisageait d’instaurer des tarifs douaniers (de 25 %) sur l’acier et (de 10 %) sur l’aluminium, soi-disant pour des raisons de sécurité nationale. Nous passons en revue ce que les économistes ont pu dire sur ce bouleversement dans la politique commerciale américaine.

Chad Brown pense que ce genre de protection a des répercussions économiques et institutionnelles considérables et généralisées, pour diverses raisons. Premièrement, il réduira un montant significatif d’importations. Les nouveaux tarifs douaniers accroîtront probablement les coûts pour les constructeurs automobiles, les fabricants de conserves, les projets d’infrastructures et même l’industrie de la défense. Deuxièmement, les Etats-Unis n’ont pas déclenché de protection dans le cadre de la loi de la sécurité nationale depuis plus de 30 ans ; Reagan est le dernier à avoir imposé des restrictions dans le cadre de cette loi en 1986. L’instauration de tarifs douaniers sur l’acier et l’aluminium peut amener beaucoup à affirmer que le commerce fait peser d’autres menaces sur la sécurité nationale. Troisièmement, Brown pense que l’enquête amorcée dans le cadre de cette loi n’a pas été transparente (…). Quatrièmement, Brown affirme que la loi accorde au Président la discrétion incroyable de décider unilatéralement de la taille et de la forme de la restriction commerciale aussi bien que de sa durée. Cinquièmement, même si l’OMC permet aux pays d’imposer des restrictions quand la sécurité nationale est menacée, utiliser ce prétexte menace le système commercial basé sur des règles. (...)

Jared Bernstein dit qu’il est certain que les tarifs douaniers vont faire plus de mal que de bien, mais il affirme que cela ne signifie pas qu’il n’y a pas de problème. Il cite un article du Washington Post décrivant les impressionnants gains de productivité dans la production d’acier et se demande alors pourquoi les Etats-Unis, si ces derniers sont si productifs dans l’acier, présentent un tel déséquilibre persistant dans ce secteur. Il se peut que les gains de productivité des autres pays dans la production d’acier aient été plus grands ou que leurs coûts du travail soient plus faibles, mais, du moins dans l’industrie manufacturière dans son ensemble, il ne semble pas que ce soit le cas : les coûts unitaires du travail des Etats-Unis, sur une base dollars, sont inférieurs à ceux de la plupart des partenaires à l’échange, à la fois en niveaux et en termes de croissance. Bernstein pense qu’au cœur du problème, il pourrait y avoir l’énorme contribution de la Chine à l’excès de capacité mondiale, qui neutralise les gains de productivité. (...)

Noah Smith pense que les tarifs douaniers ne sont généralement pas une bonne façon de promouvoir l’industrie domestique. Ils encouragent les producteurs américains à se focaliser sur le marché captif local au lieu de trouver des façons de faire face à la concurrence rude et agité qui s’exerce au niveau mondial. Si les consommateurs américains sont forcés de n’utiliser que les produits domestiques, l’acier et l’aluminium américains risquent de finir par apparaître comme des produits de mauvaise qualité. Et si les métaux sont plus chers, cela risque non pas d’aider mais d’endommager l’industrie. Les défenseurs des tarifs douaniers affirment que l’acier et l’aluminium sont importants pour la défense nationale, mais les constructeurs de navires militaires vont devoir payer des métaux plus chers, notamment les fabricants de tanks, d’avions, d’armes et d’autres équipements cruciaux de défense. Les tarifs douaniers ne vont pas non plus ramener de bons emplois dans les usines d’acier et d’aluminium : depuis 1990, la production de métaux aux Etats-Unis est restée assez constante, mais le nombre de personnes employées dans ce secteur a régulièrement chuté, sous l’effet du progrès technique. Donc Smith pense que les Etats-Unis se sont infligé une sévère blessure en adoptant des tarifs douaniers sur les métaux.

Jeffrey Sachs affirme que cela pourrait être le premier coup tiré dans une guerre commerciale insensée et destructive. Qu’importe ce que les producteurs américains d’acier gagneront d’une guerre commerciale, ce gain sera moindre que les pertes que connaîtront les utilisateurs d’acier et les consommateurs, notamment en raison des coûts sociaux associés à la protection d’emplois non compétitifs. Mais l’essoufflement du marché boursier reflète la possibilité de quelque chose de plus désastreux : le glissement vers une guerre commerciale mondiale dans laquelle tous les pays, notamment les Etats-Unis, seraient perdants. L’économie mondiale a déjà connu un tel scénario par le passé : les guerres commerciales du début des années trente contribuèrent à déclencher, puis aggraver et prolonger la Grande Dépression. Sachs croit que les mesures de Trump reposent sur trois erreurs. Premièrement, Trump pense que les Etats-Unis génèrent des déficits commerciaux avec des pays comme la Chine et l’Allemagne parce que les Etats-Unis se font flouer d’une façon ou d’une autre par ceux-ci. La vraie raison est que les Etats-Unis épargnent trop peu et consomment de trop. Deuxièmement, Trump pense que les barrières commerciales vont protéger les Etats-Unis, mais même si ces mesures peuvent temporairement protéger l’acier américain, elles ne vont pas protéger la société américaine. Troisièmement, Trump croit que les barrières commerciales américaines vont faire ployer la Chine et renforcer la domination économique et militaire des Etats-Unis, mais la Chine et l’Europe vont sûrement riposter.

Martin Wolf écrit dans le Financial Times que ces tarifs douaniers ne sont pas importants en soi, mais que le motif avancé pour les justifier, leur niveau et leur durée, la volonté de cibler les alliés proches et la déclaration du Président selon laquelle « les guerres commerciales sont bonnes et faciles à gagner » présagent un surcroît de protectionnisme. Cette action est susceptible de marquer le début de la fin de l’ordre commercial multilatéral fondé sur les règles que les Etats-Unis avaient eux-mêmes instauré. Un point crucial est que cette action ne vise pas la Chine, qui représente moins de 1 % des importations américaines d’acier. Ses victimes sont des amis et alliés : le Brésil, le Canada, l’Union européenne, le Japon et la Corée du Sud. Ce n’est pas non plus une mesure prise contre une certaine forme de commerce déloyal. C’est une politique purement protectionniste visant à sauver les vieilles industries. Pourtant, même en ce sens, la justification est bien fragile : la production américaine d’acier et d’aluminium stagne depuis plusieurs années. Si cette action fait réellement sens à Trump, qu’est-ce qui ne le fait pas ?

Brad DeLong pense qu’au final les consommateurs américains paieront pour les tarifs douaniers. De telles mesures protectionnistes vont affecter chaque secteur de l’industrie américaine d’une façon ou d’une autre et les industriels qui utilisent l’acier et l’aluminium comme intrants vont certainement répercuter sur leurs prix de vente une partie du surcroît de coûts qu’elles subiront. Donc, Trump a essentiellement proposé une nouvelle taxe sur les résidents américains, en l’occurrence les consommateurs et les industries exportatrices, et ce fardeau sera en grande partie supporté par ses propres partisans au cœur des Etats-Unis et dans la Rust Belt.

Dani Rodrik estime que plusieurs commentateurs ont réagi de façon excessive à la possibilité de tarifs douaniers en prédisant une "guerre commerciale", voire pire, mais la réalité est que les mesures commerciales de Trump, du moins celles qu’il a adoptées jusqu’à présent, ne représentent pas grand-chose. En l’occurrence, elles ne pèsent pas lourd, que ce soit en termes d’échelle et d’ampleur, par rapport aux mesures adoptées par l’administration de Ronald Reagan dans les années quatre-vingt. Les politiques de Trump violent l’esprit, si ce n’est la lettre, des accords commerciaux d’aujourd’hui, les restrictions commerciales de Reagan ont exploité les lacunes des accords alors en vigueur. Même si leur impact global reste limité, les restrictions commerciales de Trump ont une teneur plus unilatérale, directe. Une autre différence avec les mesures adoptées sous Reagan, c’est que nous vivons une étape plus avancée de la mondialisation que les problèmes qui l’ont accompagnée sont plus grands et que les forces du nationalisme et du nativisme sont probablement plus puissantes aujourd’hui qu’à toute autre époque depuis la fin de la Seconde Guerre mondiale. Alors que les politiques de Trump visent prétendument à restaurer de l’équité dans le commerce mondial, elles exacerbent ces problèmes plutôt qu’elles ne les améliorent. Un tel protectionnisme est un artifice, pas un programme sérieux pour la réforme commerciale. »

Silvia Merler, « Are we steel friends? », in Bruegel (blog), 12 mars 2018. Traduit par Martin Anota

lundi 12 mars 2018

La surtaxe des importations américaines d’acier ? Un racket de protection peu efficace...

Par Martin Anota le lundi 12 mars 2018, 15:00

« Quel raisonnement économique avait Trump en tête lorsqu’il a annoncé des tarifs douaniers la semaine dernière ? En fait, les économistes (mais est-ce le bon terme ?) qui ont aujourd’hui son attention semblent considérer que leur boulot consiste à justifier ses croyances, quelles qu’elles soient. Par exemple, Peter Navarro a dit : "Ma fonction, vraiment, en tant qu’économiste, est d’essayer de fournir les analyses sous-jacentes qui confirment son intuition. Et son intuition est toujours juste sur ces questions".

Traduction : Navarro considère que son rôle est celui d’un propagandiste, non celui d’une source de conseil indépendant.

Mais le reste d’entre nous n’ont pas à accepter que le Cher Dirigeant ait toujours raison. Et justement, ces droits douaniers sont difficiles à justifier, même si la seule chose que vous voulez c’est créer des emplois dans le secteur manufacturier et même si on laisse de côté toutes les autres ramifications.

Pourquoi ? Parce que l’acier et l’aluminium ne sont pas des biens finaux ; personne ne consomme directement de l’acier. En fait, ce sont des biens intermédiaires, essentiellement utilisés comme intrants par les autres secteurs manufacturiers. Et si les droits douaniers qui accroissent les prix des métaux primaux peuvent accroître la production domestique de ces métaux, ils dégradent aussi la compétitivité du reste de l’industrie domestique.

Les économistes du commerce international ont l’habitude de dire beaucoup de choses à ce propos. A l’époque où les pays en développement essayaient de promouvoir leur industrie manufacturière avec des droits douaniers et des quotas d’importation, nous avions l’habitude de parler de protection efficace, ce qui dépendait de la structure d’ensemble des tarifs douaniers. Parfois, les taux effectifs de protection étaient très élevés : si vous instaurez, par exemple, un modeste droit douanier sur les voitures, mais aucun sur les composants de voiture importés, le taux effectif de protection pour l’assemblage de voitures peut facilement atteindre plusieurs centaines de pourcents. D’autres fois, cependant, les taux étaient négatifs : si vous mettez un tarif douanier sur les composants, mais pas sur les voitures, vous découragez en fait l’assemblage de voitures.

Nous pouvons clairement appliquer ce type d’analyse aux tarifs douaniers de Trump. En fait, il y a des personnes qui essayent de chiffrer tout cela, bien que je n’accorderais pas trop de poids sur ces chiffres, pour des raisons que je vais vous présenter dans quelques instants.

Ce que je veux faire, essentiellement pour soulager ma démangeaison analytique, c’est esquisser brièvement comment cette histoire devrait se dérouler dans ce cas. Pour le propos de ce billet, je vais considérer les Etats-Unis comme une petite économie ouverte faisant face à des prix mondiaux ; ce n’est pas tout à fait exact, mais je ne pense pas que cela change les points importants si nous adoptions une hypothèse plus réalise.

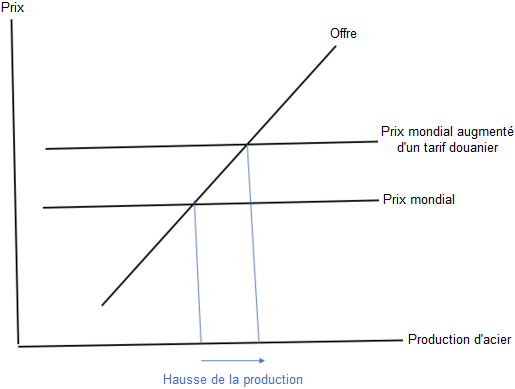

Donc, supposons que nous instaurions un droit douanier sur les importations d’acier. Ce que cela entraînerait, c’est une hausse du prix que les producteurs d’acier peuvent exiger et cela se traduit par un accroissement de la production d’acier.

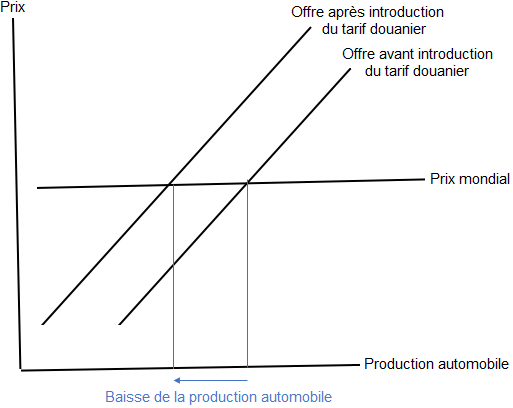

Mais l’acier est utilisé par d’autres industries, disons les producteurs d’automobiles, si bien que leurs coûts augmentent lorsque les prix de l’acier augmentent, ce qui déplace vers la gauche leur courbe d’offre et réduit leur production.

Quel est au final l’effet net sur la production et les emplois de l’industrie manufacturière ? La réponse n’est pas évidente, car elle dépend des détails exacts. Dans quelle mesure la production et l’emploi dans le secteur de l’acier sont-ils sensibles aux prix ? Dans quelle mesure la production et l’emploi dans les autres secteurs sont-ils sensibles aux coûts ? Les gens essayent d’estimer tout cela, mais je n’accorderais pas trop de poids à ces estimations, simplement parce que cela nécessite de répondre à des questions bien difficiles. Et il y a de nouvelles complications, par exemple, si vous prenez en compte les possibles effets sur le taux de change.

Mais pour autant, la chose à retenir, c’est qu’en embrassant le protectionnisme, Trump impose une protection négative sur une grande partie de l’industrie manufacturière. Ce n’est pas vraiment ce qu’il veut que les gens entendent ; et il le fait presque certainement par accident, par pure ignorance (parce que ses « conseillers » n’ont justement pas pour rôle de donner des conseils).

Et c’est ainsi que nous prenons le risque d’une guerre commerciale ? »

Paul Krugman, « Trump’s negative protection racket », 10 mars 2018. Traduit par Martin Anota

vendredi 21 avril 2017

Nous savons ce qui provoque les déficits commerciaux

Par Martin Anota le vendredi 21 avril 2017, 15:00 - Commerce international

« Le 31 mars, le Président Donald Trump a commandé une étude sur les causes du déficit commercial des Etats-Unis qui va se focaliser sur les barrières commerciales et les pratiques commerciales déloyales des pays étrangers. Les économistes, cependant, s’accordent largement à l’idée que les barrières commerciales ne provoquent pas les déficits commerciaux. Un pays ne peut avoir un déficit commercial que s’il emprunte en net vis-à-vis du reste du monde. Les barrières commerciales ont seulement des effets mineurs sur les décisions d’emprunt et de prêt. Elles peuvent réduire les importations dans les secteurs affectés, mais elles poussent le taux de change à s’apprécier pour provoquer des changements compensateurs sur d’autres importations et exportations.

Les achats de titres américains par certains gouvernements étrangers (une forme de prêt que l’on peut qualifier de manipulation de devise) ont constitué le facteur le plus important derrière les déséquilibres commerciaux globaux qui ont précédé la Grande Récession ; les déficits budgétaires ont pu également jouer un rôle important dans certains pays. A présent, la manipulation de devise ne constitue plus qu’un facteur mineur et les déséquilibres sont faibles par rapport à leur pic. La menace d’une future manipulation de devise peut cependant introduire un "dollar put" implicite qui aura pour effet d’encourager le prêt privé excessif qui sous-tend le déficit commercial. Une expansion budgétaire américaine, à laquelle certains s’attendent, n’est pas appropriée à ce stade et creuserait le déficit commercial.

Il est important de souligner que le commerce n’est pas un jeu à somme nulle dans lequel les importations constituent des pertes et les exportations des gains. Les importations, tout comme les exportations, possèdent des avantages (…). Réduire le déficit commercial en réduisant le commerce global conduirait à jeter le bébé avec l’eau du bain. En outre, les déficits commerciaux temporaires modérés ne sont pas nécessairement une mauvaise chose, comme l’a expliqué Gary Hufbauer. Maintenant, le déficit commercial des Etats-Unis dépasse déjà un niveau soutenable et devrait continuer de se creuser dans les années à venir. Les actions visant à réduire le déficit sont bénéfiques si elles peuvent être entreprises sans générer de pernicieux effets secondaires. L’action du côté financier sera plus efficace et moins perturbateur que les actions du côté de la politique commercial, telles que les droits de douane et les quotas.

Plusieurs études ont identifié les facteurs fondamentaux derrière les déséquilibres commerciaux (Chinn et Prasad, 2003 ; Gruber et Kamin, 2008 ; Chinn, Eichengreen et Ito, 2011 ; Gagnon, 2012 ; FMI, 2012 ; Gagnon, 2013 ; Bayoumi, Gagnon et Saborowski, 2015 ; Gagnon et alii, 2017). Les facteurs les plus importants incluent la politique budgétaire, l’intervention sur le marché des changes, les taux de croissance économiques, les niveaux de revenu par tête et le vieillissement démographique. Les barrières sur les flux financiers interagissent fortement avec ces facteurs : quand les marchés financiers sont ouverts, ces facteurs ont généralement un effet plus important sur les déséquilibres commerciaux. Plusieurs études se sont focalisées sur les facteurs de long terme, mais les cycles d’affaires peuvent aussi constituer un important facteur temporaire. Aucune de ces études ne met en évidence un rôle pour les barrières commerciales.

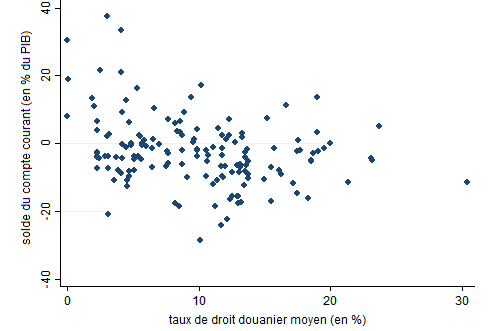

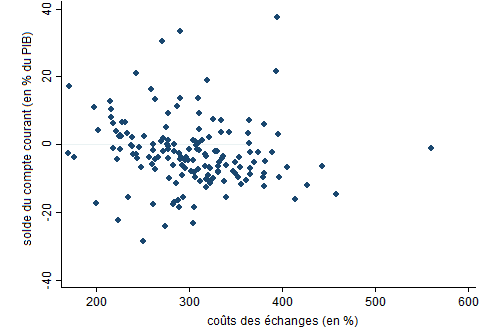

GRAPHIQUE 1 Tarifs douaniers et soldes courants (entre 2000 et 2014)

Les graphiques 1 et 2 montrent une très faible corrélation entre, d’une part, les droits douaniers moyens ou les barrières commerciales et, d’autre part, les soldes commerciaux. Lorsqu’une relation semble apparaître, elle suggère que de plus hauts droits douaniers sont associés à une réduction des soldes commerciaux (c’est-à-dire de plus larges déficits commerciaux). Inclure les tarifs douaniers dans l’analyse de régression tout en contrôlant les autres facteurs rapporte un effet proche de zéro. Les données pour les barrières commerciales globales ne sont pas disponibles pour un temps suffisamment long pour les inclure dans l’analyse de régression.

GRAPHIQUE 2 Barrières globales et soldes courants (entre 2000 et 2014)

Ces résultats ne signifient pas que les tarifs douaniers et d’autres barrières commerciales n’aient pas d’effets. Imaginons que les Etats-Unis imposent des tarifs prohibitifs ou une interdiction sur les importations d’acier. Les importations totales de fer et d’acier s’élevaient à 34 milliards de dollars en 2016. Ces importations chuteraient à zéro. L’interdiction protègerait les sidérurgistes américains de la concurrence étrangère. Mais une légère appréciation du dollar (juste de 1 %) suffirait pour accroître le montant des importations dans les autres catégories et réduirait les exportations de toutes les catégories du même montant. Il n’y aurait pas d’effet sur le déficit commercial global. Il y aurait une réduction du commerce total (c’est-à-dire de l’ensemble des exportations et des importations), si bien que nous perdrions une grande partie des très larges bénéfices nets du commerce.

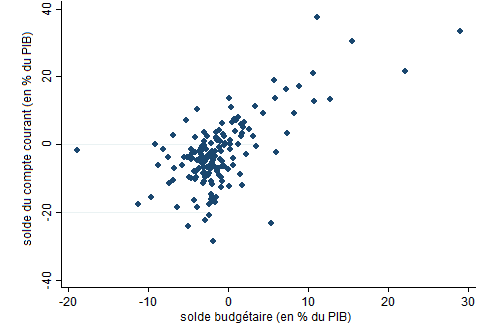

GRAPHIQUE 3 La politique budgétaire et les soldes courants (entre 2000 et 2014)

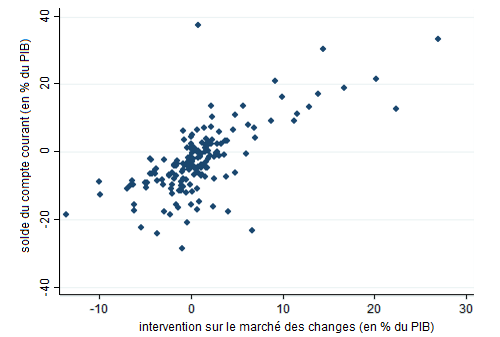

Pourquoi est-ce que le dollar s’apprécierait ? La réponse est qu’un droit douanier sur l’acier, isolément, ne modifie pas le comportement d’épargne des ménage, ni le comportement d’investissement des entreprises (bien qu’il puisse y avoir une réallocation entre les secteurs, comme la production augmente dans le secteur de la sidérurgie, mais décline dans les autres). Les facteurs identifiés comme influençant les déséquilibres commerciaux dans les études que j’ai citées ci-dessus opèrent via l’épargne et l’investissement. Un déficit commercial est un excès de l’investissement sur l’épargne, tandis qu’un excédent commercial est un excès de l’épargne sur l’investissement. Les politiques publiques les plus importantes qui influencent les déséquilibres commerciaux sont les soldes budgétaires et l’intervention sur le marché des changes. Une hausse du solde budgétaire accroît directement l’épargne nationale. L’intervention sur le marché des changes consiste pour les autorités à emprunter dans l’économie domestique pour investir à l’étranger, avec un changement net nul dans l’épargne public ou l’investissement public. L’emprunt domestique accroît les taux d’intérêt, accroissant l’épargne privée et réduisant l’investissement privé dans l’économie domestique, avec les effets inverses dans le reste du monde. Les graphiques 3 et 4 montrent que ces politiques ont d’importants effets sur les soldes commerciaux. Notons qu’une hausse du solde commercial provoquée par n’importe laquelle de ces politiques opère aussi bien via un accroissement des exportations que via une réduction des importations, avec peu d’effets sur le commerce total et donc peu d’effets sur les bénéfices nets du commerce.

GRAPHIQUE 4 Politique de change et soldes courants (entre 2000 et 2014)

(…) Fred Bergsten et moi avons constaté qu’au pic des déséquilibres mondiaux en 2007, l’essentiel de l’excédent commercial de la Chine pouvait s’expliquer par la manipulation de la devise chinoise. La même année, le déficit commercial américain s’expliquait pour 35 % par les interventions sur les marchés des changes et pour 25 % par le déficit budgétaire américain. Cela nous amène à penser qu’à l’avenir les politiques les plus efficaces pour garder le déficit commercial américain sur une trajectoire soutenable impliquent d’empêcher de nouvelles manipulations de devises parmi les partenaires à l’échange des Etats-Unis et de réduire graduellement le déficit budgétaire américain.

Joseph E. Gagnon, « We know what causes trade deficits », 7 avril 2017. Traduit par Martin Anota

mardi 3 janvier 2017

Comment les droits de douane influencent-ils le solde commercial ?

Par Martin Anota le mardi 3 janvier 2017, 09:00 - Commerce international

« (…) D’une certaine façon, il est difficile de rester motivé à propos de l’analyse économique lorsque l’on va avoir un gouvernement qui ne s’intéresse pas à l’analyse, ni à l’empirique, ni à une quelconque forme de vérité. Je vais quand même faire un peu d’analyse de politique économique. C’est en partie une thérapie personnelle, une pause momentanée hors du cauchemar politique et un retour à mes quêtes de mes plus jeunes années. Mais c’est aussi utile : le pouvoir peut ne pas y avoir intérêt, mais le reste d’entre nous avons toujours un intérêt à savoir comment les choses fonctionnent.

Je vais à présent me détendre en observant la façon par laquelle les mesures protectionnistes, en l’occurrence celles annoncées par Trump, affectent le déficit commercial.

Commençons avec les propositions d’instaurer une sorte de TVA américaine, qui inclurait des taxes sur les importations et des déductions sur les exportations. Il y a une confusion générale à propos de ce qu’une TVA fait au commerce. Non, ce n’est pas comme une combinaison d’un droit de douane sur les importations et d’une subvention à l’exportation ; c’est une taxe sur les ventes et, à première approximation, elle n’affecte pas du tout le commerce. Pour comprendre pourquoi, considérez la concurrence entre les biens produits dans l’économie domestique et les biens produits à l’étranger sur deux marchés : le marché domestique et le marché étranger. Comment la TVA ou une taxe semblable à la TVA affectent la concurrence sur chaque marché ? Elle ne le fait pas. Sur le marché étranger, les entreprises domestiques ne payent pas de taxes sur leurs ventes, parce que le TVA est déduite ; les entreprises étrangères ne la payent pas non plus. Sur le marché domestique, les entreprises étrangères payent le droit de douane au taux de la TVA et les entreprises domestiques payent la TVA. Donc les règles du jeu sont les mêmes pour tous sur les marchés domestiques. Bref, une TVA n’est pas une politique protectionniste. Elle n’affecte même pas le taux de change.

Que dire à propos des véritables droits de douane ? Là, les choses sont un peu plus compliquées. Le point de départ pour une analyse simplifiée des soldes commerciaux est l’identité comptable suivante :

solde du compte courant + solde du compte de capital = 0

Où le solde courant désigne le solde commercial dans un sens large du terme, qui inclurait les services et les revenus des investissements.

Les choses se passent alors ainsi : le solde de capital est déterminé par les différences internationales en termes d’opportunités d’épargne et d’investissement, les capitaux affluant dans les pays qui offrent de bons rendements. Le taux de change réel s’ajuste alors pour assurer que le solde commercial compense ces flux de capitaux désirés. Dans ce récit, un droit de douane ne doit pas entraîner une baisse du déficit commercial, aussi longtemps que les capitaux désirent se placer ici ; il va juste entraîner une appréciation du dollar, rendant les produits américains moins compétitifs. Les importations vont certes être plus faibles, mais les exportations également : vous vous retrouvez avec le même solde commercial, mais avec moins d’échanges.

Mais cette histoire est un peu trop simpliste, parce qu’une moindre ouverture au commerce va aussi inhiber les mouvements de capitaux. Pour comprendre pourquoi, considérons tout d’abord un raisonnement par l’absurde. Imaginons que nous découvrions une civilisation sur Alpha du Centaure, trop loin pour tout commerce en biens physiques ou en services. Est-ce que les investisseurs terriens voudraient toutefois acheter des actifs centauriens ? Non, même s’ils en tiraient un rendement, comment pourraient-ils le ramener sur Terre ?

Les flux de capitaux dépendent du potentiel d’échanges en biens et services. Mais comment cela fonctionne-t-il lorsque nous parlons d’ouverture restreinte et non de complète autarcie ? Considérez cela ainsi : lorsque les investisseurs placent leurs fonds dans un pays, ils le font en s’attendant à ce que quelqu’un finisse par extraire les biens et services réels de ce pays et les expédier à l’étranger. Pour le dire autrement, les déficits commerciaux constituent toujours un phénomène temporaire, ils finiront un jour ou l’autre par être suivis par des excédents commerciaux, et vice versa. Considérons le cas du Japon, qui a eu l’habitude de générer de larges excédents commerciaux. Il génère toujours un excédent sur son compte courant, grâce aux revenus qu’il tire des investissements qu’il a réalisés à l’étranger, mais ces derniers temps il génère un déficit significatif sur le commerce de biens (…).

Mais comment un pays réalise-t-il son éventuelle transition d’un déficit commercial à un excédent commercial ? Toutes choses égales par ailleurs, via une dépréciation de son taux de change réel. Et cette éventuelle dépréciation réduit le rendement aux investisseurs étrangers qui achètent des actifs domestiques. La question devient alors : de quelle amplitude le taux de change devra-t-il se déprécier ? Et la réponse à cette question dépend du degré d’ouverture de l’économie. Si le solde commercial doit s’améliorer de, disons, l’équivalent de 5 % du PIB, cela exigera une plus grande dépréciation si les exportations s’élèvent initialement à seulement 5 % du PIB plutôt qu’à 40 % du PIB.

Donc le protectionnisme inhibe les flux de capitaux. Il réduit les flux commerciaux ; cela signifie que de plus amples mouvements du taux de change sont nécessaires pour accommoder les fluctuations du compte de capital ; et ces fluctuations du taux de change réduisent elles-mêmes le rendement de l’investissement international. D’ailleurs, ce raisonnement s’applique a fortiori aux politiques commerciales temporaires. Un droit de douane à la Trump que les gens s’attendent à voir être abrogé un jour ou l’autre par un président un peu plus sain d’esprit pousserait temporairement le dollar à la hausse, mais la perspective d’une future dépréciation inhiberait les investissements aux Etats-Unis.

Les choses sont donc plus compliquées que ne le pensent certains en affirmant que les étrangers y gagnent en nous vendant plus de biens et services qu’ils nous en achètent et que les tarifs douaniers vont régler ce problème. L’appréciation du dollar saperait certains effets des tarifs douaniers unilatéraux et nuiraient finalement aux exportations. Mais un monde plus protectionniste aurait en général de plus faibles flux de capitaux ainsi que moins de commerce ; et les Etats-Unis, en tant que récipiendaires de flux de capitaux, se retrouveraient donc avec un plus faible déficit commercial. »

Paul Krugman, « Tariffs and the trade balance », in The Conscience of a Liberal (blog), 27 décembre 2016. Traduit par Martin Anota

page 2 de 2 - billets suivants »