« Je ne le pense pas. L’inflation que nous observons aujourd’hui ne va pas durer, mais je crois que les taux faibles oui.

La stagnation séculaire, un concept mis en avant par l’économiste Alvin Hansen en 1938, désigne la situation d’un pays souffrant d’une demande privée structurellement faible, nécessitant des taux d’intérêt très faibles pour soutenir la demande globale et maintenir la production à son potentiel. En l’occurrence, une telle situation requiert des taux d’intérêt si faibles qu’ils sont plus faibles que le taux de croissance. Cette situation est résumée par une formule devenue célèbre (du moins dans les discussions macroéconomiques…) : r < g, un taux d’intérêt sûr inférieur au taux de croissance de l’économie. En 2013, Lawrence H. Summers a suscité beaucoup d’intérêt en déclarant que les pays développés étaient dans une situation de stagnation séculaire.

Les analyses empiriques montraient clairement que la plupart des économies étaient dans une telle situation. Les taux d’intérêt réels (c’est-à-dire les taux d’intérêt ajustés à l’inflation) avaient régulièrement décliné depuis le milieu des années 1980 et ils étaient bien plus faibles que les taux de croissance et même négatifs. En conséquence, Summers et moi (et beaucoup d’autres) avons exploré les implications fondamentales d’une telle condition. Je me suis focalisé sur les implications pour la politique budgétaire et mon nouveau livre, tirant les conclusions pour la politique budgétaire, vient juste d’être publié par les éditions MIT Press.

Dans le contexte actuel inflationniste, le titre de mon livre, Fiscal Policy under Low Interest Rates, pourrait passer pour une provocation. Certains vont dire que cet ouvrage est un joli livre d’histoire, mais qu’il est obsolète parce que le monde a changé. Selon leur point de vue, les taux d’intérêt sont désormais élevés, pas faibles, et nous devrions nous préparer à un monde où r > g en moyenne. En effet, Summers lui-même, à une récente conférence tenue par l’American Economic Association, a déclaré que "nous ne retournerons pas à l’ère de la stagnation séculaire".

Etre en désaccord à propos de la stagnation séculaire avec le premier macroéconomiste à l’avoir identifiée correctement comme phénomène contemporain est quelque chose que l’on doit faire avec des pincettes. Pourtant je dois le faire.

Premièrement, parce que la question est fondamentale : il peut ne pas y avoir de variable plus importante pour la politique macroéconomique que r – g.

Deuxièmement, parce que je crois que la stagnation séculaire mondiale a été et continue d’être tirée par des facteurs structurels profonds que ni la pandémie de Covid-19, ni l’inflation subséquence n’ont inversés. Une fois que les banques centrales auront gagné leur lutte contre l’inflation, ce qu’elles parviendront à faire, nous retournerons très probablement à un environnement macroéconomique qui n’est pas si différent, du moins sur ce plan, à celui en vigueur avant la pandémie. Cela signifie que les taux d’intérêt sûrs (c’est-à-dire les taux d’intérêt pour les actifs sans risque de défaut) seront de nouveau faibles. Par conséquent, je vois une forte probabilité pour que r < g demeure le régime prévalent pour un certain temps.

Pourquoi est-ce que je crois que les taux resteront faibles ?

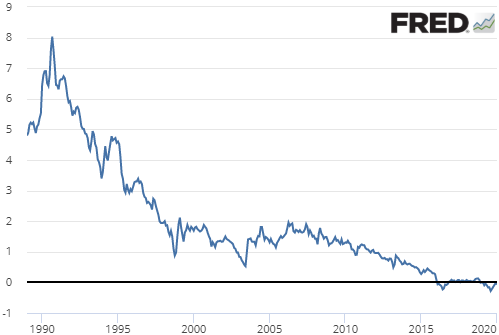

Le déclin des taux d’intérêt sûrs sur les obligations publiques (ajustées à l’inflation anticipée) a été un phénomène régulier et mondial depuis les années 1980. Le déclin peut s’être amorcé plus tôt au Japon, mais essentiellement toutes les économies avancées ont partagé cette condition avant que l’inflation ne s’emballe dans le sillage de la pandémie. Cette tendance ne résulte pas d’événements particuliers, par exemple la crise financière mondiale ou la crise de la Covid-19 : si ces événements ont entraîné des taux temporairement plus faibles, ces taux plus faibles ont été des déviations temporaires à une tendance baissière. (…)

Nous devons essayer d’identifier les facteurs derrière la baisse des taux d’intérêt que nous avons observée et de prévoir leur évolution à l’avenir. Conceptuellement, on peut penser à trois ensembles de facteurs. Les deux premiers sont les facteurs affectant l’épargne et les facteurs affectant l’investissement ; ensemble, ils déterminent l’accumulation du capital et, par implication, la productivité marginale du capital de l’économie et la distribution des taux d’intérêt réels en fonction de leur degré de risque. Le troisième ensemble correspondant aux facteurs qui affectent la préférence des investisseurs pour la sûreté, ce qui détermine à quel point le taux sûr sera faible relativement aux taux de rendement plus risqués comme les rendements boursiers.

Il est vrai que la littérature (abondante sur ce sujet) a certes identifié les facteurs probablement à l’œuvre, mais qu’elle n’a pas déterminé les contributions relatives de ces différents facteurs. Certains donnent le rôle principal à une épargne plus forte et à un investissement plus faible. D’autres se focalisent sur la demande accrue pour les actifs sûrs. Pourtant, je crois que, pour l’essentiel des facteurs pertinents, il n’y a pas de raison de s’attendre à un changement majeur par rapport à leur évolution antérieure à la pandémie.

Prenons l’épargne. Je vois deux principales forces derrière l’épargne élevée, comme la démographie et le niveau élevé du revenu. A mesure que l’espérance de vie s’allonge et repousse l’instant du départ à la retraite, cela pousse les gens à épargner davantage en anticipation du recul de leur départ à la retraite. Des niveaux de revenu plus élevés (plutôt qu’une plus forte croissance du revenu) augmentent la proportion de la population à même d’épargner, soit pour des motifs de précaution, soit pour des motifs liés au cycle de vie. Ces facteurs vont continuer d’être pertinents à l’avenir.

Summers a affirmé que la hausse de la dette publique due à la réponse budgétaire à la pandémie va mener, toutes choses égales par ailleurs, à une hausse de r. il a raison à propos du signe de la hausse de l’impact de la dette publique sur r, mais l’effet est susceptible d’être assez faible. Le ratio dette publique sur PIB dans les pays développés est passé de 75 % en 2019 à 82 % en 2022 ; sous des hypothèses standards, cela implique une hausse de r guère supérieure à 15-30 points de base. Cela ne suffirait pas pour compenser la tendance baissière pré-Covid des taux sûrs et refermer l’écart entre r et g.

Tournons-nous à présent vers la demande d’actifs sûrs. Une hausse de cette demande a été un facteur important (…) avant la pandémie. En particulier, une réglementation exigeant des institutions financières qu’elles détiennent une proportion plus élevée d’actifs liquides a clairement joué un rôle. Cela a peu de chances de changer. Et le monde semble plus incertain qu’il ne l’était avant la pandémie, ce qui entraîne non seulement davantage d’épargne de précaution, mais aussi une plus forte proportion de richesse détenue sous forme d’actifs sûrs et liquides (et un nombre plus restreint de pays pour lesquels ont peu considérer les actifs comme sûrs).

Il nous reste la question de l’évolution probable de l’investissement et c’est là où il y a le plus d’incertitude. Le taux de progrès technologique est notoirement difficile à prédire d’une décennie à l’autre. Si ce rythme s’accélère à nouveau, l’effet sur r – g serait ambigu : d’un côté, cela conduit à une plus forte croissance, ce qui entraîne un r – g encore plus faible ; mais cela conduit aussi à un investissement plus élevé, ce qui a au contraire tendance à pousser r à la hausse et donc à conduire à un r – g plus élevé. Il n’y a guère eu une telle explosion technologique au cours des quarante dernières années, mais on ne peut exclure qu’elle puisse survenir à l’avenir.

On peut envisager certains facteurs susceptibles de renforcer l’investissement. La géopolitique suggère que les dépenses de défense, une forme d’investissement, risquent d’augmenter. La relocalisation et l’amicalisation de la production, pour des raisons de sécurité par exemple, peuvent impliquer à la fois un investissement plus élevé et peut-être une croissance plus faible, dans la mesure où une partie des bénéfices tirés du commerce sera perdue. La lutte contre le changement climatique va stimuler l’investissement vert, tout en réduisant légèrement la croissance. Tout cela peut entraîner une hausse de r – g et donc réduire la marge de manœuvre budgétaire et l’usage de la politique budgétaire. (Comme je l’affirme dans mon livre, une telle hausse de r, si elle vient d’une hausse de l’investissement désirable, serait une bonne chose, même si elle réduit la marge de manœuvre budgétaire.) Il faudrait toutefois un boom inhabituel de l’investissement pour inverser le sens de r – g et cela ne peut pas être le scénario de base.

Bref, nous ne pouvons jamais être sûrs, mais je considère l’épisode inflationniste et les taux d’intérêt plus élevés comme un interlude. Si nous observons au-delà de cet épisode, je vois de faibles taux d’intérêt et un r – g négatif comme le scénario le plus probable à l’avenir. Si j’ai raison, c’est le moment de réfléchir aux politiques budgétaire et monétaire une fois la lutte contre l’inflation gagnée. (Dans un précédent billet, j’ai résumé ce que je considère être les principales implications pour la politique macroéconomie en général et pour la politique budgétaire en particulier.) »

Olivier Blanchard, « Secular stagnation is not over », in PIIE, Realtime Economics (blog), 24 janvier 2023. Traduit par Martin Anota

aller plus loin…

« Larry Summers et la stagnation séculaire »

« La stagnation séculaire n'est-elle qu'un mythe ? »

« Faut-il s'inquiéter de la dette publique lorsque les taux d’intérêt sont faibles ? »

Tag - stagnation séculaire

mardi 24 janvier 2023

La stagnation séculaire n’est pas finie

Par Martin Anota le mardi 24 janvier 2023, 17:51

mardi 21 décembre 2021

Pourquoi les faibles taux d’intérêt nous obligent à reconsidérer la portée et le rôle de la politique budgétaire

Par Martin Anota le mardi 21 décembre 2021, 15:39 - Politique budgétaire et endettement public

« Au cours de la dernière décennie, il est devenu manifeste que le déclin des taux d’intérêt réels nous force à reconsidérer la portée et le rôle de la politique budgétaire. C’est pourquoi j’ai essayé de le faire dans un livre que je viens de finir. Le livre, intitulé Fiscal Policy Under Low Interest Rates, est désormais disponible sur un site en libre accès des éditions MIT Press où je vous encourage à laisser des commentaires et des suggestions. Je réviserai ce livre à la lumière de ces commentaires au début de l’année prochaine et le livre sera publié à la fin de celle-ci.

Je pense que la meilleure façon de vendre les idées du livre et de vous convaincre de le lire et de potentiellement y contribuer est de le présenter en 45 points. Les voici :

Sur l’évolution des taux d'intérêt

1. Les taux d’intérêt réels sûrs ont régulièrement décliné depuis le milieu des années 1980. Le déclin n’est dû ni à la crise financière mondiale, ni à la crise du Covid-19. Il a été commun à tous les pays développés.

2. Si l’on adopte une perspective de plus long terme, il apparaît que les taux d’intérêt réels sûrs ont en fait eu tendance à décliner depuis le quatorzième siècle. Mais le récent déclin est bien plus prononcé.

3. Le déclin des taux d’intérêt réels sûrs reflète un déclin des taux d’intérêt neutres, c’est-à-dire des taux d’intérêt cohérents avec le plein emploi. Cela reflète une faiblesse chronique de la demande privée, soit de façon équivalente une forte épargne et un faible investissement, avec une forte demande d’actifs sûrs. Alvin Hansen et, plus récemment, Lawrence Summers ont qualifié cette situation de "stagnation séculaire".

4. Comme les banques centrales essayent de maintenir le plein emploi, les taux directeurs qu’elles fixent reflètent le déclin des taux d’intérêt neutres sûrs ; les banques centrales ne sont pas responsables de la faiblesse des taux.

5. Le déclin des taux doit être relié à de profonds facteurs à faible fréquence, à des changements dans l’épargne, l’investissement, le risque et l’aversion au risque des marchés, la liquidité et la préférence pour la liquidité. Plusieurs suspects ont été identifiés. Aucun n’a été déclaré coupable. Peu d’entre eux semblent cependant sur le point de se retourner. On ne peut (et on ne doit pas) en être sûr, mais il semble que la stagnation séculaire devrait durer.

6. Le facteur que je considère comme étant potentiellement sur le point de se retourner est l’investissement. La lutte contre le changement climatique et l’investissement vert vont nécessiter un investissement public plus élevé et cela peut avoir des effets d’entraînement sur l’investissement privé. Selon le mode de financement de l’investissement public et l’ampleur des effets d’entraînement, cela pourrait accroître les taux neutres.

7. La démographie, que ce soit avec la baisse de la fertilité ou la hausse de la longévité, a contribué à déprimer les taux et elle est susceptible de continuer à déprimer les taux à l’avenir.

8. Il n’y a qu’une faible relation entre les taux de croissance et les taux d’intérêt réels. La théorie n’implique pas une forte relation entre eux. Les analyses empiriques suggèrent que le déclin des taux d’intérêt neutres n’est pas dû à une baisse des taux de croissance.

9. Les taux d’intérêt neutres dépendent de la politique budgétaire. Une expansion budgétaire entraîne une plus forte demande globale, des taux d’intérêt neutres plus élevés et, par implication, une hausse des taux d’intérêt. Cela peut en effet se produire dans un futur proche, en particulier aux Etats-Unis, étant donné la forte expansion budgétaire en 2021.

10. Comme les taux d’intérêt neutres ont décliné au cours des trente dernières années, ils ont ce faisant franchi deux seuils : tout d’abord, ils sont devenus plus faibles que les taux de croissance (r* < g), puis souvent ils sont devenus plus faibles que le plus faible taux réel sûr atteignable par la politique monétaire en raison de la faible inflation anticipée et de la borne inférieure effective sur les taux nominaux.

Sur la soutenabilité de la dette publique

11. Le fait que r < g a d’importantes implications pour la dynamique de la dette publique. Pour le dire simplement, il donne davantage de marge de manœuvre budgétaire pour les pays. Ils peuvent connaître un certain déficit primaire tout en maintenant constants leurs ratios d’endettement (le ratio dette publique sur PIB), voire en les réduisant.

12. La soutenabilité de la dette publique est fondamentalement un concept probabiliste. La dette peut être dite soutenable si la probabilité que la dette explose (ou du moins augmente régulièrement) est très faible.

13. La soutenabilité de la dette publique doit être évaluée de deux façons. Etant donné les politiques actuelles, la dette publique est-elle soutenable ? Si elle ne l’est pas, le gouvernement sera-t-il enclin à adopter les politiques qui la rendront soutenable et sera-t-il en mesure de le faire ?

14. La réponse ne peut se réduire à un simple chiffre universel concernant la dette ou le déficit. La réponse à la première question dépend clairement du premier et du second moments des soldes primaires courants et futurs, des taux d’intérêt réels et des taux de croissance. La réponse à la seconde question dépend de la nature et de la crédibilité du gouvernement, de la nature des institutions politiques, du niveau initial de taxation, etc.

15. En raison de la complexité de la réponse, des règles simples comme les 60 % de dette publique et les 3 % de déficit public (en termes de PIB) ou la règle allemande du "schwarze Null" ne vont pas fonctionner. Elles peuvent assurer la soutenabilité de la dette publique, mais au prix de l’adoption d’une politique budgétaire inappropriée, parfois à un coût très élevé en termes de production.

16. Si, néanmoins, une règle est adoptée, la dynamique de la dette publique suggère qu’elle doit faire du solde primaire minimum requis une fonction du service de la dette, défini comme (r – g) fois le ratio de dette, plutôt que du ratio de dette lui-même et permettre des déviations de cette borne si le taux directeur est contraint par la borne inférieure effective.

17. L’investissement public, dans la mesure où il accroît les recettes fiscales futures, peut être en partie financé par la dette sans menacer la soutenabilité de la dette, quelque chose qu’une règle doit prendre en compte. Trop souvent l’application de règles simples a mené à des coupes inefficaces dans l’investissement public.

18. Cela n’implique cependant pas que tout investissement public doit être financé par endettement. Même si l’investissement génère de larges rendements sociaux, s’il ne génère pas assez de recettes fiscales, directement sous la forme d’impôts ou indirectement via les revenus plus élevés associés à une production future plus élevée, il peut alors menacer la soutenabilité de la dette publique.

19. L’approche de l’investissement public doit séparer la décision à propos du niveau d’investissement public de celle de son financement. L’investissement public, par exemple l’investissement vert, doit être mis en œuvre aussi longtemps que le taux social ajusté au risque du rendement dépasse le taux d’emprunt correspondant. Qu’il soit financé par endettement ou par l’impôt, cela doit dépendre de l’ampleur à laquelle il accroît les recettes fiscales futures et des objectifs de stabilisation macroéconomique discutés ci-après.

20. Les fondamentaux suggèrent que les taux d’intérêt sont susceptibles de rester faibles pendant longtemps. Les marchés d’obligations publiques sont, cependant, sujets à des phénomènes d’équilibres multiples, de tâches solaires et d’arrêts soudains au cours desquels le taux d’intérêt peut s’accroître rapidement et fortement. En jouant le rôle d’investisseurs stables et en se montrant prêtes à intervenir si nécessaire, les banques centrales peuvent stopper les mauvais équilibres de tâches solaires.

21. Il est moins certain que les banques centrales puissent maintenir les taux d’intérêt à un faible niveau quand ceux-ci reflètent de mauvais fondamentaux et un risque plus élevé d’insoutenabilité de la dette publique. Dans ce cas, l’achat d’obligations à longue échéance financé par les réserves portant intérêts de la banque centrale est juste un changement dans la composition des passifs du gouvernement consolidé (le gouvernement central plus la banque centrale) et ne change pas, en soi, le risque de défaut. En effet, si les réserves bancaires sont perçues comme plus sûres, les obligations à longue échéance vont être perçues comme plus risquées et, en conséquence de l’assouplissement quantitatif, les investisseurs financiers vont réclamer un spread plus élevé. Les taux longs vont augmenter, pas diminuer.

22. La dette de plus longue échéance permet aux gouvernements de réduire les effets des hausses temporaires des taux d’intérêt réels et d’avoir plus de temps pour s’ajuster aux hausses permanentes. A cet égard, l’achat par les banques centrales d’obligations à longue maturité financé par les réserves bancaires versant intérêts à maturité nulle diminue la maturité et va dans la mauvaise direction.

23. L’achat d’obligations longues financé par les réserves des banques centrales portant intérêts ne génère pas plus d’inflation que l’achat d’obligations à longue maturité contre des actifs à courte maturité par un fonds d’investissement. De tels achats ne sont pas non plus un renflouement des gouvernements par la banque centrale.

24. L’annulation de la dette publique au bilan de la banque centrale n’a pas d’effet sur les passifs du gouvernement consolidé et donc n’augmente pas sa marge de manœuvre budgétaire. C’est au mieux inutile et au pire contreproductif en réduisant l’indépendance perçue de la banque centrale.

Sur la politique budgétaire optimale

25. Sur les coûts de la dette publique en termes de bien-être : toutes choses égales par ailleurs, une dette plus élevée évince du capital et donc est largement perçue par les responsables politiques et le public comme hypothéquant le futur et alourdissant le fardeau sur les générations futures. Le fait que r soit inférieur à g nous amène à reconsidérer cette proposition.

26. Un résultat fondamental en théorie de la croissance est que lorsque r est inférieur à g, alors une hausse de la dette publique peut accroître le bien-être pour toutes les générations. r < g signifie que le produit marginal net du capital est plus faible que l’investissement nécessaire pour que le capital croisse au rythme g. Donc, bien qu’un capital plus faible signifie une production future plus faible, la baisse de l’investissement nécessaire permet une consommation future plus élevée.

27. Ce résultat, dû à Edmund Phelps et à Milton Friedman et développé plus tard par Peter Diamond, a cependant été trouvé en situation de certitude, auquel cas les taux d’intérêt sont égaux et en l’occurrence égaux au produit marginal net du capital.

28. En présence d’incertitude, il a plusieurs taux, du taux le plus sûr au produit marginal net moyen du capital (typiquement plus élevé). Il est difficile d’évaluer quel taux est pertinent pour déterminer si la dette publique augmente ou diminue le bien-être collectif. La théorie suggère que le taux pertinent dépend de la nature de la fonction de production, de l’existence d’autres perturbations et qu’il se situe quelque part entre le taux sûr et le produit marginal moyen du capital.

29. Empiriquement, il n’est donc pas clair si le taux pertinent est plus élevé ou plus faible que le taux de croissance. Une approche pragmatique consiste à supposer que, toutes choses égales par ailleurs, la dette n'est pas bonne, mais qu’elle n'est pas trop mauvaise. Et plus le taux neutre est faible, moins elle est mauvaise.

30. En ce qui concerne, non plus les coûts, mais les bénéfices de la dette publique et du déficit public, le second seuil est le plus important. En l’absence d’une borne inférieure effective, nous pouvons considérer que la banque centrale fixe le taux directeur à un niveau égal à celui du taux neutre, donc maintient la production à son potentiel. Quand les banques centrales sont contraintes par la borne inférieure effective, le taux directeur ne peut plus être fixé au niveau du taux neutre et la politique monétaire ne peut plus être utilisée pour maintenir la production à son potentiel. Ce rôle revient alors à la politique budgétaire.

31. Les éléments empiriques en ce qui concerne les multiplicateurs budgétaires (c’est-à-dire les effets de diverses dimensions de la politique budgétaire comme les dépenses, les impôts ou le niveau de dette lui-même, sur la production) suggèrent que, la plupart du temps, une expansion budgétaire accroît la demande globale. Et que l’effet est plus fort quand la politique monétaire est à sa borne inférieure effective.

32. Pour discuter de la politique budgétaire optimale, il est utile de commencer avec deux vues extrêmes. La première peut être qualifiée de vue de la "pure finance publique". Elle suppose implicitement que la politique monétaire peut maintenir la production à son potentiel et se elle focalise sur le rôle de la dette publique pour lisser les impôts au gré des variations des dépenses publiques ou pour affecter le bien-être des générations courantes relativement à celui des générations futures.

33. La seconde vue suppose implicitement que la politique monétaire n’est pas utilisée ou ne peut pas l’être et que la principale tâche de la politique budgétaire est d’assurer la stabilisation macroéconomique. Cette vue est connue sous le nom de vue de la "finance fonctionnelle", comme l’a ainsi baptisée Abba Lerner. Dans ce cas, la politique budgétaire doit compenser les fluctuations de la demande privée de façon à maintenir la production à son potentiel. Si la demande privée est chroniquement faible, alors le gouvernement doit générer des déficits durables.

34. Cela suggère la caractérisation suivante de la politique budgétaire optimale, en lien avec les deux seuils pour le taux neutre. Premièrement, plus le taux d’intérêt est faible relativement au taux de croissance, plus les coûts budgétaires et en termes de bien-être de la dette publique sont faibles. Deuxièmement, plus le taux d’intérêt est proche de la borne inférieure effective, moins la politique monétaire dispose de marge pour stabiliser la production, plus l’usage de la politique budgétaire pour la stabilisation macroéconomique s’avère nécessaire.

35. La stabilisation de la production se justifie surtout lorsque la borne inférieure effective est strictement contraignante. Mais elle reste justifiée même lorsque la borne inférieure zéro est potentiellement contraignante, laissant une faible marge de manœuvre à la politique monétaire pour réagir à une baisse de la demande privée.

36. Pour le dire autrement : plus la demande privée et donc le taux neutre sont faibles, plus les coûts des déficits publics et de la dette publique seront faibles et plus leurs bénéfices seront élevés.

37. Pour le dire encore autrement : plus la demande privée, et donc le taux neutre, est faible, plus le poids sur la finance fonctionnelle sera élevé et plus le poids sur la pure finance publique sera faible.

38. J’interprète la théorie monétaire moderne (modern monetary theory ou MMT) comme donnant tout le poids à la finance fonctionnelle, sur l’usage de la politique budgétaire plutôt que de la politique monétaire pour maintenir la production à son potentiel. Ce faisant, elle se révèle être une vue trop extrême.

39. La politique budgétaire affecte le taux neutre. On peut alors considérer la politique budgétaire optimale comme fixant le taux neutre à un niveau suffisamment élevé pour que la politique monétaire ait assez de marge de manœuvre pour stimuler la production contre des chocs de demande négatifs, mais suffisamment faible pour que les coûts budgétaires et en bien-être de la dette publique restent limités.

40. Retournons à la soutenabilité de la dette publique. Une demande privée chroniquement faible peut maintenir les banques centrales à la borne inférieure effective et amener les gouvernements à générer des déficits si larges que les ratios d’endettement augmentent régulièrement, suscitant des craintes quand à la soutenabilité de la dette. Cela pose la question de savoir s’il y a des alternatives aux déficits publics pour soutenir la demande globale.

41. Une approche consiste à relâcher la borne inférieure effective, soit en accroissant la cible d’inflation et par implication les taux d’inflation et d’intérêt nominaux moyens, donnant plus de marge de manœuvre à la politique monétaire pour réduire les taux nominaux si nécessaire ou, comme l’a suggéré Kenneth Rogoff, en faisant disparaître la monnaie fiduciaire, ce qui semble difficile à atteindre, du moins dans un futur proche.

42. Une autre approche consiste à travailler sur les facteurs qui déterminent le taux neutre, en particulier si certains de ces facteurs représentent des perturbations qui doivent être éliminées pour des raisons indépendantes de leurs effets sur la demande privée et la politique budgétaire. Par exemple, étendre l’assurance sociale peut réduire l’épargne de précaution et accroître le taux neutre sans accroître les déficits.

Sur la politique budgétaire en pratique : trois applications

43. Le passage de la stabilisation de la production à la réduction de la dette publique dans le sillage de la crise financière mondiale en Europe a été trop fort et trop coûteux, reflétant une surestimation des coûts de la dette publique et une sous-estimation des effets adverses de la politique budgétaire restrictive sur la demande globale et la production.

44. Face à un cas de stagnation séculaire, le Japon a connu d’amples déficits publics pendant trois décennies et ses ratios d’endettement public ont atteint des niveaux très élevés, tandis que la Banque du Japon est restée à la borne inférieure effective. Cette stratégie (si cela en fut une) a-t-elle été la bonne ? La réponse est oui, mais lorsque l’on se tourne vers l’avenir les ratios élevés de dette publique posent la question de la soutenabilité de la dette publique. La priorité est de trouver d’autres façons de stimuler la demande.

45. Pour stimuler la reprise de l’économie américaine suite aux chocs initiaux du Covid-19, l’administration Biden s’est embarquée en 2021 dans une expansion budgétaire majeure. La stratégie (à nouveau, si c’en fut effectivement une) consistait pour la politique budgétaire à accroître la demande globale et donc à accroître le taux neutre et pour la politique monétaire de retarder l’ajustement du taux directeur au taux neutre et de générer une inflation temporaire. L’inflation s’est révélée être plus élevée qu’anticipée. L’expansion budgétaire a-t-elle été trop forte ? La stratégie a-t-elle été erronée ? »

Olivier Blanchard, « Why low interest rates force us to revisit the scope and role of fiscal policy: 45 takeaways », PIIE, Realtime Economic Issues Watch (blog), 21 décembre 2021. Traduit par Martin Anota

aller plus loin...

« Larry Summers et la stagnation séculaire »

« Faut-il s'inquiéter de la dette publique lorsque les taux d’intérêt sont faibles ? »

« r < g : peut-on vraiment ne pas se soucier de la dette publique ? »

« Une stagnation supra-séculaire ? »

lundi 9 mars 2020

Les arguments en faveur d’une relance budgétaire permanente

Par Martin Anota le lundi 9 mars 2020, 16:00 - Politique budgétaire et endettement public

« Si vous êtes un être humain normal s'apprêtant à lire ce billet, je tiens à vous prévenir : bien qu’il ne soit pas non plus très technique, il est destiné à une audience restreinte et plusieurs passages ne sont pas tout à fait en français. De plus, il a une pertinence limitée en termes de politique économique, dans la mesure où l’administration Trump ne considèrera jamais l’idée d’adopter la politique que je suggère et même une administration Biden aurait probablement du mal à aller à emprunter la voie que je propose. Oh, et je ne pense pas que ce soit très différent de ce que Larry Summers dit, mais je pense que cela aiderait à mettre des chiffres à ce que j’ai en tête et à ce que je crois qu’il a en tête.

Bon, si vous êtes toujours avec moi : je propose ici à ce que les prochains Président et Congrès des Etats-Unis dépensent de façon permanente un surcroît de 2 % du PIB dans l’investissement public (défini dans un sens large, c'est-à-dire dans les infrastructures bien sûr, mais aussi des choses comme la recherche-développement et le développement des enfants) en recourant à l'emprunt.

Le point de départ pour mon raisonnement est la chute impressionnante des taux d’intérêt au cours des dernières semaines. Ils atteignaient déjà un niveau historiquement faible il y a un an, mais à l’instant où j’écris le taux à dix ans s’élevait à seulement 0,76 %. C’est moins que les taux sur la dette japonaise au cours de la Décennie perdue :

GRAPHIQUE Taux des obligations publiques à 10 ans du Japon (en %)

Ce que cela nous dit, c’est que le marché obligataire ne se contente pas de prendre en compte une récession mondiale provoquée par le coronavirus, mais qu’il s’attend aussi à ce que le taux des fonds fédéraux soit proche de zéro pendant une longue période. Le marché voit un avenir de stagnation séculaire, dans lequel l’économie est piégée dans une trappe à liquidité, c’est-à-dire une situation dans laquelle la politique monétaire perd l’essentiel de sa marge de manœuvre une grande partie du temps, voire l’essentiel du temps. Nous avons été dans une trappe à liquidité pendant huit ans au cours des douze dernières années ; le marché semble maintenant croire que quelque chose comme cela constitue une nouvelle norme.

La politique monétaire conventionnelle ne fonctionne pas dans une trappe à liquidité, mais la politique budgétaire est hautement efficace. Le problème est que le genre de politique budgétaire qui s’avère le plus efficace (un investissement public qui tire profit des taux faibles taux d’intérêt et renforce l’économie à long terme) est difficile à adopter à brève échéance. C’est pourquoi les propositions actuelles de relance budgétaire, comme celle avancée par Jason Furman, passent essentiellement par les revenus de transfert ; une bonne idée au vu des contraintes, mais une mauvaise idée au vu de l’opportunité donnée pour investir dans l’avenir.

Voici ma suggestion. Pourquoi ne pas mettre en place indéfiniment une relance centrée sur l’investissement public ? Cela permettrait d’absorber les chocs négatifs qui toucheraient l’économie. Cela ne serait peut-être pas nécessaire pour atteindre le plein emploi en bonne conjoncture, mais cela ne nuirait pas non plus, au vue de la faiblesse des taux d’intérêt et des besoins en investissement public.

Mais, vous vous dites, que se passerait-il avec la dette publique ? Eh bien, c’est là où l’arithmétique de la dette publique dans une ère de faibles taux d’intérêt devient cruciale pour comprendre. Considérons une économie stylisée que nous appellerions "Etats-Unis". Cette économie présente une dette publique équivalente à 100 % de son PIB. Elle peut s’attendre, en moyenne, à connaître une croissance du PIB nominal de 4 % par an, à moitié réelle, à moitié due à l’inflation. Elle peut aussi s’attendre, en moyenne, à payer un taux d’intérêt de 2 % sur sa dette publique. Les véritables chiffres peuvent ne pas exactement coller à mon exemple ; aujourd’hui, les perspectives de croissance sont peut-être un peu plus sombres, mais les taux d’intérêt sont bien plus faibles. Mais je pense que les chiffres sont assez proches pour que mon exemple tienne.

A long terme, la politique budgétaire est soutenable si elle stabilise le ratio dette publique sur PIB. Parce que les taux d’intérêt sont inférieurs au taux de croissance, notre économie hypothétique peut en fait stabiliser le ratio d’endettement public, tout en générant des déficits primaires persistants (des déficits qui n’incluent pas les paiements d’intérêts). Soit d le ratio dette publique sur PIB, b le solde primaire en pourcentage du PIB, r le taux d’intérêt et g le taux de croissance du PIB. Alors, l’équation pour la dynamique de l’endettement public (j’avais prévenu que tout ne serait pas en français !) sera

variation de d = -b + (r – g).d

Donc, dans mon cas hypothétique où d = 1 (la dette représente 100 % du PIB), le ratio d’endettement public peut être stabilisé, tout en générant un déficit primaire de 2 % du PIB. Remettez les paiements d’intérêt et cela se traduit par un déficit global de 4 % du PIB. Le déficit budgétaire des Etats-Unis est actuellement un peu plus élevé que cela, mais nous pourrions revenir à cette gamme en annulant les cadeaux fiscaux de Trump aux entreprises, que celles-ci n’utilisent de toute façon pas pour investir.

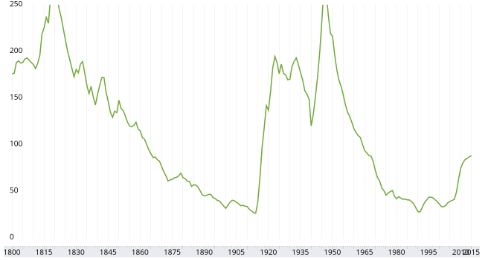

Maintenant, introduisons un programme d’investissement public de 2 % du PIB (…). Le ratio d’endettement public va alors commencer à augmenter, mais non sans limite. Si rien d’autre ne change, d devrait finir par se stabiliser à 2 : la dette publique représenterait au final 200 % du PIB. C’est énorme, n’est-ce pas ? Ne me parlez pas du fardeau des paiements d’intérêt sur la dette. Il est déjà pris en compte dans mon calcul. Peut-être que nous pourrions avoir une crise de la dette publique, mais le Japon a beau avoir une dette publique équivalente à plus de 200 % de son PIB, il ne connaît pourtant toujours pas de crise de la dette souveraine. En outre, "au final" pourrait survenir à très long terme. Cette petite équation de dynamique de la dette a un taux de convergence de 0,02, donc une demi-vie de 35 ans. En d’autres termes, mon plan de relance permanente accroîtrait le ratio dette publique sur PIB de seulement 150 % d’ici l’année 2055. C’est le niveau que la dette du Royaume-Uni a dépassé pendant l’essentiel de l’Histoire moderne :

GRAPHIQUE Dette publique du Royaume-Uni (en %)

Certes, il y a une objection valide à mon raisonnement : j’ai implicitement supposé qu’une relance budgétaire permanente n’accroîtrait pas le taux d’intérêt et ce n’est pas une hypothèse sûre. Les épisodes où les taux butent sur la borne inférieure zéro seraient probablement moins fréquents et plus courts qu’ils ne l’auraient été sinon. En outre, la banque centrale relèverait probablement davantage ses taux qu’elle ne l’aurait fait sinon durant les périodes où l’économie n’est pas piégée dans une trappe à liquidité.

Mais il y aurait aussi des facteurs compensateurs. Premièrement, quand l’économie est dans une trappe à liquidité, ce qui semble à présent probable pour une grande partie du temps, un supplément d’investissement public aura un effet multiplicateur, en poussant le PIB au-delà du niveau qu’il aurait atteint sinon. Si l’on se base sur l’expérience de la dernière décennie, le multiplicateur devrait être autour de 1,5, ce qui signifie un PIB supérieur de 3 % en mauvaise conjoncture et un supplément significatif de recettes fiscales généré par ce gain de PIB. Une relance budgétaire permanente ne s’autofinancerait pas totalement, mais elle le ferait en partie.

Deuxièmement, si l’investissement est productif, cela accroît la capacité productive de l’économie à long terme. C’est évidemment vrai pour les infrastructures physiques et la recherche-développement, mais il y a aussi des preuves empiriques robustes qui suggèrent que les programmes de protection sociale pour les enfants font d’eux des adultes en meilleure santé, plus productifs, ce qui contribue aussi à compenser leur coût budgétaire direct.

Enfin, il y a des preuves empiriques robustes suggérant que des effets d’hystérèse sont à l’œuvre : les contractions temporaires de l’activité dépriment de façon permanente ou semi-permanente la production future. A nouveau, en empêchant ces effets d’hystérèse de se manifester, une relance budgétaire soutenue s’autofinancerait en partie.

Liez toutes ces choses et elles auront probablement plus de poids que tout effet budgétaire dû à la relance poussant les taux d’intérêt à la hausse.

Parce qu’une crise de la dette publique ne semble pas du tout imminente, nous allons avoir beaucoup de temps pour reconsidérer si l’arithmétique des dépenses en infrastructures ne se révèle pas aussi favorable que je le pense. Si la stagnation séculaire apparaît à un moment ou à un autre un problème lointain (disons, durant le second mandat d’Alexandria Ocasio-Cortez à la tête de la Maison Blanche), nous pourrons alors reconsidérer la relance permanente.

En attendant, il y a cependant de bonnes raisons pour mettre en place un programme soutenu et productif de relance le plus tôt possible, au lieu de s’acharner à ne proposer que des mesures de court terme chaque fois que les choses tournent mal. Parce que tout ce que nous voyons à présent suggère que les choses devraient très fréquemment mal tourner. »

Paul Krugman, « The case for permanent stimulus », 7 mars 2020. Traduit par Martin Anota

aller plus loin...

« C’est le moment de relancer les infrastructures »

« L’hystérèse, ou comment la politique budgétaire a retrouvé sa légitimité »

« Faut-il s'inquiéter de la dette publique lorsque les taux d’intérêt sont faibles ? »

« Pourquoi les gouvernements empruntent-ils ? »

lundi 1 avril 2019

La stagnation séculaire et l’avenir de la stabilisation économique

Par Martin Anota le lundi 1 avril 2019, 16:00 - Croissance, cycles et crises

« La récente étude de Larry Summers et Lukasz Rachel fait part d’une chute séculaire des taux d’intérêt neutres dans les pays développés. Selon les auteurs, cette chute aurait même été plus marquée en l’absence d’une compensation de la part des politiques budgétaires. Il peut être difficile de mener la politique économique dans un monde de taux d’intérêt durablement faibles peut être, en particulier en eaux troubles. Nous passons en revue ci-dessous ce que pensent les économistes sur cette question…

Dans le cadre de l’édition du printemps 2019 des Brookings Papers on Economic Activity, Larry Summers et Łukasz Rachel ont publié leur article "On falling neutral real rates, fiscal policy, and the risk of secular stagnation". Cet article estime le taux d’intérêt naturel, c’est-à-dire le taux d’intérêt compatible avec un équilibre entre épargne et investissement pour toutes les économies développées. Ce taux d’intérêt, constatent-ils, a chuté de trois points de pourcentage au cours de la dernière génération, et il aurait même pu avoir chuté de plus de sept points de pourcentage si les dépenses publiques n’avaient pas augmenté. La nouveauté de la méthode d’estimation est qu’elle traite les économies avancées comme une seule entité économique qui est pleinement intégrée et fonctionne comme une économie fermée.

Qu’est-ce qui peut expliquer les faibles taux d’intérêt malgré une décennie de larges déficits et dette publics ? La réponse, selon les auteurs, tient au secteur privé. "Les forces du secteur privé poussant les taux d’intérêt à la baisse sont plus puissantes que nous ne l’anticipions précédemment" et, par conséquent, pour que l’épargne et l’investissement s’équilibrent et que l’économie soit au plein emploi, un taux d’intérêt d’équilibre plus faible peut être nécessaire ces prochaines années. "Le cœur du problème est qu’il n’y a pas assez d’investissement privé pour absorber, à des taux d’intérêt normaux, toute l’épargne privée. Cela se traduit par des taux d’intérêt extrêmement faibles, une faible demande globale, une faible croissance économique et une faible inflation, le tout avec une hausse du prix des actifs en capital existants". Un corollaire de ce cadre est que "les fortes hausses de dettes publiques que nous avons connues au cours des dernières décennies sont moins une conséquence de l’irresponsabilité budgétaire qu’une réponse à un manque d’investissement privé relativement à l’épargne privée".

L’une des conséquences d’un taux d’intérêt réel neutre en territoire négatif est la possibilité que la politique économique ne parvienne pas à ramener les économies au plein emploi, même à long terme. "Une croissance satisfaisante pourrait, étant donné la structure actuelle de l’économie, dépendre de politiques insoutenables". La gamme des options en matière de politique économique est aussi plus étroite en cas de récession. En effet, comme le note Brad DeLong, "un petit choc négatif qui réduit un peu ce taux peut pousser l’économie dans un territoire où la banque centrale ne peut réussir sa mission".

Martin Wolf affirme que les banques centrales "délivrent les faibles taux réels dont l’économie a besoin", mais que "nous avons fini par nous reposer excessivement sur les banques centrales". Wolf appelle à utiliser davantage d’instruments de politique économique, en premier lieu la politique budgétaire. Selon lui, une façon d’utiliser « les déficits publiques de façon productive » serait d’utiliser l’investissement public pour compenser l’insuffisance que connaît l’investissement privé et stimuler ce dernier.

"Peut-être que notre stagnation est seulement aussi séculaire que la timidité de la politique macroéconomique". Martin Sandbu, contrairement à Wolf, ne pense pas que la politique monétaire soit à court de munitions. Sandbu note que, avec des rendements du Trésor américain à dix ans proches de 3 %, l’économie américaine est loin d’atteindre une borne inférieure (si "elle existe"), ce qui laisse une certaine marge de manœuvre pour utiliser des politiques non conventionnelles "comme cibler directement les taux d’intérêt à long terme".

David Leonhardt souligne aussi le besoin de nouvelles solutions suite à une décennie de "surprises économiques", mais les responsables de la politique économique doivent avoir conscience de la façon par laquelle une politique budgétaire expansionniste doit être menée. Leonhardt considère que la loi fiscale adoptée par l’administration Trump en 2017 offre une bonne étude de cas de la façon par laquelle la politique budgétaire peut ne stimuler que brièvement l’activité économique. La hausse du PIB étasunien de 2,9 % en 2018 consécutive aux baisses d’impôts était une expansion temporaire, comme le montre le ralentissement de la croissance américaine au cours du premier trimestre de l’année 2019. "Une meilleure réponse de la politique économique aurait été d’accorder la baisse d’impôts à la majorité des Américains, non aux seuls riches".

Un autre exemple, mis en avant par Michael Roberts, est le cas du Japon. Malgré des déficits budgétaires permanents et le plein emploi, ce pays fait toujours face à "une faible croissance des salaires et à des contrats temporaires et à temps partiel pour beaucoup (en particulier les femmes). La consommation réelle des ménages a augmenté de seulement 0,4 % par an depuis 2007, soit deux fois plus lentement qu’auparavant". En fait, Summers et Rachel soulignent l’éventualité que d’autres pays développés "connaissent la même expérience que le Japon, où le très faible taux d’intérêt d’équilibre semble être un aspect semi-permanent du paysage économique". (...) »

Inês Gonçalves Raposo, « Secular stagnation and the future of economic stabilisation », in Bruegel (blog), 1er avril 2019. Traduit par Martin Anota

Réponses de Summers aux critiques suscitées par son article

« Mon article avec Lukasz Rachel sur la stagnation séculaire et la politique budgétaire (…) a suscité plusieurs réponses intéressantes, notamment de la part de Martin Wolf, David Leonhardt, Martin Sandbu et Brad DeLong, ainsi que plusieurs participants à la conférence de la Brookings.

Je suis ravi de voir qu’il semble y avoir une acceptation générale de l’argument au cœur de ma thèse sur la stagnation séculaire. La politique "normale" de taux d’intérêts réel au niveau des 2 %, les budgets primaires équilibrés et les marchés financiers stables sont une prescription pour la stagnation et le chômage. Le succès économique dont le monde industriel a joui au cours des dernières décennies résulte d’une combinaison de taux d’intérêt réels très faibles, d’amples déficits budgétaires, d’endettement privé et de bulles d’actifs.

Je n’ai entendu personne émettre des doutes quant à la conclusion clé qu’une combinaison de taux d’intérêt réels significativement positifs et des budgets équilibrés serait une bonne prescription pour sortir d’une sévère récession, a fortiori d’une dépression, dans le monde industrialisé.

Notons que c’est un argument bien plus fondamental que l’idée que la borne inférieure effective sur les taux d’intérêt puisse empêcher de stabiliser l’économie. En raison d’une tendance chronique du secteur privé à générer trop d’épargne, les économies peuvent être sujettes au chômage (…) en l’absence de réponses appropriées de la politique économique qui sont elles-mêmes problématiques.

C’est un argument bien plus dans l’esprit de Keynes, des premiers keynésiens et des postkeynésiens d’aujourd’hui que des nouveaux keynésiens qui ont fixé les termes pour l’essentiel des discours macroéconomiques contemporains, à la fois dans le champ universitaire et dans les banques centrales à travers le monde.

L’aspect centrale des modèles des nouveaux keynésiens est l’idée selon laquelle les économies ont un équilibre vers lequel elles retournent naturellement, indépendamment des politiques poursuivies. Les bonnes politiques de banque centrale permettent d’atteindre une cible d’inflation désirée (supposée être faisable), tout en minimisant l’amplitude des fluctuations autour de cet équilibre.

Au contraire, l’expérience contemporaine, où l’inflation a été inférieure à la cible dans l’essentiel du monde industriel pendant une décennie, où les marchés s’attendent à ce qu’elle reste sous la cible pendant plusieurs décennies et où la production n’est soutenue que par de larges déficits budgétaires ou des politiques monétaires extraordinairement accommodantes, suggère que les banques centrales agissant seules peuvent ne pas forcément atteindre leurs cibles d’inflation et qu’une politique inadéquate peut facilement non seulement accroître la volatilité de la production, mais aussi réduire son niveau moyen. (...)

Dès lors que l’on reconnaît que la stagnation séculaire est un problème, se pose la question de savoir quelle réponse adopter en termes de politique économique. La bonne réponse sera celle qui assure que le plein emploi soit maintenu avec un minimum de problèmes collatéraux. Sandbu rejette l’idée de stagnation séculaire, en partie parce qu’il croit que les questions de stagnation peuvent être facilement résolues par la baisse des taux. Wolf, s’appuyant sur la BRI, s’alarme des effets toxiques des taux très faibles sur la stabilité financière à court terme et la performance économique à long terme et il préfère le recours à la relance budgétaire. Leonhardt préfère un large menu de mesures pour absorber l’épargne et promouvoir l’investissement.

Je ne suis pas sûr de savoir quelle est la bonne approche et j’aimerais qu’il y ait plus de preuves empiriques pour éclairer la question. Je peux voir une certaine logique derrière l’idée que "le zéro est juste un chiffre", idée selon laquelle l’environnement actuel ne pose pas de nouveaux problèmes fondamentaux, mais qu’il peut juste requérir des changements techniques pour pousser davantage les taux d’intérêt en territoire négatif. Je suis sceptique à cette idée parce que (i) je ne suis pas sûr qu’une poursuite de la baisse des taux dans les négatifs stimule vraiment l’économie en raison des dommages qu’elle occasionne aux banques, du moindre flux d’intérêts que gagnent en conséquence les ménages, et parce que le coût du capital n’est déjà plus une barrière à l’investissement ; (ii) je doute de la qualité d’un investissement qui ne serait pas réalisé à un taux d’intérêt nul, mais qui le serait à un taux d’intérêt négatif ; et (iii) je pense qu’un monde où les taux d’intérêt sont significativement négatifs sur une longue période est un monde d’endettement, de prises de risque et de bulles. J’ai des difficultés à concernant le comportement dans des situations où les ménages et les entreprises sont payés pour emprunter !

Je suis enclin à préférer l’usage raisonné de politiques budgétaires pour répondre à la stagnation séculaire : l’emprunt public à des taux d’intérêts négatifs et l’investissement public semblent préconisés dans un monde où il y a de nombreux projets avec de hauts rendements sociaux. De plus, nous sommes habitués à penser en termes de niveaux de dette, mais il peut être plus approprié de réfléchir en termes de niveaux de service de la dette soutenus. Avec des taux proches de zéro, ils sont inférieurs à la moyenne dans la plupart des pays développés. Le contenu des politiques budgétaires est crucial. Les mesures qui accroissent l’endettement de l’Etat sans stimuler la demande comme l’essentiel des baisses d’impôts de Trump sont peu adéquates. A l’inverse, les mesures qui promeuvent l’investissement et accroissent l’assiette fiscale sont plus intéressantes.

Il y a bien sûr d’autres mesures outre les politiques de stabilisation comme la lutte contre les monopoles, la promotion d’une répartition des revenus moins inégalitaire et le renforcement de la sécurité des retraites, pour laquelle le désir de maintenir la stabilité macroéconomique trouve un argument supplémentaire. »

Lawrence Summers, « Responding to some of the critiques of our paper on secular stagnation and fiscal policy », 20 mars 2019. Traduit par Martin Anota

aller plus loin...

« Larry Summers et la stagnation séculaire »

« Les pays avancés font-ils face à une stagnation séculaire ? »

« La stagnation séculaire n'est-elle qu'un mythe ? »

mardi 4 septembre 2018

Stagnation séculaire : Mythe et réalité

Par Martin Anota le mardi 4 septembre 2018, 16:00

« J’ai lu l’article intitulé "Le mythe de la stagnation séculaire" où Joseph Stiglitz (qui est généralement excellent) se penche sur la stagnation séculaire. L’article développe l’idée que le concept de stagnation séculaire est une sorte de subterfuge créé pour exonérer ceux qui sont en charge de la politique économique de la responsabilité de la faible reprise que nous avons connue suite à la Grande Récession. Je pense que cette vision est (…) fondamentalement erronée (…).

Lorsque Larry Summers a tout d’abord évoqué l’idée de stagnation séculaire dans un discours au FMI à la fin de l’année 2013, Neil Mehrotra et moi-même avions écrit un petit article quelques mois après qui, d’après ce que je sais, constitue le premier effort visant à théoriser cette idée dans un modèle DSGE moderne. Plus tard, avec l’aide de notre étudiant Jake Robbins, nous sommes allés au-delà de la simple illustration théorique pour explorer une version quantitative de l’hypothèse dans un article qui va être publié dans l’American Economic Journal: Macroeconomics. Entretemps, nous avons écrit plusieurs articles en collaboration avec Larry Summers et d’autres coauteurs qui ont exploré divers aspects de cette idée (par exemple, ici et là). Il serait surprenant si j’avais participé à mon insu à une entreprise exonérant les décideurs de politique économique pour la responsabilité de la faiblesse de la reprise !

La plus grosse erreur et peut-être la plus évidente avec le raisonnement de Stiglitz est la suivante : si l’hypothèse de la stagnation séculaire est correcte, cela n’exonère en rien les responsables de la politique économique de la responsabilité de la faible reprise. En fait, elle dit exactement le contraire, si bien que, si elle est correcte, la théorie prédit que les décideurs de la politique économique auraient dû en faire plus en 2008 que les théories existantes ne le suggèrent.

Quelle est d’ailleurs l’idée de la stagnation séculaire ? La plupart des gens, notamment moi-même, avions initialement considéré que la crise de 2008, où les Etats-Unis et beaucoup d’autres pays se retrouvaient contraints par la borne inférieure zéro (zero lower bound), était due à certaines forces temporaires, par exemple qu’elle résultait du cycle de désendettement (idée que j’ai développée avec Paul Krugman ici) ou de problèmes du secteur bancaire (une idée que j’ai développée avec Del Negro, Ferrero et Kiyotaki ici). Mais en aucun cas, la plupart des hypothèses étaient des hypothèses dans lesquelles les forces menant à la borne inférieure zéro étaient temporaires, si bien qu’une stratégie pour la politique économique (par exemple si le coût de l’intervention était considéré comme élevé) pouvait consister à tout simplement attendre, comme "bientôt tout irait mieux".

Ce qui a distingué l’hypothèse de Larry par rapport à beaucoup des travaux antérieurs était qu’elle suggérait que les forces qui poussent le taux d’intérêt naturel à la baisse, en amenant les taux à buter sur leur borne inférieure zéro à devenir, puissent ne pas être des forces temporaires, mais plutôt des forces qui ne se seraient pas dissipées par elles-mêmes. La littérature a identifié plusieurs forces susceptibles de le faire, notamment le changement démographique, la chute de la croissance de la productivité, l’excès mondial d’épargne (global savings glut), le creusement des inégalités et ainsi de suite, c’est-à-dire des forces qui peuvent générer un excès d’épargne par rapport à l’investissement et pousser ainsi le taux d’intérêt naturel en territoire négatif de façon permanente (ou du moins très longuement). Ce qui était intéressant lorsqu’on a essayé de modéliser l’hypothèse de stagnation séculaire était qu’on devait non seulement opérer à cœur ouvert du côté de la demande des modèles DSGE traditionnels (pour faire émerger la possibilité de taux d’intérêt constamment négatifs, qui sont dans les modèles standards fixés à l’inverse du paramètre gouvernant les préférences temporelles), mais aussi envisager la possibilité du côté de l’offre qu’il puisse y avoir une récession permanente due à une insuffisance de la demande, par exemple en raison de l’arbitrage permanent entre inflation et production (inconcevable dans la macroéconomie traditionnelle). En tout cas, cette recherche, contrairement à ce que Stiglitz semble penser, est que l’hypothèse de stagnation séculaire offre un robuste argument pour adopter des interventions agressives, notamment en 2008. Loin d’être "juste une excuse pour des politiques erronées" l’hypothèse a donné une bonne raison de croire que davantage de choses auraient pu être faites en 2008.

Il est difficile de finir ce billet sans répondre brièvement à l’affirmation de Stiglitz selon laquelle les événements de l’année dernière "ont démenti cette thèse" de stagnation séculaire. Stiglitz suggère que l’expansion budgétaire menée par Trump est responsable en partie de la reprise actuelle (une suggestion que je supposerais comme exacte afin de simplifier mon raisonnement). Il est étrange de suggérer que cela "dément l’idée" de stagnation séculaire, alors que c’est précisément ce que prédirait la théorie de la stagnation séculaire : Avec de faibles taux d’intérêt, il y a davantage de marge de manœuvre que d’habitude pour adopter un plan de relance budgétaire, c’est-à-dire qu’il est moins probable que la banque centrale réagisse en resserrant sa politique monétaire. Donc ici Stiglitz semble tout mélanger. Au final, je pense que l’implication du diagnostic de 2008 au prisme de la théorie de la stagnation séculaire est en fait tout à fait en résonnance avec de que Stiglitz a dit ici et ailleurs, par exemple que "la chute après la crise financière fut plus sévère et la redistribution massive du revenu et du patrimoine vers les plus riches a affaibli la demande agrégée" et que "la contraction de l’activité était susceptible d’être profonde et longue" et que ce qui était nécessaire était quelque chose de "plus fort et différent de ce qu’Obama a proposé". En effet, l’hypothèse de la stagnation séculaire contribue à structurer un tel raisonnement. »

Gauti Eggertsson, « Secular Stagnation, Myth and Reality », 2 septembre 2018. Traduit par Martin Anota

aller plus loin...

« Larry Summers et la stagnation séculaire »

« Les pays avancés font-ils face à une stagnation séculaire ? »

« Comment modéliser la stagnation séculaire ? »

« La stagnation séculaire en économie ouverte »

« Les importunités économiques pour nos petits-enfants… Genèse de l’hypothèse de la stagnation séculaire »

« billets précédents - page 1 de 3