« La fameuse allocution présidentielle de Milton Friedman en 1967 porte explicitement sur les usages et la conduite de la politique monétaire. Mais cela entrait dans un objectif plus large. Il cherchait à saper le keynésianisme américain éclectique des années cinquante et soixante, (…) celui auquel Joan Robinson donna l’étiquette (…) de keynésianisme "bâtard".

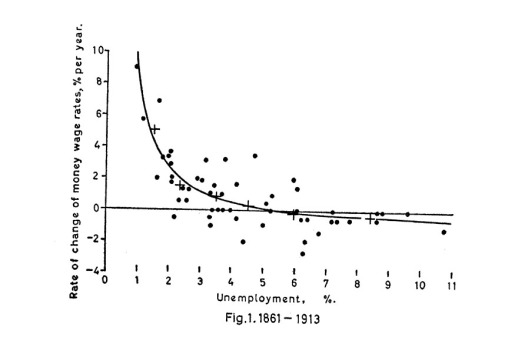

En fait, si j’emploie l’adjectif "éclectique", c’est pour vous rappeler que ce n’était pas une doctrine axiomatique unifiée, mais plutôt une collection d’idées à travers lesquelles des gens comme James Tobin, Arthur Okun, Paul Samuelson et d’autres (notamment moi-même) ont évoqué des événements et politiques macroéconomiques. Ils pensaient généralement qu’un déséquilibre entre la demande agrégée et l’offre agrégée (ou "potentiel") était possible, mais aussi que les mécanismes équilibreurs étaient tellement lents et faibles qu’une tel déséquilibre était susceptible de persister. Quand la demande est insuffisante par rapport au potentiel, une certaine version du modèle Is-LM était utilisée, à laquelle on pouvait ajouter des extensions et des raffinements quand c’était nécessaire. En temps utile, une variante ou une autre de la courbe de Phillips était intégrée dans l’appareillage standard. Les chocs d’offres et leurs conséquences furent ensuite pris en compte.

Dans la section où il explique "ce que la politique monétaire ne peut pas faire", Friedman (…) affirme tout d’abord que la banque centrale, en l’occurrence la Fed, ne peut "fixer" (peg) le taux d’intérêt réel. (Cette idée de "fixation" va se révéler importante.) Ce devait être le taux d’intérêt réel s’il s’agissait d’affecter l’investissement et d’autres dépenses. Le but ici est de remettre en cause la courbe LM standard. Ces jours-ci, il est pratique courante de remplacer la vieille courbe LM avec un M donné par une fonction de réaction de la banque centrale de base qui spécifie une taux directeur réel comme fonction du niveau de l’activité économique. Dans ce cadre, l’affirmation de Friedman est qu’il peut ne pas avoir une telle fonction de réaction. La Fed peut fixer le taux de fonds fédéraux, mais pas le taux d’intérêt réel.

La raison fondamentale est que la Fed contrôle une variable nominale, la taille de son propre bilan, et qu’elle peut utiliser ce contrôle pour déterminer une autre quantité nominale, mais pas réelle. (Les keynésiens américains éclectiques pensaient que ces territoires étaient remplis de rigidités, de retards et d’irrationalités, si bien que les événements nominaux pouvaient facilement avoir des conséquences réelles.) Mais Friedman explique plus concrètement l’essence de son raisonnement. Supposons que la Fed essaye d’atteindre un taux d’intérêt réel plus faible (en partant depuis une certaine position d’équilibre initiale), des achats de titres vont accroître leur prix et réduire leur rendement nominal. Mais comme le niveau des prix ne répond pas instantanément, le taux d’intérêt réel chute aussi. Comme Friedman le dit, c’est seulement le début du processus, pas la fin. De plus faibles taux d’intérêts et de plus amples détentions de liquidité vont stimuler l’investissement et peut-être d’autres dépenses. (C’est ce qui semblait être l’objectif de la Fed en premier lieu.) Les plus fortes dépenses vont accroître la demande de crédit, pousser les prix à la hausse et donc réduire les détentions de liquidité, et ainsi de suite. Après une brève discussion, Friedman en vient au point que je veux souligner. "Ces (…) effets vont annuler la pression baissière sur les taux d’intérêts assez promptement, disons, en moins d’un an. Ensemble, ils vont tendre plus tard, disons, après une année ou deux, à ramener les taux d’intérêt au niveau qu’ils auraient sinon atteint" (Friedman, p. 6). Maintenant, nous savons ce que la "fixation" signifie.

Ces affirmations à propos du calendrier ne sont pas anecdotiques. L’objectif, souvenez-vous, est de réfuter la conception que se faisait le keynésianisme américain éclectique de la politique monétaire contracyclique (…). Si la Fed peut avoir une influence significative seulement pendant un ou deux ans au maximum, alors elle joue sûrement un jeu perdant, en particulier à la vue de ces "délais longs et variables". Est-ce vraiment le cas ? Un esprit chevronné peut facilement imaginer une économie qui fonctionne ainsi ; la question est de savoir si notre économie fonctionne comme cela.

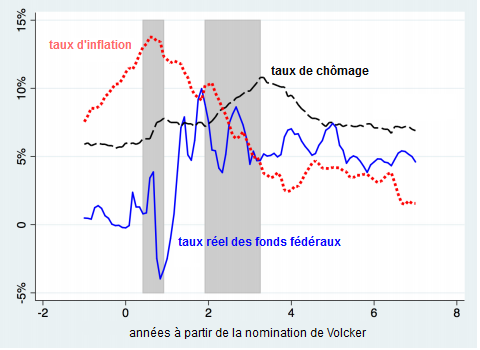

Dans un récent article bien caustique ("The Trouble With Macroeconomics", qui sera bientôt publié dans l’American Economist), Paul Romer a montré (dans son graphique n° 2) ce qui s’est passé pour le taux réel des fonds fédéraux dans les années juste avant et juste après la nomination de Paul Volcker à la tête de la Réserve fédérale. Le taux réel des fonds a fluctué autour de zéro au cours de l’année précédente. Après une brève récession, il a ensuite grimpé brutalement à 5 % et fluctué autour de ce niveau pendant les six années suivantes, lorsque le diagramme de Romer s’arrête. Cette hausse soutenue de 5 points de pourcentage du taux réel des fonds fédéraux n’est pas un événement aléatoire. Ce fut le résultat d’une intervention délibérée, visant à mettre un terme à l’inflation "à deux chiffres" des années soixante-dix, et celle-ci y parvint, avec de réels dommages collatéraux. Cette chaîne d’événements peut ne pas avoir fonctionné via un quelconque mécanisme de "perception erronée", il n’y avait pas de secret à propos de ce que faisait la Fed de Volcker.

source : Romer

Donc, la Fed était en fait capable de contrôler (fixer) son taux directeur réel, non pas sur un an ou deux, mais pendant au moins six ans, certainement assez longtemps pour que la conduite normale de la politique monétaire contracyclique soit efficace. L’histoire de la Fed de Bernanke et de Yellen est bien plus compliquée, en raison de la borne inférieure zéro (zero lower bound), mais elle ne soutient clairement pas la conception de Friedman. La Fed était apparemment capable de réduire le taux réel des bons du Trésor à dix ans une demi-douzaine d’années, entre 2011 et 2016. (…) La différence entre "une année ou deux" et une "demi-douzaine d’années" n’est pas une mince affaire. Cette partie du projet de démolition de Friedman semble avoir échoué en tant qu’économie pragmatique, bien qu’elle ait pu avoir réussi à séduire la profession.

La deuxième contribution, plus marquante, de l’allocution présidentielle de 1967 a été l’introduction du "taux de chômage naturel" par Friedman avec la courbe de Phillips verticale à long terme et ses implications accélérationnistes. Selon la formule bien connue, le taux naturel est celui "qui résulterait de l’équilibre général walrasien, en tentant compte des caractéristiques structurelles des marchés des biens et du travail, notamment des imperfections de marché, de la variabilité stochastique des demandes et des offres, du côté d’obtention d’informations à propos des postes vacants ou des disponibilités en main-d’œuvre, des coûts de mobilité, et ainsi de suite" (p. 8). (Etait-ce ironique ? Y a-t-il une personne sur Terre qui soit capable de dire ce que pourrait être le taux naturel ce trimestre ou le suivant ?)

Je n’ai pas besoin de rappeler la discussion classique de Friedman des conséquences si la Fed (ou quelqu’un d’autre) cherche à pousser le taux de chômage sous le taux naturel : une plus forte expansion monétaire, qui accroît tout d’abord les dépenses, la production et l’ample, comme les prix s’ajustent avec retard au nouvel état de la demande. Mais au final, le taux d’inflation, qu’importe son niveau antérieur, s’accroît et cela est pris en compte dans les anticipations. "Les salariés vont commencer à prendre conscience de la hausse des prix des choses qu’ils achètent et à demander de plus hauts salaires nominaux à l’avenir" (Friedman, p. 10). Donc la Fed doit créer encore une plus forte croissance monétaire pour soutenir le taux de chômage plus faible et vous connaissez la suite. Une fois encore, nous pouvons imaginer un tel monde ; ce que Friedman affirme, c’est que nous vivons dans un tel monde. (…)

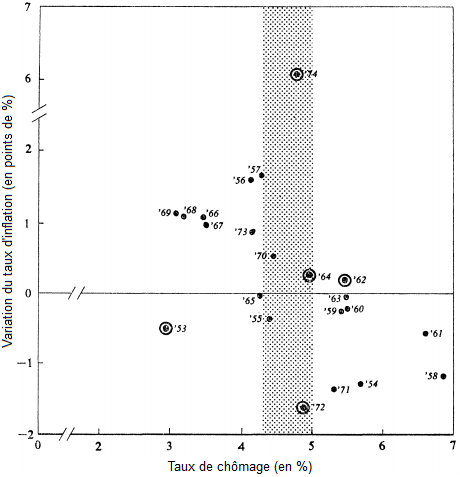

Pendant une brève période de temps dans les années soixante-dix et au début des années quatre-vingt, le modèle accélérationniste le plus simple semblait bien fonctionner : si vous représentiez la variation du taux d’inflation et le taux de chômage (cf. Modigliani et Papademos, 1975), vous obteniez un nuage de points qui tendait à se regrouper autour d’une droite décroissante croisant l’axe des abscisses à un taux naturel (ou NAIRU) assez bien défini. A d’autres époques, pas vraiment.

source : Modigliani et Papademos (1975)

Par exemple, Olivier Blanchard (2016) a récemment observé soigneusement et impartialement la période après 1980 et il a abouti aux conclusions suivantes. Premièrement, il y a toujours une courbe de Phillips, dans le sens où l’inflation réagit au chômage. Deuxièmement, les anticipations d’inflation sont devenues de plus en plus "ancrées", ce qui signifie de moins en moins dépendantes de l’expérience courante et récente. Donc (…) nous sommes plus ou moins retournés à la courbe de Phillips de Phillips où le taux d’inflation, non la variation du taux d’inflation, dépend du taux de chômage. (Une telle ancre n’est pas susceptible de survivre lorsque l’inflation dévie significativement et durablement par rapport à l’expérience courante. C’est dans le moyen terme que nous vivons.) Troisièmement, la pente de la courbe de Phillips s’est aplatie, depuis les années quatre-vingt, et elle est désormais assez faible. Et enfin, l’écart-type autour de la courbe de Phillips est large ; la relation n’est pas bien définie dans les données.

Combinés, ces deux derniers constats impliquent qu’il n’y a pas de taux de chômage naturel bien défini, que ce soit statistiquement ou conceptuellement. (…). Entre 2009 et 2016, le taux de chômage national a chute assez régulièrement de 9,3 % à 4,9 % tandis que l’inflation (du PIB en chaîne) est passée de 0,8 % à 1,3 % par an, sans tendance claire.

C’est très différent de l’histoire que l’on entend être récitée avec tant de confiance et d’aisance dans l’allocution de 1967. (…) L’allocution présidentielle de Friedman (…) a certainement contribué à mener la macroéconomie vers son étant actuel de non-pertinence épurée. La crise financière et la récession qui suivit celle-ci a peut-être planté certains doutes, mais nous ne pouvons même pas être certains de cela.

Certains des grands échecs comme ceux que j’ai notés dans cette note peuvent ne pas suffire pour rejeter la doctrine de Friedman et de ses divers successeurs. Mais ils suffisent certainement pour justifier qu’on se montre sceptique, en particulier parmi les économistes, pour qui le scepticisme devrait de toute façon être l’état mental par défaut. Donc pourquoi (…) ces idées ont-elles vogué pendent si longtemps sans rencontrer beaucoup de résistance ? Je n’ai pas de réponse définitive.

On peut spéculer. Peut-être qu’un patchwork d’idées comme celles du keynésianisme américain éclectique, tenues ensemble avec du ruban adhésif, constitue toujours un désavantage par rapport à une doctrine monolithique qui a une réponse pour tout et la même réponse pour tout. Peut-être que cette même doctrine monolithique s’est renforcée et a été renforcée par le déplacement général des préférences politiques et sociales vers la droite que l’on a pu observer au cours du temps. Peut-être que ce morceau d’histoire intellectuelle était essentiellement une concaténation accidentelle d’événements, de personnalités et de dispositions. Et peut-être que c’est la sorte de question dont il vaut mieux discuter en grillant des marshmallows autour d’un feu de camp mourant. »

Robert Solow, « A theory is a sometime thing », in Review of Keynesian Economics, vol. 6, n °4, 2018. Traduit par Martin Anota

aller plus loin...

« La courbe de Phillips est-elle bien morte ? (édition américaine) »

L’élaboration et la réception du discours présidentiel de Friedman

« Quel est l’héritage du discours présidentiel de Friedman ? »

« Gordon et l’hypothèse du taux de chômage naturel »

« Le taux de chômage naturel, un concept suranné »

Tag - Milton Friedman

samedi 24 novembre 2018

Ce que Solow pense de l’offensive de Friedman

Par Martin Anota le samedi 24 novembre 2018, 09:00 - Epistémologie et histoire de la pensée

mardi 3 avril 2018

Le discours présidentiel de Friedman, 50 ans après

Par Martin Anota le mardi 3 avril 2018, 17:21 - Monnaie et finance

« En mars 1968, l’article “The role of monetary policy” de Milton Friedman (reprenant son allocution présidentielle à l’American Economic Association) a été publié dans l’American Economic Review.. Cinquante ans après, les économistes se penchent à nouveau sur ce célèbre article.

Gregory Mankiw et Ricardo Reis soulignent que les anticipations, le long terme, la courbe de Phillips et les potentiel et limites de la politique monétaire sont toujours des sujets de recherche très actifs. Dans un futur proche, il se pourrait que la faible croissance économique que l’on a connue depuis la récession de 2008-2009 amène à un réexamen de l’hypothèse du taux de chômage naturel de Friedman. A ce point, l’explication la plus simple est que cette stagnation est due à un ralentissement de la productivité qui n’est pas lié au cycle d’affaires. Il se peut aussi, cependant, que cette faible croissance contredise la vision classique du long terme de Friedman, que ce soit via les effets d’hystérèse ou via l’insuffisance chronique de demande globale. De futurs travaux peuvent très bien confirmer la vision de Friedman et se tourner vers la formation des anticipations pour une meilleure compréhension de la courbe de Phillips, visant à un meilleur modèle de référence de ce qui pourrait remplacer tant les anticipations adaptatives que les anticipations rationnelles. Mankiw et Reis affirment que le rôle de la politique monétaire évolue actuellement et s’est éloigné des sujets que Friedman a développés dans son allocution présidentielle. L’avenir promet des progrès dans quatre domaines : l’interaction entre les politiques budgétaire et monétaire, le rôle des réserves bancaires, les taux d’intérêt proches de zéro et la stabilité financière.

Olivier Blanchard s’est demandé si nous devons rejeter l’hypothèse de taux de chômage naturel. L’hypothèse a certes été controversée à l’époque, mais elle a vite été acceptée par une majorité et constitue le paradigme dominant en macroéconomie depuis lors. Elle est partie intégrante dans la réflexion et les modèles utilisés par les banques centrales et elle fonde le cadre du ciblage d’inflation qu’utilisent la plupart des banques centrales aujourd’hui. Récemment, la crise financière mondiale et la récession qui en a résulté ont alimenté les débats autour du réalisme de cette hypothèse, et ce pour deux raisons. Premièrement, le niveau de la production apparaît avoir été irrévocablement affecté par la crise et la récession qui l’a suivie. Deuxièmement, à l’inverse de l’hypothèse accélérationniste, un chômage élevé n’entraîne pas une inflation de plus en plus faible, mais juste une inflation faible. Blanchard considère les preuves macroéconomiques et microéconomiques comme suggestives, mais pas concluantes, pour rejeter l’hypothèse du taux naturel. Les décideurs politiques doivent garder l’hypothèse de taux naturel comme leur hypothèse nulle, mais aussi garder l’esprit ouvert et considérer des alternatives.

Robert Hall et Thomas Sargent affirment que l’effet de court terme de l’allocution a été d’inciter beaucoup à vérifier l’affirmation de Friedman selon laquelle non seulement l’inflation anticipée importe pour l’inflation courante, elle importe aussi point par point dans la détermination de l’inflation courante. Dans la version alors existante de la courbe de Phillips, comme Friedman l’a souligné, la courbe de Phillips de long terme est devenue verticale et le taux de chômage (…) reste insensible aux choix de la banque centrale en matière d’inflation. A plus long terme, l’hypothèse de Friedman d’un déplacement point par point de la courbe de Phillips a été acceptée par de plus en plus d’économistes. L’idée plus générale que les variables réelles telles que le chômage, l’emploi et la production sont insensibles au régime monétaire commença à être acceptée et cette idée s’est généralisée au point de remplacer le concept de neutralité monétaire. Hall et Sargent croient que le principal message de Friedman, en l’occurrence l’hypothèse d’invariance à propos des résultats de long terme, a prévalu au cours du dernier demi-siècle parce qu’elle était confortée par des preuves relatives à plusieurs économies sur plusieurs années. Les travaux ultérieurs ont modifié les idées de Friedman relatives aux effets transitoires et n’ont pas été cléments avec la courbe de Phillips, mais Hall et Sargent affirment que l’hypothèse d’invariance a tenu bien, même si la courbe de Phillips n’a gardé la même place en tant qu’équation structurelle dans les modèles macroéconomiques.

John Cochrane a publié un long billet discutant de la contribution de Friedman, qui selon lui aurait pu avoir pour sous-titre « neutralité et non-neutralité » : la politique monétaire est neutre à long terme, mais pas à court terme. Mais ce que Friedman, l’empiriste, aurait dit aujourd’hui, après avoir vu le comportement sauvage de la vélocité de la monnaie lors des années 1980 et la stabilité surprenant de l’inflation à la borne zéro dans nos rétroviseurs ? Que penserait-il de l’idée de John Taylor selon laquelle varier les taux d’intérêt plus amplement que l’inflation, tout en restant dans le cadre qu’il posa, stabilise le niveau des prix en théorie et, apparemment, dans la pratique des années 1980 ? Cochrane pense que, malgré les événements ultérieurs, la conception de Friedman de la politique monétaire a eu une influence durable, même bien davantage que sa conception de la courbe de Phillips. L’idée selon laquelle les banques centrales sont toutes-puissantes, non seulement pour contrôler l’inflation, mais aussi en tant que principal instrument de gestion macroéconomique, est commune aujourd’hui, mais Friedman nous rappelle qu’elle ne l’a pas toujours été. Aujourd’hui, la Fed est créditée ou accusée d’être la principale cause derrière les variations des taux d’intérêt à long terme, des taux de change, des cours boursiers, des prix des matières premières et des prix de l’immobilier ; en outre, certains à l’intérieur et à l’extérieur de la Fed commencent à observer le taux d’activité, les inégalités et d’autres maux. (…) Cochrane pense que nous devrions prendre du recul et prendre comprendre que la Fed est bien moins puissante que ne le suggèrent tous ces commentaires.

Edward Nelson discute de sept erreurs commises à propos de l’article de Friedman : (1) "The Role of Monetary Policy" n’aurait pas été la première déclaration publique où Friedman a évoqué l’hypothèse du taux naturel ; (2) la courbe de Phillips à la Friedman-Phelps aurait déjà été présente dans l’analyse de Samuelson et Solow (1960) ; (3) la spécification de la courbe de Phillips de Friedman se baserait sur la concurrence parfaite et non sur les rigidités nominales ; (4) Le récit que Friedman (1968) a fait de la politique monétaire lors de la Grande Dépression contredirait celui de l’Histoire monétaire ; (5) Friedman (1968) aurait déclaré qu’une expansion monétaire maintiendrait le taux de chômage et le taux d’intérêt réel sous leurs taux naturels au cours des deux décennies suivantes ; (6) la borne inférieure zéro sur les taux d’intérêt nominaux invaliderait l’hypothèse de taux naturel ; (7) ce qu’a dit Friedman (1968) sur l’ancrage du taux d’intérêt aurait été réfuté par la révolution des anticipations rationnelles. Nelson explique pourquoi ces idées sont fausses et infère les aspects clés de l’analyse sous-jacente de Friedman (1968).

Scott Sumner attire l’attention sur la deuxième note de base de page dans l’article de Friedman de 1968, où il croit y voir Friedman anticiper les raisons pour lesquelles les cibles d’inflation ou du PIB nominal peuvent être supérieurs au ciblage de la monnaie. Sumner a publié un autre billet où il explique pourquoi remplacer le ciblage d’inflation par le ciblage du PIB nominal résoudrait de nombreux problèmes. La relation empirique que Friedman s’est rompue une décennie après la publication de son article : les récessions n’ont plus été précédées par des ralentissements brutaux de la croissance de M2. Sumner affirme que la rupture dans la relation empirique qui a amené Friedman à préconiser le ciblage de l’offre de monnaie contribue à expliquer pourquoi, plus tard dans sa vie, il a soutenu l’approche du ciblage d’inflation de Greenspan : Friedman était un pragmatique, donc lorsque les faits changeaient, il changeait d’avis.

David Glasner note que l’interprétation standard du raisonnement de Friedman est la suivante : puisque les tentatives visant à accroître la production et l’emploi par l’expansion monétaire sont vaines, la meilleure politique qu’une autorité monétaire doit poursuivre doit être une politique stable et prévisible qui maintient l’économie au plus proche de sa trajectoire de croissance optimale à long terme telle qu’elle est déterminée par des facteurs réels. Donc, la meilleure politique consisterait à trouver une règle claire et prévisible pour imposer aux autorités monétaires le comportement qu’elles doivent adopter, pour empêcher qu’une mauvaise gestion monétaire ne devienne par inadvertance une force déstabilisatrice écartant l’économie de sa trajectoire de croissance optimale. Au cours des cinquante ans qui ont suivi l’allocution de Friedman, ce message a été repris par les économistes monétaires et les banques centrales, ce qui a amené à un large consensus en faveur du ciblage d’inflation et, désormais, d’une cible d’inflation annuelle de 2 %. Mais cette interprétation, que Friedman a lui-même fait de son propre raisonnement, ne découle en fait pas de l’idée selon laquelle l’expansion monétaire ne peut affecter la trajectoire de croissance d’équilibre à long terme d’une économie. L’idée de la neutralité monétaire est un pur exercice de statique comparative, qui nous enseigne quelque chose, mais pas autant que Friedman et ses successeurs le pensaient. »

Silvia Merler, « Milton Friedman’s "The role of monetary policy" – 50 years later », in Bruegel (blog), 3 avril 2018. Traduit par Martin Anota

aller plus loin...

« Quel est l’héritage du discours présidentiel de Friedman ? »

« Le taux de chômage naturel, un concept suranné »

samedi 2 décembre 2017

L’élaboration et la réception du discours présidentiel de Friedman

Par Martin Anota le samedi 2 décembre 2017, 09:00 - Epistémologie et histoire de la pensée

« Dans quelques semaines, le fameux discours présidentiel où Milton Friedman a introduit la notion de taux de chômage d’équilibre et s’est opposé à l’usage de la courbe de Phillips dans la politique macroéconomique fêtera ses 50 ans. Il a atteint plus de 8.000 citations, c’est-à-dire davantage que l’ensemble des preuves de l’existence d’un équilibre général apportées par Arrow, Debreu et McKenzie, davantage que l’article de Lucas où celui-ci avance sa fameuse critique. Dans un article qui sera présenté à la session anniversaire organisée par l’American Economic Association en janvier, Greg Mankiw et Ricardo Reis se sont demandé "ce qui explique la grande influence de ce travail", qu’ils interprètent comme "le point de départ pour les modèles d’équilibre général stochastiques dynamiques" (DSGE). Ni leur article, ni la contribution d’Olivier Blanchard qui sera également présentée à cette conférence, ne montrent comment l’allocution de Friedman a pu capturer l’opinion des macroéconomistes. C’est une tâche pour laquelle les historiens de la pensée économique (dont aucun n’est invité à la session anniversaire) sont les mieux équipés. En l’occurrence, plusieurs travaux historiques ont récemment éclairé comment Friedman a élaboré son allocution et comment celle-ci s’est divulguée.

L’élaboration de l’allocution présidentielle de Friedman

Un vendredi soir de décembre 1967, dans le Sheraton Hall de Washington, le président de l’American Economic Association Milton Friedman commença son allocution présidentielle ainsi : "Il y a un large accord à propos des objectifs majeurs de la politique économie : un emploi élevé, des prix stables et une croissance rapide. Il y a par contre plus de désaccords à l’idée que ces objectifs puissent être mutuellement compatibles ou, parmi ceux qui les considèrent comme incompatibles, à propos les modalités par lesquelles ils peuvent et doivent se substituer l’un à l’autre. Il y a plus de désaccords à propos du rôle que divers instruments de politique économique peuvent et doivent jouer pour atteindre les divers objectifs. Mon sujet ce soir portera sur le rôle d’un de ces instruments – la politique monétaire",

Comme l’a expliqué James Forder, Friedman a réfléchi à son allocution pendant au moins 6 mois. En juillet, il avait écrit un premier brouillon, appelé "Can full employment be a criterion of monetary policy?" ("Le plein emploi peut-il être un critère de politique monétaire ?"). A cette époque, Friedman voulait remettre en cause l’idée qu’il existe un arbitrage entre inflation et chômage. L’idée "que le plein emploi (…) puisse être atteint et doive être un critère spécifique de politique monétaire, que cette dernière doive être accommodante quand le chômage est élevé (…) est tellement tenue pour acquise qu’il vous sera difficile de croire que (…) cette croyance est fausse", écrit-il. L’une des raisons qu’il invoque est qu’il existe un "taux de chômage naturel (…), dont le niveau serait celui qui serait généré par un système walrasien d’équations d’équilibre", un chômage qu’il est difficile de cibler. Il a ensuite cherché à expliquer pourquoi il n’y avait pas, en fait, d’arbitrage à long terme entre inflation et chômage.

Dans l’essentiel du raisonnement, il n’y a pas de référence explicite à la "courbe de Phillips" ; cette dernière n’est discutée sur deux pages. Friedman, qui avait, en restant à la LSE en 1952, abondamment discuté de l’inflation et des anticipations avec notamment William Phillips et Phillip Cagan, expliqua que la confusion entre salaires réels et nominaux du premier était peut-être compréhensible dans une ère de prix stables, mais qu’elle était désormais devenue problématiques. En effet, comme l’inflation pousse les salaires réels (et le chômage) à la baisse, les anticipations s’adaptent : "il y a toujours un arbitrage temporaire entre l’inflation et le chômage ; il n’y a pas d’arbitrage permanent. L’arbitrage temporaire ne vient pas de l’inflation en soi, mais de l’inflation non anticipée, c’est-à-dire généralement une accélération de l’inflation", conclut-il.

Mais au final, l’allocution que Friedman donna en décembre couvrit un domaine beaucoup plus vaste. L’allocution commença avec la démonstration que la politique monétaire ne peut pas ancrer les taux d’intérêt et la section sur le taux de chômage naturel s’est trouvée complétée par des réflexions sur la façon par laquelle la politique monétaire doit être conduite. En lien avec ce qu’il conseillait depuis 1948, Friedman suggéra que les autorités monétaires devaient obéir à trois principes : (1) ne pas faire de la politique monétaire une force perturbatrice ; (2) cibler des grandeurs que les autorités peuvent contrôler et (3) éviter de brutales fluctuations. Ces trois principes seraient mieux combinés quand la banque centrale "adopte publiquement une politique visant à atteindre un taux régulier de croissance comme celui d’un total monétaire précis", ce qui fut par la suite appelé la "règle de k %" de Friedman.

L’interprétation habituelle de l’allocution de Friedman est précisément celle véhiculée par Mankiw et Reis, c’est-à-dire celle d’une réaction à la présentation de la courbe de Phillips par Samuelson et Solow en 1960 comme un "menu d’options entre divers degrés de chômage et de stabilité des prix". Mankiw et Reis supposent que cette interprétation, avec l’idée que l’arbitrage puisse varier au cours du temps, était si acceptée qu’ils considèrent Samuelson, Solow et leurs disciples comme le seul public auquel Friedman cherchait à s’attaquer. Pourtant, Forder et Robert Leeson, entre autres, ont apporté des preuves robustes que les macroéconomistes présentaient déjà une approche bien plus subtile du ciblage du chômage dans la politique monétaire. La nature des anticipations et la forme des anticipations faisaient l’objet de nombreuses discussions aussi bien aux Etats-Unis qu’au Royaume-Uni. Samuelson, Phelps, Cagan, Hicks ou Phillips avaient régulièrement indiqué, aussi bien dans des publications universitaires que dans des journaux, que l’idée d’un arbitrage doit être sérieusement nuancée en théorie et ne doit en aucun cas guider la politique monétaire à la fin des années soixante. Friedman lui-même avait déjà consacré tout une chronique en 1966 dans Newsweek pour expliquer pourquoi il y aurait "une récession inflationniste".

Cet environnement intellectuel, aussi bien que le changement de focale de la version définitive de cette allocution amena Forder à conclure qu’"il n’y a pas de preuve que Friedman ait voulu mettre l’accent sur un quelconque argument à propos des anticipations ou de la courbe de Phillips et (…) qu’il n’aurait pas trouvé un tel argument nouveau, surprenant ou intéressant". Nous sommes en désaccord avec cette idée. En effet, un discours devant l'AEA constituait un forum dont Friedman ne pouvait négliger la portée, d'autant plus que les débats académiques et politiques sur la politique monétaire prenaient de l'ampleur à l'époque. Le lendemain de l’allocution de Friedman, William Poole, de John Hopkins, présenta un article intitulé "Monetary Policy in an Uncertain World" ("La politique monétaire dans un monde incertain"). Six moins après, la Réserve fédérale de Boston tint une conférence sur "le contrôle des agrégats monétaires". Présentée comme la première d’une "série couvrant une large gamme de problèmes financiers ou monétaires", son propos était de faciliter les échanges sur l’"une des questions de politique économique les plus pressantes actuellement, le rôle de la monnaie dans l’activité économique". Cela amena Samuelson, David Meiselman, James Tobin, Alan Meltzer, John Kareken à se pencher ensemble sur le "modus operandi de la Réserve fédérale", James Duesenberry sur "les tactiques et les cibles de la politique monétaire" et le membre du comité Sherman Maisel sur "le contrôle des agrégats monétaires". Lorsqu’il ouvrit la conférence, Samuelson proposa à ce que "la question centrale qui soit débattue les jours suivants en connexion avec la macroéconomie soit la doctrine du monétarisme", citant, non pas la récente allocution de Friedman, mais son Histoire monétaire des Etats-Unis de 1963, réalisée avec Anna Schwartz. Cette même année, le Journal of Money, Credit and Banking a été créé, suivi par le Journal of Monetary Economics en 1973. Les économistes ont joué un plus grand rôle à la Fed depuis 1965, quand Ando et Modigliani furent chargés de développer d’un large modèle macroéconométrique (…).

En réfléchissant au "rôle de la politique monétaire" à un tel moment crucial, Friedman essayait donc de s’adresser à des publics bien différents. C’est pour cela que son discours était à la fois théorique, historique et orienté vers la politique économique, qu’il a amalgamé divers arguments avec l’objectif de proposer un ensemble convaincant. Le fait que, dans des contextes et des débats scientifiques changeants, ces différents publics aient retenu, souligné et naturalisé différents morceaux de l’ensemble nous empêche de bien suivre sa divulgation et de bien saisir son influence.

Le discours de Friedman dans le contexte des années soixante-dix

La divulgation au sein du monde universitaire

Ce sont les macroéconomistes universitaires auquel Friedman s’adressa le plus directement. Le récit canonique (celui dont Mankiw et Reis font écho) est que l’allocution de Friedman a ouvert la voie au déclin du keynésianisme et à l’essor de la nouvelle école classique, pour ne pas dire des modèles DSGE. Mais certaines recherches historiques en cours que l’un d’entre nous (Aurélien) réalise en collaboration avec Goulven Rubin suggèrent que ce furent plutôt des économistes keynésiens (et non les nouveaux classiques) qui impulsèrent la diffusion de l’hypothèse du taux de chômage naturel. Un protagoniste clé fut Robert Gordon, qui venait juste d’achever sa thèse sur les "problèmes de la mesure de l’investissement réel dans le secteur privé de l’économie américaine" sous la direction de Solow au MIT lorsque Friedman fit son discours. Il rejeta initialement l’hypothèse de taux de chômage naturel ; il ne l’adopta que bien après, dans ce qui deviendra le modèle du manuel élémentaire des nouveaux keynésiens à la fin des années soixante-dix.

Ce n’est pas la théorie qui l’amena à changer d’avis. Ce furent les données empiriques : dans la courbe de Phillips où l’inflation salariale dépend des anticipations d’inflation et du chômage que Solow et lui-même estimèrent séparément en 1970, le paramètre associé aux anticipations d’inflation était extrêmement faible, chose qui l’amena à rejeter l’argument accélérationniste de Friedman. Par conséquent, Gordon trouvait que l’impact du changement de la composition de la population active (en termes d’âge et de sexe) sur le taux de chômage structurel, mis en lumière par George Perry, constituait une meilleure explication pour l’accélération de l’inflation à la fin des années soixante. En 1973, le paramètre avait suffisamment augmenté pour que l’économiste keynésien change d’avis. Il importa le taux de chômage naturel dans un modèle sans apurement avec une concurrence imparfaite et des rigidités salariales, ce qui permettait de faire apparaître un chômage involontaire et surtout préservait la justification de politiques monétaires actives de stabilisation.

Le manuel de 1978 où Gordon introduisit son cadre offre globale-demande globale présenta tout un chapitre sur la courbe de Phillips, dans lequel il s’appuyait explicitement sur l’allocution de Friedman pour expliquer pourquoi la courbe était supposée verticale à long terme. Les éditions suivantes continuèrent de se référer au taux de chômage naturel et à la verticalité à long terme, mais plutôt expliqués avec la concurrence imparfaite et la rigidité des salaires. 1978 fut aussi l’année où Stanley Fischer et Rudiger Durnbusch publièrent leur ouvrage Macroeconomics (le modèle des manuels de macro ultérieurs). Les deux auteurs firent allusion à un possible arbitrage à long terme, mais comme Gordon, établie sur une courbe de Phillips verticale à long terme. A la différence de Gordon, cependant, ils présentèrent immédiatement des fondations "keynésiennes".

Au même instant, les nouveaux classiques empruntèrent une autre voie. Ils se proposèrent d’"améliorer" les propos de Friedman en les rendant cohérents avec les anticipations rationnelles, en pointant la conséquence théorique de cette nouvelle classe de modèles pour la politique monétaire. En 1972, Robert Lucas montra clairement que la règle de "k %" de Friedman est optimale dans son modèle d’anticipations rationnelles avec asymétrie d’informations et Thomas Sargent et Neil Wallace confirmèrent bientôt qu'"une règle de croissance de X pourcents pour l’offre de monnaie est optimale dans ce modèle, du point de vue de la minimisation de la variance de la production réelle". La critique de Lucas de 1976 insista davantage sur le fossé entre le contenu des modèles macroéconométriques structuraux keynésiens, notamment ceux utilisés par la Fed, et les idées de Friedman.

L’impact sur la politique économique

Divers économistes au Sheraton Hall de Washington et notamment Friedman lui-même eurent bientôt pour tâche d’évaluer la pertinence de l’allocution pour la politique économique. C’est Arthur Burns, l’analyste des cycles d’affaires au NBER, l’économiste de Rutgers qui convainquit le jeune Friedman de poursuivre une carrière d’économiste, qui présida la session de l’American Economic Association. Il quitta la salle convaincu par Friedman que l’inflation découle des anticipations adaptatives. Lors d’une audience de confirmation au Congrès en décembre 1969, il déclara : "je pense que la courbe de Phillips est une généralisation, une généralisation très sommaire, pour les mouvements de court terme et je pense que même à court terme la courbe de Phillips peut être changée". Quelques semaines après, il fut placé à la tête de la Réserve fédérale. Edward Nelson a montré comment, au grand désarroi de Friedman, les vues changeantes de Burns l’amenèrent rapidement à appuyer le contrôle des prix et des salaires que proposait par Nixon et qui fut instauré en août 1971. En réaction, les monétaristes Karl Brunner et Allan Meltzer fondèrent en 1973le "comité parallèle d’open market" (Shadow Open Market Committee). Comme l’expliqua par la suite Meltzer, "Karl Brunner et moi-même avons décidé d’organiser un groupe pour critiquer cette décision et signaler en quoi c’est une erreur d’affirmer que les contrôles peuvent stopper l’inflation".

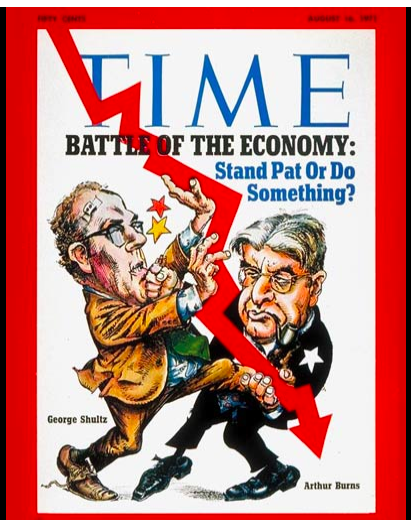

Alors que les contrôles des prix et des salaires étaient supprimés en 1974, l’indice des prix à la consommation augmenta soudainement de 12 % (suite au choc pétrolier d’octobre 1973) et le chômage augmentait, pour atteindre 9 % en 1975. Ce double fléau, que le politicien britannique Ian MacLeod qualifia de "stagflation" en 1965, divisa profondément le pays (aussi bien que les économistes, comme le montre la fameuse couverture du Time en 1971). A quoi devait-on tout d’abord s’attaquer, au chômage ou à l’inflation ? En 1975, le sénateur Proxmire, membre du comité sur l’activité bancaire du Sénat, soumit une résolution qui visait à forcer la Fed à se coordonner avec le Congrès, en prenant en compte la hausse de la production et "l’emploi maximal" avec la stabilité des prix dans ses objectifs, et à présenter des "fourchettes numériques" pour la croissance de la masse monétaire. Friedman fut appelé à témoigner et le rapport du Sénat qui en résulta fit écho à l’affirmation de son allocution de 1968 selon laquelle il n’y aurait pas d’"arbitrage à long terme" : "il semble qu’il n’y ait pas d’arbitrage à long terme. Par conséquent, il n’y a pas besoin de choisir entre le chômage et l’inflation. Plutôt, l’emploi maximal et la stabilité des prix sont des objectifs compatibles (…) à long terme (…) à condition que la stabilité soit atteinte avec une croissance des agrégats monétaires et de crédit qui soit compatible avec la croissance du potentiel productif de l’économie".

S’il n’y a pas d’arbitrage à long terme, alors rechercher explicitement l’emploi maximal n’était pas nécessaire. La stabilité des prix favoriserait l’emploi et le programme de politique économique de Friedman s’en trouverait confirmé.

La Résolution 133 qui en résulta n’empêcha toutefois pas le personnel de la Fed de saper les tentatives du Congrès visant à prendre le contrôle de la politique monétaire : sa stratégie consistait à présenter un ensemble confus de cinq mesures différentes d’agrégats monétaires et de crédit. Entretemps, d’autres assauts sur le mandat de la Fed gagnèrent en vigueur. Les activistes de l’emploi, en particulier ceux qui, dans le sillage de Coretta Scott King, faisaient valoir que les travailleurs noirs étaient tout particulièrement touchés par le chômage, multiplièrent les manifestations. En 1973, le parlementaire noir de Californie Augustus Hawkins a organisé une conférence pour dessiner les contours d’une "politique de plein emploi pour l’Amérique". On demanda aux participants de discuter des ébauches d’un projet de loi soumis conjointement par Hawkins et le sénateur du Minnesota Hubert Humphrey, membre du Comité économique mixte. Promulguée en 1978 sous le nom de "loi du plein emploi et de la croissance équilibrée" (Full Employment ad Balanced Growth Act), cette loi institua la surveillance de la politique monétaire par le Congrès. Elle exige de la Fed qu’elle fournisse un compte-rendu deux fois par an auprès du Congrès et qu’elle établisse et suive une règle monétaire qui prenne en compte l’inflation et le chômage. Les conséquences de la loi ont donné lieu à de vifs débats dès 1976 au sein de l’American Economic Association, dans le Journal of Monetary Economics ou dans la revue Challenge. Les passions suscitées par la loi contrastèrent avec les effets de celle-ci sur la politique monétaire, effets qui, de nouveau, furent limités. L’année suivante, Paul Volcker prit la tête de la Fed et, en octobre, il annonça abruptement que la Fed fixerait des règles contraignantes pour la création de réserves et laisserait les taux d’intérêt dériver si nécessaire.

Une transmission compliquée entre sphère universitaire et décideurs publics

L’allocution de 1967 circula donc initialement dans la sphère universitaire et dans les cercles de politique publique, avec des retombées qui n’ont pas toujours plu à Friedman. Le taux de chômage naturel a été adopté par certains économistes keynésiens parce qu’il semblait robuste sur le plan empirique ou, tout du moins, utile, mais il fut introduit dans des modèles soutenant une politique monétaire discrétionnaire de stabilisation. Les règles de politique monétaire furent graduellement introduites dans le cadre légal présidant la conduite de la politique monétaire, mais elles le furent avec l’objectif de réorienter la Fed vers la poursuite de l’emploi maximal. Paradoxalement, on a beau avoir l’habitude de présenter les travaux des nouveaux classiques comme le canal de transmission clé par lequel l’allocution s’est diffusée dans la science économique et au-delà de celle-ci, ces travaux semblent à première vue n’avoir qu’un lien lointain avec la politique économique.

En effet, on doit lire attentivement les articles séminaux des années soixante-dix qui sont habituellement associés à la "révolution des nouveaux classiques" pour trouver des références au contexte trouble de la politique économique. Le cadre de l’article de Finn Kydland et Edward Prescott sur "la règle versus la discrétion" ("Rules versus discretion"), dans lequel l’usage des anticipations rationnelles mit en lumière des problèmes de crédibilité et d’incohérences temporelles, était entièrement théorique. Il se conclut par la phrase cryptique : "il peut y avoir des accords institutionnels qui rendent le changement des règles de politique économique un processus difficile et chronophage sauf dans les situations d’urgence. Un possible accord institutionnel consisterait pour le Congrès à introduire des règles de politique monétaire et budgétaire et à ce que ces règles deviennent effectives après seulement un délai de deux ans. Cela rendrait la politique discrétionnaire impossible". De même, Sargent et Wallace débutèrent leur article sur la "déplaisante arithmétique monétariste" ("unpleasant monetarist arithmetic") de 1981 en discutant de l’allocution présidentielle de Friedman, mais ils s’empressèrent d’ajouter que l’article avait été conçu comme une démonstration théorique de l’impossibilité de contrôler l’inflation. Aucune des controverses institutionnelles ne fut mentionnée, mais l’auteur avait fini l’un de ses travaux antérieurs avec cette phrase : "Nous avons écrit cet article, non pas parce que nous pensons que notre hypothèse à propos du jeu que se livrent les autorités monétaires et budgétaires décrit la façon par laquelle les politiques monétaires et budgétaire doivent être coordonnées, mais par crainte qu’elle puisse décrire la façon par laquelle le jeu est actuellement joué".

Robert Lucas fut le seul à écrire un article qui débattit explicitement du programme monétaire de Friedman et pourquoi il avait "un impact si limité". Présenté à la conférence du NBER en 1978, il lui fut demandé de discuter de "ce que la politique économique aurait dû être en 1973-1975", mais il déclina. La question était "mal posée", selon lui. La source du chaos économique des années soixante-dix, continua-t-il, se situait dans l’incapacité à construire des institutions monétaires et budgétaires appropriées, chose dont il discuta abondamment. En mentionnant la "révolte des contribuables", il salua la Proposition 13 de la Californie qui visait à limiter les taxes sur la propriété. Il défendit ensuite la Résolution 133, qui exigeait de la Fed qu’elle annonce au préalable des cibles de croissance monétaire, en espérant un prolongement plus contraignant.

Cette distance contraste avec la volonté des économistes monétaristes et keynésiens de discuter des accords institutionnels monétaires américains en vigueur dans les travaux universitaires et dans la presse. C’est particulièrement étrange étant donné que ces économistes travaillaient dans l’œil du cyclone (institutionnel). Sargent, Wallace et Prescott étaient alors des économistes à la Réserve fédérale de Minneapolis et l’article de Sargent et Wallace mentionné ci-dessus avait été publié par la revue trimestrielle de celle-ci. Même si aucun d’entre eux ne semblait s’intéresser en priorité aux débats autour de la politique économique, leur influence intellectuelle était manifeste dans les déclarations des responsables de la Réserve fédérale de Minneapolis. Son président, Mark Willes, un ancien doctorant en économie monétaire de l’Université de Columbia, était impatient de prêcher l’évangile des nouveaux classiques au comité fédéral d’open market. "Il n’y a pas d’arbitrage entre l’inflation et le chômage" martela-t-il dans une lecture à l’Université de Minnesota. Il ajouta plus tard que : "C’est bien sûr principalement à la communauté universitaire et à d’autres groupes de recherche que nous nous adressions… Si vous voulez avoir une politique économique efficace, vous devez avoir une théorie cohérente du fonctionnement de l’économie… Friedman ne semble pas non plus complètement convaincant. Peut-être que les partisans des anticipations rationnelles ici… ont la réponse ultime. A ce stade, seuls Heaven, Neil Wallace et Tom Sargent la connaissent probablement".

Si les débats faisaient rage aussi bien à la Réserve fédérale de Minneapolis qu’à l’Université du Minnesota, c’était parce que les politiques conçues pour atteindre l’emploi maximal étaient conçues par le sénateur du Minnesota Humphrey, lui-même conseillé par un ancien collègue de Sargent et Wallace, le célèbre économiste keynésien Walter Heller, qui fut un membre du Council of Economic Advisers (CEA) et un architecte de la réduction d’impôts de Kennedy en 1964.

La vie autonome de l’allocution présidentielle dans les années quatre-vingt et quatre-vingt-dix

L’allocution présidentielle de Friedman semble faire l’objet d’un surcroît de citations dans les années quatre-vingt et quatre-vingt-dix, mais c’est encore une hypothèse qui doit être vérifiée. Nous faisons le pari que les macroéconomistes en sont venus à relire l’allocution dans le sillage de la détérioration des conditions économiques qu’ils associèrent au ciblage de Volcker. Après que l’expérience de la cible monétaire ait été interrompue en 1982, les macroéconomistes s’intéressèrent de plus en plus aux accords institutionnels et aux instruments de politique économique. Nous croyons que ce changement apparaît le plus manifestement dans les écrits de John Taylor. Leeson raconte comment les travaux de Taylor (qui était un étudiant de cycle supérieur à l’époque où Friedman fit son allocution présidentielle) se focalisèrent sur la théorie de la politique monétaire. Après ses deux passages au CEA en tant qu’économiste, il était obsédé par la façon de rendre la politique monétaire plus malléable. Il fut de plus en plus convaincu à l’idée d’inclure les pratiques monétaires dans l’analyse, un processus qui culmina avec la formulation de la règle de Taylor en 1993 (dans un article qui est aujourd’hui davantage cité que l’allocution présidentielle de Friedman). Un changement de l’intérêt des universitaires (que l’on peut interpréter comme se rapprochant de l’esprit, si ce n’est du contenu, de l’allocution de Friedman) a aussi été manifeste dans les discussions autour des cibles de revenu nominal dans les années quatre-vingt. Ici, les débats universitaires précédèrent les réformes de politique économique, dans la mesure où le double mandat de la Fed vis-à-vis de l’inflation et du chômage n’est apparu dans une déclaration du comité fédéral d’open market que sous Ben Bernanke, en 2010, dans le sillage de la crise financière (…). Cette reconnaissance tardive peut, à nouveau, fournir une nouvelle lecture de l’allocution présidentielle de Friedman, une vieille dame dont le charme apparaît intemporel. »

Beatrice Cherrier et Aurélien Goutsmedt, « The making and dissemination of Milton Friedman’s 1967 AEA presidential address », in The Undercover Historian (blog), le 27 novembre 2017. Traduit par Martin Anota