« En 2023, l’économie américaine a largement dépassé les attentes. La récession largement annoncée ne s’est jamais produite. De nombreux économistes ont affirmé que la réduction de l’inflation nécessiterait des années de chômage élevé ; au lieu de cela, nous avons connu une désinflation immaculée, une baisse rapide de l’inflation sans coût visible.

Mais les choses ont été très différentes dans la première économie mondiale (ou la deuxième, cela dépend de l’indicateur). Certains analystes s’attendaient à un boom de l’économie chinoise après la levée des mesures draconiennes "zéro Covid" qu’elle avait adoptées pour contenir la pandémie de Covid-19. Au lieu de cela, la Chine a sous-performé pour quasiment tous les indicateurs économiques, à l’exception du PIB officiel, qui aurait augmenté de 5,2 %.

Mais il y a un scepticisme généralisé à propos de ce chiffre. Les pays démocratiques comme les États-Unis politisent rarement leurs statistiques économiques (par contre, demandez-le-moi de nouveau si Donald Trump revient au pouvoir), mais les régimes autoritaires le font souvent.

Et selon d’autres indicateurs l’économie chinoise semble vaciller. Même les statistiques officielles indiquent que la Chine connaît une déflation à la japonaise et un chômage élevé des jeunes. Il ne s’agit pas d’une crise à grande échelle, du moins pas encore, mais il y a des raisons de croire que la Chine entre dans une ère de stagnation et de déceptions.

Pourquoi l'économie chinoise, qui il y a seulement quelques années semblait se diriger vers la domination mondiale, est-elle en difficulté ? Une partie de la réponse tient à un mauvais leadership. Le président Xi Jinping commence à ressembler à un mauvais dirigeant économique, dont la propension aux interventions arbitraires (chose que les autocrates ont tendance à faire) a étouffé l’initiative privée. Mais la Chine serait en difficulté même si Xi était un meilleur dirigeant.

Il est clair depuis longtemps que le modèle économique chinois est devenu insoutenable. Comme le souligne Stewart Paterson, les dépenses de consommation sont très faibles, relativement au PIB, probablement pour plusieurs raisons. Celles-ci incluent notamment de la répression financière (consistant à payer de faibles intérêts sur l’épargne et à accorder des prêts bon marché aux emprunteurs privilégiés) qui freine le revenu des ménages et le détourne vers des investissements contrôlés par le gouvernement, un faible filet de sécurité sociale qui pousse les ménages à accumuler de l’épargne pour faire face à d’éventuelles urgences, et d’autres raisons encore.

Avec des consommateurs qui achètent si peu, du moins par rapport à la capacité de production de l’économie chinoise, comment la nation peut-elle générer suffisamment de demande pour maintenir cette capacité en service ? La principale réponse, comme le souligne Michael Pettis, a été de promouvoir des taux d'investissement extrêmement élevés, supérieurs à 40 % du PIB. Le problème est qu'il est difficile d'investir autant d'argent sans se heurter à des rendements fortement décroissants.

Il est vrai que des taux d’investissement très élevés peuvent être soutenables si, comme en Chine au début des années 2000, vous disposez d’une main-d’œuvre en croissance rapide et d’une forte croissance de la productivité comme vous rattrapez les économies occidentales. Mais la population chinoise en âge de travailler a culminé vers 2010 et continue de décliner depuis. Même si la Chine a fait preuve d’une capacité technologique impressionnante dans certains domaines, sa productivité globale semble également stagner. En bref, ce n’est pas une nation capable d’investir de manière productive 40 % de son PIB. Quelque chose doit céder.

Or, ces problèmes sont assez manifestes depuis au moins une décennie. Pourquoi ne deviennent-ils aigus que maintenant ? Eh bien, les économistes internationaux aiment citer la loi de Dornbusch : "La crise met beaucoup plus de temps à arriver que vous ne le pensez et ensuite elle se produit beaucoup plus vite que vous ne l'auriez pensé". Ce qui s'est produit dans le cas de la Chine, c'est que le gouvernement a réussi à masquer le problème de l'insuffisance des dépenses de consommation pendant plusieurs années en promouvant une gigantesque bulle immobilière. En fait, le secteur immobilier chinois est devenu follement important par rapport aux normes internationales. Mais les bulles finissent par éclater.

Pour les observateurs extérieurs, ce que la Chine doit faire semble simple : mettre fin à la répression financière, permettre aux ménages de bénéficier d’une plus grande part des revenus de l’économie, et renforcer le filet de sécurité sociale afin que les consommateurs ne ressentent pas le besoin d’accumuler des liquidités. Et ce faisant, elle peut réduire ses dépenses d’investissement insoutenables.

Mais il existe des acteurs puissants, en particulier les entreprises publiques, qui profitent de la répression financière. Et lorsqu’il s’agit de renforcer le filet de sécurité, le leader de ce régime soi-disant communiste fait un peu penser au gouverneur du Mississippi, dénonçant un "welfarisme" qui crée des "gens paresseux".

Alors, à quel point devrions-nous nous inquiéter à propos de la Chine ? D’une certaine manière, l’économie chinoise actuelle rappelle celle du Japon après l’éclatement de sa bulle dans les années 1980. Cependant, le Japon a fini par bien gérer son rétrogradage. Il a évité un chômage de masse, il n’a jamais perdu sa cohésion sociale et politique et le PIB réel par adulte en âge de travailler a augmenté de 50 % au cours des trois décennies suivantes, soit un chiffre proche de la croissance des États-Unis.

Ce qui me préoccupe le plus, c’est que la Chine ne réagisse pas aussi bien que le Japon. Dans quelle mesure la Chine fera-t-elle preuve de cohésion face aux difficultés économiques ? Tentera-t-elle de soutenir son économie grâce à une poussée des exportations qui se heurtera de plein fouet aux efforts occidentaux visant à promouvoir les technologies vertes ? Le plus effrayant encore, est-ce qu’elle tentera de détourner l’attention des difficultés intérieures en s’engageant dans l’aventurisme militaire ? Ne nous réjouissons donc pas de la débâcle économique de la Chine, qui pourrait devenir le problème de tous. »

Paul Krugman, « China's economy is in serious trouble », 18 janvier 2024. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« Surestime-t-on la croissance chinoise ? »

Tag - Chine

lundi 22 janvier 2024

L'économie chinoise est en grande difficulté

Par Martin Anota le lundi 22 janvier 2024, 17:00 - Croissance, cycles et crises

lundi 13 novembre 2023

Comment expliquer le ralentissement de la croissance chinoise ?

Par Martin Anota le lundi 13 novembre 2023, 17:00 - Croissance, cycles et crises

« La croissance économique de la Chine de ces quatre dernières décennies est l’un des plus grands bouleversements mondiaux de ces tous derniers siècles. A partir de 1979, le pays s’est radicalement transformé, passant d’une économie agraire à une économie dominée par les services et l’industrie et la Chine constitue aujourd’hui la plus grande puissance commerciale dans le monde. Cependant, ce "miracle de croissance" a récemment montré des signes d’affaiblissement. Même avant la pandémie de Covid-19, la croissance ralentissait en raison de vents contraires démographiques, d’un ralentissement du secteur immobilier et d’un retour à une gestion plus étroite de l’économie par l’Etat. La centralisation du pouvoir a conduit à une détérioration des relations entre la Chine et ses partenaires occidentaux et celle-ci menace aussi les perspectives de croissance chinoises.

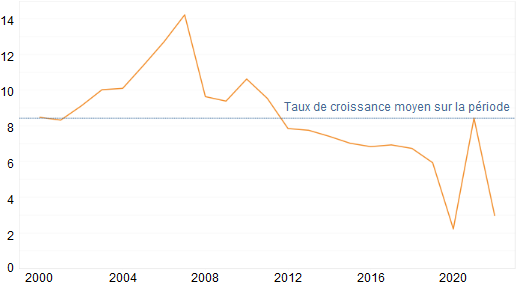

GRAPHIQUE 1 Croissance du PIB de la Chine (en %)

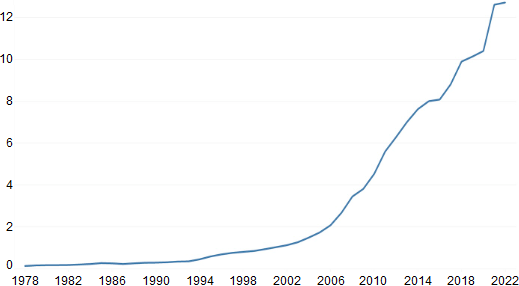

En un peu plus de quatre décennies, la Chine a cessé d’être l’un des pays les plus pauvres au monde, avec un PIB par tête réel de seulement 156 dollars en 1978, pour rejoindre les rangs des pays à revenu intermédiaire de tranche supérieure avec un PIB réel par tête de 12.720 dollars en 2022 (cf. graphique 2). La croissance chinoise frappe tout particulièrement lorsque l’on considère la taille de la population du pays, l’immensité de son territoire et sa grande hétérogénéité. Selon les critères du revenu national établis par la Banque mondiale, la Chine est devenue un pays à revenu intermédiaire de tranche inférieure en 2001 et elle est devenue un pays à revenu intermédiaire de tranche supérieure en 2010. En comparant le PIB réel par tête de la Chine avec celui des Etats-Unis en termes de parités de pouvoir d’achat (PPA) (ce qui prend en compte les différences en termes de coûts de la vie entre les deux pays), le PIB réel par tête de la Chine représentait 28,4 % de celui des Etats-Unis en 2022, contre 4,1 % en 1990.

GRAPHIQUE 2 PIB par tête de la Chine (en milliers de dollars)

Le miracle de la croissance chinoise a été, en grande partie, le résultat de l’adoption de réformes orientées vers le marché et de la mondialisation. L’établissement de relations diplomatiques formelles avec les Etats-Unis en 1978 a ouvert la voie à un cercle vertueux : les réformes internes de la Chine ont graduellement décentralisé la prise de décision économique, introduit le marché comme un mécanisme de plus en plus important pour l’allocation des ressources, ouvert la porte aux investissements étrangers et significativement accru les échanges commerciaux, ce qui a en retour favorisé l’adoption de nouvelles réformes de marchés. La première grande réforme a été l’introduction du système de responsabilité des ménages, qui donna aux agriculteurs une plus grande autonomie dans leur prise de décision. Dans les années 1980, les zones économiques spéciales ont été établies dans les zones côtières. (…) Ces zones attirèrent les investissements étrangers et expérimentèrent des politiques orientées vers le marché. En outre, les réformes dans la fixation des prix furent graduellement mises en place, à partir de 1979. En 1992, lors de son 14ème Congrès national, le Parti communiste chinois intégra officiellement l’idée d’une économie de marché dans l’idéologie socialiste de la Chine. De nouvelles réformes, touchant notamment la propriété publique des entreprises, le système juridique, la politique budgétaire et la banque centrale, aussi bien que la création de marchés de facteurs, un filet de sécurité sociale et un impôt sur le revenu pour les particuliers, firent du système de marché hybride le principal pilier de l’économie chinoise plutôt qu’un simple complément à la planification centrale. Ces réformes d’ampleur permirent à la Chine d’accéder à l’Organisation mondiale du commerce (OMC) en 2011 et cette accession amena la Chine à s’engager à adopter de nouvelles réformes de libéralisation des marchés et d’intégration à l’économie mondiale. Le commerce extérieur de la Chine explosa et, en 2007, les exportations représentèrent 32 % du PIB chinois.

De larges gains de productivité ont alimenté la croissance économique chinoise jusqu’en 2007. Entre 1990 et 2007, la productivité chinoise croissait au rythme moyen de 4,5 % par an. Les périodes avec la croissance de la productivité la plus rapide coïncident avec la croissance rapide des entreprises des villes et villages au milieu des années 1980, la réforme des entreprises publiques au milieu des années 1990 et l’explosion du commerce extérieur chinois et de l’entrée des investissements étrangers suite à l’accession de la Chine à l’OMC en 2001. Des réallocations à grande échelle de la main-d’œuvre de l’agriculture vers les secteurs de l’industrie et des services et du capital des entreprises publiques (peu productives) vers des entreprises privées plus productives ont contribué à la croissance de la productivité.

Depuis 2007, la croissance de la productivité chinoise a stagné juste au-dessus de 1 % par an. La crise financière mondiale de 2007-2009, qui a débuté avec les défauts à grande échelle sur les marchés du crédit hypothécaire aux Etats-Unis, a ébranlé la confiance de la Chine vis-à-vis du système financier de style occidental et a pu avoir joué le rôle de catalyseur dans la résurgence des entreprises publiques. Avant 2008, les gouvernements locaux chinois n’avaient pas l’autorisation d’emprunter, mais un plan de relance de 4.000 milliards de renminbis a permis aux gouvernements locaux d’emprunter via des véhicules de financement publics et d'aiguillonner l’investissement, évinçant l’investissement du secteur privé. La relance de 4.000 milliards de renminbis déployée en 2008 et le boom subséquent dans l’investissement dans les infrastructures et l’immobilier ont soutenu le taux de croissance de la Chine autour de 10 % par an jusqu’à 2011. Mais ces investissements financés par la dette ont aussi semi les germes des problèmes d’endettement auxquels les promoteurs chinois et les gouvernements locaux font actuellement face.

A partir des années 2010, le gouvernement chinois a commencé à jouer un plus grand rôle dans les entreprises privées. D’une part, il a augmenté sa participation au capital de plusieurs entreprises privées. Alors que la part des entreprises entièrement publiques avait décliné au cours du temps, la part d’entreprises avec une participation de l’Etat d’au moins 10 % dans le capital a augmenté, passant de 50 % à 60 % de 2012 à 2017. D’autre part, les dirigeants du Parti communiste chinois sont davantage intervenus dans la gouvernance des entreprises. En 2002, moins de 27 % des sociétés privées possédaient une cellule du parti. Mais en 2018, les régulateurs de la Chine exigèrent l’établissement d’une cellule du parti dans toute société désirant être cotée en Bourse. Les plus hauts-dirigeants chinois ont de plus en plus évoqué un accroissement de l’engagement du parti dans les sociétés privées, appelant à l’ouverture de cellules du parti pour mieux comprendre et interagir avec les sociétés privées et aider "à améliorer leur structure de gouvernance d’entreprises". Finalement, à partir de 2020, les dirigeants chinois ont commencé à se montrer plus durs en matière de régulation avec les entreprises chinoises. En novembre 2020, par exemple, l’introduction en Bourse d’Ant Financial a été brusquement suspendue suite à un discours du président d’Alibaba, Jack Ma, critiquant les régulateurs financiers chinois pour être trop conservateurs. Même s’il y a des justifications en matière de réglementation derrière, ces règles n’ont pas été mises en œuvre avec la délibération habituellement en cours en Chine et elles ont été perçues par beaucoup comme ciblant sélectivement certains secteurs et certaines entreprises, en l'occurrence les entreprises privées plutôt que les entreprises publiques.

Des travaux suggèrent que la politique industrielle de la Chine n’a connu qu’un succès limité dans la promotion de la productivité. Plusieurs études ont trouvé des cas où les subventions publiques ne se sont pas accompagnées d’avancées en termes de productivité. Par exemple, plutôt que d’encourager l’innovation, les crédits d’impôts pour les entreprises qui dépassèrent un certain seuil dans l’investissement en R&D ont conduit certaines firmes à requalifier certaines dépenses administratives comme des investissements en R&D. Une autre étude n’a guère constaté que le gouvernement chinois choisissait des "gagnants" lorsqu’il allouait des subventions (…).

Alors que les relations avec l’Occident se dégradaient, les dirigeants chinois se sont tournés vers une prise de décision davantage centralisée et ont ralenti la mise en œuvre des réformes orientées vers le marché qui avaient été annoncées lors du Troisième Plénum du 18ème Congrès du Parti communiste. (…)

Le miracle de croissance chinois a reposé sur des réformes orientées vers le marché et une ouverture au monde de économie chinoise. La Chine fait face aujourd’hui à d’importants problèmes structurels, comme le ralentissement de la croissance et un vieillissement de la population qui menacent les perspectives de croissance futures, même après la reprise suite aux chocs pandémiques et à la sévère contraction dans son secteur immobilier. Cependant, ces problèmes structurels pourraient être réglés plus efficacement par une reprise des réformes de marché et, si celles-ci étaient en œuvre, je crois que la Chine pourrait continuer d’avoir une croissance potentielle supérieure à 6 % par an pour les dix à quinze prochaines années. Cependant, cela dépendra largement de la façon par laquelle les dirigeants gèrent l’économie politique interne, en particulier du rôle de l’Etat dans la prise de décision économique, et de la relation entre la Chine et l’occident, qui vont déterminer l’accès de la Chine aux technologies, systèmes financiers et marchés étrangers. Si les dirigeants continuent de se détourner des réformes de marché pour privilégier une prise de décision centralisée, une allocation des ressources planifiée par le haut et une marginalisation des entreprises privées, alors la productivité et la croissance économique pourraient se détériorer davantage. La Chine, les Etats-Unis et le reste du monde en souffriraient. »

Hanming Fang, « What explains China’s economic slowdown? », EconoFact, 8 novembre 2023. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

lundi 30 octobre 2023

Le grand bond en arrière de la Chine

Par Martin Anota le lundi 30 octobre 2023, 16:00 - Croissance, cycles et crises

« Ce mois de novembre, cela fera dix ans que le 18ème comité central du Parti communiste chinois a tenu son Troisième Plenum quinquennal. Cette réunion avait fixé un ensemble de réformes visant à soutenir le taux de croissance national. Mais ces réformes n’ont pas été mises en œuvre, ce qui contribue au ralentissement de l’économie.

Le déclin de la croissance chinois

Il y a dix ans, en 2013, une simple extrapolation du différentiel de taux de croissance entre la Chine et les Etats-Unis suggérait que la deuxième économie mondiale dépasserait d’ici 2021 la première (quand les PIB sont comparés en utilisant les taux de change nominaux). Certains estimaient même que le dépassement se produirait en 2019. Ce n’est pas ce qui s’est passé : l’économie américaine est restée bien en avance. Goldman Sachs et d’autres prévoient désormais que le PIB chinois ne rattrapera pas le PIB américain avant 2035. Même si le dépassement se produit, il pourrait n’être que temporaire. On prévoit que l’économie chinoise atteindra un pic au milieu du siècle, à partir duquel le déclin de sa population active dépassera la croissance de sa productivité. Cette significative révision des prévisions de croisement est une indication de l’ampleur des révisions à la baisse de la croissance tendancielle de l’Empire du Milieu depuis 2013.

Certes, le PIB chinois a déjà dépassé le PIB américain si on les mesure en termes de PPA (…). Pour plusieurs raisons, telles que la prévision de la force militaire ou la détermination de la taille des quotas au FMI, la comparaison aux taux de change courants est bien plus importante que la comparaison aux taux PPA.

Il apparaissait probablement inévitable il y a dix ans que l’économie chinoise ralentirait au cours de la décennie suivante, après trois décennies d’une croissance moyenne de 10 % par an, une performance sans précédent à travers le monde. Parmi les principales raisons amenant à prévoir un ralentissement, il y a le rattrapage technologique, les rendements décroissants du capital, le vieillissement de la population, les rendements décroissants de l’exode urbain, une possible trappe à revenu intermédiaire et un simple retour à la moyenne. Mais le ralentissement a été plus sévère qu’on en s’y attendait (même si l’on croit les chiffres officiels) ou que ce qui est nécessaire.

Les promesses de 2013

Les réformes qui furent annoncées au Troisième Plénum de 2013, avec pour date limite de mise en œuvre l’année 2020, étaient raisonnables, que ce soit du point de vue des économistes chinois ou de celui des économistes étrangers. Le rôle de l’Etat dans l’économie devait être réduit et le marché devenir la "force décisive dans l’allocation des ressources". L’importance des entreprises publiques dans l’économie devait diminuer relativement à l’importance des entreprises privées. Par exemple, les investisseurs privés devaient avoir la possibilité de détenir une plus grande part du capital des entreprises publiques et ces dernières devaient verser une plus grande part de leurs profits à leurs propriétaires sous forme de dividendes. Le gouvernement devait simplifier les procédures d’approbation, indiquer explicitement quels secteurs resteraient sous son contrôle et déréglementer les prix de l’énergie et d’autres intrants que les entreprises achètent aux services publics (donc réduire une forme de subventions aux entreprises publiques).

Le système financier devait être libéralisé, permettant une plus grande mobilité transfrontalière des capitaux. Les résidents ruraux devaient bénéficier d’un meilleur respect des droits de propriété foncière, leur donnant le droit de posséder et de vendre leur propriété et de ne plus être exposés au risque de se la faire confisquer par les responsables locaux, qui exproprient parfois les terres pour construire des tours d’immeubles inutiles. Le système du hukou devait être réformé de façon à permettre aux nouveaux arrivants en ville d’accéder aux mêmes services publics, notamment de santé et d’éducation, que les résidents de longue date. La désastreuse politique de l’enfant unique devait être éliminée. L’économie devait être moins dépendante de l’investissement et des exportations et reposer davantage sur la consommation des ménages. L’environnement devait être nettoyé.

Des réformes annulées

Quelques-unes de ces réformes ont été poursuivies au cours des dix années qui ont suivi. Certains progrès avaient été réalisés concernant l’environnement. La politique de l’enfant unique a été abandonnée (même si les familles sont toujours limitées à trois enfants). Il y a eu un rééquilibrage vers la consommation domestique, par opposition à la dépendance excessive à la demande extérieure. C’est ce changement qu’implique l’expression "circulation duale" adoptée en 2020. La force la plus fondamentale derrière la moindre importance du commerce extérieur a été une suite d’événements fortuits : la guerre commerciale de Trump, la pandémie de Covid-19, l’extension excessive des chaînes de valeur internationales et le déclin général des relations avec les Etats-Unis et leurs alliés.

Mais la plupart des réformes annoncées en 2013 n’ont pas été adoptées. En fait, les réformes adoptées depuis sont allées à l’opposé. Cela contribue à expliquer pourquoi la croissance ralentit. Le rôle de l’Etat dans l’économie s’est accru relativement au secteur privé. Par exemple, le flux de prêts accordés aux entreprises publiques a augmenté après 2013, tandis que la part de prêts allant aux entreprises privées a chuté. Or la productivité tend à être plus élevée dans les entreprises privées que dans les entreprises publiques, donc la plus grande importance des entreprises publiques est l’une des raisons expliquant pourquoi la croissance de la productivité a ralenti à partir de 2013. (...)

L’absence de relance macroéconomique en 2023

Si le gouvernement chinois a élargi son rôle dans les politiques microéconomiques et structurelles depuis 2013, son inclination à suivre la politique macroéconomique active s’est par contre érodée. Durant les treize premières années de ce siècle, les autorités chinoises ont fait un bon usage contracyclique des politiques monétaire et budgétaire. La Banque populaire de Chine a répondu de façon appropriée à la surchauffe de 2007-2008, en relevant les taux d’intérêt et en resserrant les exigences en réserves imposées aux banques et les ratios prêts-valeur du crédit hypothécaire, ce qui a permis de réduire l’inflation. Elle le fit de nouveau en 2010-2011. Entre ces deux périodes de surchauffe, les politiques monétaire et macroprudentielle avaient été assouplies en 2008-2009 en réponse à la crise financière mondiale. En même temps, le gouvernement entreprit une hausse keynésienne des dépenses. En conséquence, la Chine s’est rapidement remise de la récession.

En 2022-2023, la production a chuté sous la trajectoire ralentie de la production potentielle, en raison des effets récessifs de l’éclatement d’une bulle immobilière et de la politique zéro-Covid. Pourtant, les politiques monétaire et budgétaire n’ont pas répondu à la plus récente récession avec la même habileté contracyclique dont elles ont fait preuve lors des précédentes récessions. En d’autres termes, l’économie est actuellement déprimée à la fois par l’échec dans la mise en œuvre des politiques structurelles et par l’échec dans l’adoption d’une politique contracyclique.

Comment peut-on expliquer le contraste entre, d’un côté, la récente méfiance du gouvernement chinois vis-à-vis de la relance et, d’un autre côté, du plus grand rôle qu’il joue dans la structure de l’économie ? (…) L’essentiel des dépenses de 2008-2009 et d’autres expansions passées est provenue des gouvernements locaux, qui ne sont pas totalement sous le contrôle du gouvernement central. En outre, notons qu’une façon naturelle de stimuler l’économie aurait été de réaliser des transferts de façon à accroître le revenu disponible des ménages, ce qui stimulerait leur consommation, mais cela aurait pour effet d’accroître le rôle du secteur privé, ce qui n’est pas la préférence révélée du gouvernement chinois.

Finalement, il y a une vraie tension entre les rôles du marché et du gouvernement. La libération financière s’est interrompue en partie en réaction à l’instabilité financière, notamment le krach boursier de juin 2015, mais aussi pour empêcher une sortie nette des capitaux et la dépréciation du yen. Cette dernière commença fin 2014 et perturba les marchés des changes en août 2015.

Politique chinoise

Si l’inversion des réformes de 2013 a ralenti la croissance économique, pourquoi le Président Xi Jinping a-t-il choisi ce chemin ? Deng Xiaoping, le dirigeant chinois de 1978 à 1989, avait fait de l’enrichissement la priorité nationale, ce qui fut le cas les quarante années qui suivirent. Le Troisième Plénum de 2013 ne constitue pas l’ascension de la pensée de Xi Jinping, même s’il avait déjà pris ses fonctions. Cette ascension eu lieu en 2017, quand il consolida son pouvoir. On dit que Xi s’inspire davantage de Mao Zedong que de Deng. On disait que le gouvernement chinois s’engageait à délivrer une prospérité économique croissante pour garantir le soutien de la population à un régime répressif, mais, pour Xi, c’est l’inverse : le contrôle politique par le Parti communiste chinois prime sur l’économie.

Ce mois ne marque pas le dixième anniversaire d’un tournant décisif en Chine vers les réformes de marchés. C’est plutôt le dixième anniversaire de leur zénith. »

Jeffrey Frankel, « China’s great leap backward », in Econbrowser (blog), octobre 2023. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« Surestime-t-on la croissance chinoise ? »

lundi 23 octobre 2023

La Chine peut-elle rattraper la Grèce ?

Par Martin Anota le lundi 23 octobre 2023, 17:00 - Croissance, cycles et crises

« Le dirigeant de la Chine, Xi Jinping, a récemment évoqué l’objectif d’atteindre le revenu par tête d’un "pays développé de niveau intermédiaire d’ici 2035". Cet objectif peut-il être atteint ? Pas d’après nous. Le maintien d’une croissance rapide fait face à des vents contraires de plus en plus puissants, allant du vieillissement démographique et des rendements d’échelle décroissants aux limites du modèle de croissance chinois centré sur l’investissement. D’autres obstacles à la croissance semblent se dresser, notamment un tournant vers une gestion publique plus étroite de l’économie, l'aggravation des problèmes du crédit dans l’immobilier et d’autres secteurs et les limites de l’accès aux technologies étrangères clés. Même sous des hypothèses optimistes concernant les fondamentaux de la croissance future, la Chine ne semble à même de refermer qu’une fraction de l’écart avec les pays à haut revenu au cours des prochaines années.

Une déplaisante arithmétique de croissance

Il n’est pas clair quant à savoir quel groupe de pays Xi avait précisément en tête en se référant aux pays développés, mais il se pourrait que ce soit ceux classifiés comme "économies avancées" par le FMI. Ce groupe de pays inclut 32 économies, avec des revenus par tête allant en 2022 de 36.900 dollars (la Grèce) à 127.600 dollars (Singapour) mesurés en parités de pouvoir d’achat. (La conversion des revenus en dollars PPA corrige les différences en termes de coût de la vie entre les pays.) Nous définissons par "niveau intermédiaire" le 25ème centile de ce groupe, correspondant au revenu par tête de 49.300 dollars.

La Chine est actuellement un pays à revenu intermédiaire, avec un revenu par tête de 21.400 dollars, la plaçant juste au-dessus du 60ème centile de la répartition mondiale des revenus. La Chine a encore un long chemin à parcourir pour atteindre notre seuil de revenu. Le revenu par tête devrait être multiplié par 2,3, ce qui correspond à un maintien du taux de croissance à 6,6 % pour atteindre ce seuil d’ici 2035. La croissance annuelle du revenu devrait être de 4,3 % pour atteindre le niveau actuel de la Grèce cette année-là.

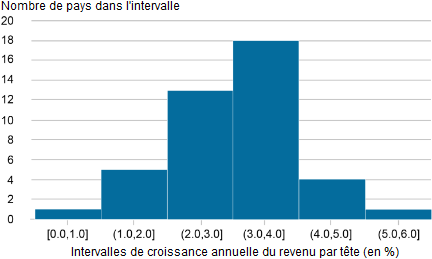

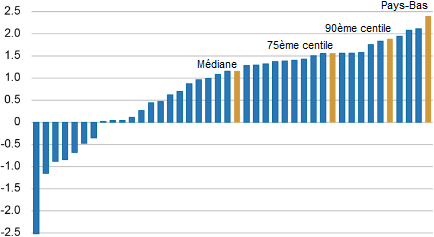

Un regard sur l’histoire montre le défi colossal que représente ce rattrapage. Des quarante-trois pays qui avaient en 2009 le niveau de revenu actuel de la Chine, aucun n’a réussi à atteindre le taux de croissance nécessaire pour pousser la Chine au 25ème centile de l’économie avancée au cours des treize années suivantes (cf. graphique ci-dessous). En effet, le taux de croissance médian du revenu de ce groupe a été de 3,1 %, avec seulement cinq pays ayant connu une croissance supérieure à 4 %. Et pour les vingt-quatre pays avec des revenus supérieurs à 49.300 dollars, cela prit en moyenne 32 ans atteindre ce niveau depuis le niveau de revenu actuel de la Chine. Seulement deux pays y sont parvenus en moins de 20 ans.

GRAPHIQUE Croissance annuelle moyenne du revenu par tête les 13 années après avoir atteint le niveau de la Chine en 2022 (en %)

Un optimiste à propos de la croissance chinoise ne manquerait sans doute pas de rappeler que la trajectoire de croissance de la Chine a été particulièrement robuste depuis que les réformes de marchés furent entreprises au début des années 1980. La croissance du revenu par tête attint 6,5 % de 2009 à 2022 et elle fut même encore plus rapide les décennies antérieures (9,4 % entre 1996 et 2009, 8,8 % entre 1983 et 1996). La Chine a même été le moteur de la croissance du revenu mondial durant les trois périodes.

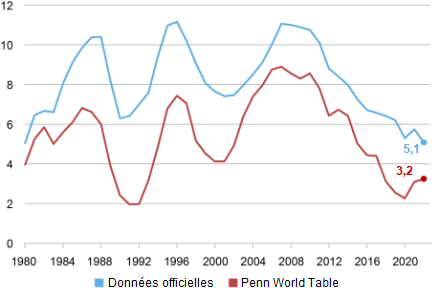

La performance passée de croissance chinoise est en effet impressionnante. Pour autant, les données officielles montrent que la croissance tendancielle du revenu a ralenti depuis le milieu des années 2000 (cf. la ligne bleue sur le graphique ci-dessous, qui montre les taux de croissance sur cinq ans). Les objectifs de revenu des autorités impliquent d’inverser ou, du moins, de stopper cette tendance. (...)

GRAPHIQUE Taux de croissance du revenu par tête chinois (moyenne mobile sur cinq ans, en %)

En outre, ces chiffres prennent les statistiques officielles de la croissance chinoise comme argent comptant. Cela fait longtemps que l’exactitude des statistiques chinoises fait l’objet d’un profond scepticisme (…) et beaucoup d’analystes croient que la croissance a été systématiquement surestimée. L’économiste Harry Wu a accrédité cette idée et proposé plusieurs ajustements aux données officielles. Ces ajustements servent de base pour des séries alternatives publiées dans des bases de données internationales comme la Penn World Table (…). La croissance du revenu de la Chine est restée exceptionnelle même selon ces ajustements, la plaçant dans le décile supérieur de la distribution mondiale au cours de chacune des trois récentes périodes de treize ans. Mais ces données montrent que la croissance a déjà ralenti à "seulement" 4,4 % de 2009 à 2022 (à peine assez rapide pour permettre d’accéder au bas du classement des pays avancés d’ici 2035) et à un rythme encore plus lent au cours des cinq dernières années (la ligne rouge sur le graphique ci-dessous).

Le débat sur le vrai taux de croissance de la Chine n’est pas clos. Heureusement, nous n’avons pas à le trancher. Comme nous allons le voir, un examen des sources de la croissance chinoise suggère que celle-ci va chuter sous nos valeurs de référence même si les données officielles sont correctes.

Les leçons du modèle de croissance néoclassique

Le modèle de croissance néoclassique standard fournit un cadre utile pour évaluer les perspectives de croissance de la Chine. Selon ce modèle, la croissance économique provient essentiellement de deux sources : l’accumulation des facteurs travail et capital et le progrès technique. Les contributions du travail et du capital à la croissance sont égales aux taux de croissance de ces facteurs, pondérés par leurs parts dans la valeur de la production. La contribution de la technologie à la croissance (la "productivité globale des facteurs", soit PGF) est calculée comme un résidu, comme la hausse de la production qui n’est pas expliquée par l’accumulation des facteurs.

Une perspective néoclassique révèle deux contraintes fondamentales sur la trajectoire future de la croissance chinoise. Le facteur travail est susceptible de décliner sous le poids du vieillissement de la population. Selon les projections des Nations unies, la population en âge de travailler (c’est-à-dire âgée de 20 à 64 ans) va chuter de 6 % d’ici 2035. En principe, les hausses du taux d’activité ou du nombre d’heures par travailleur pourraient compenser une partie du déclin de la population en âge de travailler. Mais ces deux variables atteignent déjà des niveaux élevés en Chine.

La part élevée de l’investissement dans le PIB chinois (régulièrement supérieure à 40 % depuis le milieu des années 2000) a soutenu une accumulation rapide du stock de capital du pays. En effet, le ratio capital sur production de la Chine est maintenant l’un des plus élevés au monde en termes de PPA. Mais l’accumulation du capital est sujette à des rendements décroissants : une hausse donnée contribue de moins en moins à la croissance à mesure que le capital est de plus en plus abondant. En outre, comme le stock de capital augmente relativement à la production, une part plus élevée des nouveaux investissements doit compenser la dépréciation du stock existant. L’impact des rendements décroissants est déjà manifeste. Selon nos estimations, une hausse du facteur capital a contribué à la croissance du PIB à hauteur de 3,4 points de pourcentage en moyenne entre 2018 et 2022, contre 4,3 points de pourcentage entre 2013 et 2017.

Dans un précédent travail base sur le cadre néoclassique, nous avons conclu que la contribution du capital à la croissance va continuer de baisser ces prochaines années, même sous des hypothèses optimistes. Des projections actualisées avec de nouvelles données renforcent cette conclusion, impliquant une contribution de 1,4-1,9 points de pourcentage pour la période allant jusqu’à 2035. (…) En somme, nous nous attendons à ce que la baisse des contributions du travail et du capital maintienne la croissance du revenu en-deçà de 4 % s’il n’y a pas en parallèle d’accélération de la croissance de la PGF.

Une hausse de la croissance de la PGF semble toutefois improbable, puisque la croissance de la productivité en Chine est déjà assez élevée, s’élevant en moyenne 1,8 % depuis 2009. Seulement cinq des quarante-trois pays qui avaient atteint le niveau de revenu actuel de la Chine par le passé ont connu une croissance de la PGF aussi élevée au cours des treize années suivantes (cf. graphique ci-dessous). Aucun n’a réussi à avoir un rythme supérieur de quelques dixièmes de points de pourcentage. En résumé, la Chine devra connaître une croissance de la PGF qui n’a jamais eu de précédent par le passé afin d’atteindre ses objectifs de revenu. En outre, ces estimations supposent que les chiffres officiels de croissance soient exacts. Si les taux de croissance plus faibles que rapportent les travaux de Wu s’avèrent corrects, la croissance de la PGF a déjà chuté à environ zéro.

GRAPHIQUE Croissance annuelle moyenne de la PGF au cours des 13 années après avoir atteint le niveau de revenu actuel de la Chine (en %)

Des vents contraires structurels

Selon nous, une combinaison de vents contraires structurels, certains anciens et d’autres émergents, va empêcher la Chine de maintenir sa performance de productivité passée, encore moins de la dépasser. Les vents contraires anciens ont été largement évoqués ailleurs, notamment dans nos propres travaux, et nous nous contentons de les lister ici : la gestion de l’économie par un Etat omniprésent et le Parti communiste, une tendance qui s’est accentuée sous la présidence de Xi ; un retard institutionnel, qui se reflète par exemple par les faibles scores en ce qui concerne des indicateurs basés sur les enquêtes tels que les indicateurs de gouvernance de la Banque mondiale ; le besoin de rééquilibrer l’économie de façon à la rendre moins dépendante de l’investissement et à ce que la croissance soit davantage tirée par la consommation ; les dettes élevées du secteur privé et du gouvernement, accumulés pour financer la croissance tirée par l’investissement.

De nouveaux vents contraires ont émergé pour s’ajouter aux anciens. La croissance chinoise a longtemps été dépendante de l’activité du secteur immobilier. (Selon certains indicateurs, l’immobilier contribue à un quart de l’activité économique.) Les autorités chinoises ont par le passé relâché ou resserré le crédit et la réglementation du secteur de façon à lisser les fluctuations de la croissance du PIB. Cependant, l’activité immobilière réelle connaît depuis deux ans un déclin, a priori insensible aux efforts des autorités pour soutenir l’activité.

Les difficultés actuelles du secteur de l’immobilier illustrent le défi plus large que constitue la réorientation de la croissance vers un modèle moins centré sur le crédit et l’investissement. Mais ces difficultés ont leur propre dynamique. L’abandon d’une croissance tirée par l’investissement va entraîner une réallocation substantielle des dépenses publiques de l’investissement vers la consommation et le versement de revenus de transfert aux ménages. En même temps, les déficits publics et la dette publique sont déjà très importants. Un tel changement dans les priorités de dépenses publiques va s’opérer alors même que devra être traitée la question politiquement épineuse de la restructuration de la dette publique.

Un deuxième vent contraire émergent tient à la tendance à la relocalisation et à l’atténuation des risques (derisking) des partenaires commerciaux de la Chine. La pandémie a révélé la fragilité des chaînes de valeur internationales, centrées sur la Chine. En outre, les tensions géopolitiques entre la Chine et ses principaux partenaires commerciaux se sont accentuées au cours des dernières années. Ces forces ont conduit à l’adoption de mesures visant à rapprocher les chaînes de valeur et, même si celles-ci restent internationales, à délocaliser dans des pays avec lesquels les relations sont moins conflictuelles ; des politiques que les responsables américains et européens ont qualifiées d’"atténuation des risques" (derisking).

En outre, l’exacerbation des tensions géopolitiques a poussé les Etats-Unis et leurs partenaires à limiter davantage l’accès de la Chine aux technologies étrangères critiques. Par exemple, en octobre dernier, le gouvernement américain a adopté de nouveaux contrôles des exportations qui ont bloqué l’accès de la Chine aux technologies clés pour la production ou l’acquisition des circuits intégrés de pointe ou même des produits contenant de tels circuits intégrés. Cette action américaine a ensuite été rejointe par des partenaires majeurs, notamment le Japon et les Pays-Bas. Ces contrôles sont conçus de façon à ramener les technologies de fabrication de puces chinoises aux niveaux antérieurs à 2014. Plus récemment, les Etats-Unis ont adopté un décret qui place les restrictions ciblées sur certains investissements des entités américaines en Chine. (…) »

Hunter L. Clark & Matthew Higgins, « Can China catch up with Greece? », Federal Reserve Bank of New York, Liberty Street, 19 octobre 2023. Traduit par Martin Anota

aller plus loin...

« Anatomie de la croissance chinoise »

« La Chine rencontre Solow. Autour de l'épuisement du modèle de croissance chinois »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« Surestime-t-on la croissance chinoise ? »

mercredi 23 août 2023

A quel point la crise chinoise est-elle inquiétante ?

Par Martin Anota le mercredi 23 août 2023, 17:00 - Croissance, cycles et crises

« Les difficultés économiques des années post-pandémiques ont entraîné d’intenses débats intellectuels et politiques. Une chose sur laquelle presque tout le monde, cependant, s’accorde est que la crise post-Covid a peu de ressemblances avec la crise financière mondiale de 2008. Pour autant, la Chine (la plus grosse ou la deuxième plus grosse économie au monde, selon votre façon de mesurer sa taille) semble être au bord d’une crise qui ressemble beaucoup à ce que le reste du monde a connu en 2008.

Je n'ai pas de connaissances suffisamment précises de la Chine pour juger si elle va réussir à contenir son moment Minsky, l’instant auquel tout le monde prend soudainement conscience que la dette insoutenable s’avère effectivement insoutenable. En fait, je ne suis pas sûr que quelqu’un (même parmi les responsables chinois) sache répondre à cette question.

Mais je pense que nous pouvons répondre à une question plus conditionnelle : si la Chine avait une crise semblable à celle de 2008, celle-ci se répercuterait-elle violemment au reste du monde, en particulier aux Etats-Unis ? Et la réponse est clairement négative. Aussi grosse que l’économie chinoise, l’économie américaine a peu d’exposition financière ou commerciale aux problèmes de la Chine.

Avant d’arriver à cette conclusion, parlons des raisons pour lesquelles la Chine en 2023 ressemble aux économies de l’Atlantique Nord (c’est-à-dire la fois les Etats-Unis et l’Europe) en 2008.

La crise de 2008 a été provoquée par l’éclatement d’une ample bulle immobilière des deux côtés de l’Atlantique. Les effets de l’éclatement de la bulle ont été amplifiés par des perturbations financières, en particulier l’effondrement du système bancaire parallèle (shadow banks), des institutions qui agissent comme les banques, qui subissent le risque de connaître l’équivalent de ruées bancaires, mais qui n’étaient pas régulées et qui manquaient du filet de sécurité fourni aux banques conventionnelles.

Aujourd’hui, la Chine a un secteur immobilier encore plus gonflé que celui des nations occidentales à la veille de 2008. La Chine a aussi un secteur bancaire parallèle très important et en difficulté. Et elle a des problèmes qui lui sont spécifiques, notamment d’importantes dettes détenues par les gouvernements locaux.

La bonne nouvelle est que la Chine n’est ni comme l’Argentine, ni comme la Grèce, des nations qui possédaient d’importantes dettes vis-à-vis des créanciers étrangers. La dette en question est essentiellement de l’argent que la Chine doit à elle-même. Et il doit être en principe possible pour le gouvernement national de résoudre la crise via une certaine combinaison de renflouements des débiteurs et de décotes pour les créanciers.

Mais le gouvernement chinois est-il assez compétent pour gérer le genre de restructuration financière dont son économie a besoin ? Les responsables chinois ont-ils assez de détermination ou de clarté intellectuelle pour faire ce qui doit être fait ? Je m’inquiète tout particulièrement à propos du dernier point. La Chine doit remplacer un investissement immobilier insoutenable par une plus forte demande des consommateurs. Mais certaines informations suggèrent que les hauts responsables restent méfiants quant au "gâchis" que représentent pour eux les dépenses des ménages et rechignent à l’idée de "donner plus d’autonomie aux individus pour qu’ils prennent plus de décisions par eux-mêmes sur la façon de dépenser leur argent". Et il n’est pas rassurant de voir que les responsables chinois répondent à la crise potentielle en poussant les banques à prêter plus, fondamentalement en continuant sur le sentier qui a amené la Chine où elle se trouve à présent.

Donc la Chine pourrait avoir une crise. Si c’est le cas, comment nous affectera-t-elle ? La réponse, autant que je sache, est que l’exposition des Etats-Unis à une potentielle crise chinoise est étonnamment faible. Combien les Etats-Unis ont-ils investi en Chine ? L’investissement direct (l’investissement qui implique un contrôle) en Chine et à Hong Kong est d’environ 215 milliards de dollars. L’investissement de portefeuilles (essentiellement sous la forme d’actions et d’obligations) est d’un montant un peu supérieur à 300 milliards de dollars. Donc, nous parlons d’environ 515 milliards de dollars au total. Cela peut sembler être un gros chiffre, mais pour une économie aussi grosse que celle des Etats-Unis, il est faible. Voici une comparaison. Aujourd’hui, il y a plusieurs inquiétudes à propos de l’immobilier commercial américain, en particulier les bâtiments de bureaux, qui font probablement face à une réduction permanente de la demande avec l’essor du télétravail. Eh bien, les bâtiments de bureaux représentent actuellement environ 2.600 milliards de dollars, soit environ cinq fois plus que l’investissement américain en Chine.

Pourquoi est-ce qu’une grosse économie a si peu attiré l’investissement américain ? Fondamentalement, selon moi, parce qu’étant donné l’arbitraire de la politique chinoise, beaucoup de potentiels investisseurs craignent que la Chine puisse être comme un piège à insectes : vous pouvez y entrer, mais pas en sortir.

Que dire de la Chine en tant que marché ? La Chine est un gros acteur dans le commerce international, mais elle n’achète pas beaucoup aux Etats-Unis, l’équivalent de 150 milliards de dollars en 2022, soit moins de 1 % du PIB américain. Donc un effondrement chinois n’aurait pas beaucoup d’effet direct sur la demande de produits américains. L’effet sera plus large pour les pays qui vendent beaucoup à la Chine, comme l’Allemagne et le Japon, et il pourrait y avoir un effet ricochet sur les Etats-Unis via les ventes de ces pays. Mais l’effet global serait toujours faible. Une crise économique chinoise pourrait même avoir un petit effet positif sur les Etats-Unis, parce qu’elle réduirait la demande de produits de base, en particulier le pétrole, ce qui pourrait réduire l’inflation.

Rien de cela ne signifie que nous devrions considérer comme bienvenue la possibilité d’une crise chinoise ou jubiler à l’idée que la Chine puisse connaître des difficultés. (…) Nous devrions nous inquiéter à propos de ce que le régime chinois pourrait faire pour détourner ses citoyens des problèmes domestiques. Mais en termes économiques, nous pourrions penser qu’une potentielle crise chinoise ne serait pas un événement mondial comme la crise de 2008. »

Paul Krugman, How scary Is China’s crisis? », 21 août 2023. Traduit par Martin Anota

aller plus loin...

« Quel serait l’impact d’un ralentissement de la croissance chinoise sur le reste du monde ? »

« Quelles seraient les répercussions internationales d’un atterrissage brutal de l’économie chinoise ? »

« Le boom immobilier chinois est-il soutenable ? »

« Où en est le rééquilibrage de l’économie chinoise ?

« billets précédents - page 1 de 13