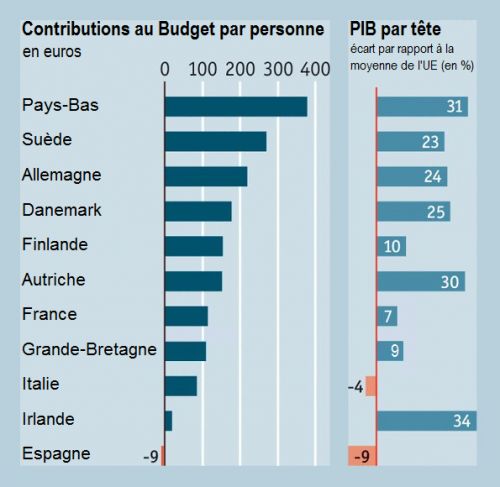

GRAPHIQUE Pourcentage de personnes déclarant "oui" à la question "avez-vous confiance en l'Union européenne ?" dans une sélection de pays au printemps 2015 (en %)

source : The Economist (2016)

Intégration européenne

jeudi 9 juin 2016

L'euroscepticisme ne gagne pas seulement les Anglais

Par Martin Anota le jeudi 9 juin 2016, 16:00

vendredi 6 mai 2016

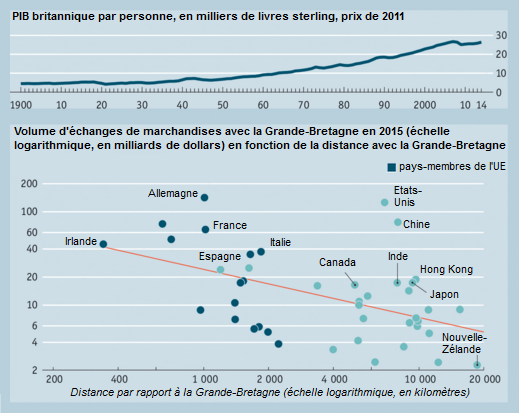

La Grande-Bretagne a peut-être intérêt à rester proche de ses partenaires...

Par Martin Anota le vendredi 6 mai 2016, 16:00

jeudi 21 avril 2016

La zone euro : toujours plus fragile, toujours plus disparate

Par Martin Anota le jeudi 21 avril 2016, 12:00

Une plus grande résilience face aux chocs ?

« La semaine dernière, la BCE a publié son rapport annuel qui (cela ne nous surprend pas) nous dit finalement que tout va bien. L’assouplissement quantitatif est efficace (c’est pourquoi la BCE a sorti la bombe atomique), la confiance revient et la reprise est en cours. En d’autres mots, apparemment, un document où l’UE s’auto-congratule, avec peu d’intérêt, si ce n’est dans les données qu’il collecte.

Sauf, dans le préambule, où une phrase du président Mario Draghi a suscité beaucoup de commentaires, au point que les médias et les réseaux sociaux aient négligé le reste du rapport. Je cite le paragraphe entier (...) : "L’année 2016 ne sera pas moins porteuse de défis pour la BCE. Nous sommes confrontés à des incertitudes quant aux perspectives de l’économie mondiale. Nous faisons face à des forces désinflationnistes persistantes. Et nous opérons dans un contexte de questionnement sur la voie que va prendre l’Europe et sur sa capacité de résistance à de nouveaux chocs. Dans un tel environnement, notre engagement en faveur de notre mandat demeurera un point d’ancrage de la confiance pour les citoyens européens."

Pourquoi est-ce important ? Parce que jusqu’à présent, un observateur optimiste et quelque peu naïf pourrait croire que, malgré les terribles souffrances et les problèmes généralisés, l’Europe était sur le bon chemin. Certes, nous avons eu une récession en double creux (double-dip recession), alors que le reste du monde était en pleine reprise. Certes, la zone euro est à peu près à son niveau de PIB d’avant-crise et certains membres sont bien en-deçà de celui-ci. Certes, la crise a éreinté la confiance parmi les pays et les gouvernements de l’UE et transformé la "solidarité" en un terrible mot dans la bouche de quelques extrémistes. Mais on a pu croire que tout cela était une transition douloureuse, mais nécessaire, vers un monde merveilleux où les économies seraient saines et la prospérité partagée entre tous : on ne gagne rien sans souffrir. Et l’observateur naïf a pu entendre, pendant presque sept ans, que les souffrances étaient presque finies et que la croissance allait repartir "l’année prochaine". Les réformes ont été mises en œuvre (trop lentement, cela va sans dire) et porteraient bientôt leurs fruits. L’impact récessif de l’austérité a peut-être été sous-estimé, mais il reste un ajustement nécessaire et temporaire. Le résultat, comme le croyait l’observateur naïf, serait que la zone euro émergerait au final de la crise plus robuste, plus homogène et plus compétitive.

J’ai noté il y a déjà bien longtemps que les souffrances que nous nous sommes infligés à court terme ne nous promettaient qu’un surcroît de douleur à l’avenir et, surtout, que l’UEM était en train de devenir plus hétérogène en termes de compétitivité, c’est-à-dire précisément dans la dimension que les réformes sont censées améliorer. J’ai aussi noté qu’en conséquence de tout cela, la zone euro émergerait affaiblie, et non renforcée, de la crise. Une analyse plus rigoureuse (par exemple, celle réalisée par Antonio Fatás et Larry Summers) a récemment montré que les politiques actuellement suivies en Europe freinent le potentiel de l’économie à long terme.

Aujourd’hui, la BCE reconnaît que "nous opérons dans un contexte de questionnement sur (…) sa capacité de résistance à de nouveaux chocs". Même si les pages suivantes appellent à mettre en place les mêmes actions, cette simple phrase est un aveu implicite et puissant que ce sont précisément ces actions qui sont en train de nous tuer. Sept ans de traitement nous rendirent moins résilients. Parce que, et je tiens à souligner ce point, nous sommes moins homogènes que nous ne l’étions en 2007. C'est une véritable gifle pour l'observateur naïf. »

Francesco Saraceno, « Resilience? Not yet », in Sparse Thoughts of a Gloomy European Economist (blog), 11 avril 2016. Traduit par Martin Anota

Il n’y a plus de convergence

« En complément de mon précédent billet, voici un graphique plutôt éloquent :

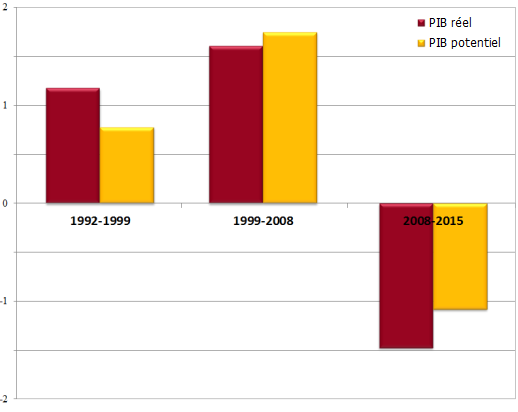

GRAPHIQUE Différentiel de croissance annuel moyen entre les pays périphériques et les pays du cœur de la zone euro (en points de pourcentage)

J’ai compilé le PIB réel de la périphérie (Espagne, Irlande, Portugal, Grèce) et du cœur de la zone euro (Allemagne, Pays-Bas, Autriche, Finlande), et j’ai ensuite regardé l’écart moyen des taux de croissance annuels au cours de trois périodes, en l’occurrence la période qui précède l’adoption de la monnaie unique (1992-1999), les premières années de l’euro (1999-2008), puis la période qui début à partir de la crise (2008-2015).

Focalisons-nous tout d’abord sur la barre rouge : jusqu’à 2008, la croissance de la périphérie était supérieure de 1 point de pourcentage à celle du cœur en moyenne, une différence qui fut même plus large durant l’accumulation de dette des années 2000. Etait-ce un problème ? Non. La convergence, ou le rattrapage, est un aspect normal de la croissance. Habituellement (mais, il ne faut pas oublier que les exceptions sont la règle en économie), de plus pauvres économies tendent à croître plus rapidement que les plus riches, car elles ont davantage d’opportunités en termes de croissance de la productivité. Donc il n’est pas inconcevable que la croissance dans la périphérie soit systématiquement plus rapide que dans le cœur, en particulier dans la phase où l’intégration commerciale et financière s’est approfondie.

Nous savons tous (maintenant, et certains le savaient déjà à l’époque) que cela n’était pas sain, parce que les déséquilibres s’accumulaient et entraînèrent au final la crise. Mais il est important de réaliser que le problème, c’était les déséquilibres, et pas en soi le fait que la croissance soit plus rapide. En fait, si nous regardons la barre jaune dépeignant l’écart en termes de croissance potentielle, elle montre le même schéma. (Je sais, le concept de croissance potentiel n’est pas fiable. Mais bon, s’il est utilisé pour les règles budgétaires, j’ai le droit de l’utiliser, n’est-ce pas ?)

Durant la crise, la périphérie a davantage souffert que le cœur de la zone euro et sa production potentiel a moins crû (ou, plutôt, a davantage chuté). Cela est amplifié par l’effet mécanique de la croissance courante qui "tire" la production potentielle. Mais c’est indéniable que les capacités productives de la périphérie (en termes de capital, de compétences) ont été effritées par la crise, bien plus que dans le cœur de la zone euro. Donc, non seulement nous sommes collectivement plus fragiles, comme je l’ai noté lundi, mais en outre, le prochain choc va davantage affecter la périphérie que le cœur, ce qui ne manquera pas de creuser davantage le fossé.

L’UEM, tel qu’il est actuellement configuré, manque de mécanismes capables de neutraliser les pressions centrifuges. On croyait, lorsque le Traité de Maastricht était signé, que les marchés parviendraient à assurer la convergence. Il s’avéra en fait (sans que cela ne surprenne tout le monde) que les marchés n’ont pas assurer la convergence, mais qu’ils ont en fait été une puissante force centrifuge, contribuant tout d’abord à l’accumulation de déséquilibres, puis en déstabilisant la périphérie lorsque les troubles se manifestèrent.

Les marchés n’agissent pas comme des absorbeurs de chocs. C’est aussi simple que ça, vraiment. »

Francesco Saraceno, « Convergence no more », in Sparse Thoughts of a Gloomy European Economist (blog), 14 avril 2016. Traduit par Martin Anota

jeudi 10 mars 2016

A propos des multiplicateurs dans une union monétaire

Par Martin Anota le jeudi 10 mars 2016, 09:00

Les multiplicateurs dans une union monétaire et à la borne inférieure zéro

« (…) L’étude réalisée par Farhi et Werning (…) est excellente et très riche (…). Nous devons tous savoir, avec Woodford par exemple, que dans une économie fermée à la borne inférieure zéro (zero lower bound) le multiplicateur des dépenses publiques (temporaire) est supérieur à l’unité. Il est tentant d’appliquer la même logique à un membre de l’union monétaire, parce que même s’ils sont de petite taille par rapport à l’union monétaire dans son ensemble, ils font aussi face à un taux d’intérêt nominal fixe. Ce que Farhi et Werning montrent est que c’est un raisonnement incorrect. Je vais essayer d’expliquer pourquoi. (Les auteurs le font également dans leur étude, donc la meilleure option est de la lire, en particulier parce que leur explication du résultat a beau être cohérente avec la mienne, elle n’en est pas moins quelque peu différente).

Rappelons tout d’abord le résultat de Woodford à propos d’une économie fermée. Si les taux d’intérêt réels sont constants, le lissage de la consommation ancre la consommation courante à sa valeur d’équilibre et la hausse temporaire des dépenses publiques n’a pas d’impact sur l’état d’équilibre. Donc la consommation courante reste inchangée, et nous nous retrouvons avec un multiplicateur de production égal à l’unité. (…) Avec une consommation intertemporelle, les effets de revenu n’importent réellement pas, donc nous pouvons les ignorer (1). A la borne inférieure zéro, les taux d’intérêt réels sont fixes, donc toute hausse de la production va générer une certaine inflation, ce qui réduit les taux d’intérêt réels. Une baisse des taux réels va accroître la consommation courante par rapport à son état d’équilibre, donc le multiplicateur excède l’unité.

Maintenant, pourquoi la même logique ne marche pas dans une union monétaire ? Le point clé est que les taux de change nominaux sont fixes, ce qui implique qu’à l’état d’équilibre le niveau des prix doit retourner à son niveau originel pour que la compétitivité soit inchangée. Donc si l’inflation accélère aujourd’hui, elle doit chuter plus tard (par rapport au cas de base). Avec des taux nominaux fixes, nous avons de plus faibles taux réels suivis par une période de correction par des taux réels plus élevés. En se rapprochant du niveau d’équilibre, nous avons une période de consommation croissante, précédée par une chute de la consommation, avec un impact nul. Donc dans une union monétaire, la consommation chute graduellement, et puis s’accroît, mais elle est toujours sous son niveau initial et d’équilibre.

Habile, n’est-ce pas ? Maintenant, pour relier tout ça au monde réel, nous devons rajouter des choses et l’étude montre qu’avec des consommateurs contraints dans l’accès au crédit, le multiplicateur de l’union monétaire peut être supérieur à l’unité. Mais cette différence clé entre une union monétaire et une économie fermée demeure. Et, bien sûr, nous supposons ici que les consommateurs réalisent que, dans une union monétaire, une plus forte inflation aujourd’hui sera compensée par une plus faible inflation plus tard, une hypothèse que certains dans les pays périphériques pourraient vouloir remettre en cause.

Pourtant si vous vous penchez sur le raisonnement ici, ce dernier dépend crucialement de la capacité des prix à augmenter à long terme dans le cas d’une économie fermée. Supposons plutôt que les autorités monétaires cherchent à cibler un niveau des prix à long terme. Maintenant, toute inflation générée par un surcroît de dépenses publiques aujourd’hui requerrait une période future dans laquelle l’inflation sera inférieure pour la compenser. Donc des taux d’intérêt plus faibles à la borne inférieure zéro seraient compensés par des taux d’intérêt plus élevés (qu’à l’état d’équilibre) plus tard, comme la banque centrale réduit le niveau des prix pour le ramener à sa cible. Nous obtiendrions quelque chose qui se rapprocherait du résultat de l’union monétaire. (2)

Donc le multiplicateur en économie fermée est plus faible avec le ciblage de niveau des prix. Bien sûr, le ciblage du niveau des prix (ou son équivalent) n’aide pas en soi à la borne inférieure zéro, pour exactement la même raison. A la borne inférieure zéro, il est généralement supposé que l’inflation est inférieure à son niveau de long terme, donc que les taux d’intérêt réels sont élevés, ce qui, combiné avec le ciblage d’inflation, déprime la consommation. Mais avec le ciblage du niveau des prix, une faible inflation aujourd’hui va se traduire par une forte inflation et de faibles taux d’intérêt réels après que la borne inférieure zéro cesse d’être contraignante, ce qui soutient la consommation courante. Juste comme le ciblage du niveau des prix atténue l’impact d’un choc de demande négatif à la borne inférieure zéro, il atténue l’impact d’un choc de demande positif comme l’expansion budgétaire à la borne inférieure zéro. Le multiplicateur des dépenses publiques est toujours positif, mais maintenant inférieur à l’unité. La relance budgétaire à la borne inférieure zéro est aussi bénéfique parce qu’elle réduit l’ampleur à laquelle l’inflation doit s’accroître après que la borne inférieure zéro cesse d’être contraignante sous un régime de type ciblage des prix.

Donc c’est un autre exemple illustrant pourquoi vous ne pouvez évaluer l’efficacité de la politique budgétaire sans prendre en compte le régime de politique monétaire. L’autre implication cruciale pour les responsables de la politique économique en zone euro est que, dans les modèles standards les plus avancés, la politique budgétaire contracyclique est efficace. (Je pense aussi qu’elle est désirable, mais j’estime que l’efficacité est une condition nécessaire, mais pas suffisante pour la désirabilité.) Mais bien sûr, ils le savent tous, n’est-ce pas ?

(1) Notons, cependant, que le multiplicateur unitaire signifie que la richesse humaine n’a pas changé, parce que le supplément de production et revenu compense exactement le surcroît de fiscalité.

(2) Ce n’est pas exactement la même chose, parce qu’une union monétaire implique des taux nominaux à jamais fixes : l’inflation chute plus tard à travers les effets sur la compétitivité. Dans une économie fermée avec un ciblage du niveau des prix, l’inflation chute et les taux d’intérêt réels vont augmenter, parce que la banque centrale pousse les taux d’intérêt nominaux à la hausse. »

Simon Wren-Lewis, « Multipliers in a monetary union and at the ZLB », in Mainly Macro (blog), 16 juin 2013. Traduit par Martin Anota

Les multiplicateurs de l'austérité dans la périphérie de la zone euro

« Nous voyons souvent des graphiques illustrant les répercussions de la consolidation budgétaire sur la croissance de la production depuis la Grande Récession. Malgré que ces points constituent de bien fragiles preuves empiriques, elles suggèrent tout de même que les multiplicateurs budgétaires dans les pays périphériques de la zone euro comme la Grèce ont été très élevés. A première vue, il n’est pas difficile de l’expliquer. Ces pays n’ont pas leur propre politique monétaire et dans la mesure où la consolidation budgétaire déprime l’inflation locale, les taux d’intérêt réels augmentent, ce qui accroît le multiplicateur budgétaire.

Malheureusement le modèle de base des nouveaux keynésiens suggère que ce raisonnement est incorrect, comme Farhi et Werning le montrent pour des changements temporaires dans les dépenses publiques. Alors que les taux d’intérêt réels peuvent augmenter à court terme suite à un choc négatif touchant les dépenses publiques, le fait d’être dans une union monétaire ancre le niveau des prix à long terme dans ces économiques. Donc, toutes choses égales par ailleurs, un choc négatif touchant les dépenses publiques qui réduirait l’inflation aujourd’hui va être suivi par une accélération de l’inflation plus tard (comparé au cas il n’y aurait pas eu de choc budgétaire), comme les taux de change réels se corrigent par eux-mêmes. Cela signifie que la consolidation budgétaire sous la forme d’une réduction temporaire des dépenses publiques va entraîner une petite hausse de la consommation dans une période qui suit le choc. (La consommation dépend de la somme des taux d’intérêts réels, donc à mesure que le temps progresse la baisse des taux d’intérêt futurs domine de plus en plus cette somme.)

Bien sûr, il se peut tout simplement que le modèle néokeynésien de base soit incorrect ou incomplet. Comme Farhi et Werning le montrent dans la même étude, avec quelques consommateurs contraints dans l’accès au crédit, nous pouvons nous retrouver avec des multiplicateurs de court terme positifs, si bien que les multiplicateurs de la production soient plus élevés que l’unité. Mais (…) le modèle néokeynésien de base peut toujours nous faire apparaître de larges multiplicateurs sans qu’il y ait de tels ajouts.

Ce que nous avons eu dans les pays périphérique, ce ne fut pas seulement un choc de dépenses publiques. En Irlande et en Grèce tout du moins, ce choc budgétaire fut précédé par un choc touchant la dette publique. Soit le gouvernement admit qu’il empruntait plus que les données officielles ne le suggéraient ou il dût renflouer les banques. Nous pouvons imaginer deux types de réponses face à un pur choc de dette publique. Il peut entraîner une forte contraction des dépenses, auquel cas l’analyse de Farhi et Werning s’appliquerait. Mais le gouvernement peut aussi accepter le fait que sa dette soit plus élevée de façon permanente et se contenter de réduire ses dépenses ou d’accroître les impôts juste pour payer les intérêts sur la dette additionnelle.

Dans ce dernier cas, supposons qu’une proportion significative de ce supplément de dette soit détenue par le reste du monde. Nous aurions un transfert permanent de richesses des résidents domestiques vers le reste du monde et cela nécessiterait une dépréciation permanente du taux de change réel. Une hausse de la compétitivité est nécessaire pour faire face à la faiblesse permanente de la demande domestique. Cela produit en soi une dégradation des termes de l’échange qui affecte la consommation. Mais, en plus, dans une union monétaire, cette dépréciation passerait par un ralentissement de l’inflation, ce qui entraînerait une hausse des taux d’intérêts réels. Cela déprimerait à son tour la consommation et le pic surviendrait lorsque le choc toucherait la dette publique.

C’est probablement écrit quelque part, mais ça explique pourquoi vous pouvez avoir des multiplicateurs apparemment larges en Grèce et en Irlande, même si le simple modèle néokeynésien est globalement correct. Ce que nous avons connu est une combinaison d’un choc négatif touchant les dépenses publiques et d’un choc positif touchant la dette publique, et ce dernier peut avoir entraîné une forte contraction de la consommation. Pour ces économies tout du moins, les véritables multiplicateurs publics peuvent ne pas être aussi larges qu’ils ne le paraissent. »

Simon Wren-Lewis, « Multipliers from Eurozone periphery austerity », in Mainly Macro (blog), 9 mars 2016. Traduit par Martin Anota

jeudi 18 février 2016

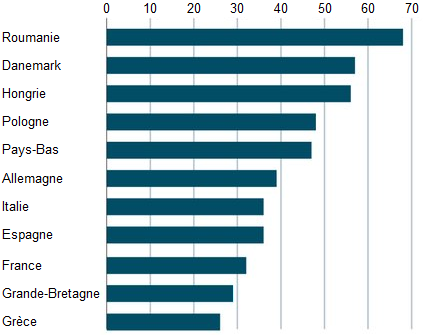

Les contributions au Budget de l'UE

Par Martin Anota le jeudi 18 février 2016, 15:00

« billets précédents - page 4 de 15 - billets suivants »