« Jusqu’à la crise financière mondiale de 2008-2009, la déflation ne préoccupait ni les responsables de politique économie, ni les investisseurs financiers dans les pays développés, sauf au Japon, qui a connu des pressions durables à la baisse sur ses prix pendant pratiquement une génération. Et désormais les craintes déflationnistes sont à nouveau sur le point de disparaître.

Au milieu des années 1960, les économies avancées entrèrent une ère de pressions inflationnistes croissantes, amorcées par des politiques budgétaire et monétaire expansionnistes aux Etats-Unis, puis aggravées par les chocs pétroliers des années 1970. La stagflation, la combinaison de faible croissance économique et de forte inflation, devint un mot à la mode à la fin de la décennie. La plupart des prévisions de marché de l’époque extrapolaient ces tendances, prédisant une hausse ininterrompue des prix du pétrole et des matières premières. L’inflation a fini par être perçue comme chronique et les politiciens se tournèrent vers les contrôles des prix et les politiques de revenu. Les taux d’intérêt de court terme réels (c’est-à-dire ajustés à l’inflation) étaient souvent négatifs dans la plupart des économies développées.

Le monumental resserrement de la politique monétaire américaine opéré par le présidant de la Réserve fédérale Paul Volcker en octobre 1979 mit un terme à ce long cycle. La stagflation laissa la place à un nouveau mot à la mode : la désinflation, qui caractérisa avec précision la situation de plusieurs économies avancées où les taux d’inflation chutèrent pour revenir à un chiffre.

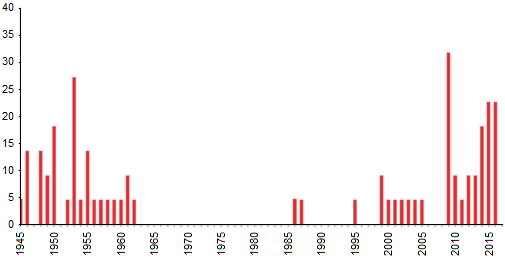

Mais la désinflation n’est pas la même chose que la déflation. Comme le montre le graphique, entre 1962 et 1986, pas une seule économie développée n’enregistra un déclin des prix au cours d’une quelconque année. Dans plusieurs pays émergents, les taux d’inflation explosèrent pour atteindre les trois chiffres, avec plusieurs cas d’hyperinflation. Jusqu’à la fin de l’année 1991, la Grèce avait un taux d’inflation d’environ 20 %. Même en Suisse, où les prix étaient relativement stables à l’époque, l’inflation était supérieure à 5%.

GRAPHIQUE Pourcentage de pays développés en déflation (en %)

Cela ne semble être qu’un lointain souvenir après le déclin régulier des prix que connaît la Grèce depuis 2013, en plus d’une crise de la dette et d’une forte contraction de la production. La Banque nationale suisse, pour sa part, s’est battue avec les répercussions déflationnistes de la puissante appréciation du franc suisse ces dernières années.

Les forces déflationnistes furent libérées par les énormes perturbations économiques et financières associées à la longue et puissante crise mondiale qui éclata en 2008. Le désendettement du secteur privé a contrarié les efforts des banques centrales visant à relancer l’inflation. En 2009, environ un tiers des économies avancées enregistrèrent une baisse des prix, soit un chiffre record pour la période qui suit la Seconde Guerre mondiale. Dans les années qui suivirent, l’incidence de l’inflation resta forte au regard des normes d’après-guerre et la plupart des banques centrales n’ont durablement pas réussi à atteindre leurs objectifs d’inflation extrêmement modestes (autour de 2 %).

Parce que les plans de relance du Président américain Donald Trump sont procycliques (ils sont susceptibles de stimuler l’économie américaine au moment même au celle-ci est au plein-emploi ou tout du moins proche de ce dernier), ils ont alimenté les anticipations d’une hausse du taux d’inflation américain. En l’occurrence, on s’attend à ce que l’inflation dépasse largement l’objectif de 2 % d’inflation de la Réserve fédérale. Mais les conditions monétaires plus strictes tendent à réduire la magnitude de l’accélération de l’inflation : même si la hausse attendue des taux directeurs américains suggère que nous allons connaître la "normalisation" la plus modeste et graduelle dans l’histoire de la Fed, l’appréciation soutenue du dollar devrait limiter les gains associées aux hausses de prix pour une large gamme de biens importés et leurs concurrents domestiques.

Le point tournant attendu dans le comportement des prix n’est pas spécifique aux Etats-Unis. Si les projections du FMI pour l’année 2017 sont à peu près correctes, cette année sera la première depuis une décennie où aucune économie développée ne connaîtra de déflation (cf. graphique). Peut-être que les effets longtemps attendus de l’historique expansion monétaire portent enfon leurs fruits. Plus probablement, la dépréciation de la devise au Royaume-Uni, au Japon et dans la zone euro a pu jouer le rôle de catalyseur.

Si 2017 marque réellement un large renversement d’une décennie de déflation, il est raisonnable de s’attendre à ce que la plupart des banques centres ne soient pas enclines à surréagir si, après une décennie voire plus (comme au Japon) où l’inflation était plus faible que prévu, l’inflation dépasse enfin sa cible. En outre, l’idée selon laquelle de plus hautes cibles d’inflation (peut-être 4 %) puissent être désirables (notamment en permettant aux banques centrales d’avoir davantage de marge pour réduire leurs taux d’intérêt si une nouvelle récession éclatait) a gagné du terrain chez les universitaires et les responsables de la politique économique.

Bien sûr, il peut encore y avoir un autre facteur conduisant les principales banques centrales à être plus tolérantes face à une plus forte inflation. Mais leurs dirigeants peuvent ne pas désirer l’indiquer ouvertement : comme je l’ai affirmé ailleurs, une certaine dose d’inflation même modérée va contribuer à éroder les montagnes de dette publique et privée que les économies développées ont accumulées depuis plus de 15 ans. »

Carmen Reinhart, « Is the deflation cycle over? », 31 janvier 2017. Traduit par Martin Anota

Tag - Carmen Reinhart

mardi 28 février 2017

Est-ce que le cycle de déflation est fini ?

Par Martin Anota le mardi 28 février 2017, 10:00 - Inflation, déflation

lundi 20 février 2017

Le retour des pénuries de dollars

Par Martin Anota le lundi 20 février 2017, 16:00 - Finance internationale

« Immédiatement après la Seconde Guerre mondiale, une nouvelle expression entra dans le lexique économique : la "pénurie de dollars". Les économies européennes faisaient face aux profonds dommages provoqués par la guerre et aux obstacles bloquant leurs efforts en vue de reconstruire leur base industrielle. A l’époque, les Etats-Unis étaient la seule économie à même de leur fournir l’équipement en capital nécessaire pour leur reconstruction. Donc, sans accès aux dollars américains, les économies européennes ne pouvaient obtenir les intrants nécessaires pour accroître leurs exportations.

Avec des réserves limitées, voire aucune réserve, en devises fortes (comme les dollars américains ou l’or) à disposition et de faibles perspectives d’acquisition de dollars via les recettes des exportations, les économies européennes cherchèrent à réduire leurs déficits en comprimant leurs importations des autres pays (principalement) européens. Ils s’attendaient à ce que la compression des importations leur permette d’accumuler suffisamment de dollars pour financer des importations de capitaux des Etats-Unis.

Mais, parce que plusieurs pays employèrent la même tactique dans un environnement où de nombreux contrôles de capitaux étaient en place et où les taux de change étaient ancrés au dollar américain, un marché de devise parallèle se développa. La prime du marché noir (relativement au taux de change officiel) dans la plupart des pays européens (et au Japon) explosa au début des années cinquante, atteignant des niveaux que nous tendons maintenant à associer aux pays émergents “instables”.

Aujourd’hui, sept décennies après, malgré la tendance mondiale vers plus de flexibilité dans la politique de change et une libéralisation des flux de capitaux internationaux, une "pénurie de dollars" a fait son retour. En effet, dans plusieurs pays en développement, le seul marché florissant au cours de ces toutes dernières années a été le marché noir des changes. Les marchés des changes parallèles, principalement pour les dollars, sont de retour.

Cette fois, la source de la pénurie de dollar n’est pas le besoin d’une reconstruction après un conflit (même si, dans certains cas, celle-ci y contribue également). En fait, des pays en Afrique, au Moyen-Orient, en Asie centrale et en Amérique latine (en particulier le Venezuela) ont été durement frappés par le plongeon des prix du pétrole et d’autres matières premières depuis 2012.

Après la manne (bonanza) des prix des matières premières au début des années 2000, en grande partie alimentée par le boom de l’investissement en Chine, plusieurs exportateurs de matières premières se retrouvent avec des niveaux historiquement élevés de réserves de change. Ces trésors de guerre étaient principalement détenus sous forme d’actifs en dollars, en particulier des titres du Trésor américain. Durant les années de manne, éviter ou contenir l’appréciation de la devise était probablement le principal défi auquel plusieurs banques centrales faisaient face. Dans cet environnement favorable, certains pays allèrent plus loin et ancrèrent (une fois encore) leur devise au dollar.

Pour les pays qui avaient embrassé des taux de change plus flexibles, notamment la Russie, le Brésil et la Colombie, le renversement initial des prix du pétrole et des matières premières s’est traduit par une vague d’effondrements de devises, tandis que les pays qui maintinrent des régimes de change plus rigides ont essuyé des pertes croissantes en réserves. Parce que la chute des prix durait, des contrôles de capitaux ont été renforcés en 2015 et les ancrages de devise furent ajustés ou abandonnés. (…)

La pénurie de dollars est devenue sévère dans des pays comme l’Egypte, le Nigéria, l’Iran, l’Angola, l’Ouzbékistan et le Soudan du Sud, mais pas seulement. En Birmanie, où les taux de change furent unifiés en 2012, le marché parallèle pour les dollars s’est revigoré. Le phénomène est bien plus généralisé, complexe et varié, mais il est utile de se focaliser sur les cas les plus extrêmes.

En recherchant les articles de presse publiés entre 2000 et 2016 dans lesquels les termes "pénurie de dollars", "marché noir" ou "marchés parallèles" pour le marché des changes (…), nous pouvons voir que les inquiétudes relatives aux pénuries de dollars ont explosé en 2008, dans le sillage de la crise financière mondiale. La hausse que l’on observe depuis 2014 a cependant été plus durable.

Le flottement des taux de change n’a pas éliminé la prime de change sur les marchés noirs de pays comme le Nigeria, où le rationnement en dollar se poursuit. Entretemps, la dépréciation ou la dévaluation (qui a été encore plus dramatique sur le marché noir) ne stimule pas beaucoup les exportations, parce qu’une matière première ou une poignée de matières premières (dont les prix restent déprimés) dominent les secteurs de biens échangeables de ces pays, tandis que les dettes publiques et privées sont libellées en dollars américains.

Ce n’est pas le plus inquiétant dans l’immédiat. Les pénuries de dollars ont entraîné des pénuries alimentaires dans des pays comme l’Egypte et le Venezuela, ainsi que dans de nombreux pays d’Afrique subsaharienne, qui dépendent tout particulièrement des importations d’aliments. Avec la compression des importations, les pénuries résultantes et l’explosion des prix sur les marchés noirs, ce sont les segments les plus vulnérables de la population qui se retrouvent dans une situation particulièrement périlleuse.

Le Plan Marshall, via sa généreuse distribution d’aides, a été conçu de façon à résoudre la pénurie de dollars que connaissait l’Europe au lendemain de la Seconde Guerre mondiale. Aucun équivalent n’est visible à l’horizon. Dans la configuration actuelle, il est surtout probable que nous assistions à une répétition de ce qui s’est passé dans les années 1980, avec davantage de pays émergents et en développement demandant une aide auprès du FMI. Cela pourrait constituer pour la Chine une opportunité pour combler un vide au sommet. »

Carmen Reinhart, « The return of dollar shortages », 24 octobre 2016. Traduit par Martin Anota

samedi 28 janvier 2017

Est-ce que l’appréciation du dollar conduira à une action coordonnée sur le marché des changes ?

Par Martin Anota le samedi 28 janvier 2017, 11:00 - Finance internationale

« Très peu de banques centrales s’abstiennent d’intervenir sur le marché des changes pour stabiliser leur taux de change ou l’orienter vers la direction désirée. Même lorsqu’elles n’interviennent pas directement, leurs politiques de taux d’intérêt sont souvent décidées de façon à être compatibles avec les objectifs de taux de change. Par conséquent, des devises réellement flottantes sont relativement rares. Cela a d’importantes implications pour les autorités américaines, dans la mesure où elles sont confrontées à une forte appréciation du taux de change du dollar.

Lorsqu’une perte de confiance (potentielle ou effective) menace d’entraîner de larges sorties de capitaux, l’intervention prend habituellement la forme de ventes de réserves de change pour atténuer l’amplitude ou le rythme de la dépréciation. Les pertes actuelles de réserves que connaît la Banque populaire de Chine en sont un bon exemple récent. La dernière intervention des Etats-Unis sur les marchés des changes (alors même que ses interventions passées étaient déjà rares) pour soutenir un faible dollar remonte à la période 1992-1995.

A l’autre bout du spectre, les inquiétudes à propos de la moindre compétitivité internationale en conséquence d’une significative appréciation de la devise peuvent être encore plus communes parmi les responsables politiques et les entreprises orientées à l’exportation. Les inquiétudes à propos des devises surévaluées ont été au cœur des discussions de politique économique dans plusieurs pays émergents, même récemment, comme en 2013, et des efforts soutenus pour aller à contre-courant de l’appréciation se sont traduits par une accumulation de réserves historique pour plusieurs banques centrales.

Les craintes d’une forte devise ne sont absolument pas limitées aux pays émergents. Comme la crise dans la périphérie de la zone euro s’aggravait et que la valeur de l’euro plongeait relativement au franc suisse, la banque centrale de Suisse, évoquant la menace d’un franc fort pour l’économie domestique, ancra sa monnaie en septembre 2011. Elle plafonna l’appréciation du franc suisse vis-à-vis de l’euro, parce que la banque centrale se tenait prête à acheter des devises étrangères autant qu’il le faudrait. Après une hausse spectaculaire des réserves, le plafond a finalement été abandonné en décembre 2014 et remplacé par une politique de taux d’intérêt négatifs.

Les Etats-Unis n’ont pas été épargnés par de telles inquiétudes. Au cours de la première moitié des années quatre-vingt, suite à l’énorme hausse des taux d’intérêt impulsée par la Réserve fédérale, le dollar américain s’est apprécié de près de 45 % vis-à-vis des autres devises majeures. En conséquence du fort dollar, les Etats-Unis ont perdu en termes de compétitivité sur les marchés internationaux et le solde commercial s’est retrouvé à des niveaux historiquement faibles en 1985.

Ces développements ouvrent la voie aux Accords du Plaza, que Jeffrey Frankel a décrits comme étant la plus importante initiative sur le marché des changes depuis que Richard Nixon ait laissé flotter le dollar en 1973. A l’hôtel Plaza de New York, le 22 septembre 1985, les responsables officiels des Etats-Unis et leurs homologues des plus grandes économies au monde s’accordèrent pour prendre une action concertée pour stopper et inverser l’appréciation du dollar. C’était un accord précisément parce qu’il impliquait une coordination internationale en matière de politique économique entre les principaux acteurs, dont les déclarations publiques s’accompagnèrent d’une intervention organisée sur les marchés (ventes de dollars américains).

Le dollar s’est en effet déprécié, bien que l’on débatte toujours de l’ampleur à laquelle cette dépréciation peut être attribuée à l’accord du Plaza. Ce qui est certain est la pertinence du débat aujourd’hui.

Le dollar s’est apprécié de plus de 35 % vis-à-vis d’un panier de devises depuis son point bas en juillet 2011. Alors que l’appréciation du dollar a été en partie attribuée à la victoire inattendue de Donald Trump lors des dernières élections présidentielles aux Etats-Unis, elle reflète aussi le fait que la politique monétaire américaine se resserre dans un contexte où les banques centrales de la zone euro et du Japon continuent d’assouplirent leur politique monétaire.

Trump a fait campagne en promettant de ramener l’industrie américaine, même si cela requiert d’instaurer des droits douaniers et de démanteler les accords commerciaux existants. Pourtant, un dollar fort est un majeur obstacle à la réalisation de sa promesse. Peut-être que les marchés financiers vont commencer à percevoir le dollar comme étant surévalué et finir plutôt par vendre la devise. Sinon, est-ce que cela sera l’occasion d’un nouvel accord du même type que celui du Plaza ? Surtout, qui sera d’accord pour coopérer ?

Mis à part la forte appréciation du dollar américain, il y a peu de similarités entre l’environnement actuel et celui qui prévalait en 1985. Alors, la croissance du PIB réel japonais tournait autour de 6 %. Aujourd’hui, une appréciation soutenue du yen ferait probablement dérailler les modestes progrès que la Banque du Japon a obtenus dans le relèvement de l’inflation et des anticipations d’inflation. Avec une dette publique autour de 250 % du PIB, une plus forte inflation pourrait contribuer à résoudre le problème de surplomb de dette auquel le Japon fait face.

De son côté, l’Allemagne, avec ses excédents de compte courant historiquement élevés (dépassant 8 % du PIB), pourrait résister à une appréciation. Mais, à la différence de 1985, dans un scénario où l’euro doit faire face à ses propres défis, ce ne sera pas la Bundesbank qui sera assise à la table des négociations en 2017. Du point de vue de la BCE, qui fait face à une autre vague de turbulences dans la périphérie (principalement en Italie, où la fragilité du système bancaire alimente les sorties de capitaux), la faiblesse de l’euro est un cadeau du ciel.

Cela laisse la Chine, qui constitue aujourd’hui la deuxième plus grande économie au monde et qui n’avait pas participé à l’accord de 1985, pour supporter le poids d’une dépréciation du dollar. Mais le récent resserrement du contrôle des capitaux en Chine met en évidence les efforts que ce pays met en oeuvre pour empêcher le renminbi de se déprécier davantage. En outre, étant donné l’impact négatif du fort yen post-Plaza sur les subséquentes performances économiques du Japon, il n’est pas certain que la Chine pense avoir intérêt à considérer qu’un plus fort renminbi soit un risque à prendre.

En d’autres mots, alors qu’il est probable que le Trésor voudra inverser l’appréciation du dollar, il est également probable qu’aucune autre économie majeure ne l’aide à le faire. Si le dollar fort conduit à une intervention sur le marché des changes en 2017, le scénario le plus probable est celui dans lequel les Etats-Unis interviendront seuls. »

Carmen Reinhart, « Will dollar strength trigger intervention in 2017? », 30 décembre 2016. Traduit par Martin Anota

aller plus loin…

« Quelle est l’efficacité d’une intervention sur le marché des changes ? »

« Les Accords du Plaza, 30 ans après »

« Pourquoi laisser flotter le franc suisse ? »

jeudi 25 août 2016

Le fardeau de la dette pèse toujours sur la croissance mondiale

Par Martin Anota le jeudi 25 août 2016, 16:00 - Monnaie et finance

« La réunion des ministres des finances du G20 et banquiers centraux à Washington (...) a conclu sur une note amère. Ne soyons pas surpris : les perspectives de croissance mondiale se sont assombries avec une variété de risques émanant désormais tant des pays développés que des pays en développement. Les participants à la réunion ont souligné, à nouveau, qu’il était nécessaire de mieux coordonner les politiques économiques, de recourir à la relance budgétaire et de mettre en œuvre une variété de réformes structurelles. Et ces réponses seraient plus urgentes dans la mesure où il est de plus en plus manifeste que la politique monétaire manque de munitions et que les dévaluations compétitives feraient plus de mal que de bien.

Mais avec les plus grandes économies qui sont toujours plombées, presque huit ans après la crise financière mondiale, par des niveaux élevés et croissants de dette publique et privée, il est déconcertant de voir que de larges restructurations ne prennent pas une place plus importante dans le menu des options politiques. En effet, pour l’économie mondiale, la restructuration de la dette est incontournable, mais tout le monde fait l’autruche.

Lors des premiers temps de la crise financière de 2008-2009, Kenneth Rogoff et moi avons noté que la reprise consécutive aux crises financières sévères est lente, dans la mesure où il faut du temps pour que les ménages et les entreprises réduisent les dettes qu’ils ont accumulées durant le boom. Au même instant, les banques, face à la hausse des prêts non performants et à des bilans fragiles, peuvent se révéler incapables ou hésitantes à s’engager dans de nouveaux prêts. Les retards dans le nettoyage des bilans font partie des facteurs qui freinent la reprise et font que les reprises suite aux crises financières sont différentes des rebonds typiques des cycles d’affaires, qui sont habituellement plus rapides.

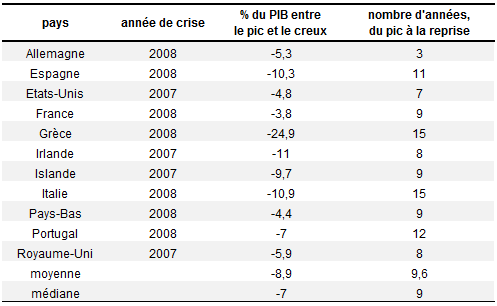

Dans une étude postérieure, nous avons précisé la trajectoire du revenu par tête suite aux 100 crises financières les plus graves qui ont éclaté depuis 1960. Nous avons constaté qu’il fallait plus de sept ans, en moyenne, pour les économies avancées (telles que nous les définissons aujourd’hui) pour atteindre le niveau de revenu d’avant-crise ; la reprise médiane prend environ six ans. Le déclin du revenu par tête entre son pic au début de la crise et le creux s’élevait à environ 9,6 % pour ce groupe de pays. Les effondrements de la production associés à la crise pour les pays émergents étaient amples.

Que peut-on dire de la comparaison entre l’expérience moderne d’après-crise et les événements passés ? Les dernières Perspectives de l’économie mondiale du FMI, qui offrent des projections pour la croissance du PIB par tête (et de nombreux autres indicateurs) jusqu’à 2021 pour la plupart des économies dans le monde facilite l’évaluation.

L’Allemagne, l’Espagne, les Etats-Unis, la France, la Grèce, l’Irlande, l’Islande, l’Italie, les Pays-Bas, le Portugal et le Royaume-Uni ont tous connu des crises financières systémiques. Deux pays parmi eux (l’Allemagne et les Etats-Unis) ont plus rapidement renoué avec la reprise que l’expérience historique pour les pays développés. Parmi les autres, l’Irlande et le Royaume-Uni sont ceux qui ont le plus rapidement comblé les pertes en termes de revenu (cf. tableau).

Si les projections du FMI sont prises à leur valeur nominale, le temps médian qu’il faut pour atteindre le niveau d’avant-crise du revenu pour le groupe de 11 pays sera d’environ 9 ans. En 2021, les revenus par tête grec et italien seront respectivement inférieurs de 14 % et 9 % par rapport à leur niveau de 2007. La crise grecque, qui est loin d’être terminée, prend la dixième place dans le classement des crises financières les plus sévères.

Même si on laisse de côté la question plus controversée et tendue de la restructuration de la dette souveraine, il faut prendre conscience que l’effacement de la dette privée qui a été accumulée le boom (…) a fait partie intégrante de la résolution des crises bancaires à travers la plupart des épisodes au cours de l’histoire. Les exceptions notables incluent le renouvellement (evergreening) des prêts bancaires dans les années qui ont suivi la crise japonaise au début des années quatre-vingt-dix et la crise toujours en cours de l’Europe, qui fêtera bientôt son dixième anniversaire.

La reprise anémique dans plusieurs pays développés (même en comparaison avec d’autres crises sévères) tient beaucoup à l’approche "extend and pretend" de la dette qui prévaut. Depuis la crise, les banques européennes se sont finalement contentées d’acheter des titres de dette publique et de renouveler les prêts privés d’avant-crise (selon un mécanisme à la Ponzi).

Même si, aux Etats-Unis, l’épisode des saisies immobilières a été particulièrement difficile, il a forcé les banques et les emprunteurs à s’adapter à l’effondrement de la bulle immobilière et ainsi pouvoir continuer à prêter et à emprunter. Des épisodes antérieurs, allant des crises scandinaves du début des années quatre-vingt-dix à la crise asiatique de 1997-1998, ont été marqués par un désendettement plus rapide. Il faut espérer que la réaction des autorités chinoises face aux problèmes de dette privée domestique et de dette publique ne soit pas la même que celle des autorités au Japon et dans la zone euro. »

Carmen Reinhart, « The post-crisis economy’s long debt hangover », in Project Syndicate, 26 avril 2016. Traduit par Martin Anota

aller plus loin…

« L’éternel retour selon Reinhart et Rogoff »

« Quelle reprise après une crise bancaire ? »

« Quelques leçons de Reinhart et Rogoff sur les crises financières et la dette souveraine »

« Des défauts souverains en miroir »

dimanche 12 juillet 2015

La crise grecque et ses répercussions internationales selon Reinhart

Par Martin Anota le dimanche 12 juillet 2015, 10:00 - Monnaie et finance

« (…) Mes travaux se sont focalisés sur divers types de crises financières et sur leurs conséquences économiques, notamment la contagion internationale. L’une des principales leçons que j’ai pu tirer de mes analyses est que les crises sévères suivent le même schéma, que ce soit d’un pays à l’autre ou à travers le temps. (…)

La situation en Grèce

Je vais me focaliser sur les multiples possibilités de défauts. Mêle si les événements s’étaient suffisamment arrangés pour que le gouvernement puisse honorer ses engagements vis-à-vis du FMI à la fin du mois de juin, la probabilité d’un défaut au cours de l’été serait restée importante. Il y a plusieurs raisons pour lesquelles le défaut apparaît probable. Considérons les deux plus importantes.

Premièrement, la perte généralisée de confiance dans la soutenabilité du statu quo a entraîné une exacerbation brutale des arriérés intérieurs (privés et publics). Le secteur privé, inquiet à propos d’une éventuelle sortie de la zone euro et par un nouveau ralentissement de l’activité économique, a davantage fait défaut sur les dettes existantes ; environ la moitié des prêts bancaires sont non performants et leur part s’élève à 75 % si l’on exclut la dette de carte de crédit. Les paiements d’impôts sont retardés ou évités, ce qui aggrave une position budgétaire déjà précaire. Les tentatives de thésaurisation de la part de la population se traduisent également par l’accélération brutale des retraits de dépôts. Une estimation très prudente indiquerait que les dépôts ont chuté d’environ 45 % depuis leur pic en 2009

Avec la contraction rapide des dépôts et la multiplication des prêts non performants, le secteur bancaire est proche de la paralysie. Le gouvernement se finance lui-même en ne payant pas ses factures, ce qui rappelle notamment les événements précédant le défaut russe d’août 1998 et défaut argentin de la fin de l’année 2001. Aussi, les dépôts des administrations publiques dans le secteur bancaire avaient été retirés à plus de 40 % à la fin d’avril.

Deuxièmement, le paiement approximatif de 1,6 milliard d’euros au FMI à la fin du mois de juin n’est seulement qu’une fraction des montants venant à échéance en juillet, août et septembre. Ces derniers représentent respectivement environ 7, 5,6 et 6 milliards d’euros. Ces paiements sont un multiple des liquidités courantes du gouvernement. A présent, la Grèce consacre moins de 2 % de son PIB aux paiements d’intérêt, donc même si un nouveau compromis de la part des créanciers publics retardait de tels paiements, il ne libérerait pas de beaucoup de ressources, notamment pour payer les arriérés intérieurs et des paiements extérieurs sur les dettes venant à échéance.

La contagion européenne

Avant de débuter notre réflexion sur les risques de contagion en cas de défaut grec, nous devons noter l’absence d’élément de "surprise".

Dans mes travaux sur la contagion, j’ai constaté qu’une contagion financière "rapide et furieuse" (fast and furious) n’est généralement possible que lorsque la crise prend les investisseurs et les gouvernements par surprise.

Il n’y a pas de surprise. Parce que le drame grec s’est déroulé sur plusieurs années, l’exposition du secteur privé (qui est à dire, en dehors de la Grèce) a fortement décliné depuis le printemps de l’année 2010. Avant la crise financière, la majorité de la dette grecque était entre les mains de créanciers externes privés (banques et agents non bancaires). De tels liens financiers ont accru les chances de répercussions significatives. Durant les cinq dernières années, les créanciers publics (notamment le FMI et la BCE) ont absorbé les dettes publiques grecques. Donc, l’ampleur d’une éventuelle contagion via les canaux financiers est limitée. L’exposition du côté réel à la Grèce via le commerce n’est pas un nouveau facteur à considérer, dans la mesure où le PIB grec s’est déjà contracté d’environ 25 % depuis le début de la crise, plus rapidement que les importations en provenance du reste de l’Europe. Le risque demeure que les investisseurs perdent leur discernement et s’attaquent à d’autres pays de la périphérie européenne si le défaut grec survenait. La probabilité d’un tel scénario, cependant, est atténuée par le fait qu’une part significative de la dette publique de la périphérie européenne (en particulier du Portugal et de l’Irlande) est aussi entre des mains d’institutions publiques, par le fait que ces pays ont renoué plus rapidement avec la reprise que la Grèce et enfin par le fait que la périphérie européenne recevrait le soutien du centre et du FMI si un tel événement survenait.

Les implications pour les Etats-Unis, les marchés de change mondiaux et les pays émergents

Les répercussions qu’aurait un défaut de paiement grec, probablement dans le contexte d’une sortie de la zone euro, sur les Etats-Unis sont susceptibles d’être très limitées en termes d’ampleur. L’exposition financière, qui était déjà initialement faible, n’est pas une source particulière d’inquiétude pour les institutions financières américaines. Le marché grec n’est pas non plus une destination majeure pour les exportations américaines. Prédire les fluctuations exactes de taux de change est un objectif insaisissable pour les économistes, donc prenez mes observations avec une certaine dose de scepticisme. Si un défaut grec enclenche de substantielles turbulences en Europe, nous verrions une fuite vers les titres sûrs, au profit des actifs en dollar américain, notamment les bons du Trésor.

Cela a été le schéma “standard” que l’on a pu observer au cours des vagues passées de volatilité mondiale. Si c’est le cas, le dollar américain est susceptible de davantage s’apprécier vis-à-vis de l’euro et de la plupart des autres devises. Dans ce cas, l’appréciation du dollar affecterait tout particulièrement le secteur manufacturier américain, pas de la même façon que les impacts déjà perçus depuis le début de l’année.

En termes de plus larges conséquences, une appréciation du dollar peut compliquer la normalisation de la politique monétaire américaine en désincitant la Fed à retirer son taux directeur de la borne inférieure zéro. En outre, plusieurs pays émergents ayant une dette externe libellée en dollar (qu’elle soit publique ou privée) verraient leur situation s’aggraver avec la poursuite de l’appréciation du dollar, toutes choses égales par ailleurs.

La Grèce est déjà proche de l’autarcie financière. Elle dépend presque entière du soutien fourni par la BCE et de d’autres prêteurs publics. L’écart entre un défaut de jure et un défaut de facto s’est significativement réduit. Par conséquent, la prochaine étape de cette crise peut avoir des conséquences limitées pour l’économie mondiale. »

Carmen M. Reinhart (2015), « Testimony before the Committee on Banking, Housing, and Urban Affairs, Subcommittee on National Security and International Trade and Finance », 25 juin 2015. Traduit par Martin Anota

« billets précédents - page 1 de 2