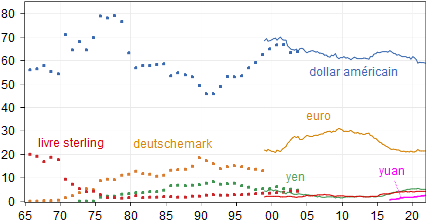

« Ce mois-ci marque le cinquantième anniversaire du mois (mars 1973) où le dollar, le yen, le deutschemark, la livre sterling et d’autres devises commencèrent à flotter, leurs valeurs relatives étant depuis lors déterminées par les marchés des changes plutôt que par les gouvernements. L’abandon du système de Bretton Woods des taux de change fixes a généralement été considéré comme un échec. Le passage des taux de change fixes aux taux de change flexibles a toutefois probablement résulté d’un processus de long terme inévitable, naturel.

Le système de Bretton Woods

Le système monétaire international qui a été conçu à Bretton Woods, en 1944, était l’une des composantes de l’ordre international d’après-guerre. Cet ordre, qui a aussi reposé sur plusieurs cycles de négociations visant à libéraliser le commerce, nous a permis de connaître des décennies de paix et de prospérité sans précédent.

Il est tentant de croire que le système de Bretton Woods a duré presque trente ans, qu’il a coïncidé avec la période de croissance économique mondiale rapide que les Français appellent les « Trente Glorieuses ». Mais, dans un sens, le système n’a vraiment fonctionné qu’une année.

Il n’a pas vraiment été en vigueur avant 1958, tant que les économies d’Europe de l’ouest n’avaient pas connu suffisamment de croissance pour être capables de restaurer la convertibilité de leurs devises en dollars (en éliminant les contrôles de change pour les transactions du compte courant). Ce fut au cours de l’année suivante, en 1959, que les engagements en dollars vis-à-vis des étrangers dépassèrent la valeur des réserves d’or détenues par les autorités américaines. Le professeur de Yale Robert Triffin prit conscience de l’importance de ce signal, diagnostiqua correctement le problème inhérent à un système basé sur le dollar et prédit qu’il finirait par s’effondrer. Selon le dilemme de Triffin, si le reste du monde continuait de gagner suffisamment de dollars américains (la devise de réserve de facto) pour que leur économie fonctionne, les investisseurs finiraient par perdre confiance dans le dollar. La hausse des engagements en dollar s’accéléra après 1965 avec les impulsions budgétaire et monétaire inflationnistes aux Etats-Unis associée à la Guerre du Vietnam.

Le passage au flottement

Les tensions culminèrent lors des événements tumultueux de 1971, quand le président américain Richard Nixon suspendit la possibilité pour les autres gouvernements de convertir les dollars en leur possession en or et dévalua le dollar de 11 % (l’accord du Smithsonian), et de 1973, quand les principaux ancrages furent abandonnés pour de bon. Le nouveau système de taux flottants a prouvé son utilité un peu plus tard lors de l’année 1973, quand la dépréciation automatique des devises des économies les plus dépendantes du pétrole, notamment le yen japonais, les aida à atténuer le choc de l’embargo arabe et le quadruplement subséquent du prix du pétrole.

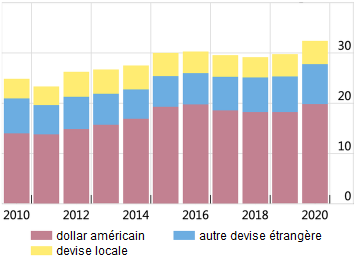

L’effondrement de la stabilité des taux de change ne s’apparente pas à un précipice. Tout d’abord, il a été préfiguré par les réalignements en 1967, quand la livre sterling fut dévaluée de 14 %, et en 1969, quand le deutschemark fut réévalué de 9 %. En outre, le passage à la flexibilité se généralisa après 1973. Initialement, les plus petites devises restèrent ancrées. Mais durant les décennies ultérieures, la tendance parmi les pays émergents et en développement de taille intermédiaire a été d’abandonner les cibles de taux de change pour se rapprocher de la flexibilité.

Le choix d’un régime de change résulte d’un arbitrage entre avantages et inconvénients. Les avantages des taux de change fixes incluent : la facilitation des échanges commerciaux et de l’investissement en réduisant le risque de change et les coûts de transaction ; la fourniture d’une ancre nominale que la politique monétaire peut facilement suivre ; le fait de s’épargner deux problèmes qui surviennent parfois avec les taux de change flottants, en l’occurrence les dépréciations compétitives ("les guerres de devises") et les bulles spéculatives. Les avantages des taux de change flottants incluent : la capacité à fixer la politique monétaire indépendamment des autres pays ; l’ajustement automatique des chocs commerciaux ; le maintien du seigneuriage pour le gouvernement national (le privilège de créer de la monnaie pour financer les dépenses publiques) ; le maintien de la protection apportée par le prêteur en dernier ressort pour le système bancaire ; et le fait d’éviter les attaques spéculatives qui affligent parfois les taux de change ancrés.

Graduellement au cours des cinquante dernières années, de plus en plus de pays ont jugé que, pour eux, les avantages des taux de change flottants l’emportaient sur les avantages des taux de change fixes. Une inversion temporaire de cette tendance commença en 1985, quand certains pays, en particulier en Amérique latine, retournèrent à des cibles de taux de change pour contenir l’inflation (l’avantage de l’ancrage nominal). Mais la tendance vers la flexibilité reprit après 1994, quand une attaque spéculative força le Mexique d’abandonner sa cible de taux de change, suivi par la Thaïlande, la Corée du sud, l’Indonésie, la Russie, le Brésil, l’Argentine, la Turquie et bien d’autres pays. (Une autre grosse exception à la tendance globale vers des taux davantage flexibles a été la création en 1999 d’une devise commune à onze pays européens, l’euro, désormais partagée par vingt pays.)

Une variété d’accords se situe quelque part entre les extrêmes que sont le pur flottement et l’ancrage sur une autre devise : ils incluent les bandes (les zones-cibles), les paniers, les parités mobiles, les clauses de sortie et les flottements administrés systématiques.

La plupart des devises majeures (le dollar américain, l’euro, le yen, la livre sterling, le dollar australien et le dollar canadien) ont flotté presque librement. Certains jugèrent les taux de change trop volatiles et appelèrent à des interventions sur le marché des chances. Ce fut une période d’interventions concertées occasionnelles, notamment avec l’effort coordonné du G5 pour baisser le dollar avec l’Accord du Plaza de 1985. Mais les interventions se firent rares après 1995.

Guerres de devises et guerres de devises inversées

Après 1973, il y a eu une prohibition des manipulations de devises "déloyales". Depuis 2003, les politiciens américains craignent que la Chine maintienne de façon déloyale sa monnaie sous-évaluée : la banque centrale chinoise est intervenue fréquemment, en vendant des yuans et en achetant des dollars. En recourant notamment à l’expression de "guerre de devises" (currency war), les responsables brésiliens ont accusé les Etats-Unis et le Japon de sous-évaluation déloyale en 2010-2011.

Mais parmi les pays développés, la dernière grande intervention sur le marché des changes pour dévaluer une devise a été l’effort coordonné pour aider le Japon à faire face aux répercussions du séisme de Tohoku en 2011. En février 2013, le G7 se mit d’accord pour ne pas se lancer dans des guerres monétaires, en se promettant de s’empêcher de chercher délibérément à baisser la valeur de ses devises, que ce soit directement via les interventions sur les marchés des changes ou indirectement via l’expansion monétaire, dans un accord peu connu. En vérité, même la Chine a cessé de contenir l’appréciation de sa devise en 2014 et cherche depuis à combattre sa dépréciation.

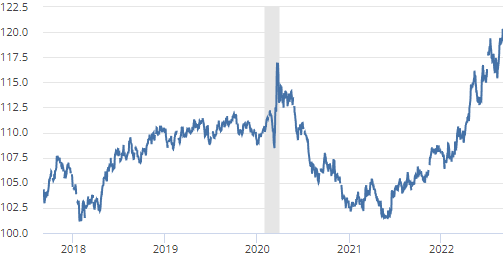

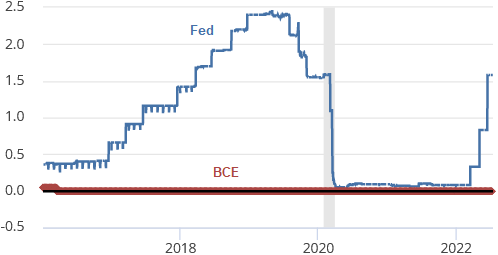

Ces derniers temps, il ne semble pas y avoir de guerres de devises. En fait, on craint plutôt les "guerres de devises inversées". A une époque où les pays s’inquiètent moins des déficits commerciaux, mais s’inquiètent davantage de la lutte contre l’inflation, ils se lancent dans des hausses de taux d’intérêt, ce qui conduit à une appréciation, et non à une dépréciation, de leur devise. Certains pays ne sont pas satisfaisants que le dollar se soit apprécié de 14 % au cours des deux dernières années (en l’occurrence entre mars 2021 et mars 2023), atteignant son troisième plus grand pic depuis qu’il a commencé à flotter en 1973. (La population américaine ne l’a même pas noté.)

Certains regrettent le système monétaire d’avant-guerre ou même l’étalon-or. Mais l’effondrement du système de Bretton Woods en 1973 n’a pas été l’équivalent monétaire du naufrage du Titanic. Le dernier demi-siècle a été marqué par l’émergence d’un nouveau système, d’un meilleur système, qui est resté en place pendant cinquante ans malgré de fréquentes turbulences. »

Jeffrey Frankel, « The demise of dollar dominance? », in Econbrower (blog), mars 2023. Traduit par Martin Anota

« La géographie des régimes de change en ce début de vingt-et-unième siècle »

« Le système de change en ce début de vingt-et-unième siècle »

« Les Accords du Plaza, 30 ans après »

« La flexibilité des taux de change accélère-t-elle la résorption des déséquilibres courants ? »

« La Fed et le cycle financier mondial »