« D’habitude, les marchés financiers donnent beaucoup de marge budgétaire aux pays riches, politiquement stables. En l’occurrence, un pays comme les Etats-Unis ou la Grande-Bretagne peut normalement générer de larges déficits budgétaires sans créer de panique sur sa devise. C’est parce que les investisseurs financiers croient typiquement que des pays comme ceux-là vont, à terme, agir de concert et rembourser leur dette ; ils croient aussi que les banques centrales comme la Réserve fédérale et la Banque d’Angleterre vont faire tout ce qu’il faut pour empêcher le déficit public de provoquer une inflation galopante.

En fait, les déficits publics dans une économie avancée poussent normalement la devise de ce pays à s’apprécier relativement aux autres devises, parce que la collision entre la relance budgétaire et le resserrement monétaire entraîne des taux d’intérêt élevés et que ces taux élevés attirent un afflux de capitaux du reste du monde. Quand Ronald Reagan a réduit les impôts tout en augmentant les dépenses militaires au début des années 1980, le dollar s’est fortement apprécié vis-à-vis des autres devises majeures, comme le deutschemark allemand (c’était bien avant la création de l’euro).

Mais une chose amusante (enfin, guère amusante si vous êtes britannique) est survenue au cours de la semaine dernière, quand Liz Truss, la nouvelle Première ministre du Royaume-Uni a annoncé un "événement budgétaire" néo-reaganien. (Elle n’a pas appelé cela un "Budget" parce que cela aurait nécessité de publier des prévisions budgétaires et économiques, des prévisions qui auraient probablement été embarrassantes.)

Il était déjà manifeste que le gouvernement de Truss aurait à accroître les dépenses à court terme pour aider les ménages touchés par la hausse des prix de l’énergie provoquée par l’embargo russe sur le gaz naturel. Plutôt que d’accroître les impôts pour couvrir cette dépense, le chancelier de l’Echiquier de Truss a annoncé des baisses d’impôts, notamment une forte réduction des impôts pour les plus riches. Le parallèle avec la Reaganomics était évident. Les taux d’intérêt ont augmenté. Mais, cette fois-ci, au lieu de s’apprécier, la livre sterling a plongé.

Ce n’est pas la réaction à laquelle vous pouvez vous attendre de la part de marchés financiers à l’égard d’une économie avancée. Ce fut par contre similaire à ce que l’on observe régulièrement dans les pays émergents, là où les investisseurs financiers s’inquiètent à l’idée de voir les gouvernements couvrir leurs déficits en faisant tourner la planche à billets, amenant l’inflation à accélérer.

De telles choses s’étaient déjà produites en Grande-Bretagne par le passé. En 1976, celle-ci a connu une crise de la livre sterling, parce que des inquiétudes à propos des déficits budgétaires avaient fait plonger la monnaie, alimentant une inflation déjà forte. Chose humiliante, le gouvernement avait été forcé de se tourner vers le FMI pour obtenir un prêt, qui lui fut octroyé en contrepartie de fortes réductions dans les dépenses publiques.

A l’époque, cependant, la Banque d’Angleterre n’était pas l’institution indépendante qu’elle est devenue par la suite. Elle était, en effet, une simple branche du Trésor de Sa Majesté et elle a assoupli sa politique monétaire face aux effets inflationnistes des déficits publics au lieu d’agir de façon à les contrer. Aujourd’hui, la Banque d’Angleterre est non seulement indépendante, mais elle a aussi pour mandat de maintenir l’inflation à un faible niveau.

Donc pourquoi la soudaine panique sur la livre ? Une réponse que j’ai aimée vient d’un économiste de la City, Dario Perkins, qui déclara que le problème avec le Budget n’est pas qu’il est inflationniste, mais qu’il est "idiot" et qu’une économie dirigée par des idiots devait payer une prime de risque. Mais même si j’aime l’idée d’une "prime de stupidité", il peut aussi y avoir un motif d’inquiétude plus pressant. J’ai été en correspondance avec d’autres économistes de la City et ils ont exprimé des doutes à propos de la volonté de la Banque d’Angleterre de suffisamment resserrer sa politique monétaire pour compenser l’impact inflationniste de la Trussonomics. Ces doutes se sont renforcés lundi, quand la banque centrale a déçu les investisseurs financiers, qui espéraient une hausse du taux d’urgence pour stabiliser le taux de change, en se contenant de déclarer vaguement qu’elle "n’hésiterait pas" à relever ses taux si nécessaire pour limiter l’inflation.

Pourtant, je ne vois pas de raison de croire que la banque centrale de la Grande-Bretagne ait perdu son indépendance politique ou qu’elle soit intimidée par un gouvernement qui croit apparemment en l’idée zombie qu’une réduction d’impôts s’autofinancerait. Il pourrait toutefois y avoir une raison spécifique à la Grande-Bretagne qui expliquerait pourquoi la Banque d’Angleterre hésiterait à relever suffisamment ses taux pour contenir l’inflation.

Plus je me penche sur les événements qui se passent actuellement en Grande-Bretagne, plus je pense, non pas à la crise sterling de 1976, mais à celle de 1992. A l’époque, l’euro n’existait pas encore, mais plusieurs pays européens, notamment la Grande-Bretagne, faisaient partie d’un système cherchant à stabiliser la valeur relative de leurs devises, le Système Monétaire Européen. En 1992-1993, le SME s’est retrouvé sous la pression des spéculateurs, notamment de George Soros, qui commencèrent à parier que plusieurs pays cesseraient de défendre leur monnaie et finiraient par la laisser chuter vis-à-vis du deutschemark. Défendre contre une vague de spéculation aurait nécessité de relever brutalement les taux d’intérêt pendant une longue période. Et à la fin, plusieurs pays, la Grande-Bretagne elle-même, se révélèrent guère enclins à le faire.

Pourquoi ? Une partie de la réponse était que la Grande-Bretagne souffrait d’un chômage élevé à l’époque et qu’elle craignait que le relèvement des taux aggrave sa récession. Mais il y avait une inquiétude, peut-être plus pressante. Pour diverses raisons, les propriétaires britanniques, contrairement aux propriétaires américains, tendaient à avoir soit des crédits à taux variables, c’est-à-dire dont le taux d’intérêt variait avec celui du marché, ou des crédits qui arriveraient bientôt à échéance et qui devraient être refinancés dans les prochains jours. En 1992, cela signifiait que défendre la livre avec une hausse des taux d’intérêt infligerait immédiatement une détresse financière pour des millions de personnes. Et après quelques semaines de grandes paroles, les autorités plièrent sous la pression et laissèrent la livre chuter. Je n’ai pas d’éléments montrant que des considérations similaires pèsent aujourd’hui sur la Banque d’Angleterre. Mais il est possible que ce soit le cas.

Il est trop tôt pour faire une croix sur la Grande-Bretagne. C’est un pays riche avec une grande liberté de manœuvre. D’un autre côté, si la politique monétaire britannique est vraiment contrainte de cette façon, donner libre cours à la politique budgétaire zombie est encore plus irresponsable. Et vous devez vous demander combien de temps Truss va rester en place, étant donné cette énorme erreur de politique. »

Paul Krugman, « Why is the British pound getting pounded? », 28 septembre 2022. Traduit par Martin Anota

aller plus loin... lire « La crise du SME : simplement le produit d'événements domestiques ? »

Tag - Royaume-Uni

samedi 1 octobre 2022

Pourquoi la livre sterling s'est-elle fait frapper ?

Par Martin Anota le samedi 1 octobre 2022, 20:48 - Finance internationale

mercredi 29 août 2018

Le paradoxe des robots

Par Martin Anota le mercredi 29 août 2018, 15:00 - Innovation et productivité

« "Plus de six millions de travailleurs s’inquiètent à l’idée que leur emploi soit remplacé par des machines au cours de la prochaine décennie" dit The Guardian. Cela accentue un vieux paradoxe : tout particulièrement au Royaume-Uni, on discute bien plus de l’économie des robots qu’on ne la voit.

Ce que je veux dire par là, c’est qu’au cours des dernières années le Royaume-Uni a connu l’exact opposé. L’emploi s’est accru alors que les dépenses d’investissement ont été atones. L’ONS dit que "la croissance annuelle de la formation brute de capital fixe a régulièrement ralenti depuis 2014". Et l’OCDE rapporte que le Royaume-Uni a fait l’un des usages les plus réduits des robots industriels dans le monde occidental.

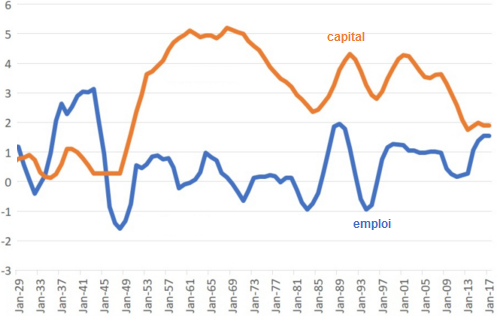

GRAPHIQUE Taux de croissance de l'emploi et du stock de capital au Royaume-Uni (en %, annualisés sur cinq ans)

Mon graphique, pris de la Banque d’Angleterre et de l’ONS, replace cela dans son contexte historique. Il montre que l’écart entre la croissance du stock de capital hors logements et la croissance de l’emploi a été plus faible au cours des dernières années qu’à tout autre moment depuis 1945. C’était lors des années soixante et soixante-dix qu’il fallait s’inquiéter à l’idée que les machines prennent l’emploi des gens, pas aujourd’hui.

Bien sûr, nous ne devons pas rechercher des chiffres précis ici : mesurer le stock de capital est une mission impossible. Mais ces données sont cohérentes avec d’autres faits. Les ménages épargnent moins qu’ils avaient l’habitude d’épargner, ce qui n’est pas ce que vous vous attendriez à voir s’ils craignaient de perdre leurs emplois. Les entreprises continuent d’accumuler rapidement de la liquidité et d’emprunter peu, et bien sûr les taux d’intérêt réels sont faibles. Et cela est cohérent avec la faible croissance du capital.

Si nous regardons seulement les données macroéconomiques, nous devrions craindre que les gens prennent les emplois des robots, pas l’inverse. Donc pourquoi l’investissement est-il si faible (un fait qui date bien avant l’incertitude entourant le Brexit) ? Il y a des milliers d’entreprises qui n’investissent pas dans la nouvelle technologie et par conséquent des milliers d’explications potentielles. En voici quelques unes :

- Il y a, comme Bloom et Van Reenen le disent, "une longue queue d’entreprises extrêmement mal gérées", qui manquent de confiance ou de compétences pour investir dans les nouvelles technologies.

- La récession de 2008 a laissé des cicatrices sur les esprits animaux ; elle a alimenté la crainte de futures récessions et ainsi déprimé l’investissement.

- L’austérité budgétaire a déprimé la demande globale et donc les incitations à investir. Et en réduisant les salaires réels, elle a réduit les incitations des entreprises à investir dans les technologies permettant d’économiser en main-d’œuvre : à l’inverse, la hausse des salaires réels explique pourquoi l’investissement avait connu un boom dans les années soixante.

- Les discours à propos de l’âge des robots peuvent être autodestructeurs, dans la mesure où il alimente les craintes d’une concurrence accrue à l'avenir : pourquoi dépenseriez-vous 10 millions d’euros sur les robots si vous savez qu'un rival vous évincera en dépensant 5 millions sur de meilleurs robots d’ici quelques mois ? Peut-être que les entreprises ont saisi le constat de Nordhaus : l’innovation ne paye pas très bien, sauf pour une poignée d’entreprises. (Hendrik Bessembinder a estimé que 4 % des entreprises expliquent la hausse nette sur les marchés boursiers américains depuis 1926).

Qu’importe la raison derrière la faiblesse de l’investissement, nous avons un véritable paradoxe ici : alors que beaucoup parlent d’une économie de robots, il y a peu de preuves empiriques de celle-ci dans les données ou sur le terrain. Il peut, par conséquent, y avoir une inadéquation entre le vaste potentiel productif que la technologie peut nous offrir d’un côté et la pauvre performance du capitalisme d’aujourd’hui de l’autre.

Marx a écrit qu’"à un certain stade de développement, les forces productives matérielles de la société entrent en contradiction avec les rapports de production existants… De formes de développement des forces productives, ces rapports sont devenus pour elles des entraves".

L’une des questions négligées à notre époque est la suivante : se pourrait-il que nous ayons désormais atteint cette étape ? »

Chris Dillow, « The robot paradox », in Stumbling & Mumbling (blog), 6 août 2018. Traduit par Martin Anota

jeudi 12 juillet 2018

Le Brexit rencontre la gravité

Par Martin Anota le jeudi 12 juillet 2018, 20:00 - Commerce international

« (…) Comme la crise auto-immune que la Grande-Bretagne s’est infligée avec le Brexit (infligée avec l’aide de Poutine, semble-t-il) se poursuit, il me semble utile d’essayer d’expliquer certains aspects économiques en question qui devraient être évidents (ils le sont sûrement aux yeux des économistes britanniques), mais qui ne le sont pas ; tout du moins, apparemment ils ne le sont pas aux yeux des partisans du Brexit ou du public général.

Ces aspects expliquent pourquoi Theresa May essaye de faire un Brexit soft ou même, comme certains le disent, quelque chose qui n’a de Brexit que le nom ; et pourquoi les alternatives favorisées par les partisans du Brexit, les accords commerciaux avec les Etats-Unis et peut-être d’autres pour remplacer l’Union européenne, ne tiennent pas la route.

Maintenant, plusieurs arguments utilisés pour justifier le Brexit étaient purement et simplement des mensonges. Mais leurs affirmations à propos du commerce, avant et après le vote, relèvent peut-être davantage de la mauvaise compréhension que de la pure malhonnêteté.

Selon les partisans du Brexit, la Grande-Bretagne ne va pas forcément beaucoup y perdre en quittant l’Union européenne, parce qu’elle peut toujours négocier un accord de libre-échange avec le reste de l’Europe ou, au pire, faire face aux faibles droits de douane que l’UE applique aux autres pays en-dehors de l’UE. De plus, Grande-Bretagne peut négocier de meilleurs accords commerciaux ailleurs, en particulier avec les Etats-Unis, des accords qui compenseraient les éventuelles pertes du côté de l’UE.

Qu’est-ce qui ne va pas avec cette histoire ? La première chose à saisir est que l’Union européenne n’est pas un accord de libre-échange comme l’ALENA ; c’est une union douanière, qui est substantiellement plus robuste et plus favorable au commerce.

Quelle est la différence ? Dans l’ALENA, la plupart des produits mexicains peuvent entrer dans les Etats-Unis sans droits de douane. Mais le Mexique et les Etats-Unis ne pratiquent pas les mêmes droits de douane aux autres pays. Cela signifie que les biens mexicains qui entrent aux Etats-Unis doivent toujours faire face à des contrôles douaniers, pour s’assurer qu’ils sont effectivement d’origine mexicaine et non qu’il s’agisse de biens chinois déchargés au Mexique pour contourner les droits de douane américains.

Et effectivement, c’est pire, parce que, de toute façon, qu’est-ce qu’un bien mexicain ? L’ALENA a élaboré des règles afin de définir quel degré de contenu domestique doit avoir un bien mexicain pour ne pas se voir imposer de droits de douane et cela génère beaucoup de paperasse et de frictions aux échanges internes à l’ALENA.

A l’inverse, l’Union européenne fixe des droits de douane externes communs, ce qui signifie qu’une fois que vous êtes dedans, vous y êtes : une fois que les biens sont déchargés à Rotterdam, ils peuvent être transportés en France ou en Allemagne sans qu’il y ait davantage de contrôles douaniers. Donc il y a bien moins de frictions.

Et, à mesure que le Brexit se précise, les entreprises se plaignent de plus en plus des frictions, non des droits de douane. Par exemple, l’industrie automobile britannique dépend de la production selon la méthode du "juste-à-temps", en ne se constituant que de faibles stocks de composants, parce qu’elle a été capable de compter sur l’arrivée rapide de composants en provenance d’Europe continentale. Si la Grande-Bretagne quitte l’union douanière, les délais aux douanes pourraient rendre cela infaisable et accroîtraient substantiellement les coûts.

Ces frictions expliquent aussi pourquoi les estimations du coût du Brexit sont comparables aux estimations du coût d’une guerre commerciale mondiale, même si l’on s’attend à une baisse plus limitée des volumes commerciaux.

Toujours, même si quitter l’union douanière serait coûteux, la Grande-Bretagne ne pourrait-elle pas compenser ces coûts en obtenant un très bon accord avec les Etats-Unis de Donald Trump ? Non.

Les Etats-Unis ne peuvent pas offrir de significatives réductions de droits de douane, pour la simple raison que les droits de douane américains sur les produits de l’UE (comme les droits de douane européens sur les produits américains) sont déjà assez faibles. Vous pouvez trouver des exemples de droits de douane américains élevés, comme ceux de 25 % sur les camions légers, mais globalement il n’y a pas grand-chose à tirer.

Que dire d’une union douanière entre la Grande-Bretagne et les Etats-Unis ? Cela serait très problématique, notamment en raison de l’asymétrie en termes de taille entre les deux pays, qui amènerait la Grande-Bretagne à laisser tout le contrôle de la politique à Washington. Au-delà de cela, aucun accord avec les Etats-Unis ne serait aussi favorable à la Grande-Bretagne qu’une union douanière avec ses voisins en raison de la gravité.

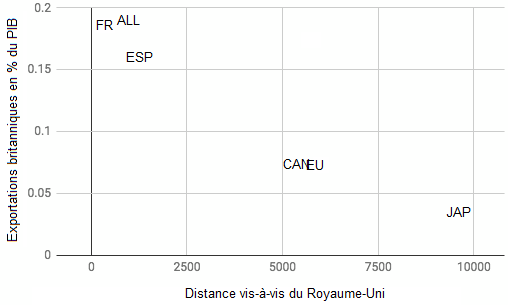

Qu’est-ce ? L’une des relations les mieux établies en économie est l’équation de gravité du commerce entre deux pays, qui dit que le montant d’échanges dépend positivement de la taille de chacun des deux pays, mais négativement de la distance qui les sépare. Vous pouvez le voir clairement en regardant les exportations britanniques. Voici une graphique représentant les exportations britanniques vis-à-vis de quelques pays, en pourcentage du PIB du pays importateur, en tenant compte de la distance vis-à-vis de ce pays.

Ainsi, les Etats-Unis ont beau offrir un marché comparable en termes de tailles à celui de l’Union européenne, ce marché est bien plus éloigné, si bien que même si le Royaume-Uni obtenait un accord fabuleux avec les Etats-Unis, il ne serait pas aussi bénéfique que les unions douanières auxquelles ils appartiennent.

Tout cela explique pourquoi May essaye de négocier un accord qui maintienne l’union douanière intacte. Mais cela, bien sûr, n’est pas vraiment une sortie : Bruxelles va toujours fixer la politique commerciale du Royaume-Uni, sauf que dorénavant la Grande-Bretagne n’aura plus droit de vote. Donc, que visait le Brexit en premier lieu ? C’est une bonne question. Dommage qu’il n’y ait pas eu plus de personnes qui ne l’aient pose avant le referendum. »

Paul Krugman, « Brexit meets gravity », 10 juillet 2018. Traduit par Martin Anota

lundi 1 mai 2017

Le Brexit commence (probablement) à freiner la croissance britannique

Par Martin Anota le lundi 1 mai 2017, 09:00

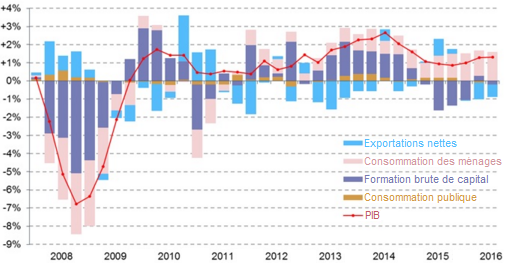

« Quand la Banque d’Angleterre prévoyait au lendemain du référendum du Brexit une croissance de 0,8 % du PIB en 2017, elle s’attendait à ce que la croissance de la consommation déclinerait à juste 1 %, avec seulement une petite baisse du ratio d’épargne. Mais la croissance de la consommation s’est révélée être bien plus robuste durant la deuxième moitié de l’année 2016 que ne l’attendait la Banque d’Angleterre. Comme ce graphique (…) le montre, quasiment toute la croissance du PIB en 2016 était inférieure à celle de la croissance de la consommation, une dynamique qu’elle a correctement décrite comme insoutenable. (Si la consommation croît, mais que les autres composantes du PIB ne le font pas, cela signifie que les ménages puisent dans leur épargne. Cela ne peut continuer indéfiniment.)

GRAPHIQUE Variations du PIB réel par tête du Royaume-Uni et de ses composantes

Cette forte croissance de la consommation en 2016 a incité la Banque d’Angleterre à changer sa prévision. En février, elle prévoyait pour 2017 une croissance de 2 % pour la consommation et pour le PIB et une chute substantielle du taux d’épargne.

Qu’est-ce qui s’est passé ici ? En août, la Banque d’Angleterre pensait que les ménages prendraient conscience que le Brexit entraînerait une chute significative de la croissance du revenu futur et qu’ils commenceraient par conséquent à réduire leurs dépenses de consommation. Quand il apparut que ce n’était pas le cas, la Banque d’Angleterre sembla faire l’hypothèse inverse, c’est-à-dire supposer que les ménages penseraient que le Brexit aurait peu d’impact sur la croissance de leur revenu futur. Par conséquent, la Banque d’Angleterre prévoyait en février que le taux d’épargne déclinerait davantage en 2018 et en 2019, comme je l’ai noté ici. Elle supposait ainsi que les ménages seraient continuellement surpris par une croissance du revenu plus faible qu’ils ne l’attendaient.

La première estimation pour le PIB du premier trimestre 2017 qui a été publiée hier suggère une croissance de seulement 0,3 %, soit la moitié de ce que prévoyait la Banque d’Angleterre en février. Cette faible croissance semble s’expliquer par la faiblesse des secteurs associés à la consommation (malheureusement, nous n’obtiendrons le chiffre exact de la croissance de la consommation qu’avec la publication de la deuxième estimation du PIB). Donc que se passe-t-il ?

Il y a trois explications possibles. La première, qui est la moins probable, est que le premier trimestre 2017 constitue juste une anomalie. La deuxième est que de plus en plus de consommateurs commencent à réaliser que le Brexit va détériorer leur situation (j’ai noté ici que certains résultats de sondages qui le suggèrent) et qu’ils ajustent en conséquence leurs dépenses. La troisième est que la consommation était forte à la fin de l’année 2016 parce que les ménages achetaient des biens étrangers avant que leurs prix ne grimpent en conséquence de la dépréciation de la livre sterling provoquée par le référendum du Brexit.

Si vous m’avez suivi jusqu’à présent, vous devez savoir qu’il est bien difficile d’établir ce genre de prévision et que le tapage que les partisans du Brexit ont fait à propos des prévisions de la Banque d’Angleterre était peu fondé et ainsi probablement prématuré. Tout ce que Philip Hammond a réussi à dire à propos des dernières prévisions de la croissance, c’est qu’elles démontrent la nécessité de mettre en place un gouvernement "fort et stable" ! Je pense, cependant, que nous entendrons moins parler de la robustesse de notre économie ces prochaines semaines.

Bien sûr, la croissance peut s’accélérer au cours des prochains trimestres, en particulier si les entreprises tirent avantage de la bonne situation qu’a temporairement provoquée la dépréciation avant que s’officialise la sortie du Royaume-Uni hors de l’UE. Les prévisions ne sont presque jamais vérifiées. Mais même si c’est le cas, je ne pense que la plupart des journalistes n’ont pas encore réalisé à quel point il est inapproprié d’utiliser le PIB comme mesure de la santé économique après une large dépréciation. Dans la mesure où la dépréciation renchérit le prix des biens étrangers, les habitants au Royaume-Uni peuvent voir se détériorer leur revenu réel et par conséquent leur bien-être même si le PIB croît. Comme je l’ai souligné ici, cela explique pourquoi les gains réels ont chuté depuis 2010 même si nous avions une croissance (certes faible mais) positive du PIB réel par tête et, comme je l’ai souligné ici, pourquoi le Brexit va détériorer la situation du citoyen moyen du Royaume-Uni même si la croissance du PIB ne décline pas. Si celle-ci décline, cela ne fera qu’aggraver les choses. »

Simon Wren-Lewis, « The Brexit slowdown begins (probably) », in Mainly Macro (blog), 29 avril 2017. Traduit par Martin Anota

jeudi 13 octobre 2016

Quelques remarques sur le Brexit et la livre sterling

Par Martin Anota le jeudi 13 octobre 2016, 16:00 - Finance internationale

« Jusqu’à présent, la sévère récession que tout le monde évoquait au lendemain du référendum du Brexit ne semble pas se matérialiser en Grande-Bretagne, ce qui ne doit réellement pas nous surprendre, parce que, comme je l’ai expliqué, les arguments économiques justifiant l’idée d’une telle récession sont très fragiles. (…) Mais nous sommes les témoins d’une large chute de la livre, qui s’est accélérée lorsqu’il est devenu de plus en plus manifeste que la sortie de l’Union européenne ne se fera pas sans heurts. Que devons-nous en penser ?

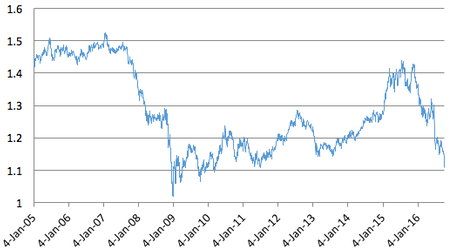

GRAPHIQUE Parité de la livre sterling vis-à-vis de l'euro

Les récits que l’on entend habituellement à propos de la chute de la livre sont souvent associés à la prédiction d’une récession en Grande-Bretagne : la demande d’investissement domestique s’effondrerait, ce qui pousserait durablement les taux d’intérêt à un faible niveau et par là même entraînerait une fuite des capitaux. Mais l’effondrement de la demande ne semble pas avoir lieu. Donc que se passe-t-il ?

Jusqu'à maintenant, j’ai abordé cette question via l’angle du commerce, en particulier du commerce de services financiers. Il me semble que l'on peut en parler en termes d’"effet de taille de marché" (home market effect), une vieille histoire dans le commerce international, mais qui n’a été formalisée qu’à partir des années quatre-vingt.

En voici une version informelle : imaginez un bien ou service qui soit sujet à des économies d’échelle dans la production tellement larges que, s’il est consommé dans deux économies, vous voulez le produire dans un seul pays et l’exporter vers l’autre, même s’il y a des coûts de transport. Où cette production sera-t-elle localisée ? Toutes choses égales par ailleurs, vous choisirez le plus large marché, notamment pour minimiser les coûts totaux de transport. Bien sûr, toutes les choses se sont pas égales, mais cet effet de taille de marché va être un élément important, dépendant du niveau des coûts de transport.

Dans l’un des modèles que j’ai développés dans ce vieil article, la totalité de la production ne quitte pas le plus petit pays ; ce dernier verse de plus faibles salaires, ce qui lui permet de gagner en compétitivité ce qu’il a perdu en termes d’accès en marché. En effet, il a utilisé une plus faible devise pour compenser le fait qu’il ait un plus petit marché.

Dans le cas de la Grande-Bretagne, je suggère que nous considérions les services financiers comme le secteur en question. De tels services sont sujets à des économies d’échelle aussi bien internes qu’externes, ce qui tend à les concentrer dans une poignée de grands centres financiers autour du monde, notamment la City de Londres. Mais maintenant nous faisons désormais face à la perspective d’une hausse significative des coûts de transaction entre la Grande-Bretagne et le reste de l’Europe, ce qui génère une incitation à déplacer ces services de la plus petite économie (la Grande-Bretagne) vers la plus grande économie (le reste de l’Europe). La Grande-Bretagne a par conséquent besoin d’un plus faible taux de change pour compenser cet impact négatif.

Est-ce que cela appauvrit la Grande-Bretagne ? Ce n’est pas juste l’effet d’efficience associé aux barrières aux échanges, il y a aussi un effet sur les termes de l’échange, dans la mesure où le taux de change réel se déprécie.

Mais il est important d’être conscient que tout le monde en Grande-Bretagne est également affecté. Avant le Brexit, la Grande-Bretagne a évidemment connu une version de la soi-disant "maladie hollandaise". Dans sa forme traditionnelle, celle-ci désigne la façon par laquelle l’exploitation et l’exportation de ressources naturelles évincent l’industrie en poussant le taux de change à la hausse. Dans le cas du Royaume-Uni, les exportations financières de la City jouent le rôle que peuvent jouer les ressources naturelles dans d’autres pays. Donc l’affaiblissement du secteur financier est bénéfique à l’industrie britannique, mais aussi peut-être aux revenus des personnes qui vivent loin de la City et qui dépendent toujours, directement ou indirectement, de l’industrie pour leurs revenus. Ce n’est pas une coïncidence si ce sont certaines régions de l’Angleterre (non de l’Ecosse !) qui se prononcèrent en faveur d’une sortie de l’Union européenne.

Y a-t-il une morale pour la politique économique ? Fondamentalement, une dépréciation de la livre sterling ne doit pas être perçue comme un coût additionnel du Brexit, elle fait juste partie intégrante de l’ajustement. Et ce serait une grande erreur de chercher à soutenir la livre sterling : les vieilles notions de taux de change d’équilibre ne s’appliquent plus. »

Paul Krugman, « Notes on Brexit and the pound », in The Conscience of a Liberal (blog), 11 octobre 2016. Traduit par Martin Anota

« billets précédents - page 1 de 3