« Le 31 mars, le Président Donald Trump a commandé une étude sur les causes du déficit commercial des Etats-Unis qui va se focaliser sur les barrières commerciales et les pratiques commerciales déloyales des pays étrangers. Les économistes, cependant, s’accordent largement à l’idée que les barrières commerciales ne provoquent pas les déficits commerciaux. Un pays ne peut avoir un déficit commercial que s’il emprunte en net vis-à-vis du reste du monde. Les barrières commerciales ont seulement des effets mineurs sur les décisions d’emprunt et de prêt. Elles peuvent réduire les importations dans les secteurs affectés, mais elles poussent le taux de change à s’apprécier pour provoquer des changements compensateurs sur d’autres importations et exportations.

Les achats de titres américains par certains gouvernements étrangers (une forme de prêt que l’on peut qualifier de manipulation de devise) ont constitué le facteur le plus important derrière les déséquilibres commerciaux globaux qui ont précédé la Grande Récession ; les déficits budgétaires ont pu également jouer un rôle important dans certains pays. A présent, la manipulation de devise ne constitue plus qu’un facteur mineur et les déséquilibres sont faibles par rapport à leur pic. La menace d’une future manipulation de devise peut cependant introduire un "dollar put" implicite qui aura pour effet d’encourager le prêt privé excessif qui sous-tend le déficit commercial. Une expansion budgétaire américaine, à laquelle certains s’attendent, n’est pas appropriée à ce stade et creuserait le déficit commercial.

Il est important de souligner que le commerce n’est pas un jeu à somme nulle dans lequel les importations constituent des pertes et les exportations des gains. Les importations, tout comme les exportations, possèdent des avantages (…). Réduire le déficit commercial en réduisant le commerce global conduirait à jeter le bébé avec l’eau du bain. En outre, les déficits commerciaux temporaires modérés ne sont pas nécessairement une mauvaise chose, comme l’a expliqué Gary Hufbauer. Maintenant, le déficit commercial des Etats-Unis dépasse déjà un niveau soutenable et devrait continuer de se creuser dans les années à venir. Les actions visant à réduire le déficit sont bénéfiques si elles peuvent être entreprises sans générer de pernicieux effets secondaires. L’action du côté financier sera plus efficace et moins perturbateur que les actions du côté de la politique commercial, telles que les droits de douane et les quotas.

Plusieurs études ont identifié les facteurs fondamentaux derrière les déséquilibres commerciaux (Chinn et Prasad, 2003 ; Gruber et Kamin, 2008 ; Chinn, Eichengreen et Ito, 2011 ; Gagnon, 2012 ; FMI, 2012 ; Gagnon, 2013 ; Bayoumi, Gagnon et Saborowski, 2015 ; Gagnon et alii, 2017). Les facteurs les plus importants incluent la politique budgétaire, l’intervention sur le marché des changes, les taux de croissance économiques, les niveaux de revenu par tête et le vieillissement démographique. Les barrières sur les flux financiers interagissent fortement avec ces facteurs : quand les marchés financiers sont ouverts, ces facteurs ont généralement un effet plus important sur les déséquilibres commerciaux. Plusieurs études se sont focalisées sur les facteurs de long terme, mais les cycles d’affaires peuvent aussi constituer un important facteur temporaire. Aucune de ces études ne met en évidence un rôle pour les barrières commerciales.

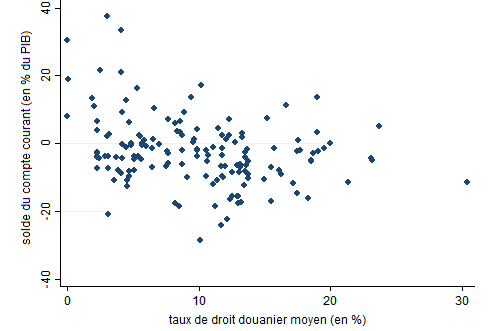

GRAPHIQUE 1 Tarifs douaniers et soldes courants (entre 2000 et 2014)

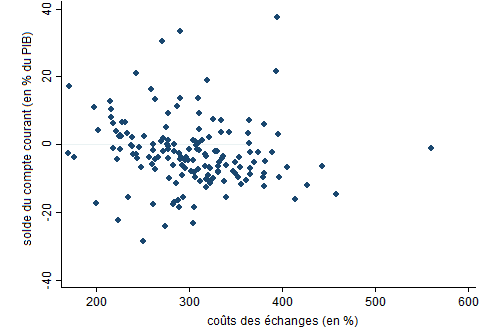

Les graphiques 1 et 2 montrent une très faible corrélation entre, d’une part, les droits douaniers moyens ou les barrières commerciales et, d’autre part, les soldes commerciaux. Lorsqu’une relation semble apparaître, elle suggère que de plus hauts droits douaniers sont associés à une réduction des soldes commerciaux (c’est-à-dire de plus larges déficits commerciaux). Inclure les tarifs douaniers dans l’analyse de régression tout en contrôlant les autres facteurs rapporte un effet proche de zéro. Les données pour les barrières commerciales globales ne sont pas disponibles pour un temps suffisamment long pour les inclure dans l’analyse de régression.

GRAPHIQUE 2 Barrières globales et soldes courants (entre 2000 et 2014)

Ces résultats ne signifient pas que les tarifs douaniers et d’autres barrières commerciales n’aient pas d’effets. Imaginons que les Etats-Unis imposent des tarifs prohibitifs ou une interdiction sur les importations d’acier. Les importations totales de fer et d’acier s’élevaient à 34 milliards de dollars en 2016. Ces importations chuteraient à zéro. L’interdiction protègerait les sidérurgistes américains de la concurrence étrangère. Mais une légère appréciation du dollar (juste de 1 %) suffirait pour accroître le montant des importations dans les autres catégories et réduirait les exportations de toutes les catégories du même montant. Il n’y aurait pas d’effet sur le déficit commercial global. Il y aurait une réduction du commerce total (c’est-à-dire de l’ensemble des exportations et des importations), si bien que nous perdrions une grande partie des très larges bénéfices nets du commerce.

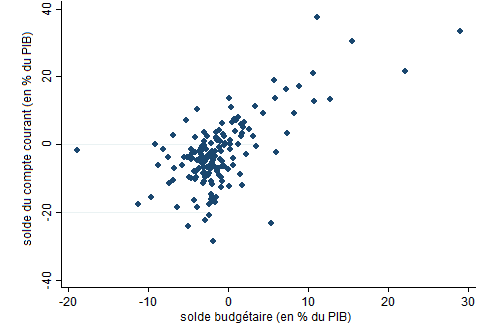

GRAPHIQUE 3 La politique budgétaire et les soldes courants (entre 2000 et 2014)

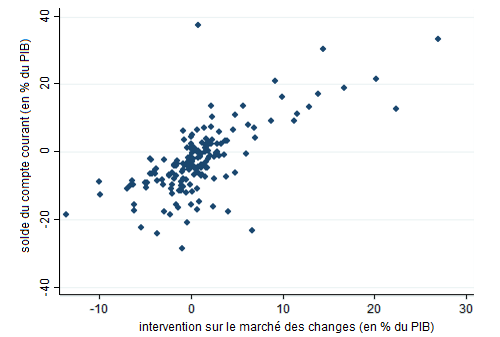

Pourquoi est-ce que le dollar s’apprécierait ? La réponse est qu’un droit douanier sur l’acier, isolément, ne modifie pas le comportement d’épargne des ménage, ni le comportement d’investissement des entreprises (bien qu’il puisse y avoir une réallocation entre les secteurs, comme la production augmente dans le secteur de la sidérurgie, mais décline dans les autres). Les facteurs identifiés comme influençant les déséquilibres commerciaux dans les études que j’ai citées ci-dessus opèrent via l’épargne et l’investissement. Un déficit commercial est un excès de l’investissement sur l’épargne, tandis qu’un excédent commercial est un excès de l’épargne sur l’investissement. Les politiques publiques les plus importantes qui influencent les déséquilibres commerciaux sont les soldes budgétaires et l’intervention sur le marché des changes. Une hausse du solde budgétaire accroît directement l’épargne nationale. L’intervention sur le marché des changes consiste pour les autorités à emprunter dans l’économie domestique pour investir à l’étranger, avec un changement net nul dans l’épargne public ou l’investissement public. L’emprunt domestique accroît les taux d’intérêt, accroissant l’épargne privée et réduisant l’investissement privé dans l’économie domestique, avec les effets inverses dans le reste du monde. Les graphiques 3 et 4 montrent que ces politiques ont d’importants effets sur les soldes commerciaux. Notons qu’une hausse du solde commercial provoquée par n’importe laquelle de ces politiques opère aussi bien via un accroissement des exportations que via une réduction des importations, avec peu d’effets sur le commerce total et donc peu d’effets sur les bénéfices nets du commerce.

GRAPHIQUE 4 Politique de change et soldes courants (entre 2000 et 2014)

(…) Fred Bergsten et moi avons constaté qu’au pic des déséquilibres mondiaux en 2007, l’essentiel de l’excédent commercial de la Chine pouvait s’expliquer par la manipulation de la devise chinoise. La même année, le déficit commercial américain s’expliquait pour 35 % par les interventions sur les marchés des changes et pour 25 % par le déficit budgétaire américain. Cela nous amène à penser qu’à l’avenir les politiques les plus efficaces pour garder le déficit commercial américain sur une trajectoire soutenable impliquent d’empêcher de nouvelles manipulations de devises parmi les partenaires à l’échange des Etats-Unis et de réduire graduellement le déficit budgétaire américain.

Joseph E. Gagnon, « We know what causes trade deficits », 7 avril 2017. Traduit par Martin Anota

Tag - déficit commercial

vendredi 21 avril 2017

Nous savons ce qui provoque les déficits commerciaux

Par Martin Anota le vendredi 21 avril 2017, 15:00 - Commerce international

mardi 3 janvier 2017

Comment les droits de douane influencent-ils le solde commercial ?

Par Martin Anota le mardi 3 janvier 2017, 09:00 - Commerce international

« (…) D’une certaine façon, il est difficile de rester motivé à propos de l’analyse économique lorsque l’on va avoir un gouvernement qui ne s’intéresse pas à l’analyse, ni à l’empirique, ni à une quelconque forme de vérité. Je vais quand même faire un peu d’analyse de politique économique. C’est en partie une thérapie personnelle, une pause momentanée hors du cauchemar politique et un retour à mes quêtes de mes plus jeunes années. Mais c’est aussi utile : le pouvoir peut ne pas y avoir intérêt, mais le reste d’entre nous avons toujours un intérêt à savoir comment les choses fonctionnent.

Je vais à présent me détendre en observant la façon par laquelle les mesures protectionnistes, en l’occurrence celles annoncées par Trump, affectent le déficit commercial.

Commençons avec les propositions d’instaurer une sorte de TVA américaine, qui inclurait des taxes sur les importations et des déductions sur les exportations. Il y a une confusion générale à propos de ce qu’une TVA fait au commerce. Non, ce n’est pas comme une combinaison d’un droit de douane sur les importations et d’une subvention à l’exportation ; c’est une taxe sur les ventes et, à première approximation, elle n’affecte pas du tout le commerce. Pour comprendre pourquoi, considérez la concurrence entre les biens produits dans l’économie domestique et les biens produits à l’étranger sur deux marchés : le marché domestique et le marché étranger. Comment la TVA ou une taxe semblable à la TVA affectent la concurrence sur chaque marché ? Elle ne le fait pas. Sur le marché étranger, les entreprises domestiques ne payent pas de taxes sur leurs ventes, parce que le TVA est déduite ; les entreprises étrangères ne la payent pas non plus. Sur le marché domestique, les entreprises étrangères payent le droit de douane au taux de la TVA et les entreprises domestiques payent la TVA. Donc les règles du jeu sont les mêmes pour tous sur les marchés domestiques. Bref, une TVA n’est pas une politique protectionniste. Elle n’affecte même pas le taux de change.

Que dire à propos des véritables droits de douane ? Là, les choses sont un peu plus compliquées. Le point de départ pour une analyse simplifiée des soldes commerciaux est l’identité comptable suivante :

solde du compte courant + solde du compte de capital = 0

Où le solde courant désigne le solde commercial dans un sens large du terme, qui inclurait les services et les revenus des investissements.

Les choses se passent alors ainsi : le solde de capital est déterminé par les différences internationales en termes d’opportunités d’épargne et d’investissement, les capitaux affluant dans les pays qui offrent de bons rendements. Le taux de change réel s’ajuste alors pour assurer que le solde commercial compense ces flux de capitaux désirés. Dans ce récit, un droit de douane ne doit pas entraîner une baisse du déficit commercial, aussi longtemps que les capitaux désirent se placer ici ; il va juste entraîner une appréciation du dollar, rendant les produits américains moins compétitifs. Les importations vont certes être plus faibles, mais les exportations également : vous vous retrouvez avec le même solde commercial, mais avec moins d’échanges.

Mais cette histoire est un peu trop simpliste, parce qu’une moindre ouverture au commerce va aussi inhiber les mouvements de capitaux. Pour comprendre pourquoi, considérons tout d’abord un raisonnement par l’absurde. Imaginons que nous découvrions une civilisation sur Alpha du Centaure, trop loin pour tout commerce en biens physiques ou en services. Est-ce que les investisseurs terriens voudraient toutefois acheter des actifs centauriens ? Non, même s’ils en tiraient un rendement, comment pourraient-ils le ramener sur Terre ?

Les flux de capitaux dépendent du potentiel d’échanges en biens et services. Mais comment cela fonctionne-t-il lorsque nous parlons d’ouverture restreinte et non de complète autarcie ? Considérez cela ainsi : lorsque les investisseurs placent leurs fonds dans un pays, ils le font en s’attendant à ce que quelqu’un finisse par extraire les biens et services réels de ce pays et les expédier à l’étranger. Pour le dire autrement, les déficits commerciaux constituent toujours un phénomène temporaire, ils finiront un jour ou l’autre par être suivis par des excédents commerciaux, et vice versa. Considérons le cas du Japon, qui a eu l’habitude de générer de larges excédents commerciaux. Il génère toujours un excédent sur son compte courant, grâce aux revenus qu’il tire des investissements qu’il a réalisés à l’étranger, mais ces derniers temps il génère un déficit significatif sur le commerce de biens (…).

Mais comment un pays réalise-t-il son éventuelle transition d’un déficit commercial à un excédent commercial ? Toutes choses égales par ailleurs, via une dépréciation de son taux de change réel. Et cette éventuelle dépréciation réduit le rendement aux investisseurs étrangers qui achètent des actifs domestiques. La question devient alors : de quelle amplitude le taux de change devra-t-il se déprécier ? Et la réponse à cette question dépend du degré d’ouverture de l’économie. Si le solde commercial doit s’améliorer de, disons, l’équivalent de 5 % du PIB, cela exigera une plus grande dépréciation si les exportations s’élèvent initialement à seulement 5 % du PIB plutôt qu’à 40 % du PIB.

Donc le protectionnisme inhibe les flux de capitaux. Il réduit les flux commerciaux ; cela signifie que de plus amples mouvements du taux de change sont nécessaires pour accommoder les fluctuations du compte de capital ; et ces fluctuations du taux de change réduisent elles-mêmes le rendement de l’investissement international. D’ailleurs, ce raisonnement s’applique a fortiori aux politiques commerciales temporaires. Un droit de douane à la Trump que les gens s’attendent à voir être abrogé un jour ou l’autre par un président un peu plus sain d’esprit pousserait temporairement le dollar à la hausse, mais la perspective d’une future dépréciation inhiberait les investissements aux Etats-Unis.

Les choses sont donc plus compliquées que ne le pensent certains en affirmant que les étrangers y gagnent en nous vendant plus de biens et services qu’ils nous en achètent et que les tarifs douaniers vont régler ce problème. L’appréciation du dollar saperait certains effets des tarifs douaniers unilatéraux et nuiraient finalement aux exportations. Mais un monde plus protectionniste aurait en général de plus faibles flux de capitaux ainsi que moins de commerce ; et les Etats-Unis, en tant que récipiendaires de flux de capitaux, se retrouveraient donc avec un plus faible déficit commercial. »

Paul Krugman, « Tariffs and the trade balance », in The Conscience of a Liberal (blog), 27 décembre 2016. Traduit par Martin Anota

mercredi 28 décembre 2016

Ce que signifie un déficit commercial pour l’emploi industriel

Par Martin Anota le mercredi 28 décembre 2016, 22:00 - Commerce international

« Les critiques que suscite mon travail peuvent se révéler enrichissantes, même quand leurs auteurs n’en ont pas saisi les points essentiels. C’est précisément le cas avec la critique que soulève Tim Worstall à l’encontre de mon analyse des liens entre le commerce et l’emploi. Worstall semble étrangement incapable de saisir que ce que l'Economic Policy Institute, Dean Baker et moi-même sommes en train de réaliser n’est pas une analyse des effets des déficits commerciaux sur l’emploi total et il suggère même que nous sommes empêtrés dans une sorte de sophisme en affirmant que les déficits commerciaux réduisent les emplois manufacturiers. Eh oh ! Nous parlons de la composition sectorielle de l’emploi, du déclin des emplois industriels et de l’essor des emplois de services.

Pour autant, la critique soulevée par Worstall m’a convaincu d’être un peu plus formel et je pense que je dois apporter une petite clarification.

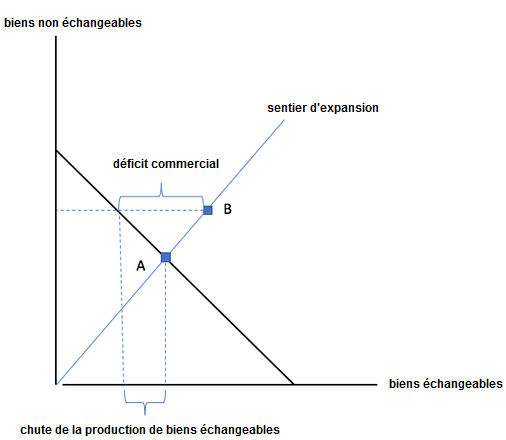

Donc, voici ce que j’ai en tête (en l’occurrence, un modèle de commerce international assez standard) : simplifions en considérant que l’économie se compose de deux secteurs, le secteur produisant des biens échangeables et le secteur produisant des biens non échangeables, les biens échangeables étant fondamentalement des biens manufacturés. Supposons que l’économie soit au plein emploi pour simplifier le raisonnement ; alors, la production est toujours sur la frontière des possibilités de production, qui a une pente décroissante sur le schéma.

Avec un commerce équilibré, la production est égale à la consommation (plus l’investissement, mais regroupons-les ensemble) ; c’est le point A. Lorsque l’économie connaît un déficit commercial, qui trouve un financement, la consommation se tient en-dehors de la frontière des possibilités de production, à un point comme le point B ; par ce point, passe normalement un sentier d’expansion le long duquel la consommation en biens échangeables et en biens non échangeables s’élève. Cependant, la hausse de la consommation de bien non échangeables doit être satisfaite via la production domestique, ce qui signifie que la production de biens échangeables chute.

Donc, un déficit commercial dans l’industrie manufacturière correspond à une chute de la production manufacturière.

(…) Parce qu’un déficit commercial correspond aussi à une hausse des dépenses globales, une partie de ce déficit commercial reflète une hausse de la consommation de biens manufacturés plutôt qu’une réduction de la production ; vous pouvez voir cela sur le schéma, où la chute de la production de biens échangeables est plus faible que le déficit. Quantitativement, cependant, cet effet doit être plutôt faible aux Etats-Unis, puisque la valeur ajoutée dans le secteur manufacturier représente moins de 12 % du PIB.

Conclusion : oui, les déficits commerciaux réduisent la production et l’emploi dans le secteur manufacturier. Ils ont joué un rôle significatif, mais pas exclusif, derrière les pertes que le secteur manufacturier a subies après 2000. »

Paul Krugman, « Analytics of trade deficits and manufacturing employment », in The Conscience of a Liberal (blog), 26 décembre 2016. Traduit par Martin Anota

mardi 6 décembre 2016

Trump et le déficit commercial des Etats-Unis : que dit le manuel de Mankiw ?

Par Martin Anota le mardi 6 décembre 2016, 09:00

« Greg Mankiw, un professeur de Harvard qui a rédigé plusieurs manuels d’économie et qui publie régulièrement des chroniques dans le New York Times a récemment écrit dans sa dernière chronique que l’équipe d’économistes entourant Donald Trump a tort de se préoccuper du déficit commerciale. "La plus importante leçon à propos des déficits commerciaux est qu’ils ont une contrepartie. Lorsque les Etats-Unis achètent des biens et services étrangers, la monnaie que les Américains dépensent à l’étranger revient généralement aux Etats-Unis d’une manière ou d’une autre. Une possibilité est que les étrangers l’utilisent pour acheter des choses que nous produisons et que nous nous retrouvions avec un commerce équilibré. L’autre possibilité, qui est précisément celle que nous observons lorsque nous avons des déficits commerciaux, est que les étrangers dépensent cette monnaie pour acheter des actifs aux Etats-Unis, par exemple des actions, des obligations et des investissements directs dans les usines, les équipements et le marché de l’immobilier. (…) En réalité, les déficits commerciaux ne sont pas une menace sur une croissance robuste et le plein emploi. Les Etats-Unis avaient un large déficit commercial en 2009, lorsque le taux de chômage était de 10 %, mais ils avaient un déficit commercial encore plus ample en 2006, lorsque le taux de chômage était de 4,4 %. (…) Plutôt que de refléter un échec de la politique économique américaine, le déficit commercial est peut-être le signe de sa réussite. La vitalité et la sécurité relatives de l’économie américaine expliquent pourquoi tant d’investisseurs autour du monde veulent y placer leurs actifs."

Il y a toutefois trois points à nuancer ici. Premièrement, les achats d’actifs financiers, comme les actions et obligations, ne se traduisent pas nécessairement par une expansion plus rapide de la production et de l’emploi. Mankiw l’a peut-être oublié, mais nous avons connu un énorme taux de chômage suite à l’effondrement de la bulle immobilière en 2008. La Fed a acheté énormément d’actifs financiers au cours de cette période, ce qui a peut-être eu un certain effet sur la production et l’emploi, mais n’a toutefois pas permis de ramener rapidement l’économie américaine au plein emploi. (Les actifs se fichent que ce soit la Fed ou des étrangers qui les achètent, cela a le même effet sur la production et l’emploi.)

Deuxièmement, ce n’est pas en raison de "la vitalité et de la sécurité" de l’économie américaine que de nombreux actifs américains ont été achetés par le reste du monde. Suite à la crise asiatique de 1997, les banques centrales de plusieurs pays en développement ont cherché à accumuler de massifs montants de réserves pour avoir des munitions si elles se retrouvaient à nouveau confrontées à une situation similaire. (En d’autres termes, elles n’ont pas voulu avoir à demander de nouveau un renflouement de la part d’un FMI dirigé par les Etats-Unis.) Cela passait par de larges montants de dollars. Cela a poussé à la baisse la valeur de leurs devises, ce qui permit à ces pays de générer de larges excédents commerciaux. C’est l’inverse de ce que disent les manuels, où l’on décrit les flux de capitaux comme allant des pays riches (où ils sont abondants) vers les pays pauvres (où ils sont rares). Dans les années qui ont suivi l’année 1997, les pays pauvres ont été des exportateurs massifs de capitaux vers les pays développés.

Le troisième point est que ce déficit commercial a contribué à générer une insuffisance de la demande globale, précisément comme l’équipe d’économistes de Trump a pu le dire. A la fin des années quatre-vingt-dix, nous avions comblé cette insuffisance de la demande en générant une bulle boursière. Lorsque cette dernière éclata en 2000-2001, la récession qui s’ensuivit nous donna la plus longue période sans croissance de l’emploi que nous avions pu voir depuis la Grande Dépression. Nous avons ensuite comblé l’insuffisance de la demande globale avec une bulle immobilière qui nous a effectivement ramené le taux de chômage en 2006 à 4,4 % comme le rappelle Mankiw. Mais lorsque cette bulle éclata, nous nous sommes retrouvés avec la plus longue et sévère sécheresse d’emplois, puisque nous nous sommes retrouvés privés de toute source facile de demande pour combler le manque créé par le déficit commercial.

En fait, c’est le point clé de la littérature sur la stagnation séculaire développée par des économistes comme Paul Krugman, Larry Summers et Olivier Blanchard. Il n’y a pas de mécanisme facile pour combler les amples déficiences de demande globale. Lorsque l’inflation est très faible, il est difficile de pousser les taux d’intérêt à un niveau suffisamment faible pour générer beaucoup de demande additionnelle. Ces économistes préconisent tous un surcroît de dépenses publiques et d’amples déficits budgétaires dans ce contexte pour stimuler la demande globale, mais une réduction du déficit commercial aurait le même effet. Si vous générer un surcroît de demande équivalent à 100 milliards de dollars via la hausse des dépenses publiques ou via le remplacement de 100 milliards d’importations par un surcroît d’achats de produits domestiques, cela a même effet sur le production. Dans un contexte où il y a de nombreux obstacles politiques à un creusement des déficits budgétaires (pensez à Peter Peterson, à Paul Ryan et au Washington Post), une réduction du déficit commercial pourrait constituer le chemin le plus assuré vers le plein emploi.

Bref, il faut avouer que l’équipe de Trump a plutôt raison dans cette histoire. Cela m’amène à me demander ce qu’il peut bien y avoir dans le manuel de Mankiw. »

Dean Baker, « Trade, Trump, and the economy: What does Greg Mankiw's textbook say? », in Beat The Press (blog), 4 décembre 2016. Traduit par Martin Anota