« (…) Le récent essor du populisme dans les pays développés, en particulier après le référendum du Brexit en 2016 et les élections présidentielles américaines en 2016, est devenu un problème majeur pour les démocraties libérales. La marée populiste a été expliquée par des facteurs économiques et des facteurs non-économiques, notamment le contrecoup culturel vis-à-vis de la mondialisation, du libéralisme et de l’immigration ; la hausse du chômage en raison de la récente crise financière ; et la vulnérabilité des emplois à la robotisation, l’externalisation et la concurrence à l’importation. Cet article affirme que les facteurs économiques (les destructions d’emplois provoquées par la mondialisation et par l’automatisation et la hausse du chômage dans le sillage de la crise financière mondiale) ont joué un rôle majeur. L’incapacité des partis politiques traditionnels à assurer la prospérité de tous a sapé la confiance publique et fournit des opportunités au discours populiste. L’essor du populisme est donc justifié par certains comme une mesure corrective contre les récents échecs des politiques socioéconomiques menées par les partis traditionnels. Cependant, il n’y a pas d'éléments empiriques indiquant que les populistes ont été capables d’améliorer la performance économique lorsqu’ils étaient au pouvoir.

Définition et mesure du populisme

L’analyse de la relation entre performance du marché du travail et essor du populisme nécessite une approche rigoureuse pour quantifier ce dernier. Dans les études portant sur des pays particuliers, le populisme est mesuré en prenant la part des suffrages recueillis par un candidat populiste au niveau des unités infranationales (par exemple la relation entre la performance du marché du travail local et le vote en faveur de Donald Trump dans les comtés étasuniens). Les études portant sur les comparaisons internationales se focalisent essentiellement sur l’Europe, où une mesure comparable transnationale peut être utilisée, à savoir les parts de vote en faveur des partis populistes à un niveaux national ou infranational. Le fait que les règles électorales soient différentes d’un pays à l’autre nécessite que les chercheurs contrôlent les effets fixes de pays. C’est pourquoi la plupart des études transnationales sur le populisme se limitent aux pays développés. Alors que certains pays émergents observent aussi des marées populistes, le manque de données désagrégées réduit les possibilités pour mener une analyse rigoureuse.

Pour mesurer le populisme, il faut tout d’abord le définir. En économie, la définition conventionnelle du populisme date d’une étude de Dornbusch et Edwards (1991) qui le décrivait comme une "approche de l’économie qui met l’accent sur la croissance et la redistribution des revenus et néglige les questions de l’inflation et du déficit budgétaire, les contraintes externes et la réaction des agents économiques à des politiques non marchandes agressives".

Dornbusch et Edwards écrivaient à propos du populisme latino-américain de gauche des années 1970 et 1980. Même si ce type de populisme existe encore aujourd’hui, la récente vague de populisme concerne avant tout la droite du spectre politique ; en outre, l’agenda typique du populisme moderne ne se focalise pas sur la redistribution des revenus et du patrimoine. Il est donc utile d’utiliser une autre définition, qui a été introduite par Mudde et Rovira Kaltwasser (2017) et qui est désormais conventionnelle en science politique, celle d’une "idéologie mince" (thin-centered ideology) antiélitiste et anti-pluraliste. Selon cette définition, le populisme considère la société comme séparée en deux groupes homogènes et antagonistes : les "gens purs" et l’"élite corrompue". La "pureté" des gens fait de la "volonté populaire" la seule source morale de pouvoir politique. L’homogénéité du peuple implique l’anti-pluralisme et ne rend pas nécessaire l’existence de freins et contrepoids institutionnels.

Certains politologues affirment que la définition du populisme doit aussi inclure un "angle autoritaire". D’un côté, c’est un concept naturel, comme le dirigeant des "gens purs" peut régner directement sans freins, ni contrepoids ; plusieurs partis populistes se tournent en effet vers un modèle de "meneur fort". D’un autre côté, il y a plusieurs partis défavorables aux élites et au pluralisme qui acceptent les normes démocratiques, donc la plupart des classifications des partis et politiciens populistes n’incluent pas un "angle autoritaire".

La troisième définition a été introduite par Guiso et alii (2018). Ces derniers affirment que les partis populistes modernes sont ceux qui satisfont trois critères : (i) ils s’opposent aux élites ; (ii) ils offrent une protection immédiate contre les chocs ; et (iii) ils dissimulent les coûts sociaux à long terme de ces mesures de protection.

Comment ces définitions sont-elles liées les unes aux autres ? Pour les politologues, la menace commune est le sentiment anti-élites. Pour les économistes, ce sont les promesses irréalistes qui posent problème. Les populistes modernes en-dehors d’Amérique latine n’évoquent pas vraiment de politiques macroéconomiques irresponsables, mais leurs promesses ne sont pas pour autant soutenables. Le populisme ne conduit peut-être pas forcément à des politiques macroéconomiques irresponsables ; de plus, la pression populiste peut être utile comme contrepoids aux technocrates irresponsables (unaccountable) et groupes d’intérêt élitaires, selon Dani Rodrik (2018). Cependant, même sans politiques budgétaire et monétaire insoutenables, les populistes peuvent saper la croissance économique en neutralisant les freins et contrepoids politiques. Les investisseurs valorisent la prévisibilité autour des "règles du jeu". Le retrait des contraintes sur l’exécutif peut donc réduire les incitations pour les investissements à long terme et réduire les chances que les dirigeants populistes parviennent à concrétiser leurs promesses de prospérité économique.

Les moteurs économiques du populisme

Mondialisation, progrès technique et soutien envers les populistes

Au cours des dernières décennies, quasiment tous les pays développés ont connu de profondes perturbations de leurs marchés du travail liées à la mondialisation et au progrès technique. Ce sont deux phénomènes distincts, mais ils sont habituellement discutés de concert, notamment parce qu’ils se renforcent mutuellement. Les nouvelles technologies réduisent les coûts de transport et de communication, ce qui accélère la mondialisation. Réciproquement, une baisse des barrières aux échanges et aux investissements étrangers promeut le progrès technique ; l’accès à un plus large marché renforce les incitations à innover et à adopter les nouvelles technologies.

Le progrès technique entraîne une polarisation de l’emploi, en créant des emplois au sommet et en bas de la distribution des qualifications, tout en détruisant les emplois moyennement qualifiés dans l’industrie et les services. Les travailleurs très qualifiés se voient présenter des opportunités d’emploi dans les services intensifs en savoir qui sont vendus sur des marchés mondiaux ; leurs compétences sont complémentaires aux nouvelles technologies. Les bénéfices de la croissance mondiale ruissellent aussi vers les emplois manuels peu qualifiés, qui sont trop peu payés pour être délocalisés ou automatisés. Cependant, les emplois de cols bleus moyennement qualifiés et les emplois routiniers de cols blancs sont de plus en plus automatisés ou externalisés. Quand ces emplois disparaissent, les individus affectés n’ont que très peu d’alternatives : (i) se requalifier pour tenter d’accéder au segment à fortes qualifications du marché du travail, (ii) accepter des emplois manuels peu payés ou (iii) quitter la vie active. Les deuxième et troisième options ne sont évidemment pas attrayantes, mais la première n’est pas facile. Même s’il existe un filet de sécurité social et des opportunités de formation, le coût de la transition peut être substantiel. Il n’est donc pas surprenant que les travailleurs affectés, en particulier ceux qui ne sont pas capables de trouver un nouvel emploi, soient de plus en plus déçus par le système.

Alors que l’automatisation se traduit par une polarisation de l’emploi, la concurrence à l’importation avec des pays à bas coûts affecte négativement l’emploi dans toutes les entreprises et tous les secteurs tout au long de la distribution des qualifications. Cet effet a une importante dimension régionale : les chocs d’importations sont concentrés dans les petites communautés qui dépendent d’une unique firme ou secteur qui est évincé par la concurrence à l’importation. Les destructions d’emplois qui touchent cette firme ou ce secteur ont des impacts dévastateurs sur ces communautés.

Les impacts du changement technologique et de la mondialisation créent par conséquent un terrain fertile pour les populistes. Ces deux processus semblent bénéficier aux "élites" (les chefs d’entreprise, les banquiers, les avocats, les consultants, et ainsi de suite) ; les partis traditionnels sont perçus comme en faisant insuffisamment pour protéger les "personnes innocentes qui travaillent dur", qui ne peuvent certainement pas être accusées d'être responsables de la destruction de leur emploi. Le débat entourant le changement technologique et la mondialisation colle par conséquent parfaitement au discours populiste.

Les solutions que les populistes mettent en avant peuvent inclure la redistribution (c’est en particulier le cas avec les populistes de gauche), le protectionnisme (en particulier le "nationalisme économique" préconisé par les populistes de droite comme le suggèrent Colantone et Stanig (2019)) ou les deux. Ces solutions sont-elles réalistes ? Peuvent-elles être mises en œuvre sans freiner la croissance du revenu ? Ce sont d’importantes questions à considérer lorsqu’il s’agit d’examiner l’expérience des populistes au pouvoir.

Recherche empirique sur les implications du changement technologique et de la mondialisation

Les récentes études fournissent des preuves empiriques sur la relation entre, d’une part, la concurrence avec les importations et la polarisation de l’emploi due au progrès technique et, d’autre part, le vote populiste. Aux Etats-Unis, les preuves empiriques les plus convaincantes sont tirées des études sur le "choc chinois" (China shock) qui analysent les répercussions de la variation de l’exposition des marchés du travail locaux (au niveau des bassins d’emploi) à la forte hausse des importations chinoises au début du siècle suite à l’accession de la Chine à l’Organisation Mondiale du Commerce en 2001.

Une série d’études a montré que l’accroissement de l’exposition aux importations chinoises a eu un impact négatif substantiel sur l’emploi et même la situation matrimoniale des hommes les moins diplômés aux Etats-Unis. David Autor et alii (2017) ont analysé les cinq cycles électoraux américains de 2000 à 2016 et ils ont constaté que l’accroissement des importations chinoises a fortement accru la polarisation politique lors des élections législatives et entraîné une droitisation lors des élections présidentielles. Autor et ses coauteurs constatent que chaque hausse d’un point de pourcentage des importations en provenance de Chine depuis 2000 explique 1,7 point de pourcentage du vote en faveur de Donald Trump en 2016.

Une analyse similaire, réalisée par Frey et alii (2018), s’est penchée sur l’impact de l’automatisation sur le vote en faveur de Trump. Ses auteurs ont utilisé la part des emplois routiniers comme indicateur de l’automatisation dans un bassin d’emploi. Ils ont constaté qu’une hausse de 5 points de pourcentage des emplois routiniers dans l’ensemble des emplois est associée à une hausse de la part des votes en faveur de Trump de 3 à 10 points de pourcentage (selon les spécifications, les contrôles et la méthodologie).

Des résultats similaires ont été obtenus dans le cas européen. Colantone et Stanig (2019) ont utilisé les données pour les chocs d’importations recueillies au niveau des régions NUTS-2 (les régions infranationales européennes avec des populations de 0,8 à 3 millions de personnes) et les déclarations des individus relatives à leur comportement politique lors de l’European Social Survey (ESS) dans 15 pays d’Europe occidentale entre 1988 et 2007. De façon à identifier les effets causaux, ils ont instrumentalisé la pénétration des importations chinoises dans les secteurs européens par les importations chinoises dans les mêmes secteurs qu’aux Etats-Unis. Ils constatent qu’une hausse des importations chinoises équivalente à l’écart-type implique une hausse du soutien déclaré pour les partis d’extrême-droite d’environ 1,7 point de pourcentage. Ce n’est certainement pas un faible effet dans la mesure où la part des suffrages recueillis par ces partis dans les pays étudiés s’élève à 5 %. Les auteurs étudient aussi l’impact de l’automation sur le vote populiste en Europe et décèlent des effets significatifs : une hausse de l’exposition à la robotisation équivalente à l’écart-type entraîne une hausse de 1,8 point de pourcentage du soutien en faveur des partis radicaux de droite.

L’impact de la récente crise financière

Alors qu’aux Etats-Unis la Grande Récession a été temporaire, la crise a duré plusieurs années dans certains pays européens. La hausse du chômage européen a été substantielle (il est passé de 7 % à 11 % entre 2007 et 2013) et elle a été très inégale d’un pays à l’autre et même au sein de chaque pays. Cette hausse brutale et soutenue du chômage a sapé la confiance envers les "élites" qui ont été perçues comme ayant échoué à empêcher la crise et à protéger les "gens" de ses effets. Cette expérience colle à nouveau parfaitement avec le récit populiste. La principale différence dans ce cas est que l’agenda du protectionnisme des populistes s’est déplacé du rejet de la mondialisation au rejet de l’Union européenne. Les populistes affirment que regagner la souveraineté laissée à l’UE (tout en remplaçant les élites corrompues) pourrait contribuer à empêcher de nouvelles crises et à assouplir la politique budgétaire pour mieux soutenir les ménages souffrant de la crise.

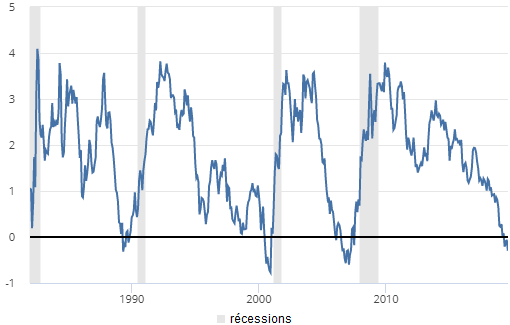

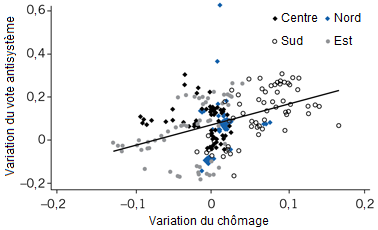

GRAPHIQUE 1 Variation du chômage et du vote en faveur des partis antisystème après la crise financière mondiale dans les régions européennes

source : Algan et alii (2017)

Algan et alii (2017) ont analysé les résultats électoraux lors des élections générales dans les pays européens au niveau des régions infranationales (220 régions NUTS-2 dans 26 pays entre 2000 et 2017). Les auteurs ont utilisé deux approches (l’approche de différence en différences et une régression de panel) pour montrer que le vote en faveur des partis populistes est fortement corrélé avec la variation du taux de chômage après la crise (relativement à leur niveau d’avant-crise) (cf. graphique 1). Les magnitudes sont substantielles : chaque hausse d’un point de pourcentage du taux de chômage implique une hausse d’un point de pourcentage de la part des suffrages en faveur des partis populistes. Pour surmonter le possible problème posé par des facteurs variant au cours du temps susceptibles d’influencer à la fois le chômage et le populisme, l’étude utilise une approche avec variable instrumentale qui considère la structure d’avant-crise d’une économie régionale comme indicateur mesurant sa vulnérabilité à la crise. Par exemple, les régions se spécialisant dans l’immobilier et la construction avant la crise ont être plus durement frappées par la crise et ont donc connu une plus forte hausse du chômage. L’utilisation de la structure économique d’avant-crise comme indicateur avancé exogène du changement du chômage permet d’identifier les effets causaux d’une hausse du chômage sur l’essor du populisme. Cet effet se révèle être même plus ample qu’avec les précédentes approches : chaque hausse d’un point de pourcentage du taux de chômage entraîne une hausse de la part des suffrages en faveur des populistes d’au moins 2 points de pourcentage.

Guiso et alii (2018) ont examiné la même question, mais en utilisant les autodéclarations obtenues lors de l’ESS à propos du comportement électoral. Les auteurs modélisent explicitement non seulement le vote, mais aussi les décisions de participation comme fonction de l’insécurité économique au niveau individuel (le chômage, les difficultés de revenu déclarées et l’exposition à la mondialisation mesurée en prenant comme indicateur le fait d’être un col bleu dans l’industrie). Ils obtiennent de plus faibles magnitudes qu’Algan et alii (2017) : l’effet causal du chômage sur le vote populiste est de seulement 0,08 point de pourcentage pour chaque point de pourcentage de hausse du chômage. Même quand toutes les composantes de l’insécurité économique sont additionnées, une hausse de l’insécurité économique équivalente à l’écart-type accroît le vote populiste d’un ordre de magnitude inférieur à celui trouvé dans l’étude d’Algan et alii (2017).

Comment expliquer les différences dans les magnitudes observées entre les deux études ? Une possible explication est que Guiso et alii observent les données issues des déclarations faites lors de l’ESS et que les répondants peuvent ne pas vouloir faire savoir qu’ils ont voté pour les populistes. Cependant, les expérimentations récentes de Barrera et alii (2020) suggèrent que c’est improbable. Une autre possibilité est liée au fait que Guiso et alii examinent l’impact du chômage individuel, alors qu'Algan et alii observent celui du chômage régional. Une hausse du chômage régional est susceptible d’accroître l’attrait du populisme non seulement parmi ceux qui ont perdu un emploi, mais aussi parmi ceux qui ont toujours leur emploi mais qui craignent davantage de le perdre ou d’avoir plus de difficultés de négocier une hausse de salaire.

Plusieurs études, notamment celles que nous venons d’évoquer, se sont penchées sur les attitudes vis-à-vis des institutions politiques et fournissent des preuves empiriques à propos du mécanisme liant l’impact de la crise au vote populiste : le choc induit par la crise a alimenté la marée populiste en sapant la confiance envers les institutions politiques nationales et européennes. D’un autre côté, la crise n’a pas eu d’impact sur la confiance envers d’autres institutions comme les Nations unies, la police ou l’Eglise et presque aucun impact sur la confiance sociale en général (la confiance envers les autres individus) selon Algan et alii (2017). Les citoyens européens font clairement porter la responsabilité de la crise aux politiciens nationaux et européens.

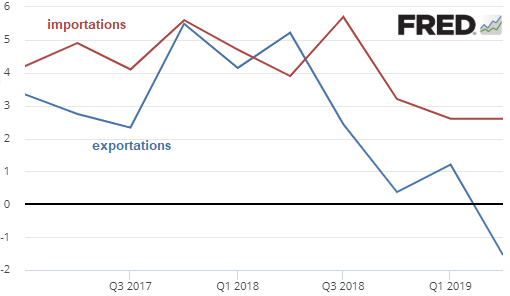

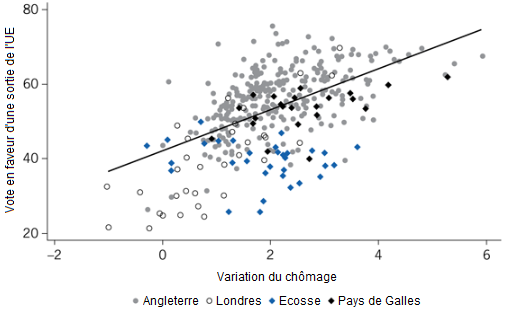

GRAPHIQUE 2 Part de vote pour le Brexit dans les districts électoraux du Royaume-Uni et variation du taux de chômage avec la crise

source : Algan et alii (2017)

Finalement, l’impact de la crise sur le vote populiste a aussi été décelé dans plusieurs études portant sur des pays particuliers, notamment celle de Guriev et Papaioannou (2020), tout particulièrement dans l’analyse du référendum du Brexit en 2016. Algan et alii (2017) et Becker et alii (2017) ont mené une analyse au niveau des districts électoraux (il y en a 380 au Royaume-Uni) et ils ont constaté que la hausse de l’emploi au niveau local a fortement accru le vote en faveur du "leave" (cf. graphique 1).

Les populistes au pouvoir

Il semble clair que l’essor du populisme résulte des inquiétudes économiques légitimes de ses partisans. Cela nous amène naturellement à une autre question : les populistes mènent-ils des politiques plus efficaces ?

La plupart des études empiriques menées sur les populistes qui se sont retrouvés au pouvoir proviennent d’Amérique latine et les résultats n’ont pas été positifs. Beaucoup des politiques menées par les vieux régimes populistes ont entraîné des désastres macroéconomiques qui se sont traduits par un déclin ou une stagnation des revenus réels. Les populistes récents d’Amérique latine (qui ont été davantage conscients des coûts de la monétisation des déficits budgétaires, à l’exception du régime Chavez-Maduro au Vénézuela) n’ont pas toujours été capables de ramener la discipline macroéconomique et la croissance soutenable.

Que dire à propos des populistes modernes d’Occident ? Jusqu’à présent, il n’y a que des éléments empiriques limités à propos de leur performance depuis qu’ils sont arrivés au pouvoir dans quelques pays et seulement récemment. Tous n’ont pas réussi à rester au pouvoir sur une période de temps suffisamment longue. De façon à évaluer la performance macroéconomique des populistes qui sont restés au pouvoir pendant plusieurs années, les économistes utilisent la méthode du "contrôle synthétique". Born et alii (2019) ont construit un "doppelgänger" de l’économie étasunienne en constituant une moyenne pondérée du PIB de 24 pays de l’OCDE en trouvant une pondération permettant de mimer l’évolution trimestrielle de l’économie étasunienne au cours des deux décennies précédant l’élection de Trump. Les auteurs ont ensuite comparé l’évolution observée de l’économie étasunienne avec l’évolution contrefactuelle du doppelgänger après l’élection présidentielle. Ils constatent que Trump a eu un effet nul sur la performance économique des Etats-Unis, que ce soit en termes de croissance du PIB ou de chômage. Ce n’est pas surprenant, dans la mesure où l’impact potentiellement positif de la relance de Trump à court terme a été compensé par les effets négatifs de la politique monétaire indépendante de la Réserve fédérale et des guerres commerciales lancées par Trump lui-même. (…)

Pour résumer, la majorité des gouvernements populistes n’ont pas réalisé de meilleures performances que les partis traditionnels qu’ils critiquent, bien que certains populistes récentes n’aient pas non plus eu une performance significativement différente. Cela signifie-t-il que la montée du populisme n’est pas nuisible ? Comme l’ont affirmé Frey et alii (2018), la réponse dépend dans quelle mesure les populistes au pouvoir neutralisent les freins et contrepoids politiques (en particulier quand ils ne peuvent concrétiser leurs promesses sociales et économiques). Cela risque de se traduire par une moindre responsabilité (accountability) et un surcroît de corruption, de capitalisme de connivence et en conséquence de mauvaises performances économiques.

Les explications alternatives

Alors que les études citées ci-dessus évoquaient la robotisation, la concurrence à l’importation et les chocs d’emploi liés au cycle d’affaires, il y a aussi des explications alternatives, notamment l’immigration, le contrecoup culturel contre le libéralisme et la diffusion des médias sociaux (Guriev et Papaioannou, 2019). Les éléments empiriques touchant les deux premiers facteurs ne sont cependant pas clairs. Par exemple, dans le cas de l’immigration, les études citées ci-dessus affirment que les inquiétudes à propos de l’immigration sont endogènes au déclin des opportunités d’emploi et qu’elles ne sont donc pas de nature économique. En outre, il apparaît que le chômage ait accentué les inquiétudes des répondants à l’ESS à propos des effets économiques de l’immigration et non ses effets culturels. Au Royaume-Uni, c’est le chômage plutôt que l’immigration qui a eu un impact significatif sur le vote en faveur du Brexit, selon Becker et alii (2017). Colantone et Stanig ont pour leur part montré que c’est une relation négative entre le niveau d’immigration et le vote du Brexit qui existe au niveau NUTS-3.

En théorie, même si l’impact économique agrégé de l’immigration est positif, celui-ci crée des gagnants et des perdants, de la même façon que le commerce international et l’automatisation. Par conséquent, aussi bien la hausse séculaire de l’immigration que les récentes vagues de réfugiés ont alimenté l’essor du populisme. Le rapport "Work in transition" que la Banque Européenne pour la Reconstruction et le Développement a publié en 2018 fournit un passage en revue de dix études sur l’impact de l’exposition à l’immigration sur le vote populiste en Europe. Les constats tirés de ces études varient substantiellement, non seulement en termes de magnitudes d’effets, mais également dans leurs signes, selon l’intensité, la composition et la nature des flux migratoires. Par exemple, si l’afflux d’immigrés est large (comme dans le cas des réfugiés syriens arrivés sur les îles grecques), alors il risque de se traduire par un vote populiste plus élevé. Cependant, une petite hausse de l’immigration (par exemple, d’environ un immigré ou réfugié pour 100 autochtones) décroît en fait le vote populiste, ce qui est cohérent avec la théorie du contact, qui suggère que, sous certaines conditions, le contact avec une minorité peut réduire les préjugés que le reste de la population nourrit vis-à-vis de celle-ci.

Les éléments empiriques sur le contrecoup culturel et l’importance de l’identité sont essentiellement limités aux éléments corrélationnels ; ces facteurs changent très lentement au cours du temps, donc il est très difficile de trouver une stratégie convaincante pour identifier la relation causale. Il est aussi difficile de trouver pourquoi l’identité et les facteurs culturels (qui sont très persistants) ont récemment donné lieu à une telle montée du populisme. L’explication la plus évidente est que c’est un facteur économique qui active le contrecoup culturel. Cela implique que le contrecoup culturel est essentiellement un mécanisme via lequel la polarisation ou la crise contribue au vote populiste. Globalement, c’est l’interaction des facteurs économiques et culturels qui reste la voie la plus intéressante à suivre pour les futurs travaux sur les moteurs du populisme moderne.

Comme l’ont montré Guriev et Papaioannou (2020), il y a des éléments empiriques substantiels sur la contribution de la diffusion des médias sociaux au récent essor du populisme. Il n’est cependant pas clair de savoir quels mécanismes sont derrière cette relation. Il est possible que le message populiste simpliste soit mieux adapté aux technologies de communication en ligne. Si c’est le cas, alors la polarisation de l’emploi et les hausses du chômage peuvent toujours jouer un rôle : la diffusion des médias sociaux renforce seulement le récit populiste basé sur les griefs économiques (…). »

Sergei Guriev, « Labor market performance and the rise of populism », in IZA, World of Labor, n° 479, juillet 2020. Traduit par Martin Anota

aller plus loin...

« Aux racines du mal. Crises financières et ascension de l’extrême-droite »

« L’austérité et l’ascension du parti nazi »

« Le Brexit, fruit d'une relation pernicieuse entre mondialisation et austérité »

« Immigration et extrême-droite »

« L’insécurité économique explique-t-elle la montée du populisme de droite ? »

« Pourquoi la mondialisation alimente-t-elle le populisme ? »