« La proposition du Président Biden de dépenser un supplément de 1.900 milliards de dollars pour renforcer l’économie américaine ravagée par l’épidémie de Covid-19 a suscité un débat quant à l’ampleur de la relance budgétaire qui s’avère nécessaire. Un élément du débat compare la trajectoire probable du PIB aux estimations du PIB potentiel. Qu’est-ce que le PIB potentiel ? Et pourquoi est-il aujourd’hui sujet à controverse ?

Qu’est-ce que le PIB potentiel ?

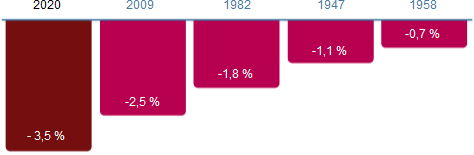

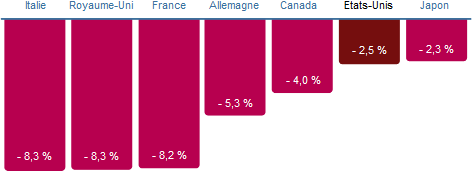

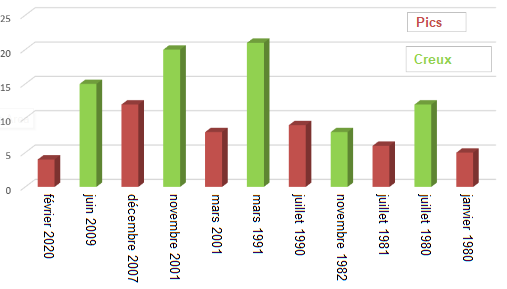

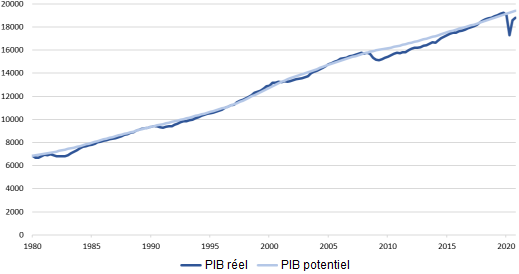

Le produit intérieur brut (PIB) est une mesure de la valeur de tous les biens et services produits dans l’économie sur une période donnée. Il est calculé par le Bureau of Economic Analysis du gouvernement fédéral chaque trimestre. Le PIB potentiel est une construction théorique, une estimation de la valeur de la production que l’économie aurait été produite si le travail et le capital avaient été utilisés à leur maximum soutenable, c’est-à-dire au niveau maximal qui soit compatible avec une croissance régulière et une inflation stable. Le graphique 1 compare les niveaux du PIB réel et de la production potentielle au cours du temps. En général, l’économie opère près de son potentiel, mais de profondes récessions sont des exceptions notables à la tendance. Au cours de ces épisodes, le PIB peut se retrouver, parfois durablement, sous son potentiel.

GRAPHIQUE 1 Niveaux des PIB réel et potentiel aux Etats-Unis

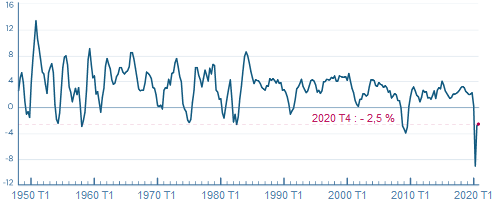

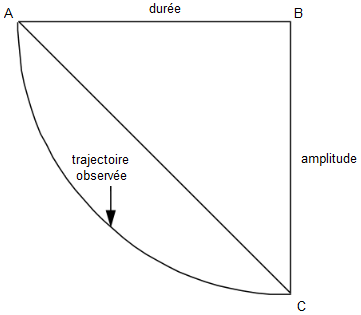

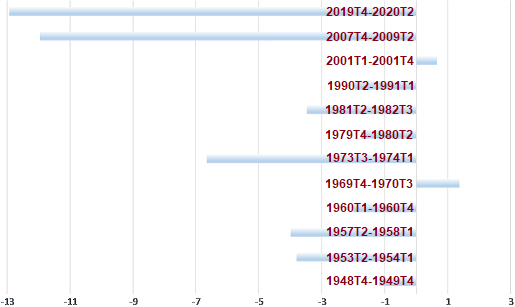

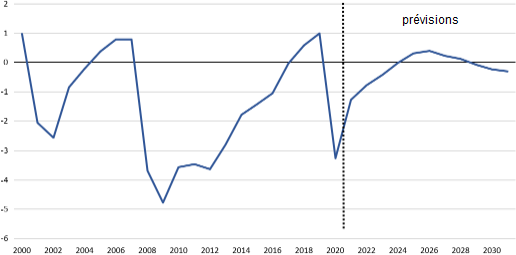

La différence entre le niveau du PIB potentiel et celui du PIB réel est appelé "écart de production" (output gap). Quand l’écart de production est positif, c’est-à-dire quand le PIB est supérieur à son potentiel, l’économie opère au-delà de ses capacités soutenables et elle est susceptible de générer de l’inflation. Quand le PIB se retrouve en-deçà de son potentiel, l’écart de production est négatif. Le graphique 2 montre que les récessions comme la Grande Récession de 2007-2009 et la récession associée à la pandémie de Covid-19 présentent un PIB bien en-deçà de son potentiel.

GRAPHIQUE 2 L’ouput gap aux Etats-Unis

Pourquoi est-il important ?

Au cours du temps, une économie peut croître sans inflation malvenue seulement aussi rapidement que le PIB potentiel croît. Voyez-y une sorte de vitesse limite de sécurité pour la croissance économique. Des dépenses publiques excessives peuvent générer une hausse de la demande globale qui excède les capacités de production de l’économie et déclenche de l’inflation.

Il est important pour la Réserve fédérale de comprendre le PIB potentiel lorsqu'elle décide quand et comment fixer ses taux d’intérêt ou utiliser leurs autres outils pour atteindre les objectifs de stabilité des prix ou d’emploi maximal soutenable qui sont inscrits dans son mandat. Avoir de bonnes estimations de la production potentielle lui permet de calibrer ses choix en se basant, en partie, sur les prévisions de l’écart de production. De même, le Congrès et le Président vont regarder l’écart de production pour déterminer si l’économie a besoin d’une relance ou d’un resserrement budgétaire.

Qu’est-ce qui détermine le PIB potentiel ?

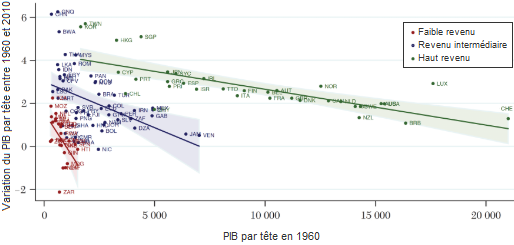

Le PIB potentiel dépend de la taille de la population active et du rythme de la croissance de la productivité (c’est-à-dire de la production par heure de travail), qui elle-même dépend du montant de l’investissement en capital. La croissance du PIB potentiel peut accélérer si davantage de personnes entrent sur le marché du travail, si davantage de capital est accumulé dans l’économie ou si la main-d’œuvre déjà employée ou le capital déjà accumulé deviennent plus productifs.

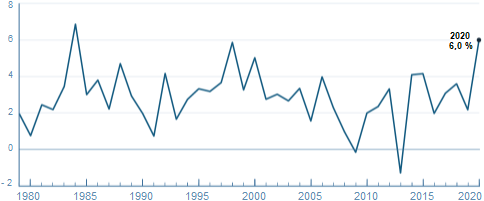

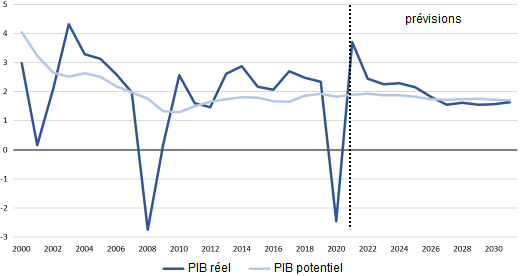

GRAPHIQUE 3 Les taux de croissance du PIB réel et du PIB potentiel

Comme le montre le graphique 3, le Congressional Budget Office (CBO) a révisé à la baisse ses estimations de la croissance potentielle au début des années 2000, dans la mesure où la croissance de la population active ralentit, notamment en raison de facteurs comme le vieillissement démographique et le ralentissement de la productivité. Leurs estimations du potentiel ont été relativement stables depuis. La croissance du PIB, d’un autre côté, a présenté d’amples fluctuations, chutant durant les récessions et se maintenant plus modestement au-dessus du potentiel durant les expansions.

Pourquoi est-il difficile de déterminer le PIB potentiel ?

Les composantes sous-jacentes du PIB potentiel ne sont pas directement mesurables. Cela rend difficile son estimation et lie celle-ci à des prévisions basées sur des modèles. Différentes approches pour mesurer le PIB potentiel apportent différentes estimations de la vitesse à laquelle l’économie peut croître sans entraîner de pressions inflationnistes.

Prévoir le PIB potentiel dans le sillage de la pandémie est particulièrement difficile parce que celle-ci a pu affecter le PIB potentiel, du moins temporairement. Plusieurs entreprises ont fait faillite, des travailleurs ont quitté la population active et les relations salariés-employeurs ont été bouleversées, donc il peut y avoir un certain temps avant que les capacités productives de l’économie atteignent le niveau qu’elles auraient atteint en l’absence de la pandémie. En outre, les déclins de l’immigration et de l’investissement au cours de la pandémie se traduisent par une moindre population active et un stock de capital plus faible, ce qui dégrade également le PIB potentiel.

Bien sûr, en raison de la nature sans précédent de la pandémie, il est difficile de déterminer la magnitude et la persistance de ces effets sur l’économie. Le CBO estime que le PIB potentiel va croître de 1,85 % en 2021, moins que les 2,02 % qu’il prévoyait en janvier 2020, avant le début de la pandémie.

Pourquoi le PIB potentiel est-il si controversé aujourd’hui ?

Comme le Président Biden et le Congrès négocient le prochain plan de relance budgétaire pour stimuler la reprise économique face à l’épidémie de Covid-19, ils sont implicitement amenés à faire des hypothèses à propos de l’écart de production. L’analyse de l’une d’entre nous (Louise Sheiner) et de notre collègue de la Brookings Wendy Edelberg suggère que le plan de relance de 1.900 milliards de dollars de Biden va permettre au PIB de rejoindre sa trajectoire d’avant-pandémie d’ici la fin de l’année 2021 et le pousser à la dépasser en 2022. En d’autres termes, une partie de l’activité économique perdue durant la pandémie sera rattrapée avec la relance budgétaire.

D’après la récente estimation du PIB potentiel proposée par le CBO, cela laissera un large écart de production positif, atteignant 2,6 % au premier trimestre de l’année 2022. Certains critiques (notamment l’ancien secrétaire au Trésor Lawrence Summers et Olivier Blanchard) affirment que pousser la production aussi loin de son potentiel pourrait générer de l’inflation.

D’autres, notamment le prix Nobel Paul Krugman, soulignent les risques qu’il y a à trop se focaliser sur un écart de production prévu pour déterminer les risques d’un plan de relance massif. Ils notent la significative incertitude qui entoure toute estimation du PIB potentiel. En effet, selon les estimations du CBO, l’économie américaine opérait au-dessus de son potentiel en 2019, pourtant l’inflation restait faible et même inférieure à la cible de 2 % de la Fed. En outre, il y a peu de précédent historique pour prédire comment la pandémie va affecter la production potentielle ou la demande des consommateurs ou des entreprises une fois que la pandémie refluera.

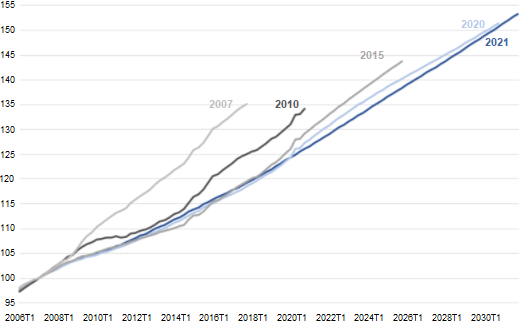

GRAPHIQUE 4 Evolution des prévisions du PIB réel selon le CBO

Pour illustrer à quel point il est difficile de prévoir la production potentielle, le graphique 4 montre que le CBO a régulièrement révisé à la baisse ses estimations de la production potentielle du début de l’année 2007 à février 2021, aussi bien suite à la Grande Récession et lors que sa subséquente reprise que lors de la pandémie de Covid-19. Chez Goldman Sachs, les économistes Daan Struyven, Jan Hatzius et Sid Bhushan affirment que cette tendance suggère que le PIB potentiel est plus élevé que ce que des modèles comme ceux du CBO suggèrent, ce qui signifie que l’économie a plus de mou qu’on ne le pense. En supposant que la tendance baissière dans le ratio hommes adultes en âge de travailler sur population puisse être renversée par une économie robuste, ils estiment que l’économie américaine est 3 à 4 points de pourcentage plus en-dessous du potentiel que ne l’impliquent les estimations du CBO. Couplé avec l’incertitude notée ci-dessus, ce résultat suggère que les estimations de l’écart de production ne doivent pas être le seul indicateur à regarder pour déterminer la condition de l’économie ou pour jauger les risques d’inflation à venir. »

Tyler Powell, Louise Sheiner et David Wessel, « What is potential GDP, and why is it so controversial right now? », in Brookings, 22 février 2021. Traduit par Martin Anota

« Quelles sont les répercussions des pandémies à long terme ? »

« Quel est l’impact de l’épidémie de Covid-19 sur la productivité ? »

« La crise a-t-elle réduit la croissance potentielle ? »

« Booms, crises et reprises : n’est-il pas temps de changer de paradigme ? »

« Les estimations de la production potentielle ne sont pas insensibles à la conjoncture »