« (...) L’architecture de la politique macroéconomique de la zone euro souffre de deux faiblesses sérieuses, qui ont largement façonné l’histoire des 20 dernières années et qui devraient façonner aussi les années qui arrivent. (…). La première est ancienne et bien connue, à savoir le manque d’ajustement des prix relatifs. Ce fut à la source des larges déficits de comptes courants dans le sud de la zone euro et cela se manifeste à présent à travers les larges excédents de comptes courants de l’Allemagne et des Pays-Bas. Ce problème n’est toujours pas résolu. La seconde est plus récente. C’est le cadre de la politique budgétaire, à la lumière des très faibles taux d’intérêt qui prévalent et qui devraient persister à l’avenir. Dans ce contexte, la politique budgétaire a un rôle bien plus actif à jouer, et elle n’est pas encore équiper pour ce faire.

Je vais commencer par brièvement évoquer la première fragilité. Elle nous est familière, mais elle ne doit pas être ignorée. Mais je vais surtout me focaliser sur la seconde. J’avoue que, dans le contexte géopolitique de la zone euro, cela paraît hors sol, mais il est utile de commencer par là.

L’architecture de politique macroéconomique dans l’"idéal"

Prenons un peu de recul et commençons avec l’architecture de la politique macroéconomique et l’allocation des tâches entre politiques budgétaire et monétaire dans l’idéal dans une zone monétaire telle que la zone euro. La politique monétaire devrait être en charge du maintien de la production potentielle de la zone euro à son potentiel ou, ce qui revient au même (selon moi), du maintien de l’inflation de la zone euro à sa cible. Dans chaque pays-membre, la politique budgétaire devrait suivre ce que j’appellerai des principes de pures finances publiques, le vieillissement démographique, la redistribution intergénérationnelle, le lissage des impôts. En d’autres mots, il devrait y avoir une nette séparation des tâches. Et si, comme c’est probable, cela laisse des pays en particulier avec des écarts de production, positifs ou négatifs, les prix relatifs devraient s’ajuster pour maintenir la production de chaque pays à son potentiel. Qu’importe ce que seront les soldes courants, (…) tout se passera bien.

Les prix relatifs ne s’ajustent pas, du moins pas assez vite

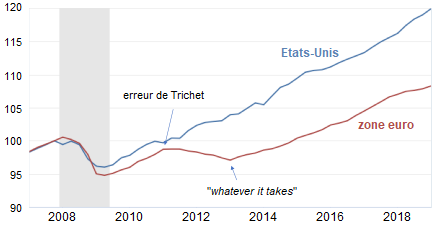

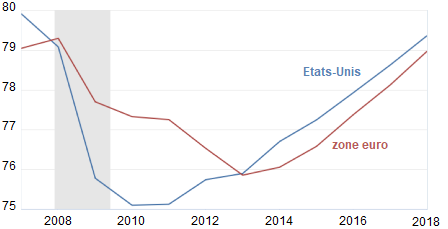

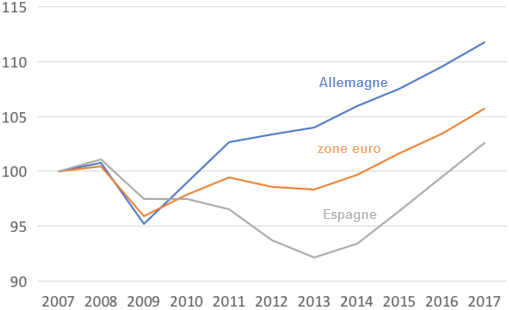

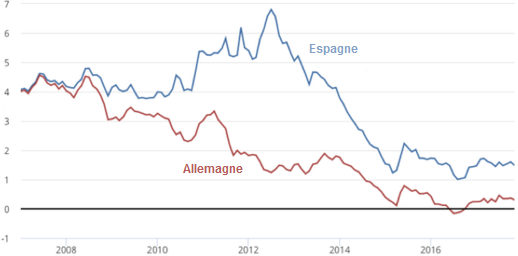

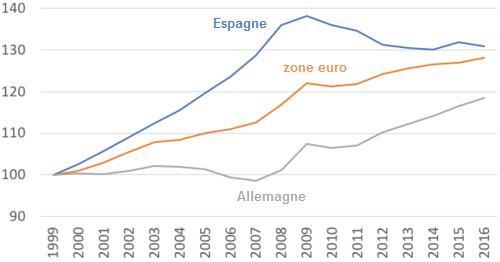

Pourquoi cela n’a-t-il pas eu lieu ? La principale raison est que les prix relatifs ne s’ajustent pas ou, du moins, ne s’ajustent pas assez vite. En conséquence, comme nous l’avons vu, certains pays finissent avec de larges déficits de comptes courants ou de longues et douloureuses contractions ou une combinaison des deux. Et maintenant nous voyons subsister de larges excédents de comptes courants, qui ne sont pas aussi mauvais, mais qui constituent pourtant un problème majeur. Nous nourrissions l’espoir, au début, que le taux de change nominal fixe mènerait à un ajustement plus rapide des prix et salaires. Ce ne fut pas le cas. Et, à cause de la faiblesse de l’inflation, la rigidité des salaires à la baisse s’est renforcée.

Est-ce que cela peut être résolu ? Pas facilement, et je pense que cela restera un problème à résoudre à l’avenir. Nous ne pouvons pas obtenir les mêmes amples chocs que nous avions eus au début de l’euro, mais il y aura des chocs spécifiques aux pays. Pour résoudre le problème, ou du moins le réduire, cela requiert un certain nombre de conditions. Premièrement, il doit y avoir un accord sur ce qui doit être fait, sur ce qui serait la bonne configuration des comptes courants et sur la façon par laquelle chaque pays doit s’ajuster. Et ensuite, il y a la mise en œuvre, via les ajustements des salaires et des prix au niveau de chaque pays, à la hausse comme à la baisse. Aucune de ces conditions n’est satisfaite.

Concernant la première, voici une anecdote. En 2015, le rapport des Cinq Présidents préconisait la création d’un système d’autorités de la compétitivité pour la zone euro et la création de conseils nationaux de la compétitivité. Après l’opposition de l’Allemagne, les conseils s’appellent désormais les "conseils nationaux de la productivité".

Même s’il y avait un accord à propos de la bonne configuration des soldes de comptes courants, il ne serait pas facile d’obtenir celle-ci. Il vaut mieux l’atteindre via l’inflation dans les pays dont le compte courant est excédentaire que via la déflation dans les pays dont le compte courant est déficitaire. La raison en est que la déflation entraîne une hausse des taux d’intérêt réels, rendant l’ajustement encore plus difficile pour les pays à déficits courants. Penser en ces termes serait un premier pas pour les pays-membres de la zone euro et requiert une cible d’inflation plus flexible pour la BCE. Nous n’en sommes pas là.

Finalement, au niveau d’un pays, même si un ajustement parallèle des salaires nominaux et des prix des biens produits dans l’économie domestique peut réduire le fardeau, il est très difficile à obtenir. La confiance nécessaire entre les partenaires sociaux pour atteindre un tel ajustement coordonné n’est pas là. J’ai conseillé des cadres institutionnels où de tels accords ou, du moins, de telles discussions peuvent prendre place, mais là aussi nous n’y sommes pas.

Le défi des très faibles taux d'intérêt neutres

Passons au deuxième défi, celui qui pose les très faibles taux d’intérêt neutres. Comme je l’ai affirmé dans une récente contribution, cela a deux implications générales. Ils impliquent un plus faible coût de la dette, à la fois budgétaire et économique. Je me suis focalisé sur un différentiel r-g négatif, mais le point général est le faible coût de la dette. Et (…) parce que la faiblesse des taux augmente la probabilité que la borne inférieure effective soit plus contraignante et réduit donc la marge de manœuvre de la politique monétaire, elle implique un rôle plus important pour la politique budgétaire.

Est-ce la situation dans laquelle se trouve la zone euro ? Ma réponse est oui. Y a-t-il un écart de production de la zone euro ? Comme nous le savons, c’est une question controversée, mais je continue de me fier au comportement de l’inflation. Selon moi, le fait que l’inflation soit inférieure à la cible indique qu’il y a en effet un écart de production. Et en regardant les pays à un, je vois un écart de production négatif dans plusieurs d’entre eux. Est-ce que la politique monétaire a perdu sa marge de manœuvre ? Elle est clairement réduite. Certes, elle peut acheter beaucoup plus d’actifs. Mais les effets de ces achats sur les taux sont sûrement très limités. Et il n’y a sûrement pas assez de marge de manœuvre pour répondre à une récession (…).

Cela a des implications pour la politique budgétaire en général et pour la politique budgétaire dans une zone monétaire en particulier. Commençons avec les implications générales (…) : La première, qui est assez évidente, est qu’il était peut-être urgent de réduire la dette publique, mais que sa réduction n’est pas urgente aujourd’hui. Les coûts sont plus faibles. Les risques sont aussi plus faibles. Alors que la dette est élevée, le service de la dette ne l’est pas, selon les normes historiques. Il n’y a pas de crise de la dette souveraine.

La deuxième implication est que, dans la mesure où la demande globale est insuffisante pour maintenir la production à son potentiel, les déficits sont nécessaires pour la soutenir. Certes, des réformes structurelles, qui stimulent la croissance et nourrissent l’optimisme et par là la demande aujourd’hui, peuvent aider, mais les preuves empiriques suggèrent qu’il serait dangereux de ne se reposer que sur elles.

La troisième implication, qui est complémentaire à la deuxième, est que, dans la mesure où les déficits budgétaires sont nécessaires, ils doivent être utilisés, autant que possible, pour investir dans le futur, soit via l’investissement public, compris dans un sens large, soit via le financement des réformes structurelles.

Les implications pour l’architecture budgétaire de la zone euro

Tournons-nous maintenant vers les implications pour l’architecture budgétaire de la zone euro (…). Focalisons-nous sur quatre implications. La première est qu’il faut réviser les diverses règles définissant des cibles de dette, les vitesses d’ajustement à ces cibles et la flexibilité avec laquelle la politique budgétaire peut répondre à une faible demande globale.

La deuxième implication est que, dans la mesure où des déficits publics sont nécessaires pour soutenir la demande globale, ils doivent être bien utilisés. Depuis 2007, le ratio rapportant l’investissement public au PIB dans la zone euro a baissé de 0,8 point de pourcentage, de 2,3 points de pourcentage en Grèce, 2,7 points de pourcentage en Espagne, 1,3 point de pourcentage au Portugal et 0,9 points de pourcentage en Italie. Cela suggère fortement de réviser ce que l’on appelle la règle d’or budgétaire, c’est-à-dire la séparation entre un compte courant et un compte de capital pour les gouvernements, avec la possibilité de financer les dépenses du compte de capital via l’emprunt. Je suis conscient du risque que les gouvernements cherchent à classer un maximum de dépenses comme investissement. (…) Donc, il faut clairement une certaine institution au niveau de la zone euro qui ait le pouvoir de dire ce qui doit être ou non classé comme tel.

Les troisième et quatrième implications reflètent la spécificité d’une zone monétaire. La troisième a à voir avec la coordination des politiques monétaire et budgétaire. Dans cet environnement, la coordination entre politiques monétaire et budgétaire devient plus cruciale. Elle est plus difficile quand il y a 19 pays qui y sont impliqués. Cela plaide davantage pour une sorte de ministère des finances au niveau de la zone euro.

Enfin, la quatrième découle des externalités spécifiques à la monnaie unique. Lorsque la politique budgétaire doit être expansionniste au niveau de la zone euro, elle risque de ne pas être suffisamment assouplie. La raison tient aux effets de débordement, c’est-à-dire aux externalités survenant dans un groupe de pays très intégrés les uns aux autres. La hausse de la demande domestique provenant de l’expansion budgétaire se traduira par une hausse des importations et non seulement une hausse de la demande de produits domestiques. Par conséquent, les pays sont susceptibles d’en faire trop peu et la production de la zone euro risque de rester inférieure à son potentiel.

Quelle peut être la solution ? (…) Premièrement, via une expansion budgétaire coordonnée, telle que celle qui a été menée par le G20 en 2009, lorsque chaque Etat avait émis de la dette publique. Cela se limiterait malheureusement aux Etats capables de le faire, même si je pense que les marchés seraient plus favorables à un creusement des déficits publics en Italie si celui-ci était la contrepartie d’un plan de relance coordonné. Deuxièmement, via un Budget commun, financé par l’émission d’eurobonds. Mais cela implique un partage des risques et nous connaissons les difficultés politiques auxquelles se heurte une telle idée (le nouvel embryon de Budget est un début et je l’espère pas une fin). (…) »

Olivier Blanchard, « ECB monetary policy in the post-Draghi era », discours prononcé à la conférence de la BCE tenue à Sintra le 17 juin 2019. Traduit par Martin Anota

aller plus loin...

« Faut-il s'inquiéter de la dette publique lorsque les taux d’intérêt sont faibles ? »

« Le cœur de la zone euro aiderait-il la périphérie en adoptant un plan de relance ? »

« Unification budgétaire ou désintégration monétaire »

« Vers l’union budgétaire »