« Je me rends compte que je n’ai pas beaucoup écrit à propos de la Grèce depuis la lettre ouverte à Angela Merkel que Thomas Piketty, Jeffrey Sachs, Dani Rodrik, Heiner Flassbeck et moi-même avons écrite en juillet 2015 (voir ici et là). Rien n’a vraiment changé depuis et j’ai toujours le même avis sur le sujet : l’endettement excessif des gouvernements grecs avant la crise (un endettement dont une partie a été délibérément dissimulée) a toujours impliqué de douloureux ajustements par la suite ; mais les gouvernements de la zone euro et la Troïka (la Commission européenne, la BCE et le FMI) ont fait de cet ajustement une catastrophe majeure.

(…) Cela n’a rien à voir avec l’UE et tout à voir avec la zone euro et avec ce que j’ai qualifié par le passé de "cruauté stupide du créancier". Les banques privées étaient heureuses de prêter au gouvernement grec, parce qu’elles croyaient (erronément) que leur argent était aussi sûr que si elles le prêtaient à l’Allemagne. D’autres gouvernements ont tout d’abord différé et ensuite limité le défaut grec parce qu’ils s’inquiétaient de la santé financière de leurs propres banques. Ils remplacèrent la dette grecque que détenait le secteur privé avec la monnaie que le gouvernement grec devait aux autres gouvernements de la zone euro. (…) Les électeurs veulent toujours qu’on leur rende leur argent. Afin que ce soit le cas, la Troïka a demandé et obtenu une austérité draconienne et diverses réformes.

La conséquence fut un ralentissement qui paralysa l’économie d’une façon d’une façon qui avait peu de précédents au cours de l’histoire. La plupart des économistes comprennent que dans des situations comme celles-ci, il est ridicule d’insister pour que le débiteur paye toute sa dette. D’un point de vue keynésien tout à fait traditionnel, une telle insistance détruit tout simplement la capacité du débiteur à rembourser : ce n’est pas un jeu à somme nulle entre le créancier et le débiteur. C’est d’ailleurs pourquoi l’essentiel de la dette allemande a été effacée au lendemain de la Seconde Guerre mondiale, comme nous l’avions noté dans notre lettre.

En juillet 2015, le gouvernement grec était désormais capable de payer ses dépenses avec ses impôts, si bien qu’il n’avait à s’endetter que pour rembourser sa dette. La Troïka aurait accepté si le gouvernement grec avait commencé à générer un large excédent de façon à rembourser sa dette, c’est-à-dire s’il y avait eu un surcroît d’austérité. Il était bien plus sensé de laisser l’économie renouer tout d’abord avec la reprise, mais la Troïka ne l’a jamais saisi. Elle est parvenue à ses fins seulement parce que la BCE a coupé l’offre d’euros à la Grèce. La seule alternative laissée à la Grèce était de quitter l’Union européenne, or la population ne le voulait pas. En dehors de la zone euro, un gouvernement dans une situation similaire aurait fait défaut en 2010 et ses créanciers auraient perdu leur argent ou alors il aurait fait défaut une fois qu’il aurait réussi à générer des excédents primaires. C’est une autre histoire lorsque l’on est dans la zone euro avec une BCE faisant le jeu des créanciers.

Le coût pour la Grèce n’a pas seulement été un fort déclin des niveaux de vie, il signifiait aussi, comme Frances Coppola le décrit, que "les nouveau-nés meurent de problèmes médicaux que l’on peut soigner, les adolescents et les jeunes adultes se donnent la mort et les adolescents et les adultes meurent de maladies associées à une mauvaise alimentation, à l’abus d’alcool, du tabagisme et de maladies soignables" à des fréquences bien plus élevées qu’ailleurs en Europe et qu’en Grèce avant la crise. La plupart de ces choses résultent de la cruauté stupide des créanciers : les gouvernements de la zone euro, de la BCE et du FMI. J’ai comparé l’indifférence des autres pays-membres face aux souffrances qu’ils imposaient à la Grèce à l’inaction du gouvernement anglais lors de la famine irlandaise.

Un problème a été que la voix dominante dans l’Eurogroupe soit celle d’un gouvernement allemand qui démontrait sans cesse son incompréhension de l’économie keynésienne de base, mais comme nous le savons au Royaume-Uni ce genre de choses peut survenir ailleurs. Un autre problème a été que le FMI déroge à ses propres procédures pour évaluer si la dette pouvait être remboursée sous les pressions émanant de la part des principaux gouvernements clés. Un autre problème, encore, a été que de nombreuses conditions imposées par la Troïka à la Grèce comme les réformes structurelles sont contreproductives pour le processus d’ajustement.

Mais la principale leçon que je tire de tout cela est que les prêts intergouvernementaux dans la zone euro sont une très mauvaise idée, parce qu’ils encouragent les créanciers à devenir stupides. En dehors de la zone euro, une fois qu’une économie débitrice génère un excédent primaire, elle peut faire défaut sur sa dette et cela lui donne un certain pouvoir sur ses créanciers. Cela contribue à empêcher qu’un désastre comme celui de la Grèce se répète ailleurs. Dans la zone euro, les créanciers ont trop de pouvoir, parce qu’ils peuvent menacer de couper le flux de monnaie irrigant le système bancaire d’un pays-membre ou vous évincer du club. La zone euro n’a pas tiré cette leçon pour des raisons politiques évidentes, ce qui fait de celle-ci un club bien dangereux à rejoindre. Si vous avez le malheur de vivre dans un pays de la zone euro où le gouvernement emprunte secrètement de trop, beaucoup de vos concitoyens mourront en raison de l’appartenance à la zone euro. »

Simon Wren-Lewis, « Lessons from the Greek tragedy unlearnt », in Mainly Macro (blog), 2 septembre 2018. Traduit par Martin Anota

aller plus loin…

« Petite analytique de la crise grecque »

« L’Europe peut-elle compter sur ses excédents primaires pour résoudre ses problèmes d’endettement ? »

« Deux siècles de défauts souverains en Grèce »

Tag - Troïka

lundi 3 septembre 2018

Nous n’avons pas retenu toutes les leçons de la tragédie grecque

Par Martin Anota le lundi 3 septembre 2018, 11:02

mercredi 2 septembre 2015

Un sentiment d’identité

Par Martin Anota le mercredi 2 septembre 2015, 16:00 - Intégration européenne

« Denis Snower a publié un article provocateur (tout du moins pour moi) dans Süddeutsche Zeitung. Il y écrit :

"Lorsque l’économiste américain et prix Nobel Paul Krugman dit que les exigences que l’Eurogroupe impose à la Grèce vont 'au-delà du pur esprit de vengeance, vers la destruction complète de la souveraineté nationale sans espoir de répit', il ne déduit pas cela d’un quelconque théorème économique. Lorsque Joseph Stiglitz, un autre prix Nobel américain, dit que 'Ce qui a été démontré, c’est un manque de solidarité de la part de l’Allemagne', cela ne découle pas d’une quelconque analyse tirée des pages de son manuel. Quand cinq économistes influents (Thomas Piketty, Jeffrey Sachs, Dani Rodrik, Heiner Flassbeck et Simon Wren-Lewis) écrivent une lettre ouverte à la chancelière Angela Merkel où on peut lire qu’'aujourd’hui, il est demandé au gouvernement grec de se mettre un revolver sur la tempe et de presser la détente', une telle description de provient pas d’une analyse théorique et empirique rigoureuse. En fait, ils ne font part que de leurs sentiments et ces derniers ne découlent implicitement que de leur sentiment d’identité."

Pour ma part, je suis en désaccord avec l’idée que nos sentiments (aussi énergiquement présentés) ne sont pas justifiés par une quelconque analyse théorique et empirique rigoureuse. La Grèce n’est pas le premier pays à emprunter de trop. Comme le note Jeffrey Sachs ici (1), plusieurs exemples historiques (impliquant aussi bien l’Amérique latine, la Pologne, la Russie que l’Allemagne elle-même) démontrent que "croire que les gouvernements endettés doivent toujours assurer le service de leur dette est un principe qui fonctionne bien les neuf dixièmes du temps, mais il peut se révéler désastreux le dixième restant. Nous ne devons pas pousser les sociétés au point de rupture, même si elles n’ont qu’elles-mêmes à blâmer pour leur endettement".

L’analyse théorique suggère que ce n’est pas un jeu à somme nulle, une simple lutte distributionnelle entre la Grèce et ses créanciers. En effet, à cause de l’austérité budgétaire, pour tout euro supplémentaire que les créanciers obtiennent désormais de la Grèce, cette dernière perd en fait des ressources pour un montant équivalent à 4 euros (cf. la deuxième note de ce billet.) Il y a de bonnes raisons macroéconomiques amenant à penser que si ce transfert aux créanciers était retardé, le coût subi par la Grèce serait moindre. Comme c’est souvent le cas avec l’austérité que la Troïka exige, les efforts ne sont pas équitablement répartis au sein de la population et la santé physique et mentale des citoyens grecs s’est détériorée en conséquence de cela. Peut-être que le fait que nous sachions cela influence le langage que j’ai pu utiliser avec d’autres, mais c’est une profonde erreur de croire que cette passion n’est pas fermement fondée sur l’analyse macroéconomique et les preuves empiriques.

Snower veut jouer le centriste raisonnable. Malheureusement la situation actuelle n’est pas symétrique. Une partie a tous les pouvoirs. Elle a dicté tout ce qui s’est passé en Grèce ces cinq dernières années. Quand nous écrivons qu’"aujourd’hui, il est demandé au gouvernement grec de se mettre un revolver sur la tempe et de presser la détente", nous pensons que c’est une description assez précise du jeu politique. Est-ce que les cinq d’entre nous qui avons envoyé une lettre ouverte à Merkel auraient du faire de même avec Tsipras ? Qu’est-ce qu’on aurait pu y écrire ? Que le mieux pour la Grèce était d’abandonner car plus elle résistait, plus lourdement elle serait punie par la Troïka ?

Les médias en dehors de Grèce présentent toujours les choses comme si les gouvernements de la zone euro prêtaient toujours plus d’argent à la Grèce. Pourtant, la Grèce est désormais en quasi excédent primaire, si bien que les négociations portent en fait sur la rapidité avec laquelle la Troïka doit être remboursée. Même s’ils ne peuvent pas faire autre chose, les économistes doivent au moins rendre publique cette réalité.

Je comprends qu’il est difficile pour certains économistes d’aller à l’encontre du sentiment national en Allemagne et dans d’autres pays. Mais si votre conseiller d’investissement vous avait encouragé à acheter quelques actifs financiers étrangers qui se seraient révélés après coup sans valeur, vous refuseriez-vous de le critiquer au motif qu’il est de votre nationalité ? Les économistes en Allemagne et ailleurs doivent enfin oser poser quelques questions délicates à leurs politiciens. Pourquoi était-il nécessaire que ces politiciens utilisent l’argent des contribuables pour renflouer les banques et d’autres institutions qui ont prêté imprudemment aux précédents gouvernements grecs ? Pourquoi, en 2015, lorsqu’il était évident pour tout le monde que la Grèce ne pouvait pas rembourser la totalité de sa dette publique, l’Eurogroupe a-t-il refusé de mettre sur la table des négociations la question de l’allègement de dette ? Et, en ce qui concerne Shäuble, est-il vrai qu’il a voulu faire de la Grèce un exemple afin d’imposer sa volonté sur d’autres pays de la zone euro ?

Dennis Snower a peut-être raison en disant que ce que j’écris à propos de la Grèce exprime mon identité. Mes écrits reflètent mon identité en tant que macroéconomiste et je l’espère mon humanité à comprendre les dommages profonds que peuvent occasionner les mauvaises décisions macroéconomiques.

(1) Sachs répond en fait à une réaction du Dr. Ludger Schuknecht, économiste sénior au ministère allemand des Finances, à la lettre ouverte que nous avions écrite à Merkel. »

Simon Wren-Lewis, « A sense of identity », in Mainly Macro (blog), 25 août 2015. Traduit par Martin Anota

jeudi 30 juillet 2015

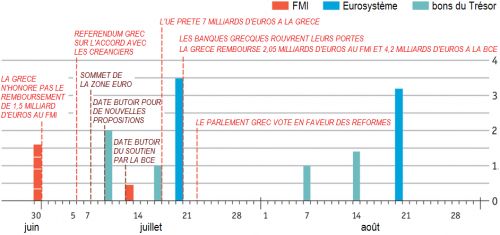

Ce que la Grèce doit rembourser à court terme

Par Martin Anota le jeudi 30 juillet 2015, 09:00 - Politique budgétaire et endettement public

mardi 14 juillet 2015

L’austérité a bien joué un rôle déterminant dans la tragédie grecque

Par Martin Anota le mardi 14 juillet 2015, 16:00

« Trop de gens, notamment parmi la Troïka, ne voient la lutte grecque que comme une question de transferts d’une nation débitrice vers de nombreuses nations créancières. C’est pourquoi ils voyaient peut-être le référendum grec comme un geste inutile, qui ne fait qu’alimenter le nationalisme. Comme Dani Rodrik l’écrit, "ce que les Grecs appellent démocratie apparaît aux yeux de d’autres pays (également démocratiques) comme un unilatéralisme irresponsable".

Ce n’est pas qu’une question de transferts et ce n’est pas ce que les économistes appellent un jeu à somme nulle. Cela concerne également l’austérité, comme Dani Rodrik, Thomas Piketty, Heiner Flassbeck, Jeffrey Sachs et moi-même le proclamons dans cette lettre publiée conjointement dans The Guardian, Le Monde, The Nation et Der Tagesspiegel (…).

Je pense que beaucoup de gens croient qu’un pays débiteur doit inévitablement souffrir d’un chômage à grande échelle en conséquence du remboursement d’une partie de ses dettes. Mais ceci vient davantage d’une vision moraliste que d’une réflexion proprement macroéconomique. Dans une économie ouverte, le taux de change réel (la compétitivité) va s’ajuster de manière à assurer à ce que le "plein emploi" soit préservé, qu’importe les excédents primaires (les impôts moins les dépenses non intérêts) qu’un gouvernement doit générer pour assurer le service de sa dette et la rembourser.

Sous des taux de change flexibles, cet ajustement de la compétitivité peut survenir immédiatement. Les choses ne sont pas assez si simples dans une union monétaire : la compétitivité ne peut immédiatement s’ajuster en raison des rigidités des salaires et prix. Une période de « chômage excessif » va être nécessaire pour pousser les salaires et les prix à la baisse si le pays est non compétitif pour générer les excédents primaires attendus. Cependant le chômage excessif peut être relativement limité. En fait, en raison de la structure de la courbe de Phillips standard, il est bien plus efficace d’obtenir des gains de compétitivité graduellement à travers une hausse mesurée du chômage que rapidement via une hausse rapide du chômage, pour des raisons que j’ai soulignées ici lorsque je parlais du cas de la Lettonie.

Pour aboutir à ce résultat efficient, il peut être nécessaire que le gouvernement ne réduise ses déficits primaires que graduellement, parce que la production peut chuter rapidement s’il n’y a pas de soutien budgétaire lorsque la compétitivité s’ajuste. Il sera alors nécessaire que le gouvernement emprunte à nouveau. Si le gouvernement ne peut emprunter directement sur les marchés, le FMI ou d’autres gouvernements doivent fournir ce surcroît de financement pour que l’ajustement prenne place de façon efficiente et pour éviter que des ressources soient gâchées et que la population ne souffre inutilement du chômage.

C’est ce qui ne s’est pas passé dans le cas de la Grèce. Qu’importe que cela soit le résultat de calculs erronés de la part de la Troïka ou de la priorité accordée aux banquiers créanciers (…). Une fois que l’erreur devint évidente, peut-être que la lassitude des populations des pays créanciers rendait politiquement impossible à ce que de nouveaux prêts soient accordés. Mais exiger des excédents primaires (c’est-à-dire tirer de l’argent hors du pays) alors même que le chômage reste si élevé, comme la Troïka continue à le demander, n’est pas excusable selon mon point de vue. Cela aggrave clairement le problème du chômage - voir ce billet, note (2). Au mieux cela dénote un créancier impatient qui ne s’inquiète pas du bien-être du débiteur, mais étant donnée la responsabilité que le créancier tient pour la situation actuelle, c’est bien plus grave que ça.

Cela n’est pas la seule raison pour laquelle le récit grec concerne l’austérité. Ses problèmes ont été aggravés par la généralisation de l’austérité dans l’ensemble de la zone euro et la déflation qu’elle a entraînée. La déflation accroît la valeur réelle des dettes nominales. Ce mécanisme rend l’ajustement de la compétitivité plus difficile en raison d’une non-linéarité bien connue.

Même ceux qui nourrissent un grand désamour et une grande défiance vis-à-vis de Syriza doivent reconnaître que Syriza est aussi le produit d’austérité aigüe, chose que le référendum a de nouveau confirmé. Comme le diraient les économistes, Syriza est endogène.

La déprime de l’économie grecque n’est pas le résultat inévitable d’un endettement imprudent une décennie plus tôt, ni de faiblesses structurelles, ni de l’élection d’un gouvernement de gauche il y a quelques mois. Elle résulte aussi des actions de ceux qui gérèrent effectivement l’économie grecque de 2010 à 2014 et de leurs mesures d’austérité. La Grèce a depuis longtemps reconnu la folie de son endettement et elle a commencé à s’attaquer à ses faiblesses structurelles. Par contre la Troïka n’a toujours pas reconnu son rôle dans cette tragédie. »

Simon Wren-Lewis, « Austerity is an integral part of the Greek tragedy », in Mainly Macro (blog), 8 juillet 2015. Traduit par Martin Anota

« Nick Rowe me taquine sur un sujet dont je n’ai pas parlé lorsque j’ai indiqué ce qui aurait dû se passer en Grèce après 2010. J’ai affirmé qu’une certaine institution externe (par exemple le FMI) doit prêter suffisamment d’argent à la Grèce pour qu’elle soit capable de générer un excédent primaire (c’est-à-dire pour que le montant des impôts soit supérieur aux dépenses publiques hors intérêts) graduellement, de manière à ce qu’elle ne souffre pas d’un chômage inutilement élevé. L’ajustement graduel est nécessaire parce que l’amélioration en termes de compétitivité qui est nécessaire pour atteindre le "plein emploi" avec un excédent primaire n’est pas possible instantanément en raison de la rigidité des prix.

Nick pense que, pour que cela se passe ainsi, l’institution externe doit nourrir un degré élevé de confiance vis-à-vis de la Grèce : la confiance qu’elle ne va pas accepter de nouveaux prêts avant de faire défaut. Cette confiance peut être particulièrement problématique si la Grèce a fait défaut sur sa dette originelle, chose qu’elle aurait dû faire selon moi. Après tout, c’est l’une des raisons expliquant pourquoi la Grèce était incapable d’obtenir un tel financement sur les marchés.

C’est ce que désire le FMI. Les gouvernements sont plus réticents à contrarier la communauté internationale, si bien que les défauts sur les prêts du FMI sont rares. Comme Kenneth Rogoff l’écrit : "Bien que certains pays aient eu quelques retards dans les remboursements, presque tous ont finalement remboursé le FMI : le taux de défaut effectif est virtuellement nul".

Mais est-ce que cela contribue à expliquer pourquoi d’autres pays de la zone euro ne cessent de répéter que la Grèce a perdu leur confiance ? Je pense que la réponse est clairement non. En fait, j’irai plus loin : je pense que cette discussion de confiance perdue est largement déplacée. La question de la confiance peut avoir expliqué le montant total que la Troïka prêta entre 2010 et 2012. Cependant, comme je l’ai souvent dit, l’erreur ne fut pas que le montant total prêté à la Grèce fut insuffisant, mais qu’une part beaucoup trop importante de cette aide fut destinée à renflouer les créanciers privés de la Grèce et qu’une part trop faible fut utilisée pour faciliter la transition vers l’excédent primaire. (L’erreur est peu toujours fait savoir par les partisans de la troïka. Martin Sandbu discute des raisons malencontreuses expliquant cette erreur. (0))

La Troïka explique le manque de confiance par l’incapacité de la Grèce a mettre en œuvre ce qui lui fut exigé en contrepartie des aides. La Troïka a tellement voulu microgérer la Grèce qu’elle trouvera toujours des « réformes structurelles » qui n’ont pas été mises en œuvre et il est très difficile d’agréger des réformes structurelles. Cependant c’est exactement ce que l’OCDE essaye de faire dans ce document. Si je lis correctement le graphique 1.2, la Grèce a mis en œuvre plus de réformes entre 2011 et 2014 que tout autre pays (1). Nous pouvons plus facilement quantifier l’austérité et il est clair ici que la Grèce a mis en œuvre presque deux fois plus d’austérité que tout autre pays. Si la Troïka aime à répéter que les Grecs n’ont pas fait ce qu’on attendait d’eux est en fait une manière pour elle de dissimuler le fait qu’elle a véritablement gérer l’économie grecque ces cinq dernières années et qu’elle est par conséquent responsable des résultats (2).

Vous pouvez affirmer sans vous tromper que s’il y a un problème de confiance, il s’explique par le comportement de la Troïka. La Troïka a affirmé que l’austérité qu’elle exigeait n’aurait qu’un faible impact sur la croissance et le chômage, mais ses propos se sont révélés inexacts. Elle dit alors aux Grecs que s’ils mettaient en œuvre toutes les réformes structures, les choses s’amélioreraient, mais cela n’a pas été le cas. Si les Grecs ont voté pour Syriza, c’est bien parce qu’ils prirent conscience que la confiance qu’ils avaient placée dans la Troïka fut décidément mal placée.

Au vu des erreurs que la Troïka a commises, elle aurait dû réagir à l’élection de Syriza en reconnaissant ces erreurs et d’accepter de négocier avec sincérité (3). Après tout, comme Martin Sandbu le souligne dans un autre article, une pause dans l’austérité en 2014 a permis à la croissance économique de repartir. En outre, parce que la Grèce génère des excédents primaires, de nouveaux prêts n’étaient nécessaires que pour rembourser les précédents. Mais il est maintenant évident que plusieurs membres de la Troïka n’ont jamais vraiment cherché à parvenir à un accord. Au cours des derniers mois, on nous a dit (et les médias n’ont pas cessé de le répéter) qu’il n’y avait pas d’accord parce que les "adolescents irresponsables" de Syriza ne savaient pas négocier et ne cessaient pas de changer d’avis. Nous savons maintenant que notamment pour dissimuler la vérité que plusieurs membres de la Troïka voulaient que la Grèce sorte de la zone euro.

La leçon à tirer de ces derniers mois et particulièrement de ces derniers jours n’est pas que la Grèce a échoué à gagner la confiance de la Troïka, mais que les créanciers peuvent être cruels sans aucune justification et que le débiteur ne peut pas faire grand-chose lorsque ces créanciers contrôlent sa monnaie.

(0) On a empêché la Grèce de faire défaut car l’on craignait une contagion aux autres pays, ce qui signifie que la Grèce eut à supporter le fardeau dans l’intérêt du reste de la zone euro. La meilleure réponse à adopter face à ces craintes était le programme OMT de la BCE et l’assistance directe aux banques privées, comme Ashoka Mody l’explique clairement ici. Mais étant donné que ce n’est pas la réponse que l’on adopta initialement, la dette aurait dû être effacée une fois les craintes passées. Mais les politiciens ne peuvent admettre ce qu’ils ont fait, si bien que la dette qui était tout d’abord due aux créanciers privés et qui est désormais due à la Troïka reste non négociable.

(1) La Troïka peut tenir un double langage à ce sujet : voir ici.

(2) On me demande parfois pourquoi je me focalise sur les erreurs de la Troïka plutôt que sur celles de Syriza. La réponse est simple : c’est la politique de la Troïka qui influence grandement ce qui se passe en Grèce. Dans la mesure où la Troïka demande aux décideurs grecs de choisir entre deux désastres, il semble étrange de se focaliser sur le comportement des décideurs grecs. »

(3) On me dit souvent que la Troïka devait être ferme en raison d’un problème de risque moral : si les dettes de la Grèce étaient effacées, d’autres pays voudraient qu’on efface les leurs. Mais l’argument du risque moral doit être utilisé de façon proportionnée. Impulser l’effondrement de toute une économie pour éviter que d’autres demandent des allègements de dette est l’équivalent à la pratique répandue en Angleterre au dix-huitième siècle consistant à pendre les pickpockets.

Simon Wren-Lewis, « Greece and Trust », in Mainly Macro (blog), 14 juillet 2015. Traduit par Martin Anota

samedi 11 juillet 2015

La BCE n'est décidément pas indépendante

Par Martin Anota le samedi 11 juillet 2015, 10:00

« Imaginez que le Parti National Ecossais (SNP) ait gagné le référendum d’indépendance. Le SNP commence à négocier avec le gouvernement du Royaume-Uni restant sur des questions comme la répartition de la dette nationale. Sur cette question justement, les négociations commencent à devenir tumultueuses. Des rumeurs commencent à circuler et à suggérer que le Royaume-Uni restant ne va pas former d’union monétaire avec l’Ecosse, si bien que l’Ecosse puisse avoir à créer sa propre devise. Les Ecossais commencent à retirer leur monnaie des banques écossaises.

Maintenant, c’est presque par définition qu’une banque privée manquera de liquidité fera faillite si chacun de ses clients vient vider ses comptes, la banque va manquer de liquidité et s’effondrer. C’est pourquoi les paniques bancaires sont si dangereuses. C’est aussi pourquoi l’un des rôles clés d’une banque centrale est d’offrir aux banques privées solvables toute la liquidité dont elles ont besoin (…). (Bref, la banque centrale doit jouer son rôle de prêteur en dernier ressort.) Si elle ne fait pas ça, la rumeur selon laquelle la banque commerciale est insolvable va se propager et les gens vont retirer leur argent, si bien que la banque finit par manquer de liquidité et par s’effondrer, et ce même si la rumeur était initialement infondée.

Donc dans mon scénario hypothétique d’indépendance de l’Ecosse, comme les gens commencent à retirer leur argent des banques écossaises, la Banque d’Angleterre doit offrir à ces banques toute la liquidité dont elles ont besoin. Supposons qu’elle ne le fasse pas. Supposons qu’elle limite le montant de liquidité qu’elle offrira. Les banques écossaises protesteraient : "Vous nous considériez comme solvables avant l’indépendance, donc pourquoi rationnez-vous à présent notre liquidité ?". La Banque d’Angleterre leur réplique que bien qu’elles puissent avoir été solvables avant l’indépendance, il n’est pas certain que ce soit encore le cas s’il n’y a pas d’accord. La Banque d’Angleterre dit que le plafond sur la liquidité va rester jusqu’à ce que l’Ecosse et le gouvernement du reste Royaume-Uni parviennent à un accord.

Cette annonce incite bien sûr les Ecossais à retirer l’argent de leurs comptes, si bien que les banques écossaises doivent fermer. L’économie écossaise commence à vaciller. Les médias anglais indiquent que l’Ecosse manque de liquidité parce que la Banque d’Angleterre ne va plus "prêter" aux banques écossaises. Le gouvernement écossais est forcé d’accepter les propositions du Royaume-Uni restant. Les médias anglais commencent à dire : "Regardez ! C’est ce qui arrive lorsque vous élisez un gouvernement radical !". En Ecosse, ils appellent cela du chantage. Quel nom lui donneriez-vous ?

Si vous avez l’impression que la Banque d’Angleterre prend parti et qu’elle exerce d’insoutenables pressions politiques sur l’Ecosse, alors vous commencez à comprendre comment se sentent les Grecs. Quand, le 28 juin, la BCE stoppa de fournir des fonds d’urgence aux banques grecques, elle prit parti. Dans la logique de la BCE, les banques grecques peuvent être insolvables s’il n’y a pas d’accord entre la Troïka et la Grèce (même si c’est la Banque Centrale de Grèce et par conséquent le peuple grec qui souffriront des défauts des banques commerciales).

Pourquoi l’échec à obtenir un accord influence la solvabilité des banques grecques ? Est-ce parce que sans un accord il y aurait une sortie de la Grèce ? Mais la Grèce ne veut pas abandonner l’euro et les autres pays de la zone euro n’ont pas de mécanismes formels pour exclure la Grèce. La Grèce va seulement quitter la zone euro si la BCE arrête d’offrir des euros. Nous atteignons exactement la même logique autoréalisatrice qu’une panique bancaire. Est-ce parce que l’absence d’accord condamnerait le gouvernement grec à faire défaut sur une partie de ses dettes et saperait alors la solvabilité des banques grecques ? Mais le fait que le gouvernement grec n’obtienne pas d’argent auprès de la Troïka pour rembourser la Troïka ne semble pas avoir d’implications pour la solvabilité sous-jacente, que ce soit celle de l’Etat grec ou bien les banques grecques. (Paul de Grauwe discute de cela de façon plus détaillée.) Si la Troïka peut rendre la Grèce insolvable en lui retirant de l’argent, nous avons une autre justification autoréalisatrice.

La véritable explication des actions de la BCE est bien plus simple. Limiter les fonds le 28 juin fut la punition du gouvernement grec pour avoir refusé les propositions de la Troïka et pour avoir appelé un référendum. La BCE n’était pas (et n’a jamais été) un acteur neutre se contentant de suivre les règles d’une bonne banque centrale. Elle a toujours fait partie de la Troïka et elle exécute désormais la volonté de la Troïka.

Comme Charles Wyplosz le rappelle, ce n’est pas la première fois que la BCE choisit d’exercer des pressions politiques. (…) Reprenons mon exemple hypothétique de l’indépendance écossaise. Je peux me tromper, mais je pense que dans ce cas la Banque d’Angleterre aurait offert de la liquidité illimitée aux banques écossaises. Je peux être naïf, mais je crois que ça aurait réalisé que ne rien faire d’autre aurait constitué un acte politique ouvertement partisan et s’interdirait par conséquent de le faire. De la même manière que je ne pense pas qu’il ait été inéluctable que la zone euro s’engage dans l’austérité. Je pense aussi qu’il aurait été possible que la BCE soit une banque centrale plus indépendante. La question réellement intéressante est pourquoi la BCE ne s’est pas révélée être une telle banque centrale. »

Simon Wren-Lewis, « The non-independent ECB », in Mainly Macro (blog), 10 juillet 2015. Traduit par Martin Anota

« billets précédents - page 1 de 2