« Ce que les marches obligataires suggèrent, c’est que la belligérance croissante de Donald Trump sur le commerce accroît le risque de récession. Mais je n’ai vu personne expliquer clairement pourquoi cela pourrait être le cas. Le problème n’est pas simplement, ni même principalement, qu’il semble vraiment être un homme de droits de douane. Le problème est qu’il est un homme des droits de douane capricieux et imprévisible. Et que cette tendance à faire des caprices est réellement mauvaise pour l’investissement des entreprises.

Tout d’abord : pourquoi est-ce que je me focalise sur les marchés obligataires et non sur les marchés d’actions ? Non pas parce que les investisseurs obligataires sont moins sanguins et plus rationnels que les actionnaires, bien que cela pourrait être le cas. Non, c’est parce que la croissance économique anticipée a un effet bien plus clair sur les obligations que sur les actions.

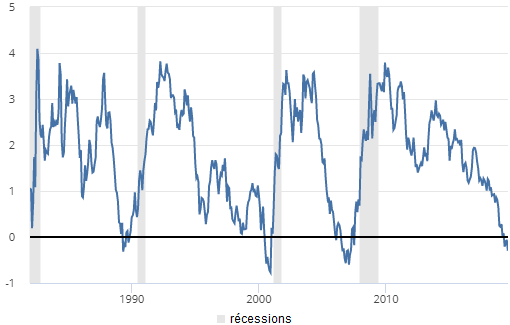

Supposons que le marché devienne pessimiste à propos du rythme de la croissance l’année prochaine ou même au-delà. Dans ce cas, il va s’attendre à ce que la Fed réagisse en réduisant les taux d’intérêt de court terme et ces anticipations vont se refléter par une chute des taux de long terme. C’est pourquoi l’inversion de la courbe des taux (l’écart entre les taux de long terme et ceux de court terme) inquiète tant. Par le passé, elle a toujours signalé une récession imminente (en gris sur le graphique). Et le marché semble en effet prédire que cela va survenir à nouveau.

GRAPHIQUE Courbe des taux aux Etats-Unis (en %)

Mais que dire des actions ? Une croissance plus faible signifie moins de profits, ce qui est mauvais pour les actions. Mais elle signifie aussi des taux d’intérêt plus faibles, ce qui est bon pour les actions. En fait, parfois de mauvaises nouvelles sont de bonnes nouvelles : un mauvais indicateur économique pousse les actions à la hausse, parce que les investisseurs pensent qu’elle va amener la Fed à réduire ses taux. Donc le cours des actions n’est pas un bon indicateur des anticipations de croissance.

D’accord, on en a fini avec les préliminaires. Parlons maintenant des droits de douane et de la récession.

Vous entendez souvent dire que le protectionnisme provoque des récessions, que le Smoot-Hawley Act aurait provoqué la Grande Dépression, etc. Mais c’est loin d’être clair (…). Oui, l’économie de base dit que le protectionnisme nuit à l’économie. Mais celui-ci provoque des dommages via du côté de l’offre, rendant l’économie mondiale moins efficace. Les récessions, cependant, sont habituellement provoquées par une insuffisance de la demande et il n’est pas du tout certain que le protectionnisme ait nécessairement un effet négatif sur la demande.

Je m’explique : une guerre commerciale mondiale pousserait chacun à changer ses dépenses de façon à moins acheter d’importations et davantage acheter de biens et services domestiques. Cela va réduire les exportations de chacun, provoquant des destructions d’emplois dans les secteurs exportateurs, mais cela va en parallèle accroître les dépenses et l’emploi dans les secteurs concurrencés par les importations. Il n’est pas du tout évident dans quel sens irait l’effet net.

Pour donner un exemple concret, considérez l’économie mondiale dans les années cinquante, avant la création du marché commun et bien avant la création de l’OMC. Il y avait beaucoup de protectionnisme et bien moins d’échanges internationaux qu’il n’y en a eu par la suite. (La révolution des conteneurs a eu lieu plusieurs décennies après.) Mais l’Europe de l’Ouest et l’Amérique du Nord étaient généralement plus ou moins au plein emploi.

Donc pourquoi les accès de colère tarifaires de Trump semblent avoir un effet négatif prononcé sur les perspectives économiques à moyen terme ? La réponse, selon moi, est qu’il ne se contente pas seulement d’accroître les droits de douane, mais qu’il le fait d’une façon imprévisible.

Les gens commettent des confusions quand ils parlent à propos des effets adverses de l’incertitude économique, en utilisant fréquemment le terme d’"incertitude » pour en fait évoquer « une probabilité accrue que quelque chose de mauvais va arriver". Ce n’est pas vraiment de l’incertitude : cela signifie que les anticipations moyennes des événements futurs sont plus pessimistes, donc c’est une chute de la moyenne, non une hausse de la variance.

Mais l’incertitude à proprement parler peut avoir de sérieux effets adverses, en particulier sur l’investissement.

Je vais donner un exemple hypothétique. Supposons qu’il y ait deux entreprises, Cronycorp et Globalshmobal, qui seraient affectées de façons opposées si Trump imposait ou non un nouveau train de droits de douane. Cronycorp aimerait vendre des produits que nous sommes en train d’importer et construirait une nouvelle usine pour produire si elle est assurée qu’elle serait protégée par des droits de douane élevés. Globalshmobal considère l’idée de construire une nouvelle usine, mais elle dépend fortement des intrants importés, si bien qu’elle ne construirait pas d’usine si ces importations faisaient l’objet de droits de douane élevés.

Supposons que Trump aille de l’avant (…) en imposant des droits de douane élevés et en les rendant permanents. Dans ce cas, Cronycorp lancera son projet d’investissement, tandis que Globalshmobal annulera le sien. L’effet global sur les dépenses serait plus ou moins un remous. Maintenant, supposons que Trump annonce que nous obtenions un nouvel accord : tous les droits de douane sur la Chine sont annulés, de façon permanente (…). Dans ce cas, Cronycorp va annuler ses projets d’investissement, mais Globalshmobal lancerait le sien. A nouveau, l’effet global sur les dépenses est un remous. Mais maintenant, introduisons une troisième possibilité, celle selon laquelle personne ne sait ce que Trump va faire, probablement même pas Trump lui-même, puisque cela va dépendre de ce qu’il voit sur Fox News la veille au soir. Dans ce cas, ni Cronycorp, ni Globalshmobal ne vont lancer leurs projets d’investissement : Cronycorp parce qu’elle n’est pas sûr que Trump mettra à exécution ses menaces tarifaires, Globalshmobal parce qu’elle n’est pas sûre qu’il ne le fera pas.

Pour le dire de façon technique, les deux entreprises vont voir une valeur d’option à retarder leurs investissements jusqu’à ce que la situation soit plus claire. Cette valeur d’option est fondamentalement un coût pour l’investissement et plus la politique de Trump est imprévisible, plus ce coût est élevé. Et c’est pourquoi les colères commerciales exercent un effet dépressif sur la demande.

De plus, il est difficile de voir ce qui peut réduire cette incertitude. La législation commerciale américaine donne au président une forte autorité discrétionnaire pour imposer des droits de douane ; la loi ne fut pas conçue pour traiter avec un dirigeant qui ne sait pas gérer ses pulsions. Il y a deux ans, plusieurs analystes s’attendaient à ce que Trump soit retenu par ses conseillers, mais ses conseillers les plus compétents ont quitté son administration, beaucoup de ceux qui restent sont stupides et, de toute façon, il paraît qu’il accorde peu d’attention aux conseils des autres.

Rien de tout cela ne garantit une récession. L’économie américaine est énorme, il y a plein d’autres choses qui se passent en-dehors du domaine de la politique commerciale et d’autres domaines de politique économique n’offrent pas autant de liberté pour les caprices présidentiels. Mais maintenant vous comprenez pourquoi les colères tarifaires de Trump ont un tel effet négatif. »

Paul Krugman, « Tariff tantrums and recession risks », 7 août 2019. Traduit par Martin Anota

aller plus loin…

« L’inversion de la courbe des taux signale-t-elle l’imminence d’une récession aux Etats-Unis ? »

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

Tag - guerre commerciale

mercredi 14 août 2019

Pourquoi la guerre commerciale de Trump effraye autant les marchés

Par Martin Anota le mercredi 14 août 2019, 10:00 - Commerce international

lundi 12 août 2019

Guerre commerciale : que penser de la dévaluation du yuan ?

Par Martin Anota le lundi 12 août 2019, 11:00 - Commerce international

Le choc chinois de Trump

« (...) Ni l’annonce des droits de douane de Trump la semaine dernière ni, surtout, la dépréciation de la devise de la Chine aujourd’hui ne doivent objectivement pas être si graves que cela. Trump a rajouté dix points de pourcentage de droits de douane sur 200 milliards de dollars d’importations de produits chinoises, ce qui représente une hausse d’impôt équivalente à 0,1 % du PIB étasunien et 0,15 % du PIB chinois. En réponse, la Chine a laissé sa devise chuter d’environ 2 %. A titre de comparaison, la livre sterling britannique a chuté d’environ 9 % depuis mai, lorsqu’il devint clair qu’un Brexit sans accord serait probable.

Donc, pourquoi ces petits chiffres sont si importants ? Principalement parce que nous avons appris des choses à propos des protagonistes dans le conflit commercial, des choses qui font qu’une guerre commerciale plus grosse, plus longue semble bien plus probable qu’elle ne l’était il y a quelques jours.

Premièrement, Trump est réellement un homme de droits de douane. Certains esprits naïfs espéraient encore qu’il apprendrait quelque chose de échecs rencontrés jusqu’à présent par sa politique commerciale. Des gens plus sensés espéraient qu’il pourrait faire ce qu’il fit avec l’ALENA : obtenir un nouvel accord ressemblant essentiellement au précédent accord, proclamer qu’il était totalement différent et parler d’une grande victoire.

Mais non : il est clair maintenant qu’il refuse d’abandonner sa croyance que les guerres commerciales sont bonnes et faciles à gagner : son projet est de continuer de donner des coups jusqu’à ce que le moral revienne. Ce qui peut avoir semblé comme des droits de douane temporaires visant à obtenir des concessions semblent maintenant comme des aspects permanents de l’économie mondiale, avec le niveau de droits de douane et l’éventail de pays faisant l’objet de hausses de droits de douane susceptibles d’augmenter au cours du temps.

Deuxièmement, la Chine signale clairement qu’elle n’est ni le Canada, ni le Mexique : elle est trop grosse et trop fière pour se soumettre à ce qu’elle considère être de l’intimidation. Cette glissade du renminbi a été moins une mesure de politique concrète qu’une manière de dire à Trump "parle à ma main" (…).

Incidemment (ou peut-être pas si incidemment), alors qu’il y a plusieurs raisons valides de critiquer la politique chinoise, la manipulation de devise n’en est pas une. La Chine était un manipulateur de devise majeur il y a 7 ou 8 ans, mais ces jours elle soutient sa devise pour être au-dessus du niveau auquel elle serait si elle flottait librement. Et réfléchissez une minute à ce qui surviendrait à un pays ayant une devise non manipulée, si un de ses marchés d’exportations majeurs relevait soudainement ses droits de douane sur plusieurs de ses biens. Vous vous attendriez sûrement à voir la devise du pays se déprécier, juste comme celle du Royaume-Uni l’a fait avec la perspective de l’accès perdu aux marchés en raison du Brexit.

En d’autres termes, l’administration Trump, dans sa grande sagesse, a réussi à accuser les Chinois du seul crime économique pour lequel ils sont innocents. Oh, qu’allons-nous faire pour les punir pour ce crime ? Ajouter des droits de douane sur leurs exportations ? Hum, nous l’avons déjà fait.

Donc comment cela finira-t-il ? Je n’en ai aucune idée. Surtout, personne ne semble le savoir. A mes yeux, c’est comme si Trump et Xi ont maintenant misé leur réputation sur leur aptitude à tenir bon. Et il est difficile de voir ce qui amènerait l’un des deux camps à céder (ou même à savoir ce que l’on pourrait entendre par "céder"). A ce rythme, nous allons devoir attendre un nouveau président pour nettoyer ce bordel, en espérant qu’il le puisse. »

Paul Krugman, « Trump’s China shock », 5 août 2019. Traduit par Martin Anota

La Chine essaye d’enseigner un peu d’économie à Trump

« Si vous voulez comprendre la guerre commerciale qui se déroule avec la Chine, la première chose que vous devez comprendre est qu’aucune action de Trump n’est sensée. Ses idées sur le commerce sont incohérentes. Ses demandes sont incompréhensibles. Et il surestime grandement sa capacité à infliger des dommages à la Chine, tout en sous-estimant les dommages que la Chine peut infliger en retour à l’économie américaine.

La deuxième chose que vous devez comprendre est que la réponse de la Chine jusqu’à présent a été assez modeste et mesurée, du moins en considération de la situation. Les Etats-Unis ont mis en œuvre ou annoncé des droits de douane sur quasiment tout ce que la Chine vend ici, avec des droits de douane moyens que l’on n’avait pas vus depuis plusieurs générations. Les Chinois, à l’inverse, sont très loin d’avoir déployé toute la panoplie d’outils à leur disposition pour compenser les actions de Trump et nuire à sa base électorale.

Pourquoi les Chinois ne sont-ils pas allés plus loin ? A mes yeux, c’est comme s’ils essayaient encore d’enseigner un peu d’économie à Trump. Ce qu’ils disent à travers leurs actions est en effet : "Vous pensez que vous pouvez nous intimider, mais vous ne le pouvez pas. Par contre, nous, nous pouvons ruiner vos fermiers et faire effondrer votre marché boursier. Voulez-vous reconsidérer les choses ?"

Il n’y a cependant rien qui suggère que ce message ait été saisi. En effet, à chaque fois que les Chinois se mettent en pause et donnent à Trump une chance de reconsidérer sa position, il y voit une confirmation de ses idées et décide d’aller encore plus loin. Ce que cela suggère, c’est que tôt ou tard les tirs de sommation laisseront place à une guerre commerciale et monétaire ouverte.

A propos de la vision des choses de Trump : son incohérence se manifeste presque chaque jour, mais l’un de ses récents tweets en est une parfaite illustration. Souvenez-vous, Trump s’est continuellement plaint à propos de la force du dollar, qui confère selon lui aux Etats-Unis un désavantage compétitif. Lundi dernier, il a obtenu du département du Trésor que ce dernier qualifie la Chine de manipulateur de devise, chose qui était exacte il y a sept ou huit ans, mais qui ne l’est plus aujourd’hui. Pourtant, le lendemain, il écrit triomphalement que "de massifs montants d’argents provenant de Chine et d’autres parts du monde affluent aux Etats-Unis", "une chose magnifique à voir" a-t-il commenté.

Hum, que se passe-t-il quand "de massifs montants d’argent" affluent dans votre pays ? Votre devise s’apprécie, ce qui est exactement ce dont se plaint Trump. Et si beaucoup de capitaux sortent de Chine, le yuan va plonger, bien davantage que la petite baisse de 2 % que condamne le Trésor. (…)

Pourtant, même si Trump est insensé, les Chinois vont-ils se soumettre à ses désirs ? La réponse, pour faire court, est, "quelles demandes ?". Trump semble essentiellement s’inquiéter du déficit commercial que les Etats-Unis connaissent vis-à-vis de la Chine, un déficit qui a de nombreuses causes et qui n’est pas vraiment sous le contrôle du gouvernement chinois. D’autres dans son administration semblent s’inquiéter de voir la Chine pénétrer les secteurs de haute technologie, ce qui peut en effet menacer la domination américaine. Mais la Chine est à la fois une superpuissance économique et relativement pauvre en comparaison avec les Etats-Unis ; il est peu réaliste d’imaginer qu’un tel pays puisse être poussé à revenir sur ses ambitions technologiques. Ce qui nous amène à la question quant à savoir quelle puissance les Etats-Unis disposent dans cette situation.

Les Etats-Unis sont bien sûr un marché majeur pour les biens chinois et la Chine achète relativement peu de produits américains, donc l’effet direct adverse de la guerre tarifaire est plus important pour les Chinois. Mais il est important d’avoir une bonne idée de l’échelle. La Chine n’est pas le Mexique, qui envoie 80 % de ses exportations aux Etats-Unis ; l’économie chinoise dépend moins du commerce que des nations plus petites et moins d’un cinquième de ses exportations va aux Etats-Unis. En outre, alors que les droits de douane de Trump nuisent certainement aux Chinois, Pékin est plutôt bien placée pour contrer leurs effets. La Chine peut stimuler les dépenses domestiques avec la relance monétaire et budgétaire ; elle peut stimuler ses exportations, aussi bien dans le monde dans son ensemble qu’aux Etats-Unis, en laissant le yuan chuter.

Parallèlement, la Chine peut infliger des dommages spécifiques aux Etats-Unis. Elle peut acheter son soja ailleurs, ce qui nuit aux fermiers américains. Comme nous l’avons vu cette semaine, même un affaiblissement somme toute symbolique du yuan peut entraîner un plongeon des marchés boursiers américains. La capacité des Etats-Unis à contrer ces mesures est entravée par une combinaison de facteurs techniques et politiques. La Fed peut réduire ses taux, mais d’une faible amplitude au vu du niveau auquel ils sont déjà. Nous pouvons faire de la relance budgétaire, mais après avoir accordé de ploutocratiques baisses d’impôts en 2017, Trump aurait à faire de réelles concessions aux Démocrates pour obtenir quelque chose en plus, quelque chose qu’il n’aura probablement pas.

Que penser d’une éventuelle réponse internationale coordonnée ? Elle est improbable, à la fois parce qu’il n’est pas clair quant à savoir ce que Trump veut exactement de la Chine, mais aussi parce que sa belligérance (sans parler de son racisme) a laissé les Etats-Unis dans une situation où pratiquement personne ne désire rejoindre leurs côtés dans les différends mondiaux.

Donc Trump est une position bien plus faible qu’il ne l’imagine et je pense que la minuscule dévaluation de la devise chinoise fut une tentative de le ramener à la réalité. Mais je doute sincèrement qu’il en tire un enseignement. Son administration a déjà évincé les rares personnes qui en savaient un peu en économie et les rapports indiquent que Trump n’écoute pas vraiment la bande d’ignorants qui est restée à ses côtés. Donc son chaos commercial va probablement s’accentuer avant de s’éclaircir. »

Paul Krugman, « China tries to teach Trump economics », 8 août 2019. Traduit par Martin Anota

aller plus loin…

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

vendredi 9 août 2019

Le bourbier commercial de Trump

Par Martin Anota le vendredi 9 août 2019, 11:00 - Commerce international

Vous vous souvenez du bourbier vietnamien ? (En fait, j’espère que beaucoup de mes lecteurs sont trop jeunes pour connaître, mais vous en avez probablement entendu parler.) Dans les discours politique, le "bourbier" a fini par avoir un sens assez spécifique. C’est ce qui se passe quand un gouvernement s’est engagé à entreprendre une politique qui ne marche pas, mais se refuse d’admettre son échec et réduire ses pertes. Donc opte pour l’escalade et les choses empirent.

Bien, voici ce que je pense : la guerre commerciale de Trump ressemble de plus en plus à un classique bourbier politique. Elle ne marche pas ; en l’occurrence, elle ne rapporte aucun des résultats qu’attend Trump. Or il est même moins enclin que le politicien moyen à admettre une erreur, donc il poursuit à une plus grande échelle ce qui ne marche pas. Et si vous extrapolez en vous basant sur cette intuition, les implications pour l’économie américaine et l’économie mondiale commencent à être bien effrayantes. (…)

Pour donner un aperçu, voici les cinq remarques que je vais faire.

1. La guerre commerciale est devenue énorme. Les droits de douane sur les biens chinois sont revenus à des niveaux que nous associons avec le protectionnisme datant d’avant les années trente. Et la guerre commerciale atteint le point où elle devient un poids significatif pour l’économie américaine.

2. Néanmoins, la guerre commerciale a échoué à atteindre ses objectifs, du moins tels que Trump les voit : les Chinois ne s’avouent pas vaincus et non seulement le déficit commercial ne diminue pas, mais pire il augmente.

3. La Fed ne peut probablement pas compenser l’impact de la guerre commerciale et elle se montre probablement moins encline à essayer de le compenser.

4. Trump est susceptible de répondre à ses frustrations en optant pour l’escalade, avec des droits de douane sur davantage de produits et davantage de pays et, malgré le déni, à la fin avec une intervention monétaire.

5. D’autres pays vont répliquer cet cela va être très moche, très rapidement.

Bien sûr, je peux bien sûr me tromper, mais c’est la façon par laquelle je vois les choses au vu de ce que nous savons aujourd’hui. Commençons avec l’ampleur de la politique protectionniste. (…) Grosso modo, nous avons vu une taxe de 20 % imposée sur 500 milliards de dollars de biens que nous importons de Chine chaque année. Bien que Trump continue d’insister que les Chinois payent cette taxe, ce n’est en définitive pas eux qui la payent. Quand vous comparez ce qui s’est passé aux prix d’importations sujettes aux nouveaux droits de douane et ceux des autres importations, il est clair que le fardeau repose sur les épaules des entreprises et ménages américains.

Donc, cela représente pour chaque année une hausse d’impôts équivalente à 100 milliards de dollars. Cependant, nous ne collectons presque pas autant en supplément de recettes fiscales.

GRAPHIQUE Recettes tirées des droits de douane des Etats-Unis (en milliards de dollars)

C’est en partie parce que les chiffres des recettes n’incluent pas encore toute la gamme des droits de douane de Trump. Mais c’est aussi parce que les droits de douane de Trump sur la Chine ont eu pour conséquence de déplacer la source des importations américains : par exemple, au lieu d’importer de Chine, nous achetons des produits auprès de pays à plus hauts coûts comme le Vietnam. Quand ce "détournement des échanges" survient, c’est toujours une hausse d’impôts de facto sur les consommateurs américains, qui payent plus, mais il ne semble même pas y avoir de bénéfice de générer de nouvelles recettes.

Donc, c’est une jolie grosse hausse d’impôts, qui est l’équivalent d’une politique budgétaire restrictive. Et nous devons ajouter deux effets supplémentaires : les représailles étrangères, qui nuisent aux exportations américaines, et l’incertitude : Pourquoi construire une nouvelle usine quand vous pensez que Trump va soudainement s’en prendre à votre marché, à votre chaine de valeur ou aux deux ?

Je ne pense pas que ce soit farfelu de suggérer que l’anti-relance provoquée par les droits de douane de Trump soit comparable en magnitude à la relance fournie par ses baisses d’impôts, qui ont largement profité aux entreprises, qui ont utilisé cet argent pour racheter leurs propres actions. Et cette relance est derrière nous, alors que le frein de sa guerre commerciale ne fait que commencer.

Mais pourquoi Trump fait-il cela ? Beaucoup de défenseurs de Trump affirmaient qu’il n’était pas vraiment focalisé sur les soldes commerciaux bilatéraux, chose que chaque économiste sait stupide, qu’il se focalisait en fait sur la propriété intellectuelle ou quelque chose comme cela. Je n’entends plus cela à présent ; il est de plus en plus manifeste qu’il se focalise sur les soldes commerciaux et il croit que les Etats-Unis connaissent des déficits commerciaux parce que d’autres pays ne jouent pas à la loyale. C’est ironique de voir qu’avec tous ces nouveaux droits de douane, le déficit commercial américain s’est accru, non réduit (…) :

GRAPHIQUE Exportations nettes de biens et services des Etats-Unis (en milliards de dollars)

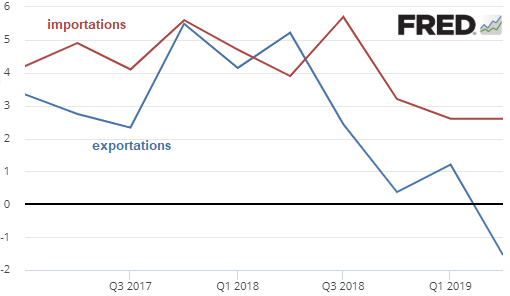

Et, ajustées en fonction de l’inflation, les importations croissent toujours fortement, alors que les exportations américaines se sont essoufflées :

GRAPHIQUE Variation trimestrielle des exportations et des importations des Etats-Unis (par rapport à l’année précédente, en %)

Pourquoi les droits de douane ne réduisent-ils pas le déficit commercial ? Principalement parce que la théorie de Trump est erronée. Les soldes commerciaux tiennent principalement à la macroéconomie, non à la politique tarifaire. En particulier, la faiblesse persistance des économies japonaise et européenne, résultant probablement pour l’essentiel du vieillissement de leur population active, maintient le yen et l’euro à de faibles niveaux et rendent les Etats-Unis moins compétitifs.

En ce qui concerne les récentes tendances touchant aux importations et aux exportations, il peut aussi y avoir un effet asymétrique des droits de douane. Comme je l’ai déjà mentionné, les droits de douane américains sur les biens chinois n’ont pas pour effet de réduire significativement les importations globales, parce que nous déplaçons juste la provenance des produits à d’autres économies asiatiques. D’un autre côté, quand les Chinois arrêtent d’acheter notre soja, il n’y a pas de marchés alternatifs majeurs.

Qu’importe l’explication, les droits de douane de Trump ne produisent pas les résultats qu’il recherche. Ils ne lui permettent pas d’avoir l’autre chose qu’il veut : des concessions de la Chine qu’il pourrait présenter comme des victoires (…). Comme le dit Gavyn Davies, la Chine semble "de plus en plus convaincue qu’elle survivra aux guerres commerciales", et elle ne montre aucun désir de rassurer les Etats-Unis.

Donc cela semble être un bon moment pour appuyer sur le bouton pause et reconsidérer la stratégie. Cependant, Trump va de l’avant et lance un nouveau train de droits de douane. Pourquoi ?

On dit que les courtiers en Bourse pensent que Trump a été enhardi par la baisse de taux de la Fed, qu’il interpréterait comme signifiant que la Fed va immuniser l’économie américaine de tout effet adverse provoqué par sa guerre commerciale. Nous n’avons pas de manière de savoir si c’est exact. Cependant, si Trump pense cela, il a certainement tort. D’une part, la Fed n’a probablement pas beaucoup de marge de manœuvre : les taux d’intérêt sont déjà très bas. Et le secteur le plus influencé par les taux d’intérêt, n’a pas montré beaucoup de réponse à ce qui est déjà une forte chute des taux hypothécaires.

De plus, la Fed elle-même doit se demander si sa baisse de taux a été perçue par Trump comme une promesse implicite d’approuver sa guerre commerciale, ce qui la rendra moins encline à en faire davantage ; c’est une nouvelle forme d’aléa moral.

Il y a d’ailleurs un fort contraste ici avec la Chine, qui pour tous ses problèmes garde la possibilité de poursuivre une relance monétaire et budgétaire coordonnée à un degré inimaginable ici. Trump ne peut probablement pas imposer à la Fed de compenser les dommages qu’il inflige (…) ; Xi est dans une position où il peut faire tout ce qui est nécessaire.

Donc, que va faire Trump ensuite ? J’imagine qu’au lieu de reconsidérer sa stratégie, il va opter pour l’escalade, qu’il peut mener sur divers fronts. Il peut relever les droits de douane sur les produits chinois. Il peut essayer de régler le problème du détournement des échanges en étendant la guerre commerciale pour inclure davantage de pays (salut le Vietnam !)

Et il peut vendre des dollars sur les marchés des changes, de façon à déprécier le dollar. La Fed procèderait à l’intervention, mais la politique de change est normalement du ressort du Trésor et en juin Jerome Powell a répété que c’est toujours la vision de la Fed. Donc nous pouvons bien voir Trump prendre la décision de tenter d’affaiblir le dollar.

Mais une tentative délibérée d’affaiblir le dollar, gagnant un avantage compétitif à un moment où d’autres économies vont mal, serait interprétée avec raison comme une mesure de guerre monétaire non coopérative. Cela mènerait à des représailles généralisées, même si celles-ci seraient probablement aussi inefficaces. Et les Etats-Unis finiraient par la même occasion de faire changer d’avis ceux qui continuent de croire qu’ils peuvent toujours être un hégémon mondial bienveillant. »

Paul Krugman, « Trump’s trade quagmire », 3 août 2019. Traduit par Martin Anota

aller plus loin…

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

jeudi 18 juillet 2019

Trump est en train de perdre sa guerre commerciale

Par Martin Anota le jeudi 18 juillet 2019, 16:00 - Commerce international

« L’affirmation de Trump selon laquelle "les guerres commerciales sont bonnes et faciles à gagner" va sûrement être inscrite dans les livres d’histoire, mais pas comme il l’imagine. Elle va se retrouver aux côtés de la prédiction que Dick Cheney fit à la veille de la guerre d’Irak, celle selon laquelle "nous allons en fait être accueillis comme des libérateurs". Elle va être utilisée pour illustrer l’arrogance et l’ignorance qui sont trop souvent à l’origine des décisions politiques cruciales.

La réalité est que Trump n’est pas en train de gagner ses guerres commerciales. Certes, ses droits de douane ont nui à la Chine et à d’autres pays, mais ils ont aussi nui à l’économie américaine : les économistes à la Fed de New York estiment que le ménage américain moyen va payer un supplément de 1.000 dollars par an en raison de la hausse des prix.

Et il n’y a pas de preuve que les droits de douane permettent d’atteindre les objectifs présumés de Trump, qui sont de faire pression sur d’autres pays pour qu’ils changent significativement leur politique. Après tout, qu’est-ce qu’une guerre commerciale ? Ni les économistes, ni les historiens n’utilisent ce terme pour qualifier les situations dans lesquelles un pays impose des droits de douane pour des raisons politiques, comme les Etats-Unis le font régulièrement depuis les années trente. Non, c’est seulement une "guerre commerciale" si l’objectif de l’adoption des droits de douane est la coercition : infliger des souffrances aux autres pays pour les forcer à changer leur politique en notre faveur.

Et alors que les souffrances sont réelles, la coercition ne survient pas. Tous les droits de douane que Trump a imposés au Canada et au Mexique pour les forcer à renégocier l’ALENA a conduit à un nouvel accord tellement similaire à l’ancien que vous avez besoin d’une loupe pour trouver la différence. (Et le nouveau peut ne même pas passer le Congrès.) Et au récent sommet du G20, Trump a accepté une pause dans sa guerre commerciale avec la Chine, en annulant l’instauration de nouveaux droits de douanes, en contrepartie, d’après ce que je peux en dire, d’un discours vaguement conciliant.

Mais pourquoi les guerres commerciales de Trump échouent-elles ? Le Mexique est une petite économie à côté d’un géant, donc vous pouvez penser (et Trump l’a certainement pensé) qu’il serait facile de le faire plier. La Chine est une superpuissance économique, mais elle nous vend bien plus de produits qu’on ne lui en achète, donc vous pouvez penser qu’elle serait vulnérable aux pressions américaines. Donc pourquoi Trump n’arrive-t-il pas à imposer sa volonté économique ?

Il y a selon moi trois raisons. Premièrement, la croyance que nous pouvons facilement gagner les guerres commerciales reflète un certain solipsisme qui a notamment désastreusement façonné notre politique en Irak. Trop d’Américains qui détiennent le pouvoir semblent incapables de comprendre que nous ne sommes pas le seul pays avec une culture, une histoire et une identité singulières, fier de son indépendance et extrêmement réticent de prendre des décisions qui s’apparenteraient à une capitulation vis-à-vis de rivaux étrangers. (…) En particulier, l’idée que la Chine acceptera un accord qui ressemble à une capitulation humiliante auprès des Etats-Unis est irréaliste.

Deuxièmement, les "hommes des droits de douane" de Trump vivent dans le passé, sans connaître la réalité de l’économie moderne. Ils parlent avec nostalgie des politiques de William McKinley. Mais à l’époque, la question "où a-t-on fabriqué cette chose ?" avait généralement une réponse simple. Aujourd’hui, en revanche, quasiment chaque bien manufacturé est le produit d’une chaîne de valeur mondiale qui s’étend sur plusieurs pays. Cela fait monter les enjeux : les entreprises américaines étaient hystériques à l’idée que l’ALENA soit remis en cause, parce qu’une partie significative de leur production dépend d’intrants mexicains. Elles craignent aussi les effets des droits de douane : quand vous taxez des biens assemblés en Chine, mais avec plusieurs composants venant de Corée du Sud ou du Japon, l’assemblage ne se déplace pas aux Etats-Unis, mais vers d’autres pays asiatiques comme le Vietnam.

Enfin la guerre commerciale de Trump n’est pas populaire ; en fait, elle passe mal aux sondages, donc lui non plus. Cela le laisse politiquement vulnérable aux représailles étrangères. La Chine peut ne pas acheter autant aux Etats-Unis qu’elle ne leur vend, mais son marché agricole est crucial pour les électeurs des Etats fermiers dont Trump a désespérément besoin. La vision de Trump d’une guerre commerciale facile à gagner se transforme en guerre d’usure politique qu’il est certainement moins en mesure de soutenir que les dirigeants chinois, même si la Chine en est économiquement affectée.

Donc, comment cela va-t-il finir ? Les guerres commerciales n’aboutissent généralement pas à de claires victoires, mais elles laissent souvent des cicatrices durables sur l’économie mondiale. Les droits de douane (…) que les Etats-Unis ont imposés en 1964 pour chercher vainement à forcer l’Europe à acheter ses poulets gelés sont toujours en place, 55 ans après.

Les guerres commerciales de Trump sont bien plus massives que les guerres commerciales passées, mais elles vont probablement avoir le même résultat. Trump va sous doute essayer de présenter une poignée de concessions étrangères triviales comme une grande victoire, mais le résultat sera bien en définitive l’appauvrissement de tous. En outre, l’acharnement de Trump sur les accords commerciaux passés a porté atteinte à la crédibilité américaine et affaibli la règle de droit internationale.

Oh, et ai-je dit que les droits de douane de McKinley étaient profondément impopulaires, même à l’époque ? En fait, dans son dernier discours sur le sujet, McKinley offrit ce qui ressemble à une réponse directe (…) au trumpisme, en déclarant que "les guerres commerciales ne sont pas rentables"et en appelant "à la bonne foi et aux relations commerciales amicales". »

Paul Krugman, « Trump is losing his trade wars », 4 juillet 2019. Traduit par Martin Anota

aller plus loin…

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

mercredi 29 mai 2019

La guerre commerciale reprend

Par Martin Anota le mercredi 29 mai 2019, 16:00 - Commerce international

« Le 5 mai, Donald Trump a soudainement révélé qu’un accord commercial avec la Chine n’était finalement pas imminent. Au contraire, l’administration Trump a relevé le 10 mai des droits de douane antérieurs de 10 % sur 200 milliards d’importations chinoises en les passant à 25 % et a menacé d’appliquer des droits de douane de 25 % au reste des importations chinoises d’ici fin juin (ce qui correspond à 300 milliards de biens). La Chine, bien sûr, a répliqué en annonçant des droits de douane de 25 % sur 60 milliards de dollars de biens américains à partir du 1er juin. Surpris, les marchés boursiers ont chuté en réponse, le S&P500 perdant 4 % la première semaine de cette nouvelle flambée de guerre commerciale.

Le mystère, c’est pourquoi les investisseurs financiers et d’autres ont pu croire les déclarations de la Maison blanche qu’un accord avec la Chine était sur point d’être signé. Pourquoi croire l’administration Trump sur une telle chose ? (…) Est-ce que quiconque s’attendait à ce que la Chine, si fière, accepte, sans concessions significatives en retour, de laisser les Etats-Unis écrire certaines de ses lois et juger de façon unilatérale si c’est convenable ?

Les contradictions dans le commerce de Trump

La politique commerciale des Etats-Unis est désormais une masse d’objectifs contradictoires :

- D’un côté, les responsables et défenseurs de l’administration Trump défendent les droits de douane élevés en y voyant un expédient regrettable, mais temporaire, un moyen nécessaire pour atteindre un objectif stratégique, une arme permettant au négociateur en chef de forcer la Chine et d’autres partenaires à l’échange à faire des concessions. D’un autre côté, Donald Trump lui-même ne donne pas l’air de s’inquiéter à l’éventualité que les droits de douane restent à jamais en place. (Son "amour pour les droits de douane" remonte apparemment aux années quatre-vingt). Il persiste à affirmer que la Chine paiera le coût des droits de douane, en renvoyant de l’argent dans les bons du Trésor américains. Quoi de mieux ? Il semble aussi penser que ce serait bien s’il y avait à long terme un découplage des économies chinoise et américaine, mais ne pas s’alarmer des pertes de gains des échanges, notamment du démantèlement des chaînes de valeur desquelles dépendent crucialement de nombreuses entreprises des deux pays.

- A nouveau, d’un côté une demande prioritaire est que la Chine permettre aux entreprises américaines de lancer plus facilement des opérations en Chine (en s’assurant plus scrupuleusement que les firmes n’aient pas à livrer un savoir technologique ou d’autres propriétés intellectuelles aux partenaires locaux). D’un autre côté, une autre demande absolument prioritaire pour Trump est l’accroissement des exportations nettes des Etats-Unis vers la Chine. Cela reviendrait à ce que les entreprises américaines produisent aux Etats-Unis plutôt qu’en Chine.

- Une ancienne contradiction : les Etats-Unis demandent à la Chine d’arrêter d’intervenir sur le marché des changes, tout en lui demandant de maintenir la valeur du renminbi à un haut niveau. Ces deux demandes ont été en contradiction directe depuis 2014, quand les forces de marché tournaient dans le sens d’une dépréciation du renminbi.

Il est utile de notre d’autres incohérences commerciales de Trump.

Avons-nous à comprendre l’"incidence" d’un impôt ?

La bonne réponse à la question des coûts est que les Etats-Unis (et l’économie mondiale aussi) verront leur situation se détériorer si nous nous retrouvons indéfiniment avec ces plus hauts droits de douane, ce qui semble désormais possible.

La croyance enthousiaste de Trump que ses droits douanes amèneront la Chine à aider à financer le gouvernement américain est farfelue. Un droit de douane est un impôt et les consommateurs et entreprises américains sont ceux qui la supportent, pas la Chine. (La réduction estimée du revenu réel américain est de 1,4 milliards de dollars par mois.)

En fait, dans la mesure où il peut y avoir une vérité derrière l’affirmation selon laquelle le gouvernement chinois subventionnait des produits tels que les panneaux solaires, les droits de douane instaurés depuis janvier 2018 empêchent désormais le gouvernement chinois de subventionner les Etats-Unis.

Il est vrai que, en théorie, les exportateurs chinois auraient pu connaître une perte de demande en conséquence de tous ces droits de douane suffisamment importante pour les forcer à réduire leurs prix. Les étudiants en cours de sciences économiques apprennent à réfléchir sur l’"incidence" d’une taxe, c’est-à-dire identifier qui en supporte en définitive le coût. Mais deux nouvelles études réalisées par d’éminents économistes examinent les données de 2018 et constatent que (1) les Chinois n’ont en effet pas réduit leur prix et que, par conséquent, (2) le fardeau de la hausse des prix a pesé sur les seules épaules des ménages américains. Donc, nous n’avons même pas besoin des cours d’économie : le simple bon sens nous donne la bonne réponse dans ce cas. (…)

Si Trump poursuit en mettant à exécution sa menace d’étendre les droits de douane à tous les produits importés de Chine, le coût pour un ménage américain typique serait de 300 à 800 dollars par an selon une première estimation et de 2.200 dollars selon une autre estimation. Ce coût supporté par les consommateurs ne prend pas en compte le coût que les exportations perdues feraient subir aux entreprises, travailleurs et fermiers américains. Des pertes sont occasionnées sur exportations non seulement via les représailles chinoises, mais aussi via d’autres canaux, notamment l’appréciation du dollar vis-à-vis du renminbi.

Au moins dans un domaine, les politiques commerciales de Trump nuisent actuellement au Budget américain. La Chine a répliqué en ciblant tout particulièrement le soja et d’autres produits agricoles américains. L’administration Trump, sensible aux Etats fermiers pour des questions électorales, cherche à compenser les fermiers avec des milliards de dollars de subventions fédérales, dont l’essentiel va entre les mains des plus riches fermiers. C’est encore un autre coup porté contre le contribuable américain.

Avons-nous à comprendre l’avantage comparatif ?

Les économistes ont depuis longtemps affirmé, avec dépit ou suffisance, que l’on ne peut s’attendre à ce que public comprenne le principe des gains du commerce sans qu’on lui ait enseigné le principe de l’avantage comparatif de David Ricardo. Paul Samuelson avait identifié le principe comme à la fois vrai et pourtant peu évident.

Mais nous n’avons en fait pas besoin d’assimiler le principe de l’avantage comparatif pour comprendre l’idée basique des gains mutuels du commerce. Si à la fois l’acheteur et le vendeur s’accordent volontairement pour procéder à un échange, alors tous les deux y gagnent. Cela suppose qu’ils soient de bons juges de ce qu’ils veulent ; meilleurs, du moins, que ne l’est le gouvernement. Cette hypothèse est habituellement correcte, avec quelques exceptions (comme l’achat d’opium).

La théorie de l’avantage comparatif permet de faire des prédictions utiles, en indiquant par exemple quel pays va choisir d’exporter quel bien ; bien elle n’est pas très importante pour comprendre la présomption basique que les deux côtés tirent un gain du commerce volontaire. A nouveau, le sens commun nous donne la bonne réponse.

Dire que les deux pays gagnent à commercer ensemble ne revient pas à affirmer que chaque résident de chaque pays y gagne. Bien sûr, un essor du commerce donne lieu à la fois à des « gagnants et des perdants » dans chaque pays. Comme le fait n’importe quel changement majeur. Les droits de douane créent également des gagnants et des perdants. Mais les gagnants tendent à être plus nombreux que les perdants quand le commerce est libéralisé, tandis que les perdants tendent à être plus nombreux que les gagnants quand les droits de douane sont relevés.

Des droits de douane sans gagnants

Donald Trump semble avoir mis en œuvre un exemple spectaculaire de cette généralisation : sa guerre commerciale a nui à presque chaque pan de l’économie américaine, avec très peu de gagnants. Les perdants incluent juste quelques consommateurs, mais aussi des entreprises et les travailleurs qu’elles emploient, que ce soit des fermiers qui perdent leurs marchés à l’exportation ou les industriels qui sont forcés de payer plus cher pour se fournir en intrants. Même l’industrie automobile américaine, qui ne demandait pas cette "protection", voit sa situation se détériorer sur tous les plans, ayant à payer plus cher pour s’approvisionner acier et obtenir les pièces des voitures.

Trump est proche d’accomplir quelque chose que l’aurait pu croire impossible : des droits de douane qui ne bénéficient à quasiment personne. Nous pourrions avoir à reconsidérer la théorie de l’économie politique qui considère que le protectionnisme est habituellement la conséquence d’intérêts particuliers qui détiennent un pouvoir disproportionné. Il ne suffit pas de remonter trente ans en arrière, aux critiques lancées contre le Japon des années quatre-vingt. Nous pourrions avoir à retourner il y a trois siècles, aux mercantilistes qui précédèrent Adam Smith (1776) et Les Lumières. Les mercantilistes n’aimaient pas le commerce parce qu’il favorisait les individus libres aux dépens de l’Etat. »

Jeffrey Frankel, « The trade war resumes », in Econbrowser (blog), 26 mai 2019. Traduit par Martin Anota

aller plus loin...

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

« billets précédents - page 1 de 3