« Deux articles publiés dans la revue Bloomberg il y a une semaine se penchent sur John Taylor, l’un des grands favoris pour diriger la Réserve fédérale. Mais si le premier le qualifie de faucon (hawk), le second le qualifie de colombe (dove).

Le premier article, écrit par Garfield Clinton Reynolds, note que : "le dollar s’est apprécié et le taux sur les obligations du Trésor a chuté lundi après que Bloomberg News ait indiqué que le Président Donald Trump s’est dit impressionné par Taylor lors d’un récent entretien à la Maison blanche". Beaucoup semblent penser que cet économiste de 70 ans relèverait davantage les taux d’intérêt que ne le ferait l’actuelle présidente de la Fed, Janet Yellen, si elle restait en place. C’est notamment parce qu’il est l’architecte de la règle de Taylor, une règle largement utilisée par les responsables de la politique économique comme guide pour fixer les taux depuis qu’il l’a développée au début des années quatre-vingt-dix.

Mais le second article, rédigé par Rich Miller, affirme que "le fait que Taylor croit en l’économie de l’offre fait de lui davantage une colombe que Yellen". Miller s’explique : "alors que Taylor croit l’administration Trump peut substantiellement stimuler la croissance économique sans générer d’inflation via la déréglementation et des mesures fiscales, Yellen est plus prudente sur leurs effets. Cela suggère que le Républicain Taylor serait moins susceptible d’accroître les taux d’inflation en réponse à une accélération de l’activité qui résulterait de la mise en œuvre de ces mesures de politique économique".

Qu’est-ce qui fait d’une personne un faucon ? Le fait qu’elle favorise une politique basée sur des règles ne suffit pas. Un banquier central peut utiliser une variante de la règle de Taylor qui implique une très faible réaction à l’inflation ou qui permette une inflation très élevée en moyenne. Le fait qu’une personne croit ou non en l’efficacité des politiques d’offre ne fait pas d’elle un faucon ou une colombe. Rappelons la règle de Taylor qu’avançait Taylor dans son article de 1993 :

r = p + .5y + .5(p – 2) + 2,

où r est le taux des fonds fédéraux, y est l’écart en pourcentage du PIB réel par rapport à une cible et p est l’inflation au cours des 4 trimestres précédents. Taylor note (p. 202) que l’inflation retardée est utilisée comme indicateur pour l’inflation anticipée et y=100(Y-Y°)/Y° où Y est le PIB réel et Y° est le PIB tendanciel (un indicateur pour le PIB potentiel).

Les coefficients de 0,5 associés aux termes y et (p-2) reflètent la façon par laquelle Taylor a estimé que la Fed se comportait approximativement, mais en général une règle de Taylor peut avoir des coefficients différents en fonction des préférences de la banque centrale. Cette dernière peut aussi avoir une cible d’inflation qui ne soit pas égale à 2 % et remplacer le terme (p-2) par (p-p°). Le fait de s’engager réellement à suivre une règle de Taylor ne vous dit pas quel taux d’inflation à l’état régulier, ni quelle volatilité accepterait un banquier central. Par exemple, une banque centrale peut suivre une règle avec p°=5 et un coefficient relativement large sur y et un petit coefficient sur (p-5), ce qui permet une inflation à la fois forte et volatile.

Qu’est-ce que les croyances « du côté de l’offre » impliquent-elles ? Eh bien, Miller pense que Taylor croit que les mesures de Trump en matière de fiscalité et de déréglementation vont accroître le PIB potentiel ou Y°. Pour une valeur donnée de Y, une estimation révisée à la hausse de Y° implique une révision à la baisse de l’estimation de y, ce qui implique un r plus faible. Donc, oui, à très court terme, nous pouvons voir un plus faible r de la part d’un banquier central qui "croit" en l’économie de l’offre que ceux qui n’y croient pas, toute chose égale par ailleurs.

Mais que se passe-t-il si Y° ne s’accroît pas autant qu’un banquier central partisan de l’offre ne le pense ? Alors, le moindre r va se traduire par un p plus élevé (mais aussi un Y plus élevé), si bien que la banque centrale va réagir en accroissant r. Aussi longtemps que la banque suit le principe de Taylor (donc que la somme des coefficients de p et p-p° dans la règle soit supérieur à l’unité), alors l’inflation d’équilibre à long terme sera p°.

Les paramètres de la règle de Taylor reflètent les préférences de la banque centrale. Les variables du côté droit, comme Y°, sont l’objet d’une mesure ou d’une prévision. Cela reflète les compétences d’une banque centrale en matière de mesure et de prévision, des compétences qui dépendent de facteurs allant de la puissance des économistes de son personnel (…) à la volatilité et à l’imprévisibilité des autres conditions et politiques économiques.

Ni Taylor, ni Yellen ne semblent vouloir désirer changer la cible d’inflation pour autre chose que qu’une inflation de 2 % (et même s’ils le voulaient, ils ne pourraient pas prendre unilatéralement cette décision). Ils ne présentent par contre peut-être pas les mêmes préférences lorsqu’il s’agit de décider de stabiliser l’inflation relativement à la production et je pense que, à cet égard, Taylor est davantage faucon que Yellen.

Les tentatives de Yellen visant à chercher des mesures alternatives de conditions sur le marché du travail par le passé concernent aussi Y°. Dans certaines versions de la règle de Taylor, ce sont des mesures de chômage à la place des mesures de la production (l’idée est qu’ils varient en général de concert). La volonté de considérer de multiples mesures de l’emploi ou de la production se ramène finalement à une tentative visant à obtenir une meilleure mesure de la distance que l’économie accuse vis-à-vis de son "potentiel". Cela ne rend pas en soi une personne plus ou moins "hawkish".

Entre parenthèses, toute cette discussion présume que la politique monétaire elle-même (et, plus généralement, les déplacements de la demande globale) ne modifient pas Y°. Or la prise en compte des effets d’hystérèse amènent à rejeter cette hypothèse. »

Carola Binder, « Is Taylor a hawk or not? », in Quantitative Ease (blog), 24 octobre 2017. Traduit par Martin Anota

aller plus loin... lire « La règle de Taylor doit-elle être une référence pour la politique monétaire ? »

Tag - Fed

jeudi 26 octobre 2017

Fed : John Taylor est-il vraiment un faucon ?

Par Martin Anota le jeudi 26 octobre 2017, 21:39 - Politique monétaire

mardi 20 juin 2017

Le problème de la Fed avec l’inflation

Par Martin Anota le mardi 20 juin 2017, 10:00 - Politique monétaire

« La Fed a relevé son principal taux directeur d’un quart de point de pourcentage. Cette mesure n’a surpris personne, mais elle a amené les économistes à s’interroger sur la relation de la Fed avec l’inflation. Nous passons en revue les plus récentes contributions.

Joseph Gagnon (…) affirme que la réunion de la Fed a eu son lot de surprises. Premièrement, Janet Yellen a affirmé que la baisse de 2 % à 1,5 % en avril du taux d’inflation que privilégie la Fed s’expliquait par une évolution exceptionnelle et transitoire des prix des services de téléphonie mobile et des produits pharmaceutiques en mars. Gagnon se demande si le comité fédéral d’open market (FOMC) ne renouerait pas avec sa mauvaise manie des années soixante-dix, lorsqu’il persistait à expliquer le niveau d’inflation d’alors en mettant sans cesse en avant des facteurs exceptionnels. Deuxièmement, le comité fédéral a donné des détails sur la façon par laquelle il comptait graduellement réduire son bilan et il a indiqué que le processus pourrait débuter à un moment ou un autre au cours de l’année. Yellen a refusé de dire si le comité fédéral augmenterait ses taux lors de la réunion où elle débuterait la contraction de bilan, mais Gagnon pense que la contraction de bilan peut commencer en septembre et que la prochaine hausse de taux peut attendre jusqu’à décembre. Troisièmement, Yellen a été interrogée à propos d’une lettre signée par divers économistes appelant le comité de politique monétaire à relever sa cible d’inflation ou à changer le cadre de sa politique monétaire pour éviter que l’inflation demeure sous la cible et elle s’est montrée étonnamment ouverte à cette suggestion, en disant qu’il s’agit d’une question très importante que le comité de politique monétaire étudierait.

Jared Bernstein se demande aussi si la Fed ne serait pas en train de mener une vieille guerre. Certes l’économie américaine est proche du plein emploi, mais la hausse de l’indicateur préféré de la Fed, le déflateur des dépenses de consommation personnelle, est inférieur à la cible d’inflation de 2 % et ralentit. Elle a ralenti en passant de 1,8 % lors des deux premiers mois de l’année à 1,6 % au cours des deux derniers mois. Les anticipations restent également basses (inférieures à 2 %). C’est l’opposé de ce à quoi on pourrait s’attendre si les tensions sur le marché du travail alimentaient la hausse des prix et c’est une raison légitime pour ne pas chercher à appuyer sur les freins avec une autre hausse des taux. (…) En regardant les prévisions de la Fed concernant l’évolution future de l’inflation, Bernstein note que la Fed croit que l’inflation va rejoindre l’inflation de 2 %, mais l’inflation observée continue d’ignorer ses prédictions. Cela suggère un problème avec le modèle.

Larry Summers a présenté les cinq raisons l’amenant à penser que la Fed est peut-être en train de commettre une erreur. Premièrement, la Fed n’est en ce moment pas crédible avec les marchés. Ses points prédisent quatre hausses de taux au cours des 18 mois alors que le marché s’attend à moins de deux hausses. Les marchés ne partagent pas l’opinion de la Fed selon laquelle l’accélération de l’inflation constitue un risque majeur ; en fait, ils ne croient pas que la Fed atteigne sa cible d’inflation de 2 % de si tôt. Deuxièmement, la Fed affirme qu’elle a un engagement symétrique concernant sa cible d’inflation de 2 %. Après une décennie où l’inflation a été inférieure à sa cible, la politique monétaire doit être fixée en vu de relever modestement la cible d’inflation durant un boom avec l’anticipation que l’inflation va décliner au cours de la récession suivante. Une cible d’inflation plus élevée implique une politique monétaire bien plus souple que ce qui est actuellement envisagé. Troisièmement, les attaques préventives contre l’inflation, telles que les attaques préventives contre pays, dépendent de la capacité à juger les menaces de façon précise. La vérité est que nous avons peu de capacité pour juger quand l’inflation va s’accélérer de façon significative. La courbe de Phillips est au mieux peu présente dans les données relatives aux 25 dernières années. Quatrièmement, il y a une bonne raison de croire qu’un niveau donné de taux est biens moins expansionniste que par le passé en raison de forces structurelles qui contribuent à accroître les propensions à épargner tout en réduisant les propensions à investir. Cinquièmement, pour abandonner sa connexion à la stabilité des prix, la Fed doit seulement affirmer que son objectif est d’assurer que l’inflation atteigne en moyenne 2 % au cours de très longues périodes de temps. Ensuite, elle doit faire savoir que l’inflation a beau être persistante, il est très difficile de la prévoir et signaler qu’elle va se focaliser sur les données relatives à l’inflation et aux anticipations d’inflation plutôt que des indicateurs de production et du chômage pour prévoir l’inflation. Avec tout cela pris en compte, la Fed ramènerait ses prévisions de taux d’inflation à celles du marché et gagnerait en crédibilité. Cela permettrait à l’inflation de se rapprocher de la cible de 2 % et donnerait plus de marge pour que l’emploi et la production s’accroissent davantage.

David Beckworth affirme que soit la Fed est l’institution la plus malchanceuse du monde, soit la Fed a un problème. Il croit que la Fed a commencé à avoir un problème avec l’inflation à 2 % à peu près lorsqu’a éclaté la Grande Récession. Le résumé des prévisions économiques du comité fédéral montre une tendance centrale des membres du comité depuis 2008 à indique qu’il voit l’inflation optimale non pas à 2 %, mais quelque part entre 1 et 2 %. La performance effective de l’indicateur d’inflation préféré de la Fed, le déflateur des dépenses de consommation personnelle, est cohérente avec cette idée. Celui-ci s’est élevé en moyenne à environ 1,5 % de % depuis la reprise, c’est-à-dire depuis le milieu de l’année 2009. Beckworth affirme que c’est révélateur des préférences et ne découle pas d’une série d’incidents provoquée par la malchance. La Fed ne cible explicitement une inflation de 2 % que depuis 2012, mais plusieurs études ont montré qu’elle a implicitement fait cela depuis les années quatre-vingt-dix. Donc cela a réellement été un problème pour la Fed pendant plus de huit ans et les remarques de Janet Yellen en deviennent décevantes à entendre. On penserait qu’après quasiment une décennie au cours de laquelle l’inflation a été inférieure à sa cible de 2 % il pourrait y avoir une prise de conscience de la part du comité fédéral qu’il "traite les 2 % comme un plafond plutôt que comme une cible" (comme l’a affirmé Neel Kashkari, le président de la Réserve fédérale de Minneapolis).

Cardiff Garcia (…) se montre également critique quant à la décision de la Fed. Il affirme que depuis le tout début de la reprise, la Fed a eu une vision trop pessimiste du potentiel dont dispose l’économie pour réduire le chômage avant de buter sur des obstacles structurels. La Fed s’est aussi montrée bien pessimiste quant au potentiel du marché du travail à se cicatriser lors des premières années de la reprise. Le taux de long terme attendu n’a commencé à chuter de nouveau qu’à partir du milieu de l’année 2013, comme le taux de chômage continua de poursuivre sa baisse tendancielle. Dans la mesure où le taux de chômage est parvenu à atteindre 4,3 % sans que l’inflation s’accélère, la Fed semble avoir eu une vision excessivement pessimiste de la capacité de l’économie à rebondir. La question est alors : A-t-elle eu raison de ne pas s’attendre à ce que le taux chute autant qu’il le fit ? Avec le recul, il est impossible de dire oui. En réponse à une question qu’on lui avait posée, Janet Yellen suggéra qu’il est toujours difficile d’estimer le taux de chômage de long terme. Garcia affirme qu’elle a raison, mais tirer des leçons du passé signifie reconnaître les erreurs passées. Si la Fed avait saisi plus tôt la nature de l’économie, peut-être qu’elle aurait compris qu’elle pouvait être plus agressive (…). On pourrait penser que l’échec continu de la Fed à (…) maintenir de façon soutenable l’inflation à proximité de la cible et (…) une croissance plus saine des salaires trouve son origine dans cette erreur passée. Etant donné que l’estimation de long terme du taux de chômage reste au-dessus du taux actuel malgré la faiblesse de l’inflation et de la croissance des salaires, on pourrait aussi penser que la Fed continue de commettre cette erreur. »

Silvia Merler, « The Fed’s problem with inflation », in Bruegel (blog), 19 juin 2017. Traduit par Martin Anota

« Un plein emploi en trompe-l’œil aux Etats-Unis »

« La courbe de Phillips est-elle bien morte ? (édition américaine) »

mardi 18 avril 2017

Comment la Fed doit-elle réagir à la borne inférieure zéro ?

Par Martin Anota le mardi 18 avril 2017, 15:00 - Politique monétaire

« (…) En utilisant des modèles économétriques pour simuler la performance de l’économie américaine, Michael Kiley et John Roberts ont constaté que, sous certaines hypothèses, les taux d’intérêt de court terme pourraient être à l’avenir à zéro entre 30 % et 40 % du temps, ce qui réduirait la marge dont dispose la Fed pour assouplir sa politique monétaire lorsque cela est nécessaire. Par conséquent, leurs simulations prédisent que la future performance économique sera en moyenne molle, avec une inflation bien inférieure à la cible de 2 % que suit la Fed et avec une production inférieure à son potentiel. (…) La Fed doit maintenant expliquer comment elle fera face aux prochains épisodes où ses taux seront contraints par leur borne zéro. Dans ce billet, je vais discuter des avantages et inconvénients d’une proposition majeure, qui consisterait pour la Fed à relever sa cible d’inflation officielle. Les arguments en faveur de cette proposition sont, au mieux, nuancés. En me basant sur les analyses de Kiley et Roberts, je vais ensuite considérer certaines alternatives que je crois plus prometteuses.

Les arguments en faveur du relèvement de la cible d’inflation

Le risque de buter sur la borne inférieure zéro dépend surtout du niveau « normal » des taux d’intérêt, c’est-à-dire du niveau des taux que l’on s’attend à voir prévaloir lorsque l’économie opère au plein emploi avec une stabilité des prix et une politique monétaire neutre. Qu’est-ce qui détermine le taux normal ? En général, un taux d’intérêt peut être exprimé comme la somme du taux réel (ou ajusté à l’inflation) et du taux d’inflation attendu. Les estimations actuelles du taux d’intérêt réel susceptible de prévaloir durant les temps normaux tournent autour de 1 %, bien en-dessous des estimations du passé récent. Avec l’engagement de la Fed à maintenir l’inflation proche de 2 % à plus long terme, un taux réel de 1 % implique que le niveau moyen des taux d’intérêt (nominaux) devrait être à l’avenir autour de 3 %. Comme Kiley et Roberts le montrent via leurs simulations, ce faible niveau accroît grandement le risque que, toute chose égale par ailleurs, la politique monétaire se retrouve contrainte par la borne inférieure zéro. Cela signifie que dans un monde de taux durablement faibles nous pouvons fréquemment nous retrouver dans des situations où la Fed aimerait réduire son taux directeur, mais où elle est incapable de le faire. Cela ne manquera pas de peser sur la performance économique.

Une solution potentielle à ce problème que des économistes d’envergure comme Olivier Blanchard ont proposée consisterait pour la Fed à relever sa cible d’inflation. Supposons par exemple que la Fed fixe sa cible d’inflation à 3 % et que le taux d’intérêt réel normal reste à 1 %. Si les marchés sont confiants quant à la capacité de la Fed à atteindre constamment la cible, alors le niveau normal des taux d’intérêt devrait aussi augmenter. Dans cet exemple, il passerait de 3 % à 4 %, ce qui permettrait d’accroître la marge dont dispose la banque centrale pour réduire son taux d’intérêt en périodes de récession ou de faible inflation.

Le soutien en faveur d’un relèvement de la cible semble s’accroître avec les craintes à propos de la borne inférieure zéro. Dans un récent billet (…), Stephen Cecchetti et Kermit Schoenholtz citent quatre arguments en faveur d’un tel relèvement : i) le déclin persistant des taux d’intérêt normaux ; ii) des constats (comme ceux de Kiley et Roberts) selon lesquels la fréquence et la sévérité des futurs épisodes de borne inférieure zéro pourraient être pires que ce que l’on pensait précédemment, en dépit du faible niveau des taux d’intérêt normaux ; iii) certaines preuves empiriques, tirées d’une étude portant sur les années 1970, suggérant que les coûts d’une plus forte inflation peuvent être moindres que ce que l’on pensait précédemment ; et iv) des calculs qui suggèrent que les mesures d’inflation standards pourraient surévaluer bien plus qu’on ne le pensait la hausse du coût de la vie.

Je vais ajouter un autre avantage important à cette approche : un relèvement de la cible d’inflation de la Fed est une mesure relativement simple à mettre en œuvre et facile à communiquer au public. En particulier, le cadre de politique de la Fed, qui est déjà construit autour du ciblage du taux d’inflation, n’aurait pas à changer.

Quelques arguments contre le relèvement de la cible d’inflation

Il y a cependant certains raisons amenant à penser qu’un relèvement de la cible d’inflation de la Fed puisse ne pas être une aussi bonne idée que ça. Premièrement, beaucoup des récents propos qui ont été tenus à propos le choix optimal d’une cible d’inflation semblent anhistoriques, dans le sens où ils discutent de ce que serait la cible d’inflation idéale 1) si nous partions de rien et 2) si nous étions certains que les conditions présentes persisteraient indéfiniment. Bien sûr, nous ne partons pas d’une table rase : Il a fallu des années de démonstrations de réussites pour que la Fed et les autres banques centrales parviennent à fermement ancrer les anticipations d’inflation du public aux niveaux actuels, ce qui contribua à stabiliser l’inflation et à améliorer les résultats de politique économique. Il peut être difficile et coûteux d’ancrer les anticipations d’inflation (et donc les taux d’intérêt normaux) à un niveau plus élevé, en particulier lorsque, en entreprenant cela, la Fed montre qu’elle désire déplacer la cible pour ce qui apparaît comme étant des raisons tactiques.

Il est probable que les déterminants de la cible d’inflation, tels que le taux d’intérêt réel qui prévaut, les coûts de l’inflation et la nature du mécanisme de transmission de la politique monétaire, changent à l’avenir. Si la Fed relevait sa cible d’inflation aujourd’hui en se basant principalement sur le faible niveau des taux d’intérêt réels, changerait-elle plus tard à nouveau la cible en réponse à de nouveaux changements des fondamentaux ? Il serait important de le clarifier lorsque le premier changement sera entrepris. Dans un monde changeant, caractérisé par une crédibilité imparfaite et une information incomplète, les anticipations d’inflation du secteur privé ne sont pas faciles à gérer. En particulier, le calcul coûts-bénéfices d’un changement de cible doit incorporer les coûts de transition, notamment le risque de générer de l’instabilité sur les marchés et une incertitude économique.

Deuxièmement, bien que qu’il s’avère difficile et controversé de quantifier les coûts économiques de l’inflation, nous savons que l’inflation est très impopulaire parmi la population. Cela peut être dû à des raisons que les économistes jugent peu convaincantes : par exemple, les gens peuvent croire que les hausses de salaire qu’ils reçoivent sont pleinement acquises (c’est-à-dire, qu’elles ne sont pas dues en partie à l’inflation), tout en blâmant l’inflation pour l’érosion du pouvoir d’achat de ces salaires. Ou peut-être que le public perçoit des coûts d’inflation (la plus grande difficulté à calculer et à planifier lorsque l’inflation est élevée, par exemple) que les économistes ont des difficultés à quantifier. Si l’antipathie du public envers l’inflation se justifie dans un sens ou un autre, le relèvement de la cible d’inflation (ou le soutien de l’inflation) serait difficile à mettre en œuvre, ce qui réduirait la crédibilité d’une telle annonce par la Fed. Si le relèvement de la cible n’est pas crédible, les taux d’intérêt normaux ne vont pas s’accroître, si bien que l’objectif même de ce relèvement ne sera pas atteint. D’une perspective politique, il semble que, pour le leadership de la Fed, le relèvement de la cible d’inflation soit dominé par une stratégie consistant à faire preuve d’un plus fort activisme à la borne inférieure, ce qui constitue l’approche que la plupart des économiques considèrent être la plus efficace.

Troisièmement, les analyses théoriques suggèrent qu’un relèvement de la cible d’inflation ne soit dans aucun cas la réponse optimale aux inquiétudes relatives à la borne inférieure. Comme on le comprend désormais bien, la réponse préférée sur le plan théorique (voir ici et là pour les formulations classiques) consiste pour la Fed à promettre à l’avance de suive une politique de compensation (make-up) : en l’occurrence, si la présence de la borne inférieure fait que la politique est plus restrictive qu’elle ne l’aurait sinon été, la Fed doit compenser cela en gardant les taux d’intérêt plus faibles plus longtemps après que la borne inférieure ait cessé d’être contraignante, la durée de la période de compensation étant d’autant plus longue que l’épisode de borne inférieure aura été sévère. Si (…) les participants au marché et le public comprennent cette promesse et la jugent crédible, alors l’anticipation d’un assouplissement monétaire dans le futur devrait amortir le déclin de la production et de l’inflation au cours de la période où la borne inférieure est contraignante.

De cette perspective, relever la cible d’inflation est une politique inefficace à deux égards. Premièrement, comme Michael Woodford l’a souligné, cela force la société à supporter les coûts d’une plus forte inflation en tout temps, tandis que sous la politique optimale l’inflation s’accroît seulement temporairement suite aux épisodes de borne inférieure. Deuxièmement, une hausse unique de la cible d’inflation ne calibre pas de façon optimale la vigueur de la réponse de la politique lors d’un épisode de borne inférieure donné à la durée ou à la sévérité de cet épisode. Les simulations de Kiley et Roberts confirment qu’un relèvement de la cible d’inflation permet à la Fed de répondre plus efficacement aux récessions qu’il n’est possible de le faire sous leur scénario de base avec les politiques d’avant-crise. Mais ils constatent aussi que relever la cible d’inflation n’améliore pas autant la performance que certaines stratégies alternatives (voir ci-dessous), et ce même si l’on ignore les coûts d’une hausse permanente de l’inflation associée à une cible plus élevée.

Y a-t-il de meilleures réponses à la borne inférieure qu’un relèvement de la cible d’inflation ?

Si la Fed juge le relèvement de la cible d’inflation comme étant peu efficace, que peut-elle faire d’autre pour réduire la fréquence et la sévérité des futurs épisodes de borne inférieure zéro ? Une possibilité (…) consisterait simplement à reprendre et améliorer les approches utilisées entre 2008 et 2015. Les stratégies que la Fed a utilisées pour répondre à la borne inférieure zéro inclurent initialement une réduction agressive des taux d’intérêt, l’assouplissement quantitatif, le guidage des anticipations (forward guidance) à propos des futures trajectoires de taux d’intérêt et une stratégie de « gestion du risque » qui se traduit par une remontée très prudente de zéro lorsque le temps de la normalisation arrive. Comme je l’ai précédemment noté, beaucoup de responsables au sein de la Fed et d’économistes ont aussi appelé à un usage plus actif de la politique budgétaire lors des forts ralentissements de l’activité. Cette approche plus incrémentale a l’avantage de ne pas requérir de brutaux changements du cadre actuel de la politique de la Fed et certaines études suggèrent que cela peut marcher, du moins avec les ralentissements modérés, même sans soutien de la part de la politique budgétaire. Cependant, il n’est pas clair que cette approche plus conservatrice suffise pour faire face à une très brutale récession qui pousserait les taux à leur borne inférieure pendant une période prolongée.

Si la Fed veut aller plus loin, elle pourrait considérer l’idée de changer ce qu’elle cible, c’est-à-dire d’abandonner le ciblage d’inflation pour cibler une autre variable économique. Plusieurs cibles alternatives ont été proposées et chacune d’entre elles a aussi bien des avantages que des inconvénients. Une possibilité est le ciblage du niveau des prix. En ciblant un niveau des prix, la Fed s’engagerait à compenser les ratés qu’elle a essuyés en recherchant son niveau d’inflation désiré. Par exemple, si l’inflation chute sous 2 % pendant un temps, la Fed compenserait cela en cherchant une inflation supérieure à 2 % jusqu’à ce que l’inflation moyenne soit retournée à 2 %. L’adoption du ciblage du niveau des prix serait préférable au relèvement de la cible d’inflation, comme le ciblage du niveau des prix est à la fois plus cohérent avec le mandat de stabilité des prix de la Fed et comme il se rapproche d’une politique monétaire de compensation optimale. (Suite à un épisode de borne inférieure zéro, une banque centrale ciblant le niveau des prix serait engagée à compenser toute chute de l’inflation.)

Le ciblage du niveau des prix a également des inconvénients. Par exemple, si une hausse des prix du pétrole ou un autre choc d’offre accroît temporairement l’inflation, une banque centrale qui chercherait à cibler le niveau des prix serait forcée à resserrer sa politique monétaire pour pousser à la baisse les taux d’inflation subséquents, même si l’économie est en pleine récession. A l’inverse, une banque centrale qui ciblerait l’inflation peut « regarder au-delà » d’une hausse temporaire de l’inflation, laissant le passé de l’inflation au passé.

Une autre alternative serait d’essayer de mettre en œuvre une stratégie de compensation optimale, consistant pour la Fed à s’engager à compenser les effets de la borne inférieure zéro en maintenant les taux à un faible niveau pendant un certain temps après que la borne inférieure ait cessé d’être contraignante, la durée de cette période de compensation dépendant explicitement de la sévérité de l’épisode de borne inférieure. Kiley et Roberts considèrent diverses politiques de ce type et montrent dans leurs simulations qu’elles réduisent la fréquence des épisodes de borne inférieure zéro et éliminent largement leurs coûts, tout en maintenant l’inflation moyenne proche de 2 %. Il faut toutefois que la banque centrale communique clairement cette approche et s’assure à ce qu’elle soit crédible, puisque la politique ne marchera pas si les participants au marché et le public ne croient pas que la banque centrale respectera sa promesse de garder les taux à un faible niveau. Cependant, la récente expérience de la Fed avec le forward guidance suggère que de tels engagements par les banques centrales peuvent être efficaces. Ils seraient probablement plus efficaces si les principes de cette approche étaient exposés et expliqués en temps normal, lorsque la borne zéro n’est pas contraignante.

Comme le ciblage du niveau des prix et les politiques de compensation sont intimement liées, elles peuvent être combinées de diverses façons. Par exemple, en promettant de ramener le niveau des prix à sa trajectoire tendancielle après une période à la borne inférieure zéro, la Fed peut utiliser le langage du ciblage du niveau des prix pour préciser son engagement à compenser son incapacité à agir adéquatement lorsque les taux étaient à zéro. (…) »

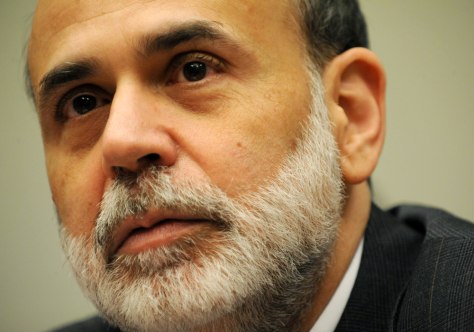

Ben Bernanke, « The zero lower bound on interest rates: How should the Fed respond? », 13 avril 2017. Traduit par Martin Anota

aller plus loin...

« Et si les banques centrales ciblaient une inflation de 4 % ? »

« Quelle est la cible d’inflation optimale ? »

« La stratégie de forward guidance »

« Quelle est l’efficacité du forward guidance à la borne inférieure zéro ? »

« Quels sont les effets macroéconomiques des mesures non conventionnelles de la Fed ? »

lundi 6 février 2017

Comment la Fed doit-elle réduire son bilan ?

Par Martin Anota le lundi 6 février 2017, 17:10

« Pour contribuer à stabiliser le système financier et stimuler la reprise économique, la Réserve fédérale a commencé à la fin de l’année 2008 à acheter de grandes quantités d’actifs financiers, principalement des titres publics et des titres hypothécaires garantis par le gouvernement. Cette politique d’"assouplissement quantitatif" (quantitative easing) a conduit à l’accroissement du bilan de la Fed ; ce dernier représentait moins de 900 millions de dollars avant la crise et représente environ 4.500 dollars aujourd’hui avec notamment environ 2.500 milliards de dollars en bons du Trésor et 1.800 milliards de dollars en titres hypothécaires. La Fed a arrêté d’acheter de larges quantités d’actifs en octobre 2014. Depuis lors, elle a maintenu constante la taille de son bilan, en achetant juste assez pour remplacer les titres arrivés à maturité.

Le Comité fédéral d’open market (FOMC) a clairement indiqué que son actuelle campagne de resserrement impliquerait une contraction du bilan de la banque centrale, mais il a aussi indiqué qu’il n’amorcerait pas le processus tant que la "normalisation du niveau du taux de fonds fédéraux ne soit pas bien avancée". Bref, d’abord des hausses de taux, puis une réduction du bilan. Cependant, plusieurs responsables de la Fed ont récemment évoqué la contraction du bilan, ce qui a amené les participants de marché et d’autres observateurs à penser que les premiers pas dans cette direction puissent être faits plus tôt que prévu.

Est-ce que l’approche suivie par la Fed pour normaliser son bilan a changé ? Tant que je n’entends pas un dirigeant du FOMC ou le Comité dans son ensemble dire le contraire, je pense (et j’espère) qu’elle n’a pas changé. Comme je vais le développer dans ce billet, les arguments justifiant que l’on retarde la normalisation du bilan tant que les taux de court terme ne sont pas significativement plus hauts demeurent aussi puissants que lorsque le FOMC annonça sa stratégie. Je vais principalement souligner deux points:

Premièrement, la communication autour de la politique monétaire sera facilitée et le risque de perturbation de marché sera minimisé si la contraction du bilan, une fois amorcée, est passive et prévisible. En particulier, une fois que la réduction des actifs de la Fed commence, le FOMC doit procéder en faisant l’hypothèse qu’elle ne doit pas être interrompue. Mais comme l’effet de la réduction du bilan sur les conditions financières est incertain, il est prudent de ne pas commencer ce processus jusqu’à ce que les taux d’intérêt de court terme soient assez éloignés de leur borne inférieure effective, laissant au Comité une marge de manœuvre pour compenser tout effet non anticipé.

Deuxièmement, avant de commencer à réduire son bilan, le FOMC devrait avoir une meilleure idée de ce que devrait être sa taille ultime. Comme je vais l’expliquer, dans des scénarii raisonnables, seule une réduction modérée du bilan pourrait au final s’avérer nécessaire, ce qui rend moins impérieux le début du processus de contraction.

Que les choses soient claires. Dans ce billet, je ne vais pas trancher sur le rythme approprié du resserrement monétaire. Je vais par contre affirmer que, indépendamment du rythme de resserrement que choisit le FOMC, ce resserrement doit s’opérer à court terme en accroissant le taux d’intérêt de court terme. Même si une certaine réduction du bilan surviendra à un moment ou à un autre, il n’est pas nécessaire de précipiter le processus.

La réduction du bilan : les arguments justifiant à ne pas le compliquer

La Fed a acheté des actifs à grande échelle parce que, avec des taux d’intérêt proches de zéro, les réductions conventionnelles de taux d’intérêt ne suffisaient pas. Cependant, comme le FOMC le reconnaissait à l’époque, cet outil peu familier n’était pas sans poser des défis ; il est notamment la difficile d’estimer les effets d’un montant donné d’achats d’actifs sur les conditions financières de court terme. Prévoir ce que les participations de marché pourraient déduire à propos de la future politique à partir des annonces du Comité relatives aux projets d’achats d’actifs (le soi-disant effet de signalement) représentait un défi colossal. Quand, en tant que président de la Fed, j’indiquais dans un témoignage en 2013 que le FOMC considérait l’éventualité d’un ralentissement des achats d’actifs si les conditions économiques s’amélioraient suffisamment, les marchés réagirent violemment, si bien que l’on parla de "taper tantrum" : la volatilité s’est brutalement accrue et les taux à plus long terme se sont élevés. L’essentiel de cette réponse passa à travers le canal du signalement, comme quelques participants de marché en déduisirent qu’un ralentissement des achats d’actifs impliquait aussi une hausse plus rapide des taux d’intérêt de court terme. Le "taper tantrum" retomba après que les membres du FOMC revinrent sur cette déduction incorrecte, soulignant que les taux de court terme resteraient faibles bien après que les achats d’actifs soient annulés.

Pour éviter des perturbations similaires durant l’éventuelle contraction du bilan de la Fed, le FOMC a clairement indiqué qu’il se préparait à réduire le bilan, en temps opportun, d’une manière aussi passive et prévisible que possible. Surtout, selon le plus récent guidage formel du FOMC (datant de septembre 2014), la Fed réduira son bilan, non pas en vendant les actifs qu’elle détient, mais en cessant ou en réduisant sa pratique actuelle consistant à remplacer ou reconduire les actifs arrivant à maturité (le "réinvestissement"). En laissant le bilan se contracter sur plusieurs années, sans ventes actives, le FOMC vise à maximiser la prédictibilité et à minimiser toute perturbation du marché.

En principe, éviter les ventes d’actifs n’amène toutefois pas nécessairement à exclure une gestion active du bilan pour des motifs de politique monétaire. Par exemple, le FOMC pourrait répondre aux conditions changeantes en reprenant le réinvestissement à un moment ou à un autre ou il peut faire varier le rythme auquel le réinvestissement est réduit. Je crains que, en pratique, une gestion active de la contraction du bilan entraîne une réaction excessive des marchés financiers, en particulier si les participants de marché (comme lors de l’épisode du "taper tantrum") s’appuient sur les changements dans la trajectoire du bilan pour anticiper les futures politiques de taux. Pour minimiser de tels risques, il semble plus prudent, une fois la fin du réinvestissement annoncée, de laisser ce processus se poursuivre sans davantage de gestion, ce qui se ramène simplement à laisser le bilan décliner jusqu’à ce qu’il atteigne la taille désirée (…). En effet, en analysant les effets de la réduction du bilan lors de la réunion du FOMC en septembre 2015, le personnel de la Fed supposa et sembla conseiller que, une fois amorcé, le processus consistant à laisser les actifs en excès s’éteindre ne soit pas inversé.

Du point de vue de la communication autour de la politique monétaire, une autre raison justifiant à ce que la politique de bilan reste simple et prévisible est que cela va aider le public à mieux interpréter les projections de taux d’intérêt des participants au FOMC. Le degré de resserrement de politique suggéré par les projections actuelles de taux d’intérêt dépend de ce qui se passe avec le bilan ; si la taille du bilan n’est pas liée à la politique de taux d’une façon relativement simple, alors il sera difficile ou impossible de déduire l’orientation de la politique impliquée par un ensemble donné de projections de taux. (On pourrait demander aux participants au FOMC de donner leurs prévisions de la taille du bilan tout comme des futurs taux d’intérêt, mais cela serait très compliqué et peu susceptible d’être utile.)

S’il y a consensus autour de l’idée que l’approche la plus prudente pour contracter le bilan consiste simplement, à un moment ou à un autre, à arrêter le réinvestissement une fois pour toute, alors il semble aussi préférable de retarder le début de ce processus tant que le taux de court terme n’est pas très loin de zéro, une conclusion à laquelle a aussi abouti le personnel de la Fed. C’est la logique de base pour retarder la normalisation du bilan jusqu’à ce que les hausses de taux soient "bien avancées". Si la fin du réinvestissement entraîne un resserrement des conditions financières plus fort qu’attendu ou si l’économie ralentit pour une quelconque raison, alors avoir un taux d’intérêt éloigné de la borne inférieure donnerait au FOMC plus de marge pour réagir.

Quelle devrait être la taille du bilan de la Fed à long terme ?

Pour des raisons de transparence et de prédictibilité, quand le FOMC annonce la fin du réinvestissement, elle doit aussi donner des informations sur la taille et la composition ultimes du bilan. Cela semble toujours être en discussion au sein du Comité. (…) Il y a des arguments raisonnables justifiant le maintien du bilan à une taille indéfiniment large : cela permettrait d’améliorer la transmission de la politique monétaire aux marchés monétaires, d’accroître l’offre d’actifs sûrs à court terme à la disposition des participants de marché et d’accroître la capacité de la banque centrale à fournir des liquidités durant une crise. Cependant, même si aucun de ces arguments ne convainquait les membres du au FOMC, les détentions croissantes de monnaies et des changements dans les méthodes de la Fed dans la mise en œuvre de la politique monétaire peuvent n’imposer que de modestes réductions du bilan, une autre raison amenant à ne pas réduire rapidement le bilan.

La croissance de la demande de monnaie de la part du public est une raison (incontestable) justifiant à ce que le bilan de la Fed soit indéfiniment plus large. Le bilan minimal de la banque centrale, celui qui est cohérent avec la fourniture des quantités de monnaie désirées par le public et rien d’autre, inclurait la monnaie comme principal passif et les titres publics comme principal actif. C’est une jolie bonne description du bilan de la Fed avant la crise : les passifs représentaient environ 300 milliards de monnaies en circulation et les actifs (presque tous en bons du Trésor) étaient seulement légèrement supérieurs. Cependant, la monnaie aujourd’hui en circulation s’élève désormais à 1.500 milliards de dollars. En raison de l’accroissement du PIB nominal, des faibles taux d’intérêt, d’une plus forte demande étrangère pour les dollars et d’autres facteurs, l’équipe de la Fed estime que le montant de monnaie en circulation va atteindre 2.500 milliards, voire plus, au cours de la prochaine décennie. Bref, la seule croissance de la demande de monnaie émanant du public implique que la Fed va nécessiter un bien plus large bilan (en termes nominaux) qu’avant la crise.

En plus de la monnaie, la Fed a aussi désormais un large montant de passifs de court terme, principalement des réserves détenues à la Fed par des banques commerciales et des actifs de court terme émanant d’autres contreparties, telles que les fonds monétaires. Ces passifs ont été acquis lors des achats d’actifs de la Fed, comme les comptes bancaires de ceux qui vendirent des actifs à la Fed furent crédités ; laisser ces actifs s’éteindre réduirait ces passifs. En grande partie, déterminer quelle doit être la taille du bilan de la Fed revient en fin de compte à déterminer le niveau optimal de réserves bancaires et d’autres passifs hors-monnaie de la Fed. Une question clé à cet égard est comment la Fed prévoit de mettre en œuvre sa politique monétaire à l’avenir.

Avant la crise, la Fed fixait les taux d’intérêt de court terme à travers des opérations d’open-market qui faisaient varier la quantité de réserves bancaires dans le système, une technique qui impliquait en moyenne de faibles niveaux de réserves, peut-être environ 10 milliards de dollars. Aujourd’hui, le niveau de réserves bancaires est bien plus élevé, ce qui rend impossible de gérer les taux d’intérêt via de faibles variations de l’offre de réserves. En fait, la Fed gère les taux d’intérêt de court terme en fixant des taux d’intérêt administrés clés, tels que le taux qu’elle verse à la banque sur les réserves détenues à la Fed. Ce "système plancher" (on l’appelle ainsi parce que les taux comme le taux d’intérêt sur les réserves bancaires fixent un plancher sur le taux directeur) fut adopté sous le coup de la nécessité, mais il semble que les membres du FOMC le voient de plus en plus comme un meilleur outil pour gérer la politique monétaire. Selon les minutes de novembre 2016, les participants au FOMC décrivaient l’actuel système plancher comme "relativement simple et efficace à administrer, relativement facile à communiquer et efficace pour assurer le contrôle du taux d’intérêt dans une large gamme de circonstances".

Quel niveau de réserves bancaires serait nécessaire pour que la Fed continue de mettre en œuvre sa politique monétaire avec les méthodes courantes ? Pour s’assurer que le taux plancher fixé par la banque centrale soit toujours effectif, le système bancaire doit être saturé en réserves (ce qui signifie qu’en l’absence du taux d’intérêt fixé et payé par la banque centrale, le rendement des réserves déterminé par le marché serait nul). En décembre 2008, lorsque le taux des fonds fédéraux chuta pour la première fois à zéro et que la Fed commença à utiliser le taux d’intérêt sur les réserves bancaires comme outil de politique monétaire, les réserves bancaires étaient d’environ 800 milliards de dollars. En prenant en compte la croissance du PIB nominal et des passifs bancaires, le niveau critique des réserves bancaires nécessaire pour mettre en œuvre la politique monétaire à travers un système plancher peut être supérieur à 1.000 milliards de dollars et augmenter. En prenant également en compte la demande de monnaie, il n’est pas déraisonnable de penser que la taille optimale du bilan de la Fed soit couramment supérieure à 2.500 milliards de dollars et puisse atteindre 4.000 milliards, voire plus, au cours de la prochaine décennie. En un sens, l’économie américaine "croît dans" le bilan de 4.500 milliards de dollars de la Fed, ce qui réduit la nécessité de réduire rapidement le passif au cours des toutes prochaines années.

Conclusion

A un moment ou à un autre, la Fed est susceptible de réduire la taille de son bilan. Sans prendre de position sur le rythme global du resserrement monétaire, j’ai présenté deux arguments amenant à penser qu’il n’est pas urgent d’amorcer ce processus. Premièrement, pour minimiser le risque que la contraction du bilan perturbe les marchés et l’économie, la meilleure approche consiste à laisser une extinction passive des actifs arrivant à maturé, sans chercher à faire varier le rythme de cette réduction pour des motifs de politique monétaire. Cependant, même avec une telle approche prudente, les effets d’une réduction du bilan de la Fed sont incertains. Par conséquent, il serait prudent de ne pas amorcer ce processus tant que le taux d’intérêt de court terme n’est pas très éloigné de la borne inférieure effective.

Deuxièmement, pour guider adéquatement le public et les marchés, il serait sage pour le FOMC de trouver un consensus à propos de la taille optimale à court terme de son bilan avant de commencer le processus de réduction du bilan. Même s’il rejette certains des arguments les plus exotiques justifiant le maintien d’un large bilan, le FOMC peut toujours au final s’accorder à l’idée que le bilan optimal ne nécessite pas d’être significativement plus faible que son niveau actuel, auquel cas le processus de contraction du bilan n’aura alors ni à être rapide, ni à être amorcé de façon urgente.

Bien sûr, si le large bilan de la Fed s’avérait d’une façon ou d’une autre nuisible, alors ces considérations pourraient être écartées. Il y a cependant peu de signes suggérant que, à ses niveaux actuels, le bilan de la Fed pose de significatifs problèmes pour le fonctionnement des marchés ou de l’économie. »

Ben Bernanke, « Shrinking the Fed’s balance sheet », 26 janvier 2017. Traduit par Martin Anota

mercredi 18 janvier 2017

La Fed et la politique budgétaire

Par Martin Anota le mercredi 18 janvier 2017, 13:53

« Les marchés ont fortement réagi à la victoire de Donald Trump, en poussant à la hausse les cours boursiers, les taux d’intérêt à long terme et le dollar. Même si plusieurs facteurs influencent les prix d’actifs, les anticipations d’une politique budgétaire plus expansionniste sous la nouvelle administration (de plus hautes dépenses, de moindres impôts et de plus larges déficits budgétaires) semblent expliquer une large part du récent comportement des marchés.

La réaction de la Réserve fédérale aux propositions de mesures budgétaires a cependant été bien plus timorée que celle des marchés. Janet Yellen, en décembre, a décrit la banque centrale comme opérant sous "des nuages d’incertitude" et les prévisions des responsables de la Fed publiées après la réunion du comité de politique monétaire du mois de décembre présentèrent peu de changements dans leurs propres prévisions en matière de perspectives économiques ou de trajectoire de taux d’intérêt au cours des prochaines années. Comment la Fed prend-elle en compte la politique budgétaire dans son agenda ? Qu’est-ce qui explique l’ample différence entre les réactions de la Fed et des marchés au changement des perspectives budgétaires depuis l’élection ? Je vais discuter de ces questions dans ce billet et je parviendrai à la conclusion que la réponse prudente de la Fed à la probable réorientation budgétaire fait sens, au regard de ce que l’on sait pour l’instant.

Généralement, les responsables de la Fed voient les développements économiques ou politiques au prisme de leurs prévisions économiques. Les développements qui poussent la trajectoire prévue de l’économie loin des objectifs d’emploi et d’inflation de la Fed requièrent une réponse compensatrice de la part de la politique monétaire ; d’autres changements n’en requièrent pas. Par conséquent, pour déterminer la réponse monétaire appropriée à un nouveau programme budgétaire, les responsables de la Fed doivent tout d’abord évaluer les effets probables de ce programme sur l’économie au cours des deux prochaines années.

La politique budgétaire influence l’économie via plusieurs canaux. Les modèles économétriques utilisés à la Fed pour construire les prévisions tendent à résumer les effets budgétaires en termes de variations de la demande agrégée ou de l’offre agrégée. Par exemple, une hausse des dépenses publiques dans les infrastructures ou une réduction d’impôts qui incite les ménages à dépenser tendent à accroître la demande globale. Les politiques budgétaires affectent aussi l’offre globale, par exemple via les incitations fiscales. Pour prévoir l’impact d’un plan de relance sur l’économie, les modélisateurs de la Fed et les responsables politiques doivent évaluer la taille et le calendrier de ces effets d’offre et de demande, ce qu’ils font en se basant sur la théorie et l’expérience historique.

Les effets d’un programme budgétaire dépendent aussi de l’état de l’économie lorsque ce programme est mis en œuvre. Lorsque j’étais à la tête de la Fed, je me suis déclaré à plusieurs reprises contre l’austérité budgétaire (les hausses d’impôts et la réduction des dépenses publiques). L’économie, à l’époque, souffrait d’un chômage élevé, alors même que la politique monétaire opérait à proximité de ses limites. J’ai appelé (sans succès) à un assouplissement de la politique budgétaire pour stimuler la demande globale et la création d’emplois. Aujourd’hui, avec une économie proche du plein emploi, la nécessité d’une politique expansionniste, même si elle n’a pas entièrement disparue, est beaucoup moins forte qu’elle ne l’était il y a trois ou quatre ans. Il y a toujours des arguments en faveur d’un assouplissement de la politique budgétaire aujourd’hui ; mais, pour accroître la production sans générer des pressions inflationnistes, les autorités devraient désormais placer la focale sur l’amélioration de la productivité et de l’offre agrégée ; par exemple, en améliorant les infrastructures publiques pour rendre notre économie plus efficace ou des réformes fiscales qui promeuvent l’investissement privé.

Même s’il est difficile de savoir à quel point l’optimisme des marchés s’explique par les annonces faites par la nouvelle administration, la hausse des cours boursiers, des taux d’intérêt et du dollar depuis l’élection est précisément la configuration que la macroéconomie standard s’attendrait à voir dans l’anticipation d’une expansion budgétaire impulsée par Trump. (…) Et pourtant, dans le résumé des prévisions économiques, les participants à la réunion du comité de politique monétaire du mois de décembre n’ont que très peu modifié leurs perspectives économiques. A la médiane, la croissance réelle attendue n’a été relevée que de 0,1 point de pourcentage pour 2017 par rapport à la prévision de septembre, et il n’y a aucun changement pour la prévision de 2018. Il n’y a eu aucun changement des projections médianes d’inflation pour 2017 ou 2018. La trajectoire médiane pour le taux directeur de la Fed inclut seulement une hausse supplémentaire au cours des deux prochaines années ; un petit ajustement, qui ne s’explique seulement que par des changements d’opinion d’une poignée de participants.

Pourquoi est-ce que la réaction de la Fed aux mesures budgétaires annoncées a été si timorée, contrastant avec l’ébullition des marchés ? Les minutes, aussi bien que les commentaires subséquents des responsables de la Fed, suggèrent plusieurs raisons à cela :

1. Face à une forte incertitude, les responsables de la Fed optent souvent pour une approche prudente.

En général, les responsables de la Fed préfèrent ne pas trop perturber les marchés. Par conséquent, (…) les participants à comité de politique monétaire de la Fed veulent avoir une bonne raison avant de signaler un changement de leur stratégie, même provisoirement. Pour l’instant, les perspectives entourant la politique budgétaire sont bien trop floues. En effet (…), les prévisions du comité concernent des scénarii modaux, c’est-à-dire les scénarii les plus probables. Peut-être que les participants au comité considèrent qu’un large programme budgétaire est une éventualité, mais pas l’éventualité la plus probable. En effet, en décembre, les participants à la réunion ont fait état de "risques haussiers" à leurs prévisions. Puisque les prix d’actifs reflètent généralement une moyenne des survenues possibles plutôt que l’éventualité la plus probable, le fait que la Fed se focalise sur les survenues modales peut expliquer une partie de l’écart entre l’apparente prudence des autorités monétaires et l’essor des prix d’actifs.

2. D’après ce que l’on sait actuellement, il n’est pas certain que les effets macroéconomiques à moyen terme des mesures budgétaires soient larges, même si une loi majeure passe.

Pour évaluer les effets d’un programme budgétaire sur la croissance à court terme, les détails (qui sont trop peu disponibles actuellement) importent beaucoup. Selon les minutes, les participants au comité de politique monétaire à la réunion de décembre ont fait part d’une considérable incertitude à propos « du calendrier, de la taille et de la composition » d’un futur plan de relance. Mais je pense que la Fed a étudié plusieurs scénarii budgétaires possibles et que la majorité d’entre eux suggèrent que le programme budgétaire qui sera adopté aura un moindre impact économique à court terme que ne le semblent penser les marchés.

En ce qui concerne la taille et la composition du programme : Une source clé d’incertitude est politique. Les nouvelles mesures budgétaires sont susceptibles de passer dans la mesure où les Républicains contrôlent à la fois la Chambre et le Sénat et où, dans certaines circonstances, les projets budgétaires peuvent être adoptés au Sénat avec une majorité simple. Pourtant, demeurent des points sombres. Par exemple, plusieurs Républicains au Congrès se sont révélés critiques vis-à-vis des déficits ; vont-ils accepter un large plan de relance, si celui-ci se traduit par une forte hausse du déficit budgétaire fédéral ? Surtout, est-ce que les Républicains vont désirer soutenir de fortes hausses des dépenses publiques, notamment dans les infrastructures ? Inversement, si le Congrès opte pour une réduction de l’impact d’un programme d’infrastructures sur le déficit en le finançant via des crédits d’impôts et des partenariats privés-publics, comme le proposait Trump, le programme ne sera que modeste.

De significatives réductions d’impôts semblent probables cette année, mais à nouveau les détails importent. Les réformes structurelles concernant les impôts sur les sociétés sont à l’élude, mais l’éventail des possibles est très large. D’après ce que l’on a entendu de la bouche de Trump et de certains Républicains au Congrès, les réductions d’impôts des ménages, notamment des hauts revenus, sont susceptibles de constituer le plus gros morceau du programme et probablement la partie qui peut le plus facilement trouver un accord. Cependant, (…) les ménages à hauts revenus peuvent épargner l’essentiel de toute réduction d’impôt dont ils bénéficieraient, ce qui implique que de telles réductions d’impôts auront moins d’effets sur la demande globale qu’une dépense publique directe.

En ce qui concerne le calendrier : Personne ne sait aujourd’hui combien de temps le Congrès mettra pour faire passer les lois ; les nouvelles mesures budgétaires seront complexes et contestées. Et, une fois passées, les programmes budgétaires peuvent mettre beaucoup de temps avant d’avoir un effet sur l’activité (les programmes d’infrastructures, par exemple, prennent plusieurs années avant que celles-ci ne soient achevées). Par conséquent, l’impact des nouvelles mesures budgétaires peut se faire ressentir en 2018 ou en 2019 et non en 2017. Bien sûr, cela donne à la Fed plus de temps pour évaluer le programme et déterminer une réponse appropriée.

3. D’autres changements en termes de politique économique vont également avoir des répercussions économiques, qui peuvent renforcer ou compenser les effets budgétaires.

Le nouveau Président a proposé des changements en matière de politique économique dans plusieurs domaines, pas simplement en termes de politique budgétaire. Certaines mesures proposées, notamment les mesures de déréglementation, semblent avoir été bien reçues par les entreprises et les marchés financiers, mais d’autres peuvent aller dans le sens contraire. Par exemple, la possibilité de nouvelles barrières commerciales, voire d’une guerre commerciale, inquiète certaines entreprises et les changements dans le domaine de la santé sont susceptibles de se solder par des gagnants et des perdants. Globalement, selon les minutes de décembre, certains contacts de la Fed au sein de monde des affaires « estiment que leur activité peut bénéficier des changements possibles dans les dépenses fédérales, dans la fiscalité et dans la réglementation, tandis que d’autres ne sont pas convaincus qu’il y aura des changements majeurs ou s’inquiètent que leur activité soit plombée par certaines des propositions en discussion ».

Les minutes ne sont pas explicites, mais il est possible que les participants au comité de politique monétaire considéraient aussi les implications internationales (et les effets retour subséquents sur les Etats-Unis) des propositions de Trump. Par exemple, au Mexique, le peso et les cours boursiers ont déjà été plombés par les inquiétudes relatives aux futures politiques commerciale et migratoire des Etats-Unis. De plus fortes turbulences internationales auraient des implications en retour pour la croissance américaine.

4. Les variations des prix d’actifs peuvent limiter les effets d’un programme budgétaire sur le rythme de la croissance.

Les variations même des prix d’actifs peuvent partiellement compenser les effets de l’éventuel programme budgétaire sur la croissance économique. Par exemple, toutes choses égales par ailleurs, la hausse des taux d’intérêt à long terme depuis l’élection peut réduire les dépenses d’investissement, notamment la construction immobilière, et l’appréciation du dollar peut freiner les exportations. (D’un autre côté, une hausse des cours boursiers tend à soutenir les dépenses des ménages et des entreprises.) Dans les prévisions de la Fed pour la réunion de décembre, selon les minutes, les effets positifs des changements budgétaires supposés sur la croissance et l’inflation étaient "substantiellement contrebalancés" par les effets restrictifs des plus hauts taux d’intérêt à long terme et du plus fort dollar.

Globalement, il semble y avoir de bonnes raisons pour que la Fed reste prudente lorsqu’il s’agit d’incorporer une nouvelle expansion budgétaire majeure dans les prévisions économiques et donc d’anticiper des hausses plus rapides des taux d’intérêt de court terme qu’elle ne le prévoyait précédemment. En raison de l’incertitude à propos du calendrier, de la taille et de la composition du programme budgétaire et de l’incertitude résultante à propos de ses probables effets économiques, les responsables de la Fed tiennent, pour l’instant, à leur prévision de base et traitent un large programme budgétaire comme un "risque haussier". Quand les grandes lignes de la politique budgétaire de l’administration Trump deviendront plus claires, les prévisions (et la politique monétaire) de la Fed s’ajusteront par conséquent. »

Ben Bernanke, « The Fed and fiscal policy », 13 janvier 2017. Traduit par Martin Anota

« billets précédents - page 2 de 4 - billets suivants »