« Je doute que le FMI désire réellement que le monde adopte les mêmes politiques budgétaires que la zone euro. Après tout, les taux d’intérêt sont mondialement faibles à présent et négatifs dans plusieurs grandes économies avancées. Ils rendent les déficits soutenus moins coûteux (si on vous paye pour emprunter, votre dynamique de dette "intrinsèque" est bien plus favorable), l’emprunt pour financer les investissements publics plus attrayant (les taux d’intérêt réels sont négatifs) et la politique budgétaire presque partout essentielle pour faire face aux récessions (cf. Olivier Blanchard).

Mais le FMI croit officiellement que la zone euro a la politique budgétaire plus ou moins dans la bonne direction à moyen terme. La zone euro a généré un déficit budgétaire de 0,7 % de PIB en 2018. Le FMI pense que la bonne orientation budgétaire pour la zone euro est un déficit de 0,2 % du PIB (…). La zone euro est plus proche de sa politique budgétaire optimale que n’importe quelle autre grande économie.

La Chine doit générer un déficit budgétaire de 1,5 % du PIB, non un déficit de 4,8 % (…). Le Japon doit rechercher l’équilibre budgétaire, non un déficit d’environ 3 % du PIB. Les Etats-Unis doivent atteindre un déficit budgétaire de 1,5 % du PIB, non de 5,4 % (…). Dans chacun de ces pays, le FMI appelle à une consolidation budgétaire de plus de 3 points de pourcentage du PIB au cours du temps. Pour être exact, le FMI indique que ces chiffres ne sont pas l’orientation budgétaire qu’il recommande à moyen terme ; il s’agit plutôt de cibles pour le long terme.

Mais ces chiffres montrent aussi quelque chose d’important. Alors que le FMI a appelé certains pays "excédentaires" d’Europe à réduire leurs excédents budgétaires, les rapports que le FMI a réalisés pour les pays pris individuellement (et représentant l’essentiel de l’économie mondiale) appellent en définitive à une politique budgétaire substantiellement plus restrictive. Même à l’intérieur de la zone euro, le FMI appelle officiellement à resserrer davantage la politique budgétaire dans un monde de taux nuls.

Le rapport de surveillance externe vise à mettre en lumière des problèmes d’agrégation au niveau mondial : tous les pays ne peuvent pas fonder leur croissance sur leurs exportations par exemple. Mais je pense que le rapport révèle maintenant un autre problème d’agrégation. Si le monde adoptait les conseils budgétaire du FMI (en l’occurrence une consolidation budgétaire équivalente à 2 points de pourcentage du PIB mondial), le monde manquerait de demande. Par exemple, il conseille au monde de consolider davantage ses finances publiques à une époque où les taux d’intérêt sont extrêmement faibles. (…)

La façon la plus facile de le voir est de se pencher sur les estimations du FMI pour un pays comme l’Allemagne. Le FMI veut que l’Allemagne assouplisse sa politique budgétaire pour l’équivalent de 1,5 point de pourcentage de son PIB. Cela réduirait l’excédent allemand. Et la dernière analyse de l’article IV de l’Allemagne que réalise le FMI propose d’autres bonnes pistes pour réduire l’excédent allemand (notamment des politiques qui soutiendraient les salaires et accroîtraient le revenu des ménages en proportion du PIB). Personnellement, je pense que l’Allemagne, en tant que fournisseur de l’un des véritables actifs de réserve mondiaux, devrait générer un déficit budgétaire plus ample que ne le conseille le FMI, mais il ne faut pas faire le difficile lorsque le FMI pousse l’Allemagne dans la bonne directement. Toutefois, on s’attend à ce que l’impact de l’expansion budgétaire recommandée sur l’excédent externe de l’Allemagne soit modeste, d’environ un demi-point de PIB.

L’essentiel du changement attendu du côté de l’excédent allemand avec l’adoption de l’orientation budgétaire recommandée par le FMI viendrait de la consolidation budgétaire dans les principales destinations à l’exportation de l’Allemagne comme le FMI désire mondialement une consolidation budgétaire d’environ 2 points de pourcentage. La consolidation budgétaire mondiale fournit 0,7 points de pourcentage du PIB des 1,2 points de pourcentage du PIB de la contribution budgétaire attendue de la politique budgétaire à la réduction de l’excédent allemand.

Et le FMI n’est pas en train de recommander l’expansion budgétaire pour certaines pays excédentaires et la consolidation budgétaire pour certains pays déficitaires (comme les Etats-Unis). Il conseille aussi la consolidation budgétaire pour des pays excédentaires avec de fortes positions en "stock" (beaucoup d’avoirs externes) comme la Chine et le Japon. Dans ces pays, le conseil budgétaire du FMI irait à l’encontre de l’objectif de réduction de leurs déséquilibres commerciaux.

Considérez la Chine. Le FMI désire une consolidation budgétaire de trois points de pourcentage, quelque chose qui devrait accroître l’excédent de compte courant de la Chine d’environ un point de pourcentage. Cela déséquilibrerait la position externe de la Chine. La seule raison pour laquelle cela n’apparaît pas clairement dans l’analyse budgétaire du FMI est que le FMI désire aussi une forte consolidation budgétaire dans les partenaires commerciaux de la Chine. Si tous les pays suivaient le conseil du FMI, le resserrement budgétaire aux Etats-Unis, au Japon et dans l’essentiel de la zone euro réduirait les exportations chinoises alors même que la consolidation budgétaire chinoise réduirait les importations chinoises, rapprochant la Chine de l’équilibre externe.

Cela peut ressembler à une critique du rapport du secteur externe du FMI. Mais ce n’est pas le cas. Sans le rapport de surveillance externe du FMI, il serait difficile de savoir précisément quel genre de politiques le FMI préconise pour le monde dans son ensemble.

C’est une critique du conseil budgétaire qui émerge du travail du FMI sur les pays pris individuellement, conseil qui génèrerait un puissant biais déflationniste dans l’économie mondiale s’il était universellement adopté. L’expansion budgétaire que le FMI conseille pour l’Allemagne, les Pays-Bas, la Suède et la Corée du Sud reste bien trop modeste pour compenser la consolidation budgétaire qu’il recommande pour les plus grandes économies au monde. (..) »

Brad Setser, « The IMF (still) cannot quit fiscal consolidation… », in Follow the Money (blog), 24 juillet 2019. Traduit par Martin Anota

Politique budgétaire et endettement public

mercredi 4 septembre 2019

Si tous les pays suivaient les recommandations du FMI, le monde souffrirait d’un manque de demande

Par Martin Anota le mercredi 4 septembre 2019, 17:00

jeudi 9 mai 2019

L’économie de Donald Keynes : l’austérité pour les démocrates, la relance pour les républicains

Par Martin Anota le jeudi 9 mai 2019, 10:00

« J’ai fait un mauvais pronostic économique le soir des résultats des élections présidentielles en 2016 en prédisant une récession avec Trump. Mais j’ai rapidement réalisé que la déception politique avait obscurci mon jugement et suis revenu sur mon pronostic trois jours après. "Il est au moins possible", écrivais-je le 11 novembre 2016, "que de plus gros déficits budgétaires puissent brièvement renforcer l’économie". Ce que je ne savais pas à l’époque, c’était l’ampleur qu’atteindraient les déficits budgétaires. Depuis 2016, l’administration Trump a, en pratique, mis en œuvre le genre de forte relance budgétaire à laquelle les suiveurs de John Maynard Keynes appelaient lorsque le chômage était élevé, mais contre lequel les républicains se sont opposés.

Contrairement à ce que Donald Trump et ses partisans proclament, nous ne connaissons pas un boom sans précédents. L’économie américaine a crû de 3,2 % au cours de l’année dernière, un rythme de croissance que nous n’avions pas connu depuis… 2015. L’emploi a crû régulièrement depuis 2010, sans rupture de tendance après 2016. Cette longue séquence de croissance poussé le taux de chômage à des niveaux qui n’avaient pas été atteints depuis plusieurs décennies. Que s’est-il passé et qu’est-ce que cela nous enseigne ?

La vigueur de l’économie ne reflète pas un redressement du déficit commercial américain, qui reste élevé. Elle ne reflète pas non plus un boom géant de l’investissement des entreprises, chose que les partisans de la réduction d’impôts de 2017 avaient promise et qui n’est pas survenue. Ce qui tire l’économie américaine aujourd’hui, c’est le déficit budgétaire.

Les économistes utilisent souvent le déficit budgétaire ajusté en fonction de la conjoncture (une estimation de ce que le déficit serait au plein emploi) comme une mesure approximative du degré de relance budgétaire qu’offre le gouvernement. Selon cette mesure, le gouvernement fédéral injecte actuellement autant d’argent dans l’économie qu’il y a sept ans, lorsque le taux de chômage était supérieur à 8 %.

L’explosion du déficit budgétaire n’est pas simplement une conséquence de cette baisse d’impôts. Après que les républicains aient pris le contrôle du Congrès en 2010, ils forcèrent le gouvernement fédéral à embrasser l’austérité budgétaire, en gelant les dépenses malgré un chômage élevé et de faibles coûts d’emprunt. Mais une fois que Trump se retrouva à la Maison blanche, les républicains n’eurent soudainement plus de problème avec les dépenses publiques (aussi longtemps qu’elles n’aident pas les pauvres). En particulier, les dépenses discrétionnaires réelles (les dépenses autres que celles de la sécurité sociale, de Medicare et d’autres programmes de filet de sécurité) ont explosé après plusieurs années de déclin.

Donc, il n’y a pas vraiment de mystère à propos de la vigueur persistante de l’économie : c’est une affaire keynésienne. Mais qu’avons-nous appris de cette expérience ?

Politiquement, nous avons appris que le parti républicain est profondément hypocrite. Après tous ces cris hystériques à propos des dangers de la dette publique et d’une menace inflationniste à l’époque d’Obama, le parti républicain ouvrit les robinets avec allégresse à l’instant même où l’un de ses hommes se retrouva à la Maison blanche. Vous voyez toujours des informations qui décrivent les républicains comme des "faucons du déficit" et s’interrogent sur leur indolence face au creusement du déficit budgétaire. Allez, tout le monde sait de quoi il s’agit.

Au-delà de cela, nous savons maintenant que la longue période de chômage élevé qui suivit la crise financière de 2008 pouvait facilement être écourtée. Ceux d’entre nous qui avertirent dès le début que la relance Obama était trop faible et excessivement temporaire et que l’austérité freinait la reprise avaient raison. Si nous avions été enclins à fournir le même genre de soutien budgétaire en 2013 que celui que nous fournissons aujourd’hui, le chômage cette année-là aurait certainement été inférieur à 6 %, et non de 7,4 %.

Mais, à l’époque, ceux que j’avais l’habitude d’appeler les gens très sérieux avancèrent plusieurs raisons pour soi-disant démontrer que nous ne pouvions pas faire ce que les manuels de base en économie nous disaient de faire. Les gens très sérieux disaient qu’il y aurait une crise de la dette, même si le gouvernement américain pouvait emprunter à des taux d’intérêt incroyablement bas. Ils disaient que le chômage était "structurel" et qu’il ne pouvait être réduit si nous accroissions la demande globale. En particulier, ils prétendaient que les chômeurs n’avaient pas les compétences que nécessitait une économie moderne. Aucune de ces affirmations n’était exacte. Mais avec l’obstructionnisme des républicains, elles contribuèrent à retarder pendant plusieurs années le retour au plein emploi.

Donc les déficits budgétaires de Trump sont une bonne chose ? Il s’avère qu’il y a deux ans l’économie américaine était bien plus éloignée du plein emploi que ne le pensaient la plupart des gens, donc il y avait même alors un argument en faveur de la relance budgétaire. Et les risques de la dette étaient bien moindres que ne le proclamaient les gens très sérieux.

Si nous nous endettons, cependant, cela doit être pour de bonnes raisons. Nous pouvons utiliser les déficits pour rebâtir nos infrastructures en déchéance. Nous pouvons investir dans nos enfants, nous assurer qu’ils aient une bonne santé et une bonne alimentation et les sortir de la pauvreté. Mais les républicains bloquent toujours tout type de dépenses utiles. Non seulement les républicains au Sénat se sont opposés à l’investissement dans les infrastructures, mais l’administration Trump propose de fortes réductions des aides aux enfants, en particulier les soins de santé et l’éducation. Les déficits ne sont apparemment une bonne chose que lorsqu’ils financent de fortes baisses d’impôts pour les entreprises, qui utilisent cette manne pour racheter leurs actions.

Voilà l’histoire de l’économie américaine en 2019. L’emploi est élevé et le chômage faible, parce que les républicains ont embrassé le genre de dépenses financées par déficit qui, selon leurs dires, allait détruire les Etats-Unis lorsque les démocrates détenaient le pouvoir. Mais nulle once de ces dépenses n’est utilisée pour aider ceux qui sont dans le besoin ou pour rendre l’économie plus forte à long terme. »

Paul Krugman, « The economics of Donald J. Keynes », 6 mai 2019. Traduit par Martin Anota

lundi 18 février 2019

Les arguments en faveur d’une relance allemande sont légion

Par Martin Anota le lundi 18 février 2019, 15:00

« L’économie allemande ralentit davantage que ne l’implique le ralentissement manifeste de ses exportations (cf. Gavyn Davies, qui, pour être exact, croit que certains des freins à la croissance allemande durant la seconde moitié de l’année 2018 ont été des événements temporaires).

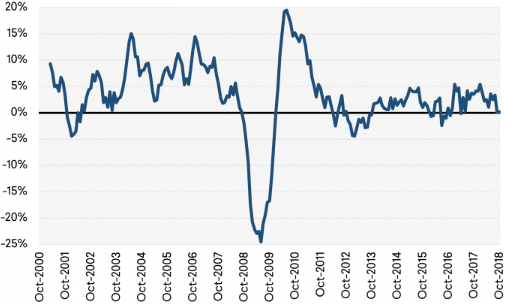

GRAPHIQUE 1 Variation des exportations allemandes (en rythme annuel, moyenne mobile sur trois mois, en %)

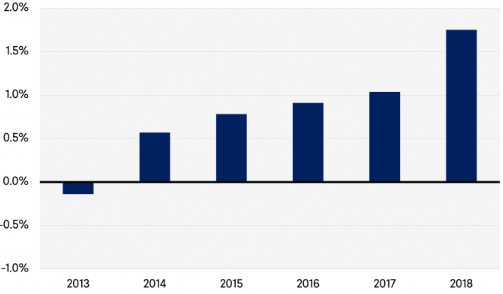

L’Allemagne a fini l’année 2018 avec un excédent budgétaire équivalent à environ 1,75 % de son PIB.

GRAPHIQUE 2 Le solde budgétaire de l’Allemagne (en % du PIB)

L’Allemagne a sous-investi dans ses infrastructures publiques pendant plusieurs années. Alexander Roth et Guntram Wolff de Bruegel notent que "depuis les années deux mille, l’Allemagne a présenté des ratios de formation nette de capital fixe public très faibles, voire négatifs, inférieurs à ceux de la plupart des autres pays européens". Et le Président Trump n’a pas entièrement tort lorsqu’il critique l’échec de l’Allemagne à honorer ses engagements en matière de dépenses de défense dans le cadre de l’OTAN.

L’accord de la coalition allemande implique une modeste relance cette année. Mais l’Allemagne a régulièrement, par le passé, fourni moins de relance qu’attendu. Le FMI prévoit depuis plusieurs années une baisse de l’excédent budgétaire, or ce dernier a continué d’augmenter. Cette fois les choses pourraient être différentes, mais j’attends de voir que l’Allemagne le montre… et franchement elle devrait adopter dès à présent un peu de relance supplémentaire juste pour nous en assurer.

Le ministre des Finances allemand s’inquiète à l’idée que la marge de manœuvre pour relancer l’économie soit limitée, parce qu’elle pourrait générer un déficit inférieur à 1 % du PIB en 2013, mais ces inquiétudes sont peu justifiées. Shahin Vallee a noté que le ministre des Finances allemand a systématiquement sous-estimé les recettes au cours de la période récente, par environ un demi-point chaque année.

En 2017 et en 2018, l’argument selon lequel l’Allemagne avait besoin de relancer son activité reposait sur le besoin de tendre vers une économie mondiale plus équilibrée et les gains qu’un supplément de relance allemande aurait procuré à ses partenaires. La croissance de la demande en Allemagne était solide et l’économie allemande bénéficiait d’une bonne croissance de la demande domestique et d’une solide demande étrangère. On espérait qu’un peu de relance (ou du moins une politique budgétaire moins restrictive si vous préférez, comme l’Allemagne pouvait stimuler la demande globale tout en continuant de générer un excédent budgétaire) bénéficie aux partenaires de l’Allemagne via la stimulation de ses importations. Et que cela contribue également à soutenir la croissance des salaires en Allemagne.

Aujourd’hui, l’Allemagne voit sa propre activité ralentir et elle peut stimuler son économie.

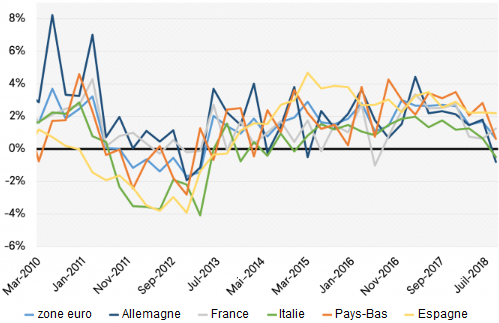

GRAPHIQUE 3 Croissance du PIB réel de la zone euro et de ses pays-membres (d’un trimestre à l’autre, en rythme annualisé)

La forte décélération de la croissance provoquée en partie par l’affaiblissement de la demande externe offre à l’Allemagne l’opportunité de mieux équilibrer (sans rencontrer de réels problèmes) son économie en renforçant son moteur interne et donc en commençant naturellement à réduire le rôle excessif que la demande étrangère a joué pour maintenir à flots de l’économie allemande.

Et il n’y a fondamentalement pas de risques à le faire. La relance peut être financée sans emprunt ; l’Allemagne aurait juste à épargner moins. Et si l’Allemagne avait à emprunter un peu, elle le ferait à des taux d’intérêt réels négatifs. Les obligations à dix ans ont un rendement de 10 points de base aujourd’hui ; même si la BCE rate régulièrement sa cible d’inflation, cela impliquerait toujours un taux d’intérêt réel négatif. L’inflation est actuellement faible.

Une relance permettrait à ce que l’excès d’épargne massif de l’Allemagne soit utilisé au sein de son économie, ce qui réduirait les risques que les épargnants allemands prennent actuellement en plaçant leur épargne à l’étranger.

Maintenir le marché du travail sous tensions contribuerait à ce que les salaires allemands continuent de croître (la croissance des salaires réels n’a pas été aussi robuste que cela en 2017 et 2018, comme le suggère le graphique du Financial Times) et contribuerait ainsi à soutenir la demande dans l’ensemble de la zone euro ; et désormais les partenaires européens de l’Allemagne pourraient en profiter un peu. Un marché du travail allemand relativement tendu faciliterait l’intégration des réfugiés de la vague de 2015.

Et une plus forte croissance de la demande domestique donnerait un coup de pouce pour absorber les répercussions d’un Brexit désordonné.

Qu’y a-t-il de regrettable dans tout cela ?

(En passant, le même raisonnement s’applique à d’autres pays "doublement excédentaires" en Europe, notamment les Pays-Bas. La croissance hollandaise a aussi ralenti au troisième trimestre et les Hollandais n’ont vraiment pas besoin de continuer à générer d’amples excédents budgétaires au vu de la faiblesse de leur endettement public.)

Brad Setser, « The case for a significant German stimulus is now overwhelming », in Follow the Money (blog), 11 février 2019. Traduit par Martin Anota

aller plus loin...

« Le cœur de la zone euro aiderait-il la périphérie en adoptant un plan de relance ? »

« Et si l'Allemagne adoptait un plan massif d'investissement public ? »

« L’Allemagne contre la zone euro »

samedi 3 novembre 2018

La perversion de la politique budgétaire américaine

Par Martin Anota le samedi 3 novembre 2018, 09:00

« Comment beaucoup l’ont souligné, la baisse d’impôt de Trump a constitué un véritable changement par rapport aux principes normaux de politique budgétaire. Historiquement, l’économie américaine a eu tendance à connaître de gros déficits budgétaires lorsqu’elle était déprimée et de plus petits déficits, voire des excédents, lorsqu’elle était forte. Mais aujourd’hui le déficit explose alors même que le chômage est faible. C’est irresponsable et démontre que les grands discours des Républicains sur les déficits n’ont toujours été que du vent (…)

Mais ce qui a été moins souligné, c’est que cela s’inscrit dans quelque chose de plus large : la politique budgétaire déraille depuis 2010, non pas au vu de ce qui se passe du côté de la dette nationale, mais au vu de ce qui se passe sur le plan macroéconomique.

Voici ce que la politique budgétaire doit faire : elle doit soutenir la demande globale lorsque l’économie est faible et elle doit retirer ce soutien lorsque l’économie est robuste. Comme John Maynard Keynes le disait, "l’expansion, et non la récession, est le bon moment pour l’austérité". Et jusqu’à l’année 2010, les Etats-Unis ont plus ou moins suivi cette prescription. Depuis lors, cependant, la politique budgétaire est devenue perverse : d’abord l’austérité malgré le chômage élevé, maintenant l’expansion budgétaire malgré le faible chômage.

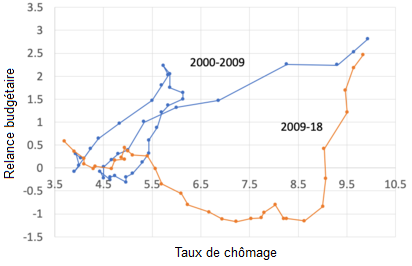

J’illustre ce point avec un graphique utilisant l’indicateur d’impact budgétaire calculé par le Hutchins Center de la Brookings Institution, qui estime quelle part de la croissance économique à court terme s’explique par la politique budgétaire à tous les niveaux du gouvernement. Le graphique représente l’indicateur de Hutchins et le taux d’intérêt depuis 2000 ; je fais apparaître deux périodes, une première allant de 2000 à fin 2009 et une seconde allant de 2010 jusqu’à aujourd’hui.

GRAPHIQUE Taux de chômage et orientation de la politique budgétaire aux Etats-Unis

Ce que vous pouvez voir sur le graphique, c’est qu’au cours de la première période (ligne bleue) une expansion budgétaire était synchrone avec un chômage élevé. C’était le cas lors de la récession de 2001 et à nouveau lorsque la Grande Récession éclata. De ce point de vue, la relance Obama était une politique normale, appliquée dans une situation exceptionnelle.

Mais ensuite, la politique budgétaire a déraillé, comme vous pouvez le voir avec la boucle de couleur rouge allant dans le sens horaire. La mauvaise orientation, selon cet indicateur, commença en fait avant que les Républicains ne prennent possession de la Chambre des Représentants en raison, selon moi, des coupes dans dépenses publiques au niveau des Etats et au niveau local. Mais cela s’est aggravé lorsque le parti républicain reçut le pouvoir de blocage, forçant l’adoption d’une austérité significative même lorsque le chômage était extrêmement élevé.

Parallèlement, la Fed ne pouvait davantage réduire ses taux d’intérêt, parce qu’ils étaient déjà à zéro et comptez-moi parmi ceux qui doutent de l’efficacité de l’assouplissement quantitatif (auquel les Républicains se sont férocement opposés). Donc cette adoption de l’austérité budgétaire a sûrement freiné la croissance économique et retardé la reprise de l’économie.

Et maintenant, avec un chômage très faible, mais un Républicain à la Maison Blanche, nous avons la relance budgétaire dont nous avions désespérément besoin et dont nous n’avons plus besoin. La politique budgétaire, comme l’ensemble de la gouvernance aux Etats-Unis, a été pervertie par la droite. »

Paul Krugman, « The perversion of fiscal policy », 2 novembre 2018. Traduit par Martin Anota

mercredi 22 août 2018

La plus grande erreur de politique économique de la dernière décennie

Par Martin Anota le mercredi 22 août 2018, 16:00

« "The biggest policy mistake of the last decade" est le titre d’un article de Ryan Cooper et l’erreur en question est bien sûr l’austérité. (C’est un article qui se focalise sur les Etats-Unis, si bien qu’il n’évoque pas le Brexit.) Cooper s’est penché sur les universitaires qui cherchèrent à convaincre de la nécessité de l’austérité et sur les raisons pour lesquelles leur analyse s’est ensuite révélée erronée. (…)

Voici le paragraphe par lequel il conclut son article : "Comme nous l’avons vu, les preuves empiriques en faveur de la position keynésienne sont écrasants. Et cela signifie qu’une décennie d’austérité stérile a durement nui à l’économie américaine, laissant celle-ci autour de 3.000 milliards de dollars en-deçà de sa trajectoire de croissance d’avant-crise. A travers une combinaison de mauvaise foi, de sophismes et de pure incompétence, les partisans de l’austérité ont directement créé le problème que leur programme était supposé éviter. Bon vent !"

Il y a beaucoup de choses que je pourrais dire à propos des détails de l’article, mais cette conclusion est essentiellement correcte et elle s’applique au moins autant au Royaume-Uni qu’aux pays de la zone euro. Avec les amples réductions d’impôts de Trump pour les riches financées en grande partie par l’emprunt, les Républicains ne peuvent plus dire à tout le monde, de façon crédible, que l’austérité est incontournable. A l’inverse, l’enthousiasme de la droite pour l’austérité reste fort en Europe.

En lisant cet article, je me suis rappelé les deux premières années que j’ai passées à rédiger ce blog, lorsque je rejoignis les blogueurs essentiellement américains, menés par Paul Krugman et Brad DeLong, qui s’opposèrent à l’idée d’austérité. Nous avons essayé de combattre les arguments universitaires en faveur de l’austérité et nous avons réussi. Comme l’article de Cooper le suggère, ce ne fut pas une tâche très difficile. Parfois, certains économistes de premier plan qui auraient dû en savoir plus commirent de simples erreurs telles que celles dont j’ai discutées ici. En d’autres occasions, comme dans le cas des prédictions selon lesquelles l’assouplissement quantitatif conduirait à une inflation massive et dont Cooper discute, les événements montrèrent rapidement que les keynésiens avaient raison. Il n’y avait que les études de la paire formée par Alesina et Ardagna ou du binôme formé par Reinhart et Rogoff qui laissaient planer un soupçon.

En ce qui concerne les keynésiens, ils avaient gagné la bataille intellectuelle fin 2012, peut-être même avant. En particulier, l’analyse influente de Paul De Grauwe expliquant pourquoi les pays de la zone euro ont connu une crise de la dette, en l’occurrence par l’absence d’un prêteur en dernier ressort pour les Etats, mit fin à la crédibilité universitaire des récits prophétisant "que nous allons tous devenir Grecs". L’adoption du programme OMT par la BCE en septembre 2012 et la fin de la crise de la dette souveraine en zone euro qui s’ensuivit donnèrent raison à De Grauwe. En 2013, Krugman avait écrit, à propos de l’austérité, que "ses prédictions se sont révélées absolument fausses ; les travaux universitaires sur lesquels elles se fondent n’ont pas seulement perdu leur statut d’œuvres canonisées, ils sont aussi l’objet de risée". Ce que nous ne savions pas de façon assurée par contre, c’était à quel point l’austérité aurait des dommages durables, comme le note Cooper.

J’aimerais ajouter deux points importants que n’évoque pas l’article de Cooper. Le premier est que, la majorité des économistes avaient beau être en 2013 convaincus que l’austérité constituait une erreur (…), les journalistes d’économie dans les médias non partisans ne le reconnaissaient pas, parce que les politiciens continuaient de mettre en œuvre cette politique. Voici ce que disait Robert Peston en 2015 : "Avant de me faire attaquer (comme toujours) par la frange des économistes keynésiens qui adorent Krugman pour avoir ne serait-ce qu’évoqué le raisonnement de George Osborne, je précise que je ne dis pas que la quête d’une réduction rapide du déficit a un moindre impact négatif sur le revenu national et les niveaux de vie que la consolidation budgétaire plus lente qu’ils proposent. Je dis simplement qu’il y a un débat ici (bien que Krugman, Wren-Lewis et Portes soient convaincus qu’ils ont gagné ce match et adoptent la vue quelque peu condescendante que les électeurs pensant différemment sont des agneaux ignorants que trompent des médias malins ou aveuglés)." Nous savons maintenant que les électeurs ont en effet été égarés par des médias malins ou aveuglés ou du moins par des médias qui n’ont pas eu le courage de faire part des débats universitaires.

Le second point est que ce débat universitaire a eu un impact nul sur les politiciens. En ce sens, l’article de Cooper est une préoccupation purement académique. L’austérité n’a pas commencé parce que les politiciens avaient choisi les mauvais macroéconomistes universitaires comme conseillers et le fait que les keynésiens gagnèrent le débat n’a eu par conséquent aucun impact sur ce qu’ils firent. Le débat universitaire était en ce sens un spectacle secondaire. Je pense que plusieurs universitaires keynésiens le comprirent : ce fut un combat que nous avons gagné, mais nous avions conscience que cela ne changerait rien. J’ai écrit en 2012 que si tous les universitaires étaient unis, nous pourrions avoir un impact sur l’opinion publique, mais cette illusion n’a pas duré très longtemps et le Brexit montra qu’il ne s’agissait qu’une illusion.

Je pense que ce manque d’influence que les économistes universitaires peuvent avoir n’est pas bien saisie. (…) Les économistes peuvent être influents, mais seulement si les politiciens veulent les écouter ou si les médias sont préparés à les confronter au savoir universitaire. Par exemple, les politiciens n’ont pratiquement rien fait pour s’assurer qu’il n’y ait pas d’autre crise financière, mais ce n’est pas parce que les économistes ne leur ont pas dit de le faire, ni ne leur ont pas expliqué comment le faire. C’est parce que les politiciens ne le voulaient pas.

Si les économistes comme Alesina ou Rogoff ont autant été mis en avant dans les premières discussions autour de l’austérité, ce n’est pas parce qu’ils étaient influents, mais parce qu’ils se révélèrent utiles pour fournir une certaine crédibilité à la politique que les politiciens de droite voulaient poursuivre. L’influence de leurs travaux n’a pas duré longtemps parmi les universitaires, qui rejettent maintenant largement l’idée qu’il existe une austérité expansionniste ou un point critique pour la dette. A l’inverse, les dommages occasionnés par l’austérité ne semblent pas avoir fait de mal aux politiciens qui l’ont promue, en partie parce que la plupart des médias continuent de suggérer que ces politiciens ont peut-être raison, mais aussi parce qu’ils sont toujours au pouvoir. »

Simon Wren-Lewis, « The biggest economic policy mistake of the last decade, and it had nothing to do with academic economists », in Mainly Macro (blog), 21 août 2018. Traduit par Martin Anota

aller plus loin…

« L’austérité est-elle vouée à l’échec ? »

« La fée confiance ou le mythe de l’austérité expansionniste »

« La dette publique nuit-elle à la croissance économique ? »

« Il n’y a pas de seuil magique dans la relation entre croissance et endettement »

« billets précédents - page 5 de 20 - billets suivants »