« La guerre commerciale entre les Etats-Unis et la Chine s’est intensifiée lors de la première semaine du mois d’août. Le 1er août, Donald Trump a abruptement annoncé le projet d’ajouter des droits de douane de 10 % sur les 300 milliards de dollars d’importations de biens chinoises qui n’avaient pas été touchés par les précédentes hausses de tarifs douaniers. Les autorités chinoises ont laissé leur devise, le renminbi, chuter sous le seuil visible des 7 renminbis pour un dollar. L’administration américaine a immédiatement réagi le 5 août en qualifiant la Chine de "manipulateur de devise" ; c’est la première fois qu’un pays reçoit ce qualificatif depuis 25 ans. Les commentateurs ont parlé de guerre de devises, tandis que les investissements ont réagi en envoyant immédiatement les marchés boursiers à la baisse.

L’accusation que la dépréciation du renminbi est une manipulation de la devise pour gagner un avantage compétitif déloyal n’est pas exacte. Il serait plus correct de dire que les autorités chinoises ont laissé faire les pressions du marché (il y a eu plus de vendeurs que d’acheteurs de renminbi sur le marché des changes) et que la source immédiate des pressions de marché a été l’annonce par Trump de nouveaux droits de douane.

La théorie des manuels dit que les droits de douane n’arrivent pas à améliorer le solde commercial de la façon par laquelle pensent leurs partisans. Quand le taux de change est déterminé par le marché, il varie de façon à compenser le droit de douane. Intuitivement, si les droits de douane amènent les consommateurs américains à ne plus acheter de biens chinois, alors la demande de renminbi sur le marché des changes va chuter. Donc le prix du renminbi va chuter.

Les critères pour parler de manipulation de devise

Le Congrès américain en 1988 a donné au Trésor la tâche d’évaluer sur les partenaires à l’échange manipulaient leur devise. Il donna trois critères spécifiques au Trésor pour qu’il puisse établir son jugement. (Le Congrès modifia légèrement les règles en 2015.) Deux des trois tests coïncident avec les critères en vigueur au niveau international pour parler de manipulation, selon les articles de l’Accord du FMI : une intervention durable de la part d’un pays en vue de pousser à la baisse la valeur de sa devise et un large excédent de compte courant. La Chine ne viole aucun de ces deux critères.

Le troisième critère spécifié par le Congrès (un large déséquilibre bilatéral avec les Etats-Unis) ne fait pas sens en termes économiques et par conséquent il ne joue aucun rôle dans les accords internationaux. Les Etats-Unis connaissent de larges déficits bilatéraux avec la plupart de leurs partenaires à l’échange. (C’est simplement parce que son déficit commercial total est important et continue de croître, ce qui constitue la conséquence prévisible des actions de Trump pour financer le déficit budgétaire américain, un schéma familier connu sous le nom de déficits jumeaux.) Le troisième critère retenu dans les accords internationaux est une évaluation du niveau du taux de change. (Le renminbi était sous-évalué par la plupart des tests entre 2004 et 2008, mais probablement surévalué en 2014.) Avec le déclin subséquent entre 2014 et 2019, un rapport du FMI publié le 24 juillet jugea la valeur de la devise chinoise au niveau "justifié par les fondamentaux et des politiques désirables". En tout cas, même sous les procédures américaines, le seul critère du déficit commercial bilatéral n’est pas supposé suffire pour qualifier un pays de manipulateur.

Pendant trente ans, le Trésor américain a rempli son mandat vis-à-vis du Congrès d’une façon professionnelle, et ce indépendamment de la couleur partisane de la personne à la tête de la Maison Blanche. La décision abrupte d’accuser la Chine de manipulation de devise ce mois-ci malgré le fait qu’elle ne remplisse aucun critère constitue un autre cas où Trump piétine de façon inconsidérée les normes en vigueur, l’expertise professionnelle, la crédibilité à long terme des institutions américaines et même la signification de la loi.

Certes, il y a eu une époque, en particulier entre 2004 et 2008, où la Chine a agi de façon à maintenir sa devise significativement sous-évaluée. De 2004 au milieu de l’année 2014, les autorités chinoises intervenaient massivement pour ralentir l’appréciation de la devise tirée par le marché. Graduellement au cours de la décennie, la devise s’est néanmoins appréciée, en l’occurrence de 30 % vis-à-vis du dollar.

Ensuite, la direction du vent changea. Pendant les cinq dernières années, les autorités chinoises sont intervenues pour ralentir la dépréciation du renminbi contrairement aux accusations récurrentes formulées par Trump et d’autres politiciens américains. La valeur de la devise a atteint son pic au milieu de l’année 2014. Ensuite, les pressions du marché l’ont poussé à la baisse, initialement en raison du ralentissement de la croissance chinoise et un assouplissement de sa politique monétaire. En 2015 et 2016, la banque centrale chinoise dépensa 1.000 milliards de dollars en réserves de change étrangères, à partir d’un stock accumulé total de 4.000 milliards de dollars, de façon à pousser le renminbi à la hausse. C’est de loin la plus large intervention dans l’histoire en vue de soutenir une monnaie. Au-delà des interventions de la banque centrale chinoise, la Chine a aussi utilisé d’autres outils pour contenir la dépréciation. (…)

Il est juste d’interpréter la décision du 4 août de Pékin de laisser le taux de change passer la barrière des 7 renminbi pour un dollar comme une réponse délibérée des dirigeants chinois à la dernière offensive tarifaire de Trump. Mais il y a davantage que cela. La Chine s’est inquiétée à l’idée de voir le renminbi chuter trop loin trop vite, déstabilisant les marchés financiers. La décision de le laisser se déprécier fut une reconnaissance déplaisante des réalités du marché. Les droits de douane de Trump ont été de plus en plus importants parmi ces réalités du marché. Ce sont eux, non la manipulation, qui sont la cause fondamentale de la récente évolution du taux de change.

Une guerre des devises ?

Trump maîtrise la vieille astuce consistant à accuser les autres des transgressions qu’il a lui-même commises ou pensé commettre. Il veut manipuler le dollar. Il a fait pression sur la Réserve fédérale pour qu’elle réduise ses taux d’intérêt, ce qui est en soi une violation de normes domestiques depuis longtemps en vigueur. Il a explicitement parlé d’affaiblir le dollar, ce qui met non seulement fin à une trentaine d’années d’orientation de la politique américaine en faveur d’un "dollar fort", mais constitue aussi une violation des plus récents accords internationaux informels. Il voit clairement le monde comme un jeu de dépréciation compétitive. (Certains candidats démocrates à la présidence se sont également montrés désireux d’affaiblir le dollar en gérer activement le taux de change.)

La Maison Blanche a dit le mois dernier qu’elle avait même considéré la possibilité d’intervenir directement sur le marché des changes pour pousser le taux de change du dollar à la baisse, en vendant des devises étrangères en échange de dollars. (Trump a déclaré le 26 juillet : "je pourrais le faire en deux secondes si je le voulais".)

Cela semble peu probable. La dernière fois que les Etats-Unis ont entrepris un effort pour faire déprécier le dollar vis-à-vis d’autres devises, lors de l’Accord du Plazza de 1985, cela fonctionna seulement parce que ce fut partie intégrante d’un effort coopératif du G7 visant à corriger un désalignement reconnu. L’objectif était de couper court au protectionnisme du Congrès, alors que Trump veut une dépréciation du dollar précisément de façon à soutenir ses droits de douane.

Les circonstances sont très différentes aujourd’hui. Si les Etats-Unis s’engageaient dans une pure guerre de devises avec la Chine, ils se retrouveraient sans munitions. La taille de l’arsenal du Trésor américaine pour les interventions sur le marché des changes (arsenal connu sous le nom de Fonds de Stabilisation des Changes) représente une petite fraction (environ un trentième) des munitions détenues par les autorités chinoises sous la forme d’actifs étrangers. De plus, peu importe à quel point la politique américaine est insensée, les marchés financiers mondiaux continuent de répondre à toute intensification des perceptions de risque mondial en se tournant vers les dollars américains, la monnaie-refuge. Paradoxalement, la volatilité trumpienne peut envoyer le dollar à la hausse, plutôt qu’à la baisse.

Les gouvernements majeurs se sont conformés à un accord informel de 2013 visant à refréner les dépréciations compétitives, en définissant celles-ci comme des interventions cherchant explicitement à faire déprécier une monnaie via notamment des interventions directes sur le marché des changes. Pour être juste, les moulins à vent auxquels Trump fait chimériquement allusion peuvent ne pas être totalement imaginaires, si les guerres de devises sont définies de façon bien plus large pour qualifier toute décision des banques centrales d’assouplissement de la politique monétaire qui aurait pour effet prévisible de faire déprécier leur monnaie. La Banque d’Angleterre a réagi au référendum du Brexit avec un assouplissement monétaire qui contribua à faire déprécier la livre sterling. Plus récemment, la BCE a réagi à un ralentissement de la croissance européenne en signalant une politique monétaire plus accommodante que ce qui avait été anticipé l’année dernière.

Les guerres commerciales (ou dépréciations compétitives) ont toujours été décrites avec les mêmes termes que les guerres commerciales. Les unes et les autres sont associées aux politiques du "chacun pour soi" de la Grande Dépression, quand chaque pays essayait de gagner un avantage compétitif vis-à-vis de ses partenaires à l’échange dans un exercice collectivement vain. Le système international coopératif d’après-guerre élaboré à Bretton Woods en 1944 était conçu de façon à éviter une répétition des erreurs des années trente : le projet était d’éviter les dévaluations compétitives en ancrant les taux de change et en réduisant les droits de douanes via les négociations multilatérales.

En vérité, les guerres de devises sont moins dommageables que les guerres commerciales. Donc l’importance de la coordination internationale est moins claire concernant les premières. Une guerre de devises peut se traduire par une politique monétaire plus accommodante à travers le monde. Mais une guerre commerciale totale peut vraiment faire dérailler l’économie mondiale et ses marchés financiers. La réaction des Etats-Unis au franchissement du taux de change de la ligne des 7 renminbis pour un dollar apparaît comme une autre étape dans l’escalade de la maudite guerre commerciale entre les Etats-Unis et la Chine. Et le risque est que les baisses de taux d’intérêt de la Fed donnent l’impression aux politiciens que la politique monétaire peut réparer les effets de leurs erreurs en matière de politique commerciale. »

Jeffrey Frankel, « RMB reaches 7.0; US names China a manipulator », in Econbrowser (blog), 12 août 2019. Traduit par Martin Anota

aller plus loin... lire « L’énigme du yuan »

Tag - Chine

mardi 20 août 2019

L'administration Trump a-t-elle raison d'accuser la Chine de manipuler le yuan ?

Par Martin Anota le mardi 20 août 2019, 16:59

lundi 12 août 2019

Guerre commerciale : que penser de la dévaluation du yuan ?

Par Martin Anota le lundi 12 août 2019, 11:00 - Commerce international

Le choc chinois de Trump

« (...) Ni l’annonce des droits de douane de Trump la semaine dernière ni, surtout, la dépréciation de la devise de la Chine aujourd’hui ne doivent objectivement pas être si graves que cela. Trump a rajouté dix points de pourcentage de droits de douane sur 200 milliards de dollars d’importations de produits chinoises, ce qui représente une hausse d’impôt équivalente à 0,1 % du PIB étasunien et 0,15 % du PIB chinois. En réponse, la Chine a laissé sa devise chuter d’environ 2 %. A titre de comparaison, la livre sterling britannique a chuté d’environ 9 % depuis mai, lorsqu’il devint clair qu’un Brexit sans accord serait probable.

Donc, pourquoi ces petits chiffres sont si importants ? Principalement parce que nous avons appris des choses à propos des protagonistes dans le conflit commercial, des choses qui font qu’une guerre commerciale plus grosse, plus longue semble bien plus probable qu’elle ne l’était il y a quelques jours.

Premièrement, Trump est réellement un homme de droits de douane. Certains esprits naïfs espéraient encore qu’il apprendrait quelque chose de échecs rencontrés jusqu’à présent par sa politique commerciale. Des gens plus sensés espéraient qu’il pourrait faire ce qu’il fit avec l’ALENA : obtenir un nouvel accord ressemblant essentiellement au précédent accord, proclamer qu’il était totalement différent et parler d’une grande victoire.

Mais non : il est clair maintenant qu’il refuse d’abandonner sa croyance que les guerres commerciales sont bonnes et faciles à gagner : son projet est de continuer de donner des coups jusqu’à ce que le moral revienne. Ce qui peut avoir semblé comme des droits de douane temporaires visant à obtenir des concessions semblent maintenant comme des aspects permanents de l’économie mondiale, avec le niveau de droits de douane et l’éventail de pays faisant l’objet de hausses de droits de douane susceptibles d’augmenter au cours du temps.

Deuxièmement, la Chine signale clairement qu’elle n’est ni le Canada, ni le Mexique : elle est trop grosse et trop fière pour se soumettre à ce qu’elle considère être de l’intimidation. Cette glissade du renminbi a été moins une mesure de politique concrète qu’une manière de dire à Trump "parle à ma main" (…).

Incidemment (ou peut-être pas si incidemment), alors qu’il y a plusieurs raisons valides de critiquer la politique chinoise, la manipulation de devise n’en est pas une. La Chine était un manipulateur de devise majeur il y a 7 ou 8 ans, mais ces jours elle soutient sa devise pour être au-dessus du niveau auquel elle serait si elle flottait librement. Et réfléchissez une minute à ce qui surviendrait à un pays ayant une devise non manipulée, si un de ses marchés d’exportations majeurs relevait soudainement ses droits de douane sur plusieurs de ses biens. Vous vous attendriez sûrement à voir la devise du pays se déprécier, juste comme celle du Royaume-Uni l’a fait avec la perspective de l’accès perdu aux marchés en raison du Brexit.

En d’autres termes, l’administration Trump, dans sa grande sagesse, a réussi à accuser les Chinois du seul crime économique pour lequel ils sont innocents. Oh, qu’allons-nous faire pour les punir pour ce crime ? Ajouter des droits de douane sur leurs exportations ? Hum, nous l’avons déjà fait.

Donc comment cela finira-t-il ? Je n’en ai aucune idée. Surtout, personne ne semble le savoir. A mes yeux, c’est comme si Trump et Xi ont maintenant misé leur réputation sur leur aptitude à tenir bon. Et il est difficile de voir ce qui amènerait l’un des deux camps à céder (ou même à savoir ce que l’on pourrait entendre par "céder"). A ce rythme, nous allons devoir attendre un nouveau président pour nettoyer ce bordel, en espérant qu’il le puisse. »

Paul Krugman, « Trump’s China shock », 5 août 2019. Traduit par Martin Anota

La Chine essaye d’enseigner un peu d’économie à Trump

« Si vous voulez comprendre la guerre commerciale qui se déroule avec la Chine, la première chose que vous devez comprendre est qu’aucune action de Trump n’est sensée. Ses idées sur le commerce sont incohérentes. Ses demandes sont incompréhensibles. Et il surestime grandement sa capacité à infliger des dommages à la Chine, tout en sous-estimant les dommages que la Chine peut infliger en retour à l’économie américaine.

La deuxième chose que vous devez comprendre est que la réponse de la Chine jusqu’à présent a été assez modeste et mesurée, du moins en considération de la situation. Les Etats-Unis ont mis en œuvre ou annoncé des droits de douane sur quasiment tout ce que la Chine vend ici, avec des droits de douane moyens que l’on n’avait pas vus depuis plusieurs générations. Les Chinois, à l’inverse, sont très loin d’avoir déployé toute la panoplie d’outils à leur disposition pour compenser les actions de Trump et nuire à sa base électorale.

Pourquoi les Chinois ne sont-ils pas allés plus loin ? A mes yeux, c’est comme s’ils essayaient encore d’enseigner un peu d’économie à Trump. Ce qu’ils disent à travers leurs actions est en effet : "Vous pensez que vous pouvez nous intimider, mais vous ne le pouvez pas. Par contre, nous, nous pouvons ruiner vos fermiers et faire effondrer votre marché boursier. Voulez-vous reconsidérer les choses ?"

Il n’y a cependant rien qui suggère que ce message ait été saisi. En effet, à chaque fois que les Chinois se mettent en pause et donnent à Trump une chance de reconsidérer sa position, il y voit une confirmation de ses idées et décide d’aller encore plus loin. Ce que cela suggère, c’est que tôt ou tard les tirs de sommation laisseront place à une guerre commerciale et monétaire ouverte.

A propos de la vision des choses de Trump : son incohérence se manifeste presque chaque jour, mais l’un de ses récents tweets en est une parfaite illustration. Souvenez-vous, Trump s’est continuellement plaint à propos de la force du dollar, qui confère selon lui aux Etats-Unis un désavantage compétitif. Lundi dernier, il a obtenu du département du Trésor que ce dernier qualifie la Chine de manipulateur de devise, chose qui était exacte il y a sept ou huit ans, mais qui ne l’est plus aujourd’hui. Pourtant, le lendemain, il écrit triomphalement que "de massifs montants d’argents provenant de Chine et d’autres parts du monde affluent aux Etats-Unis", "une chose magnifique à voir" a-t-il commenté.

Hum, que se passe-t-il quand "de massifs montants d’argent" affluent dans votre pays ? Votre devise s’apprécie, ce qui est exactement ce dont se plaint Trump. Et si beaucoup de capitaux sortent de Chine, le yuan va plonger, bien davantage que la petite baisse de 2 % que condamne le Trésor. (…)

Pourtant, même si Trump est insensé, les Chinois vont-ils se soumettre à ses désirs ? La réponse, pour faire court, est, "quelles demandes ?". Trump semble essentiellement s’inquiéter du déficit commercial que les Etats-Unis connaissent vis-à-vis de la Chine, un déficit qui a de nombreuses causes et qui n’est pas vraiment sous le contrôle du gouvernement chinois. D’autres dans son administration semblent s’inquiéter de voir la Chine pénétrer les secteurs de haute technologie, ce qui peut en effet menacer la domination américaine. Mais la Chine est à la fois une superpuissance économique et relativement pauvre en comparaison avec les Etats-Unis ; il est peu réaliste d’imaginer qu’un tel pays puisse être poussé à revenir sur ses ambitions technologiques. Ce qui nous amène à la question quant à savoir quelle puissance les Etats-Unis disposent dans cette situation.

Les Etats-Unis sont bien sûr un marché majeur pour les biens chinois et la Chine achète relativement peu de produits américains, donc l’effet direct adverse de la guerre tarifaire est plus important pour les Chinois. Mais il est important d’avoir une bonne idée de l’échelle. La Chine n’est pas le Mexique, qui envoie 80 % de ses exportations aux Etats-Unis ; l’économie chinoise dépend moins du commerce que des nations plus petites et moins d’un cinquième de ses exportations va aux Etats-Unis. En outre, alors que les droits de douane de Trump nuisent certainement aux Chinois, Pékin est plutôt bien placée pour contrer leurs effets. La Chine peut stimuler les dépenses domestiques avec la relance monétaire et budgétaire ; elle peut stimuler ses exportations, aussi bien dans le monde dans son ensemble qu’aux Etats-Unis, en laissant le yuan chuter.

Parallèlement, la Chine peut infliger des dommages spécifiques aux Etats-Unis. Elle peut acheter son soja ailleurs, ce qui nuit aux fermiers américains. Comme nous l’avons vu cette semaine, même un affaiblissement somme toute symbolique du yuan peut entraîner un plongeon des marchés boursiers américains. La capacité des Etats-Unis à contrer ces mesures est entravée par une combinaison de facteurs techniques et politiques. La Fed peut réduire ses taux, mais d’une faible amplitude au vu du niveau auquel ils sont déjà. Nous pouvons faire de la relance budgétaire, mais après avoir accordé de ploutocratiques baisses d’impôts en 2017, Trump aurait à faire de réelles concessions aux Démocrates pour obtenir quelque chose en plus, quelque chose qu’il n’aura probablement pas.

Que penser d’une éventuelle réponse internationale coordonnée ? Elle est improbable, à la fois parce qu’il n’est pas clair quant à savoir ce que Trump veut exactement de la Chine, mais aussi parce que sa belligérance (sans parler de son racisme) a laissé les Etats-Unis dans une situation où pratiquement personne ne désire rejoindre leurs côtés dans les différends mondiaux.

Donc Trump est une position bien plus faible qu’il ne l’imagine et je pense que la minuscule dévaluation de la devise chinoise fut une tentative de le ramener à la réalité. Mais je doute sincèrement qu’il en tire un enseignement. Son administration a déjà évincé les rares personnes qui en savaient un peu en économie et les rapports indiquent que Trump n’écoute pas vraiment la bande d’ignorants qui est restée à ses côtés. Donc son chaos commercial va probablement s’accentuer avant de s’éclaircir. »

Paul Krugman, « China tries to teach Trump economics », 8 août 2019. Traduit par Martin Anota

aller plus loin…

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

vendredi 9 août 2019

Le bourbier commercial de Trump

Par Martin Anota le vendredi 9 août 2019, 11:00 - Commerce international

Vous vous souvenez du bourbier vietnamien ? (En fait, j’espère que beaucoup de mes lecteurs sont trop jeunes pour connaître, mais vous en avez probablement entendu parler.) Dans les discours politique, le "bourbier" a fini par avoir un sens assez spécifique. C’est ce qui se passe quand un gouvernement s’est engagé à entreprendre une politique qui ne marche pas, mais se refuse d’admettre son échec et réduire ses pertes. Donc opte pour l’escalade et les choses empirent.

Bien, voici ce que je pense : la guerre commerciale de Trump ressemble de plus en plus à un classique bourbier politique. Elle ne marche pas ; en l’occurrence, elle ne rapporte aucun des résultats qu’attend Trump. Or il est même moins enclin que le politicien moyen à admettre une erreur, donc il poursuit à une plus grande échelle ce qui ne marche pas. Et si vous extrapolez en vous basant sur cette intuition, les implications pour l’économie américaine et l’économie mondiale commencent à être bien effrayantes. (…)

Pour donner un aperçu, voici les cinq remarques que je vais faire.

1. La guerre commerciale est devenue énorme. Les droits de douane sur les biens chinois sont revenus à des niveaux que nous associons avec le protectionnisme datant d’avant les années trente. Et la guerre commerciale atteint le point où elle devient un poids significatif pour l’économie américaine.

2. Néanmoins, la guerre commerciale a échoué à atteindre ses objectifs, du moins tels que Trump les voit : les Chinois ne s’avouent pas vaincus et non seulement le déficit commercial ne diminue pas, mais pire il augmente.

3. La Fed ne peut probablement pas compenser l’impact de la guerre commerciale et elle se montre probablement moins encline à essayer de le compenser.

4. Trump est susceptible de répondre à ses frustrations en optant pour l’escalade, avec des droits de douane sur davantage de produits et davantage de pays et, malgré le déni, à la fin avec une intervention monétaire.

5. D’autres pays vont répliquer cet cela va être très moche, très rapidement.

Bien sûr, je peux bien sûr me tromper, mais c’est la façon par laquelle je vois les choses au vu de ce que nous savons aujourd’hui. Commençons avec l’ampleur de la politique protectionniste. (…) Grosso modo, nous avons vu une taxe de 20 % imposée sur 500 milliards de dollars de biens que nous importons de Chine chaque année. Bien que Trump continue d’insister que les Chinois payent cette taxe, ce n’est en définitive pas eux qui la payent. Quand vous comparez ce qui s’est passé aux prix d’importations sujettes aux nouveaux droits de douane et ceux des autres importations, il est clair que le fardeau repose sur les épaules des entreprises et ménages américains.

Donc, cela représente pour chaque année une hausse d’impôts équivalente à 100 milliards de dollars. Cependant, nous ne collectons presque pas autant en supplément de recettes fiscales.

GRAPHIQUE Recettes tirées des droits de douane des Etats-Unis (en milliards de dollars)

C’est en partie parce que les chiffres des recettes n’incluent pas encore toute la gamme des droits de douane de Trump. Mais c’est aussi parce que les droits de douane de Trump sur la Chine ont eu pour conséquence de déplacer la source des importations américains : par exemple, au lieu d’importer de Chine, nous achetons des produits auprès de pays à plus hauts coûts comme le Vietnam. Quand ce "détournement des échanges" survient, c’est toujours une hausse d’impôts de facto sur les consommateurs américains, qui payent plus, mais il ne semble même pas y avoir de bénéfice de générer de nouvelles recettes.

Donc, c’est une jolie grosse hausse d’impôts, qui est l’équivalent d’une politique budgétaire restrictive. Et nous devons ajouter deux effets supplémentaires : les représailles étrangères, qui nuisent aux exportations américaines, et l’incertitude : Pourquoi construire une nouvelle usine quand vous pensez que Trump va soudainement s’en prendre à votre marché, à votre chaine de valeur ou aux deux ?

Je ne pense pas que ce soit farfelu de suggérer que l’anti-relance provoquée par les droits de douane de Trump soit comparable en magnitude à la relance fournie par ses baisses d’impôts, qui ont largement profité aux entreprises, qui ont utilisé cet argent pour racheter leurs propres actions. Et cette relance est derrière nous, alors que le frein de sa guerre commerciale ne fait que commencer.

Mais pourquoi Trump fait-il cela ? Beaucoup de défenseurs de Trump affirmaient qu’il n’était pas vraiment focalisé sur les soldes commerciaux bilatéraux, chose que chaque économiste sait stupide, qu’il se focalisait en fait sur la propriété intellectuelle ou quelque chose comme cela. Je n’entends plus cela à présent ; il est de plus en plus manifeste qu’il se focalise sur les soldes commerciaux et il croit que les Etats-Unis connaissent des déficits commerciaux parce que d’autres pays ne jouent pas à la loyale. C’est ironique de voir qu’avec tous ces nouveaux droits de douane, le déficit commercial américain s’est accru, non réduit (…) :

GRAPHIQUE Exportations nettes de biens et services des Etats-Unis (en milliards de dollars)

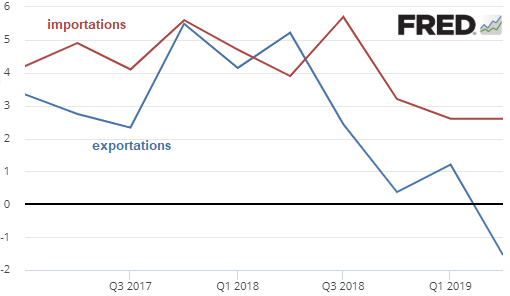

Et, ajustées en fonction de l’inflation, les importations croissent toujours fortement, alors que les exportations américaines se sont essoufflées :

GRAPHIQUE Variation trimestrielle des exportations et des importations des Etats-Unis (par rapport à l’année précédente, en %)

Pourquoi les droits de douane ne réduisent-ils pas le déficit commercial ? Principalement parce que la théorie de Trump est erronée. Les soldes commerciaux tiennent principalement à la macroéconomie, non à la politique tarifaire. En particulier, la faiblesse persistance des économies japonaise et européenne, résultant probablement pour l’essentiel du vieillissement de leur population active, maintient le yen et l’euro à de faibles niveaux et rendent les Etats-Unis moins compétitifs.

En ce qui concerne les récentes tendances touchant aux importations et aux exportations, il peut aussi y avoir un effet asymétrique des droits de douane. Comme je l’ai déjà mentionné, les droits de douane américains sur les biens chinois n’ont pas pour effet de réduire significativement les importations globales, parce que nous déplaçons juste la provenance des produits à d’autres économies asiatiques. D’un autre côté, quand les Chinois arrêtent d’acheter notre soja, il n’y a pas de marchés alternatifs majeurs.

Qu’importe l’explication, les droits de douane de Trump ne produisent pas les résultats qu’il recherche. Ils ne lui permettent pas d’avoir l’autre chose qu’il veut : des concessions de la Chine qu’il pourrait présenter comme des victoires (…). Comme le dit Gavyn Davies, la Chine semble "de plus en plus convaincue qu’elle survivra aux guerres commerciales", et elle ne montre aucun désir de rassurer les Etats-Unis.

Donc cela semble être un bon moment pour appuyer sur le bouton pause et reconsidérer la stratégie. Cependant, Trump va de l’avant et lance un nouveau train de droits de douane. Pourquoi ?

On dit que les courtiers en Bourse pensent que Trump a été enhardi par la baisse de taux de la Fed, qu’il interpréterait comme signifiant que la Fed va immuniser l’économie américaine de tout effet adverse provoqué par sa guerre commerciale. Nous n’avons pas de manière de savoir si c’est exact. Cependant, si Trump pense cela, il a certainement tort. D’une part, la Fed n’a probablement pas beaucoup de marge de manœuvre : les taux d’intérêt sont déjà très bas. Et le secteur le plus influencé par les taux d’intérêt, n’a pas montré beaucoup de réponse à ce qui est déjà une forte chute des taux hypothécaires.

De plus, la Fed elle-même doit se demander si sa baisse de taux a été perçue par Trump comme une promesse implicite d’approuver sa guerre commerciale, ce qui la rendra moins encline à en faire davantage ; c’est une nouvelle forme d’aléa moral.

Il y a d’ailleurs un fort contraste ici avec la Chine, qui pour tous ses problèmes garde la possibilité de poursuivre une relance monétaire et budgétaire coordonnée à un degré inimaginable ici. Trump ne peut probablement pas imposer à la Fed de compenser les dommages qu’il inflige (…) ; Xi est dans une position où il peut faire tout ce qui est nécessaire.

Donc, que va faire Trump ensuite ? J’imagine qu’au lieu de reconsidérer sa stratégie, il va opter pour l’escalade, qu’il peut mener sur divers fronts. Il peut relever les droits de douane sur les produits chinois. Il peut essayer de régler le problème du détournement des échanges en étendant la guerre commerciale pour inclure davantage de pays (salut le Vietnam !)

Et il peut vendre des dollars sur les marchés des changes, de façon à déprécier le dollar. La Fed procèderait à l’intervention, mais la politique de change est normalement du ressort du Trésor et en juin Jerome Powell a répété que c’est toujours la vision de la Fed. Donc nous pouvons bien voir Trump prendre la décision de tenter d’affaiblir le dollar.

Mais une tentative délibérée d’affaiblir le dollar, gagnant un avantage compétitif à un moment où d’autres économies vont mal, serait interprétée avec raison comme une mesure de guerre monétaire non coopérative. Cela mènerait à des représailles généralisées, même si celles-ci seraient probablement aussi inefficaces. Et les Etats-Unis finiraient par la même occasion de faire changer d’avis ceux qui continuent de croire qu’ils peuvent toujours être un hégémon mondial bienveillant. »

Paul Krugman, « Trump’s trade quagmire », 3 août 2019. Traduit par Martin Anota

aller plus loin…

« Petite macroéconomie des droits de douane »

« Le coût de la guerre commerciale de Trump pour l’économie américaine »

mardi 30 juillet 2019

La Chine ne tombera pas dans une trappe à revenu intermédiaire

Par Martin Anota le mardi 30 juillet 2019, 16:00 - Croissance, cycles et crises

« Il y a toujours eu une fixette sur la croissance économique chinoise. Et avec de bonnes raisons. Pour une grande économie, soutenir des taux de croissance annuels de 10 % minimum pendant plusieurs décennies est sans précédents. Et pourtant c’est exactement ce que fit la Chine de 1980 à 2011. Mais maintenant le miracle est fini. Depuis 2012, la croissance annuelle a ralenti à 7,2 % et le récent "rapport de travail" annuel du Premier ministre Li Keqiang fixe une cible de croissance de simplement 6-6,5 % pour 2019.

Pour énormément de personnes doutant de la Chine, ce n'est pas surprenant. Après tout, la borne inférieure de la cible du gouvernement implique une décélération de 40 % par rapport à la tendance "miracle". Cela semble confirmer les avertissements de la redoutée "trappe à revenu intermédiaire" (middle-income trap) : la tendance des économies en développement à forte croissance à revenir à une trajectoire de croissance bien plus faible juste lorsqu’ils respirent leurs premières bouffées de prospérité. Les travaux pionniers sur le phénomène indiquèrent précisément ce à quoi il fallait s’attendre : lorsque le revenu par tête se déplace dans la tranche des 16.000-17.000 dollars (en parité de pouvoir d’achat aux prix de 2005), on peut s’attendre à une décélération soutenue de la croissance d’environ 2,5 points de pourcentage. La Chine ayant atteint ce seuil de revenu en 2017 selon les estimations du FMI, le ralentissement post-2011 de sa croissance semble d’autant plus inquiétant.

Mais (…) il y a cinq bonnes raisons de douter du diagnostic désormais répandu que la Chine est piégée dans la trappe à revenu intermédiaire.

Premièrement, une trappe à revenu intermédiaire peut ne même pas exister. C’est la conclusion de l’étude empirique rigoureuse qu’ont réalisée Lant Pritchett et Lawrence Summers en couvrant un large ensemble de 125 économies de 1950 à 2010. Le mieux qu’ils puissent obtenir avec est une forte tendance aux discontinuités de croissance et au retour à la moyenne. Au récent forum du développement à Pékin, Summers est allé plus loin en évaluant les issues probables pour les économies en développement à forte croissance, qualifiant tout ralentissement de retour à la moyenne comme seulement une tendance à refermer un "écart post-miracle". Cela va sans dire, la régularité statistique de tels écarts de croissance périodiques est très différente du bourbier permanent d’une trappe à faible croissance.

Deuxièmement, un seuil de trappe fixe de 16.000-17.000 dollars (…) fait peu sens dans une économie mondiale dynamique. Puisque les études antérieures sur la trappe à revenu intermédiaire étaient publiées en 2012, l’économie mondiale a crû d’environ 25 %, poussant probablement la trappe à revenu intermédiaire d’autant au cours de cette période. En grande partie pour cette raison, les récentes études ont exprimé la trappe non en termes de seuil absolu, mais comme convergence relative vis-à-vis des pays à haut revenu. De ce point de vue, le danger menace quand le revenu par tête des pays en développement s’approche des 20-30 % de celui des pays à haut revenu. Etant donné que la Chine va atteindre 30 % du PIB par tête américain (en parités de pouvoir d’achat) en 2019, il doit être temps de s’inquiéter !

Troisièmement, les ralentissements de croissance ne sont pas tous semblables. Le PIB d’un pays est une large agrégation de multiples activités dans plusieurs secteurs, entreprises et produits. Les changements structurels d’un secteur à un autre peuvent donner l’apparence d’une discontinuité qui ne peuvent être rien d’autre que le résultat d’une stratégie délibérée de rééquilibrage. C’est très probablement le cas de la Chine aujourd’hui, étant donné son passage d’une économie industrielle à très forte croissance (…) à une économie de services à plus faible croissance (…). Dans la mesure où ce changement est le résultat attendu du rééquilibrage stratégique de la Chine, un ralentissement de la croissance est bien moins alarmant.

Quatrièmement, les énormes défis auxquels la Chine fait face à cet instant dans son développement économique sont bien plus importants que la question quant à savoir si son ralentissement tient à un écart ou à une trappe. Qu’est-ce qui arrive après le rattrapage des pays avancés opérant à la frontière technologique ? C’est là où l’objectif affiché de la Chine de délaisser l’importation d’innovations au profit des innovations domestiques entre en jeu. (…) Malgré les effets temporaires de perturbations exogènes périodiques (telles que le désendettement, les ralentissements mondiaux ou même les guerres commerciales), rattraper la frontière et se joindre à d’autres pays s’échinant à la repousser est la récompense ultime du développement économique. Ce but est inscrit dans l’aspiration du Président Xi Jinping pour la Chine à ce qu’elle atteigne le statut de pays à haut revenu d’ici 2050.

Enfin, la croissance de la productivité est bien plus importante que la croissance du PIB pour déterminer les perspectives de développement économique. Je serais bien plus inquiet à l’idée que la Chine tombe dans une trappe à faible croissance de la productivité que dans une trappe à faible croissance du PIB. Une nouvelle étude sur la productivité totale des facteurs réalisée par une équipe de chercheurs chinois nous rassure quelque peu ici. Comme le travail de Pritchett et Summers, cette dernière évaluation de la croissance de la PTF chinoise révèle plusieurs discontinuités au cours des 40 dernières années. Mais la tendance sous-jacente pour les cinq dernières années est encourageante : la croissance de la PTF annuelle d’environ 3 %, avec une croissance particulièrement forte dans le secteur tertiaire. Donc, malgré le récent ralentissement de la croissance du PIB agrégé, le rééquilibrage de l’économie chinoise tirée par les services offre un significatif levier de productivité à l’économie dans son ensemble.

La question à présent est de savoir si la Chine peut soutenir la récente trajectoire de sa PTF (…) et aussi tirer profit d’une amélioration continue de son stock de capital. Si elle le peut, la nouvelle étude chinoise conclut que le taux de croissance du PIB potentiel chinois peut se maintenir à près de 6 % au cours des cinq prochaines années. Un tel résultat serait conforme aux ambitions de plus long terme de la Chine. (…) »

Stephen Roach, « No middle-income trap for China », 27 mars 2019. Traduit par Martin Anota

aller plus loin...

Eviter la trappe à revenu intermédiaire

Les pays émergents sont-ils promis à une trappe à revenu intermédiaire ?

L'inévitable déclin des géants asiatiques

lundi 15 avril 2019

Pourquoi le solde courant de la Chine se rapproche de zéro

Par Martin Anota le lundi 15 avril 2019, 16:00 - Finance internationale

On s’attend à ce que le compte courant de la Chine soit équilibré dans les prochaines années. Les observateurs sont en désaccord quant à savoir si cet équilibrage s’explique par des facteurs structurels ou par la politique économique de la Chine. Nous passons en revue leurs évaluations quant à la situation de l’épargne et de l’investissement de la Chine et aux implications de celle-ci pour le futur.

On peut considérer le compte courant depuis différents points de vue. Du point de vue commercial, le solde du compte courant est positif si la somme des exportations nettes et du revenu net tiré du reste du monde est positive. Le solde du compte courant est aussi positif si un pays épargne plus que ce qu’il dépense en investissement domestique.

Selon les prévisions que le FMI a récemment publiées dans ses Perspectives de l’économie mondiale, le solde du compte courant de la Chine devrait être d’environ 0,5 % du PIB en 2019, entrer en territoire négatif en 2022 et atteindre – 0,2 % en 2024. Mais durant les quinze dernières années, le solde du compte courant de la Chine, le moteur manufacturier du monde, a été régulièrement positif et en 2007, avant la crise financière mondiale, il atteignait 10 % du PIB. En conséquence, il y a grand débat quant à savoir si et à quelle vitesse le solde courant chinois deviendra négatif.

Un rapport de la banque d’investissement Morgan Stanley affirme que de telles prévisions sont trop conservatrices et que le déficit courant chinois apparaîtra dès 2019 et croîtra au cours de la prochaine décennie pour atteindre 1,6 % du PIB en 2030. Le rapport note que ce déficit est relativement faible, en particulier lorsque l’on prend en compte l’importance de la position extérieure nette de la Chine. Néanmoins, ses auteurs concluent que la Chine doit prendre des mesures pour ouvrir ses marchés financiers aux investisseurs étrangers afin de faciliter l’entrée de capitaux étrangers, ces derniers étant nécessaires pour financer les futurs déficits du compte courant.

Deux articles de la revue The Economist se penchent sur les forces sous-jacentes et les implications d’un compte courant chinois déficitaire. Ces articles soulignent que la tendance du compte courant à devenir déficitaire est due non seulement à des forces conjoncturelles, mais aussi à des forces structurelles. Les aspects conjoncturels sont mieux mis en évidence avec la perspective commerciale : les prix actuellement élevés des importations chinoises, par exemple du pétrole et des semi-conducteurs, tendent à dégrader le solde commercial. Une fois que ces prix reviendront à leur moyenne de long terme, la facture des importations de la Chine va s'alléger et son solde courant s’améliorera. Les facteurs structurels sont mieux perçus du point de vue financier dans la mesure où ils affectent les taux d’épargne et d’investissement de la Chine. Alors que les investissements en Chine sont restés autour de 40 % du PIB pendant un moment, la part du revenu domestique que les ménages (et certaines firmes) chinois épargnent a chuté, en passant de 50 % à 40 % du PIB. De ce point de vue, le solde courant devrait être plus proche de zéro.

Il y a diverses raisons susceptibles d’expliquer le déclin que l’on observe dans le taux d’épargne (pourtant toujours élevé) de la Chine selon The Economist. La première est que la population chinoise vieillit : il y a moins de jeunes épargnant pour leurs vieux jours et plus de personnes âgées vivant de leur épargne. La seconde raison est que les résidents chinois sont de plus en plus riches, si bien qu’ils consomment une part croissante de leurs revenus. Du point de vue commercial, les dépenses de consommation des touristes chinois à l’étranger (qui comptent comme une importation de biens et services) ont explosé depuis 2013. The Economist affirme que le déficit courant est l’inévitable nouvelle norme pour la Chine pour ces deux raisons-là. La revue rejoint le rapport de Morgan Stanley en concluant que "la Chine aura besoin d’attirer des capitaux en contrepartie de son déficit courant", ce qui n’est possible que si elle ouvre ses marchés des capitaux aux investisseurs étrangers.

Brad Setser voit la situation très différemment en soulignant non seulement l’importance de l’épargne, mais aussi des investissements. Premièrement, il doute que des facteurs structurels poussent le solde courant en territoire négatif. En s’appuyant sur une étude du FMI, Setser affirme que le vieillissement va réduire l’épargne de seulement 6 points de PIB d’ici 2030, si bien que les taux d’épargne resteront très élevés. De plus, il affirme que le niveau d’investissement de la Chine, qui est l’un des plus élevés parmi les grandes économies, est susceptible également de baisser, ce qui équilibrera à nouveau le compte courant. Qu’est-ce qui a alors entraîné la dégradation manifeste du compte courant ? Setser affirme que la Chine a "le même niveau d’épargne nationale que Singapour. Singapour génère un excédent de compte courant représentant 20 % de son PIB. Je pense que sans un déficit budgétaire augmenté de 10 % du PIB ou plus, la Chine génèrerait aussi un excédent courant substantiel". Donc, si le gouvernement chinois (…) adopte une consolidation budgétaire, le compte courant de la Chine deviendrait de nouveau excédentaire. En fait, il affirme que "le tournant de la relance en 2016 est la principale raison, avec la reprise partielle du prix du pétrole, expliquant pourquoi l’excédent a baissé ces deux dernières années, pas un quelconque changement structurel du côté de l’épargne chinoise".

Le second point où Setser exprime son désaccord concerne la nécessité de libéraliser le compte financier de la Chine. Setser affirme qu’il n’est pas certain qu’une libéralisation du secteur financier accroisse l’efficience, puisqu’il y a plusieurs garanties implicites et beaucoup d’institutions financières risquées, sous-capitalisées. "Ce qui semble le plus probable est qu’une ouverture du compte financier entraîne une réallocation plus rapide de l’épargne chinoise hors de Chine, par exemple davantage de fuite des capitaux". Par conséquent, un retrait des contrôles de capitaux entraînerait probablement des sorties des capitaux, ce qui pousserait alors le renminbi à la baisse. Au final, une dépréciation du renminbi conduirait à rendre le compte courant de nouveau excédentaire.

Zhang Jun a évalué les taux d’investissement et d’épargne de la Chine du point de vue de la croissance future. Des taux d’investissement élevés, financés par un taux d’épargne domestique élevés, ont permis à la Chine de connaître une croissance économique rapide au cours des dernières décennies. Cependant, Zhang, affirme que la Chine est arrivée au point de développement où les investissements deviennent sursaturés et où il lui apparaît par conséquent nécessaire de réduire ses taux d’épargne. Il rejoint Setser en affirmant que le solde du compte courant est proche de zéro en raison de politiques économiques plutôt que de facteurs structurels. En raison des pressions des partenaires à l’échange sur ses amples excédents extérieurs, la Chine a décidé d’"étendre substantiellement ses dépenses d’investissement dans les infrastructures et les logements domestiques et de laisser le renminbi s’apprécier". Le taux d’investissement plus élevé a réduit le solde du compte courant, mais aussi réduit les rendements marginaux sur le capital et la productivité globale des facteurs. Pour éviter des bulles sur les marchés d’actifs et une nouvelle détérioration de la productivité, Zhang affirme que les taux d’épargne de la Chine doivent chuter et donc que les secteurs protégés du secteur doivent s’ouvrir à la concurrence. Un tel scénario implique une transformation de l’économie chinoise où celle-ci abandonnerait une croissance tirée par les exportations pour une croissance tirée par la consommation, qui est bien plus focalisée sur le marché domestique. La fourniture de nouvelles opportunités de consommation pour les Chinois, en particulier dans les secteurs domestiques, va réduire l’épargne domestique. Zhang ne préconise pas une ouverture des comptes financiers de la Chine, mais plutôt une transformation purement domestique de son économie. »

Michael Baltensperger, « Why China’s current account balance approaches zero », in Bruegel (blog), 15 avril 2019. Traduit par Martin Anota

« billets précédents - page 3 de 13 - billets suivants »